Oubliez l'inflation qui, comme au cours de la dernière décennie, oscille de manière prévisible autour de 1,5 %.

Cela signifie-t-il que ce changement de paradigme permettra à l'inflation de s'imprimer systématiquement à 4 % à l'avenir ?

Pas nécessairement.

Mais il est certain que la volatilité et l'incertitude entourant l'inflation seront plus élevées - et c'est tout ce qui compte pour les portefeuilles macroéconomiques mondiaux.

Examinons ensemble les moteurs de l'inflation à l'avenir, en gardant à l'esprit qu'il existe une grande différence entre l'inflation structurelle (horizon de 5 à 10 ans) et le cycle d'inflation (horizon de 6 à 12 mois).

Les facteurs structurels de l'inflation comprennent notamment la démographie, la mondialisation, la lutte entre le travail et le capital, et les politiques énergétiques.

Le cycle d'inflation à court terme est quant à lui principalement alimenté par l'impression monétaire de l'économie réelle (crédit et fiscalité).

Voici donc les trois facteurs qui devraient stimuler les fluctuations de l'inflation au cours de la prochaine décennie :

1. Démographie, démondialisation et opposition entre le travail et le capital (structurel)

Il existe deux écoles de pensée : la faiblesse de la démographie est désinflationniste (elle réduit les taux de croissance organique et la consommation tout en augmentant la propension à l'épargne) ou inflationniste à long terme (la rareté de la main-d'œuvre qualifiée entraîne une hausse des salaires, les personnes âgées dépenseront davantage en raison de filets de sécurité sociale plus élevés en matière de soins de santé, etc.)

Je pense que les deux sont en quelque sorte justes si l'on applique le bon contexte : nous vivons dans une économie mondialisée.

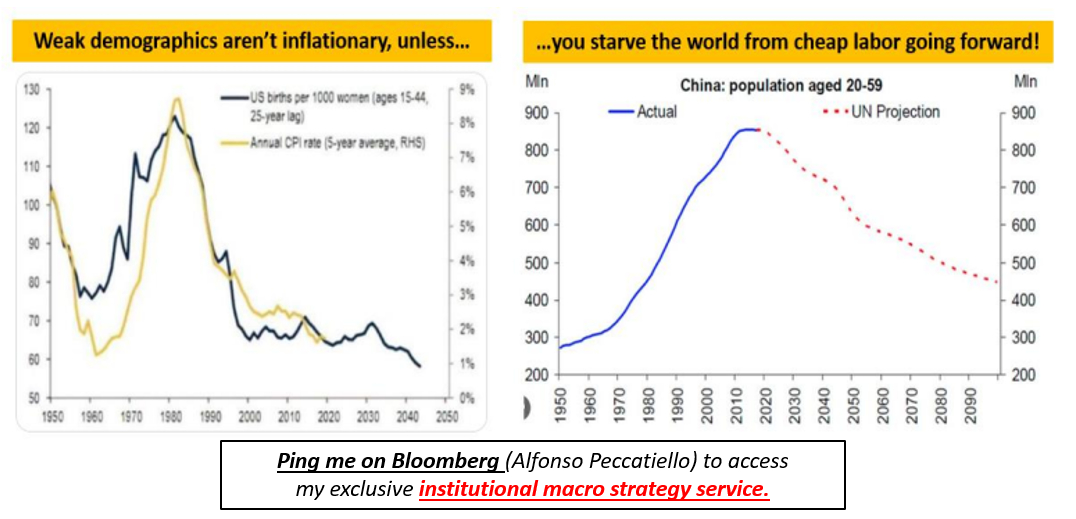

Dans ce contexte, il est clair que les 10 à 20 dernières années ont été marquées par une confluence parfaite de forces désinflationnistes : l'affaiblissement de la démographie dans les pays développés (graphique de gauche) a généré des conditions désinflationnistes et nous avons résolu le problème de la pénurie de main-d'œuvre en délocalisant la production en Chine qui, entre-temps, bénéficiait d'une abondante main-d'œuvre bon marché (graphique de droite).

Un excellent cocktail pour la désinflation : la faiblesse démographique des marchés développés et la main-d'œuvre bon marché délocalisée en Asie.

Mais le problème, c'est que ce cocktail n'existera plus.

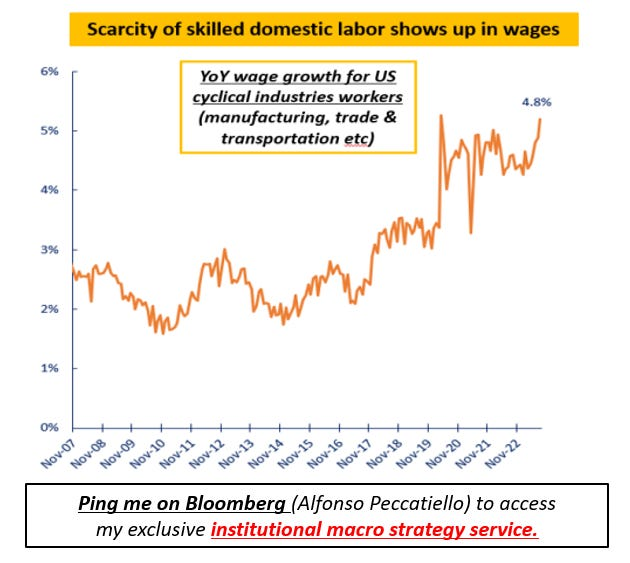

L'inversion rapide de la démographie chinoise (points rouges, graphique de droite) et une tendance marginale à la démondialisation impliquent que les économies des pays développés ne seront plus en mesure d'accéder dans la même mesure à un réservoir croissant de main-d'œuvre bon marché. Cela obligera les marchés développés à délocaliser une partie de leur production et, à la marge, à augmenter les salaires des travailleurs qualifiés nationaux qui se font rares : un certain impact est déjà visible.

Les contre-arguments sont au nombre de deux :

1. Les industries manufacturières et cycliques qui connaîtront une pénurie de main-d'œuvre ne représentent qu'une faible proportion du marché du travail global, et ce pour les raisons suivantes

2. Nous vivons dans un monde axé sur la technologie et cette tendance ne fera que se poursuivre.

L'entreprise américaine type qui avait besoin de 8 employés pour générer un million de dollars de chiffre d'affaires dans les années 90 n'en a plus besoin que de 2 - dans la lutte entre le capital et le travail, cela n'augure rien de bon pour le pouvoir de négociation des salaires.

L'économie d'aujourd'hui est beaucoup moins intensive en main-d'œuvre et moins syndiquée que dans les années 90.

Dans l'ensemble, je pense que la combinaison magique de vents contraires désinflationnistes que nous avons connue au cours des deux dernières décennies ne se répétera pas à l'avenir - à la marge, cela pousse l'inflation structurelle un peu plus haut, mais n'oublions pas que nous vivrons toujours dans un monde (en quelque sorte) globalisé et axé sur la technologie.

En d'autres termes, l'inflation sera beaucoup moins prévisible à l'avenir.

2. Politiques énergétiques (structurelles)

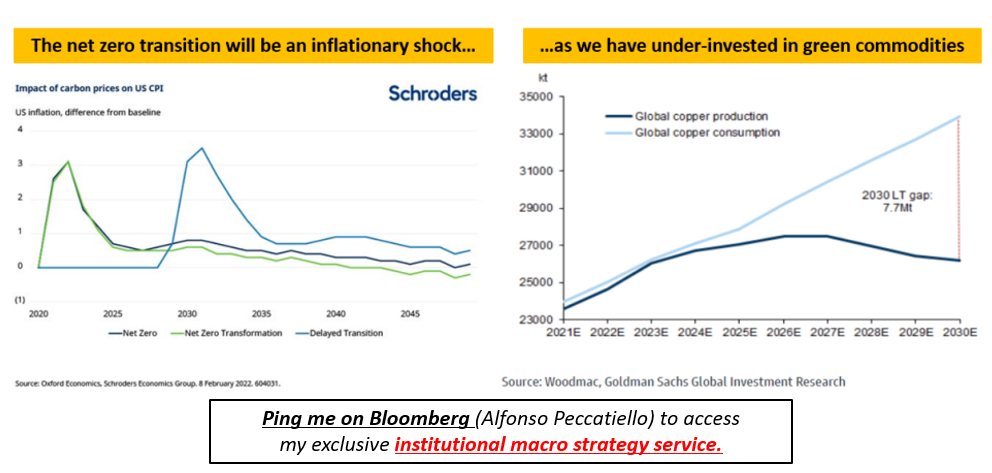

La tentative de zéro net (ehm transition) sera sans aucun doute une force inflationniste nette pour les 1 à 2 prochaines décennies.

C'est assez simple : comme les décideurs politiques pénaliseront (lire : taxeront davantage) les industries qui produisent un excès de CO2, l'économie forcera en quelque sorte les pays à décarboniser - mais, chose amusante, dans la phase initiale de la transition, le monde continuera à consommer des combustibles fossiles dont les prix après impôts seront plus élevés (graphique de gauche).

En outre, la transition nette zéro nécessite une quantité considérablement plus importante de produits verts (par exemple copper), un secteur qui ne fait pas l'objet d'investissements suffisants, comme le montre le graphique de droite.

L'offre et les investissements dans les matières premières vertes prennent du temps, alors que l'augmentation de la demande sera soudaine : le résultat probable est que les prix des matières premières devront d'une manière ou d'une autre s'ajuster à la hausse, ce qui alimentera les pressions inflationnistes.

Les contre-arguments sont que la transition nette zéro prendra beaucoup plus de temps et sera beaucoup plus douce que prévu, et que les hypothèses actuelles sur la quantité nécessaire de produits verts ne tiennent pas compte de la technologie : nous trouverons probablement des moyens plus intelligents de générer la même production en utilisant moins d'intrants.

Mon point de vue est similaire à celui de l'histoire démographique : à la marge, la transition nette zéro sera inflationniste nette, mais regardez le graphique de gauche - la volatilité (plutôt que la "nouvelle moyenne") de l'inflation sera le changement clé.

Conclusion : Inflation structurelle

La "nouvelle moyenne" de l'inflation structurelle au cours des deux prochaines décennies sera probablement plus élevée que les 1,5 % que nous avons connus dans les années 2010 - jusqu'à quel point ?

Il est très difficile de dire s'il s'agit de 3 % ou de 5 %, mais je suis beaucoup plus confiant pour faire un autre choix : l'inflation sera beaucoup plus imprévisible et fluctuera de manière beaucoup plus sauvage au cours des deux prochaines décennies.

3. Impression monétaire (cyclique)

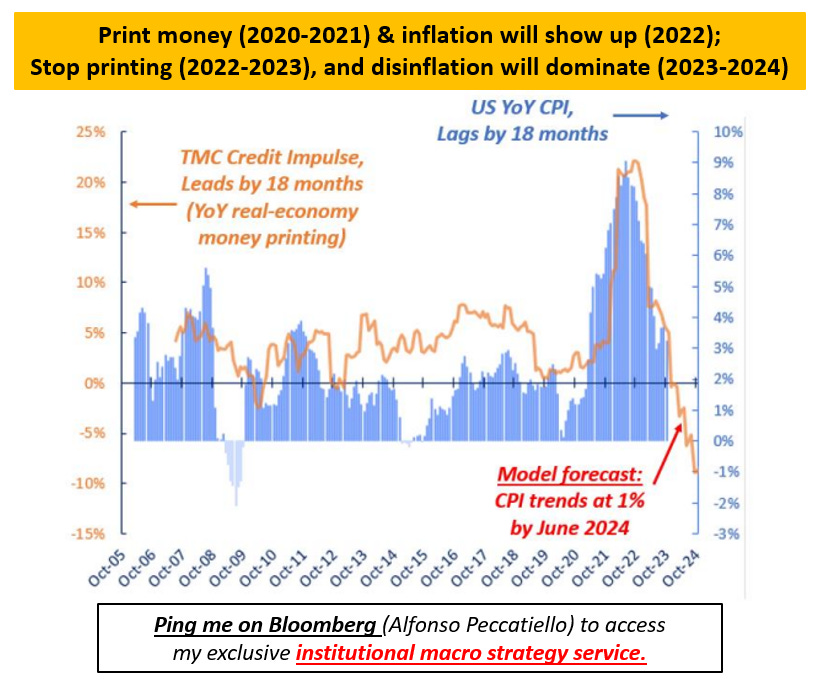

Les banques centrales n'impriment pas de formes inflationnistes de monnaie : ce sont les banques commerciales (crédit) et les gouvernements (déficits) qui le font.

C'est pourquoi des années d'assouplissement quantitatif n'ont rien fait contre l'inflation, mais un exercice concerté d'impression monétaire de l'économie réelle à l'échelle mondiale en 2020-2021 a réveillé la bête de l'inflation : nous avons imprimé de la monnaie de l'économie réelle par le biais de déficits massifs et de la création de crédit, et l'inflation a ponctuellement fait son apparition en 2022.

Quelle est la prochaine étape ?

Mon TMC Credit Impulse mesure l'impression monétaire de l'économie réelle et prévoyait (avec un délai de 18 à 24 mois) d'importantes pressions inflationnistes en 2022 et la tendance à la désinflation que nous avons observée en 2023 jusqu'à présent.

Elle indique maintenant que l'inflation globale se situera autour de 1 % ( !) seulement en juin de l'année prochaine, avec une inflation de base annualisée autour de 2-2,50 % : la Fed aura l'impression d'avoir terminé son travail.

Une inflation de 2 % semble impossible pour les partisans du "nouveau paradigme de l'inflation", mais cela ne tient pas compte d'un point essentiel.

Nous pourrions tout aussi bien avoir une inflation moyenne de 3-4 % au cours des deux prochaines décennies (structurel), mais la plus grande volatilité de l'inflation pourrait facilement entraîner une plus grande désinflation en 2024 (cyclique).

Ne confondez pas les tendances structurelles à long terme avec le cycle d'inflation à court terme !

Quelle action devriez-vous acheter lors de votre prochain investissement ?

Avec des valorisations qui montent en flèche en 2024, de nombreux investisseurs sont mal à l'aise à l'idée de placer davantage d'argent dans les actions. Vous ne savez pas où investir ? Accédez à nos portefeuilles éprouvés et découvrez des opportunités à fort potentiel.

Rien qu'en 2024, l'IA de ProPicks AI a identifié 2 actions qui ont fait un bond de plus de 150 %, 4 autres actions qui ont fait un bond de plus de 30 % et 3 autres qui ont fait un bond de plus de 25 %. Il s'agit là d'un palmarès impressionnant.

Avec des portefeuilles orientés sur les actions du Dow Jones, les actions du S&P, les actions technologiques et les actions de moyenne capitalisation, vous pouvez explorer diverses stratégies en fonction de vos objectifs et préférences.