Cet article a été rédigé exclusivement pour Investing.com.

- Correction du pétrole brut et des actions pétrolières le 19 juillet

- La demande de pétrole brut et de produits est robuste

- Les spreads de craquage ont augmenté de manière appréciable - Bénéfices croissants pour VLO.

- Des creux et des sommets plus élevés depuis mars 2020

En ce qui concerne les combustibles fossiles, le point de vue des États-Unis est en train de changer. Le jour de son investiture, le 20 janvier 2021, le président américain Joseph Biden a annulé le projet d'oléoduc Keystone XL qui transporte le pétrole des sables bitumineux de l'Alberta, au Canada, jusqu'à Steele City, au Nebraska, et au-delà jusqu'au point de livraison de pétrole brut du NYMEX à Cushing, en Oklahoma. Puis, en mai, l'administration Biden a interdit le forage et la fracturation du pétrole et du gaz sur les terres fédérales de l'Alaska.

Alors que les États-Unis s'efforcent de lutter contre le changement climatique en empruntant une voie plus écologique, la nation et le monde continuent de dépendre des carburants à base de pétrole qui alimentent les vies et les entreprises. Dans les années à venir, le renforcement des réglementations augmentera le coût de l'extraction du pétrole et du gaz de la croûte terrestre aux États-Unis. En outre, elle redonne le pouvoir de fixation des prix des produits énergétiques au cartel international, l'OPEP, et à son partenaire, les Russes.

Alors que les États-Unis et l'Europe s'orientent vers la décarbonisation, plus d'un tiers de la population mondiale vit en Chine et en Inde, deux pays qui marchent au rythme d'un autre tambour. En outre, aux États-Unis, la plupart des automobiles, camions, avions et autres modes de transport continuent de nécessiter des carburants à base de pétrole. La hausse de la demande dans le sillage de la pandémie mondiale et la baisse de l'offre dans le cadre des initiatives vertes de l'administration Biden sont favorables aux prix du pétrole et du gaz. Quiconque en douterait devrait examiner l'évolution des prix du pétrole brut, du gaz naturel, du charbon et de l'éthanol au cours de l'année écoulée.

Les contrats à terme de pétrole brut NYMEX à proximité se sont récemment négociés au prix le plus élevé depuis 2014, à 76,98 dollars le baril. Le gaz naturel a grimpé à plus de 4 $ par MMBtu la semaine dernière, soit le prix le plus élevé en juillet depuis 2014 et le niveau le plus élevé depuis fin 2018, au début de la saison de chauffage de pointe. L'éthanol s'est négocié à son plus haut niveau depuis 2014 au cours des dernières semaines.

Avec la hausse de la demande, les entreprises de raffinage de pétrole ont tout à gagner. Valero Energy (NYSE:NYSE:VLO) est l'un des principaux raffineurs américains. Les actions de la société ont baissé de près de 20 dollars, se négociant désormais environ 22,8 % en dessous de leur niveau du 3 juin. À 65,54 $ par action le 26 juillet, VLO est de nouveau dans la zone d'achat (au moment de la publication, les actions étaient juste quelques cents plus haut).

Le dividende de 3,92 $, soit un rendement de près de 6 %, fait de l'action un pari intéressant, car elle offre un taux supérieur à celui du marché pour ceux qui attendent qu'elle dégage des plus-values.

Correction du pétrole brut et des actions pétrolières le 19 juillet

Le pétrole brut a la fâcheuse habitude de descendre en cage d'ascenseur lors des corrections. L'exemple le plus flagrant s'est produit au premier semestre 2020, lorsque le prix de la matière première s'est évaporé et est passé sous la barre du zéro sur les contrats à terme NYMEX et au niveau le plus bas de ce siècle sur le contrat à terme Brent voisin.

Depuis avril dernier, la matière première énergétique a connu des creux et des sommets plus élevés. Le 6 juin, les contrats à terme NYMEX proches ont atteint le niveau le plus élevé depuis 2014, à 76,98 dollars le baril. Le contrat du mois d'août, désormais actif, a atteint 76,07 dollars le baril.

Source : CQG

Le graphique ci-dessus met en évidence la baisse depuis le sommet et la chute substantielle du lundi 19 juillet, qui a amené les contrats à terme WTI d'août à un plus bas de 65,01 $ le 20 juillet avant de revenir au-dessus du niveau de 72 $ le baril. Le pétrole brut a chuté en même temps que le marché boursier, offrant aux actions liées au pétrole une double vague de vente baissière.

Récemment, les actions liées au pétrole ont fait bien pire que le pétrole brut. Le très liquide S&P 500 Energy Sector ETF (NYSE:XLE) détient un portefeuille d'actions des principales sociétés américaines liées au pétrole et au gaz.

Source : Barchart

Le graphique montre que le XLE a atteint un sommet de 56,65 $ le 10 juillet et un creux de 46,30 $ le 19 juillet. L'ETF s'est effondré le 19 juillet, jour où les prix du pétrole brut sont tombés dans la dernière cage d'ascenseur.

Les stocks de pétrole ont chuté de 18,3 % par rapport au sommet, tandis que le prix à terme du pétrole brut NYMEX d'août a baissé de 14,5 %. Le 28 juillet, le pétrole brut se négociait au niveau de 72 dollars le baril, soit 10,8 % au-dessus du récent plancher, tandis qu'à 49,83 dollars, le XLE s'était redressé de 7,6 %. Les actions liées au pétrole ont été à la traîne du prix à terme du pétrole brut, car elles ont baissé davantage pendant la correction et ont moins augmenté pendant la reprise.

Le XLE est exposé à 3,12 % à Valero Energy. Cette société raffine du pétrole brut pour en faire des carburants de transport et des produits pétrochimiques et produit du biocarburant aux États-Unis, au Canada, au Royaume-Uni et en Irlande. Le profil de la société indique qu'elle opère à travers trois segments : le raffinage, le diesel renouvelable et l'éthanol.

VLO a une capitalisation boursière de 26,042 milliards de dollars à 65,54 dollars par action. L'action se négocie en moyenne à 5,13 millions d'actions chaque jour. En 2021, VLO s'est négocié dans une fourchette allant de 54,84 $ à 84,95 $ par action. Au cours de clôture de mardi, soit 65,58 $, l'action était plus proche du bas que du haut de l'année. De plus, l'action est en baisse depuis le début du mois de juin.

Trois facteurs indiquent que Valero est sur le point d'augmenter, ce qui en fait un achat à son niveau de prix actuel.

1. La demande de pétrole brut et de produits est robuste

Les vaccins créant une immunité de groupe contre le COVID-19 ont généré un boom de la demande alors que les gens reprennent le travail, partent en vacances et s'aventurent dans le monde. Les niveaux des stocks de pétrole et de produits pétroliers aux États-Unis reflètent la forte demande de carburants traditionnels.

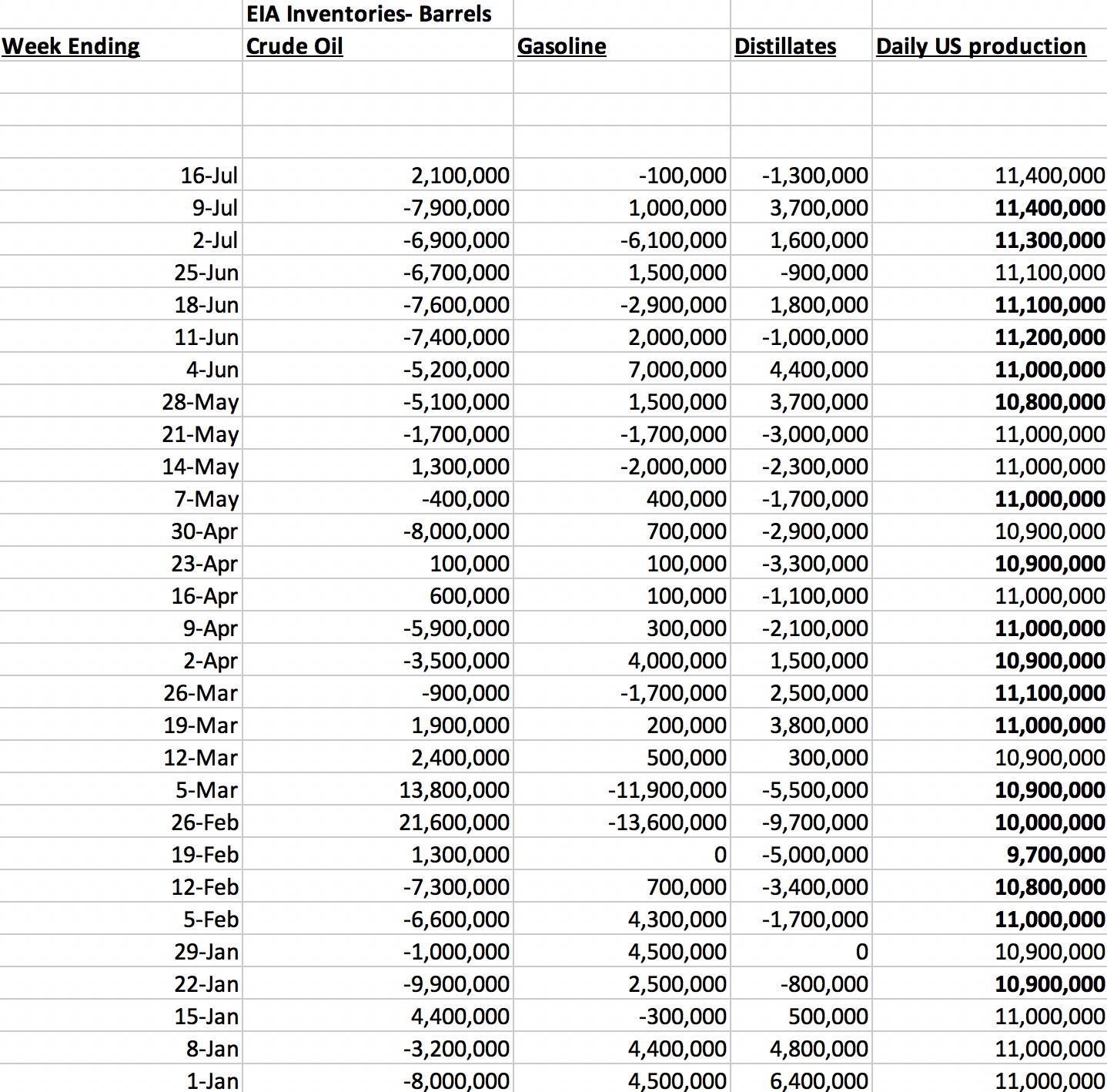

Selon l'Agence d'information sur l'énergie, les stocks de pétrole brut, d'essence et de distillats ont diminué du 1er janvier au 16 juillet 2021.

Source : Données hebdomadaires de l'EIA

Au cours de l'année 2021, les stocks de pétrole brut ont diminué de 53,7 millions de barils, les stocks d'essence ont baissé de 100 000 barils et les stocks de distillats ont diminué de 10,7 millions de barils. La production quotidienne de pétrole brut des États-Unis est passée de 11 à 11,4 millions de barils par jour depuis la fin de 2020, soit une hausse de 3,6 %. Cependant, elles restent inférieures de 13 % au niveau record de 13,1 mbj atteint en mars 2020, malgré la robustesse de la demande.

L'augmentation de la demande d'essence, de fioul domestique, de diesel et de carburéacteur a entraîné une hausse des écarts de raffinage en 2021.

2. Les marges de craquage ont sensiblement augmenté, ce qui signifie une hausse des bénéfices pour Valero.

Les marges de craquage reflètent les coûts de transformation d'un baril de pétrole brut en un baril d'essence ou de produits distillés. Les marges sont un indicateur en temps réel de la demande de carburants et un baromètre des bénéfices pour les entreprises comme Valero qui traitent les produits pétroliers. Une augmentation des marges de craquage signifie plus de profits pour les raffineries de pétrole.

Source : CQG

Le graphique mensuel de la marge de craquage de l'essence montre qu'elle est passée de 10,81 $ à la fin de 2020 au niveau de 23,81 $ le baril au 26 juillet. L'essence est un carburant saisonnier qui a tendance à augmenter pendant les mois de printemps et d'été et à diminuer pendant l'hiver, lorsque les conducteurs font peu de kilomètres avec leurs automobiles.

Dans le contexte de la pandémie de 2020, la marge de craquage de l'essence était inférieure à 14 $ le baril en juillet.

Source : CQG

Malgré son nom, la marge de craquage du fioul domestique est une approximation des distillats comme le diesel et les carburéacteurs. La marge de craquage des distillats est passée de 13,92 $ à la fin de 2020 à 18,49 $ le baril au 26 juillet. En juillet 2020, la marge de craquage des distillats était inférieure au niveau de 12,50 $ par baril.

Des marges de craquage plus élevées se traduisent par une augmentation des bénéfices pour VLO et d'autres raffineries de pétrole. En ce qui concerne les biocarburants, le maïs est le principal intrant de la production d'éthanol aux États-Unis. À la fin du mois de décembre 2020, les contrats à terme sur le maïs étaient à 4,8575 $ le boisseau, et les contrats à terme sur l'éthanol à 1,433 $ le gallon en gros.

À 5,4575 $ le 26 juillet, le maïs était en hausse de 12,4 %. L'éthanol, à 2,32 $, était 61,9 % au-dessus de son prix de clôture de 2020. Comme l'intrant a moins augmenté en pourcentage que l'extrant, le raffinage du grain grossier en biocarburant a été une activité de plus en plus rentable pour VLO.

3. Des bas et des hauts plus élevés depuis mars 2020

Valero a peut-être reculé de 84,95 $ à 65,54 $ par action, mais la tendance à plus long terme reste haussière.

Source : Barchart

L'action Valero a connu des creux plus élevés et des sommets plus élevés depuis que le titre a trouvé un plancher à 31 $ en mars 2020. Le titre a atteint un plus bas plus élevé de 35,44 $ en octobre 2020, qui est le niveau de soutien critique.

Je m'attends à ce que la forte demande de produits pétroliers et la vigueur des marges de raffinage soutiennent les gains des actions. Cependant, la saisonnalité pourrait signifier que VLO est susceptible d'être vendu au cours des prochains mois, à l'approche de l'hiver. J'opterais pour un achat réduit de VLO à partir du niveau actuel, ce qui laisserait une grande marge de manœuvre pour ajouter des titres en cas de faiblesse des prix de ces actions volatiles.

Entre-temps, le dividende de Valero au niveau de 3,92 $ se traduit par un rendement supérieur au marché de 5,98 %. VLO paie ses actionnaires pour qu'ils attendent une appréciation du capital.

Le passage à une voie plus verte pour l'énergie américaine signifie que les réglementations pour toutes les entreprises énergétiques traditionnelles vont augmenter les coûts de production et réduire certaines parties de l'activité. Cependant, la demande américaine de pétrole brut et de biocarburants est en hausse, car les vaccinations créent une immunité collective contre les pires conséquences du COVID-19.

Il faudra des années, voire des décennies, pour atteindre des normes d'émissions plus basses et la décarbonisation. En attendant, les États-Unis restent dépendants des carburants à base de pétrole, ce qui est haussier pour les actions Valero au niveau de prix actuel et en dessous.