Pour la plupart des stratégies actions diversifiées sur les marchés mondiaux, les résultats de cette année seront douloureux. À moins d'une hausse spectaculaire entre aujourd'hui et la fin de 2022, l'encre rouge prévaudra. Mais lorsque les pertes dominent, il est temps de commencer à chercher les bonnes affaires.

Plus votre horizon d'investissement est long, plus vous pouvez être sûr que les pertes enregistrées depuis le début de l'année impliquent des perspectives de rendement relativement attrayantes. Mais l'analyse est particulièrement délicate à l'heure actuelle, car plusieurs facteurs de risque dominent les perspectives, notamment la guerre en Ukraine, le niveau élevé de l'inflation, la hausse des taux d'intérêt et les signes d'une récession proche.

Le baron Rothschild a dit que "le moment d'acheter est quand il y a du sang dans les rues". De ce point de vue, les marchés offrent sans doute l'occasion de prendre des risques à un moment où le pessimisme est à son comble. L'examen des résultats depuis le début de l'année pour les régions d'actions du monde, par le biais d'un ensemble d'ETF de substitution, donne certainement un profil sombre.

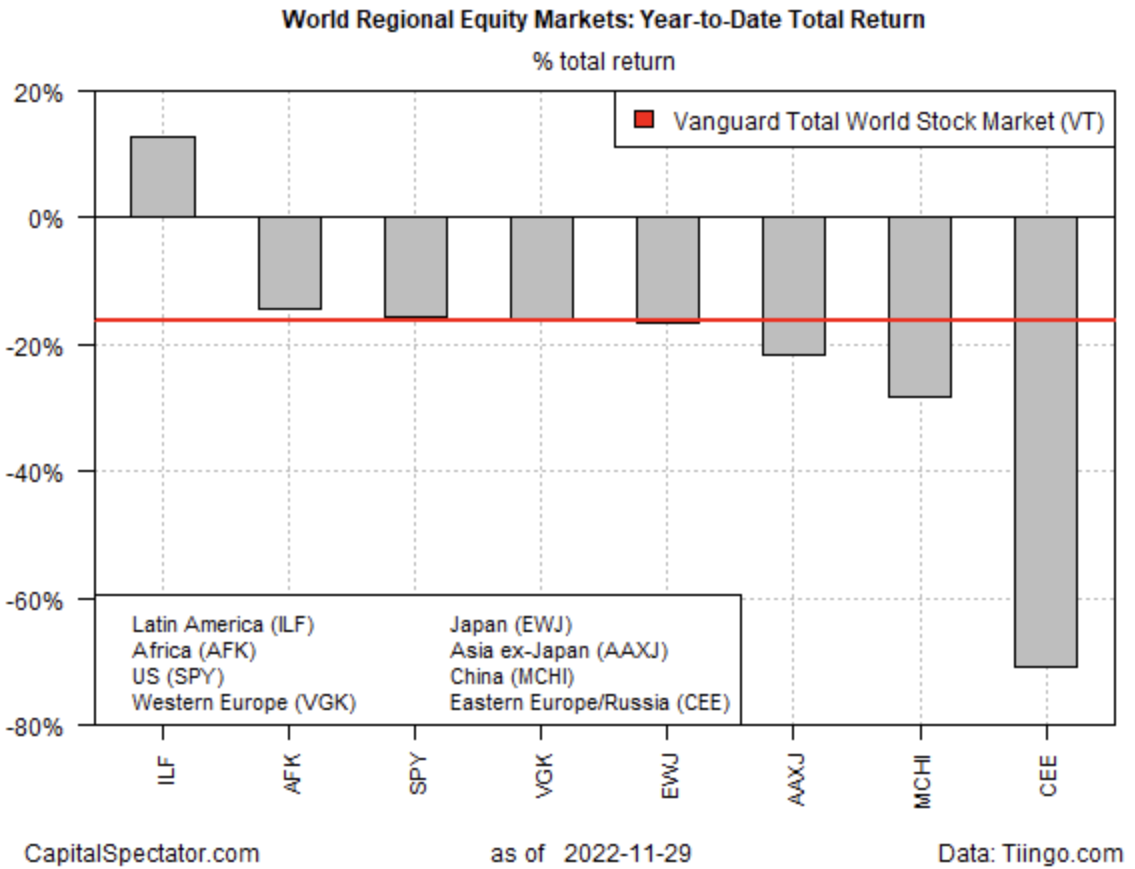

À l'exception des actions d'Amérique latine (ILF), les principales tranches d'actions mondiales sont profondément dans le rouge en 2022, allant d'une décote relativement modérée de 14,6 % pour les actions d'Afrique (AFK) à un effondrement dévastateur de 71,0 % sur les marchés d'Europe de l'Est CEE).

L'indice de référence mondial, basé sur le Vanguard Total (EPA:TTEF) World Stock Index Fund (VT), a perdu 16,5 % depuis le début de l'année. La bonne nouvelle : Le VT s'est redressé ces dernières semaines, ce qui laisse espérer que le pire est passé.

Personne ne peut prédire avec certitude les creux (ou les sommets) en temps réel, et les simples mortels doivent donc une fois de plus décider si nous sommes à un moment opportun pour commencer à rééquilibrer en faveur d'un risque plus élevé pour les actions. Il y a des arguments en faveur d'un rééquilibrage en faveur d'un risque plus élevé, ne serait-ce que partiellement, en partant du principe que les pertes enregistrées jusqu'à présent en 2022 ont sensiblement augmenté le rendement attendu à long terme des actions.

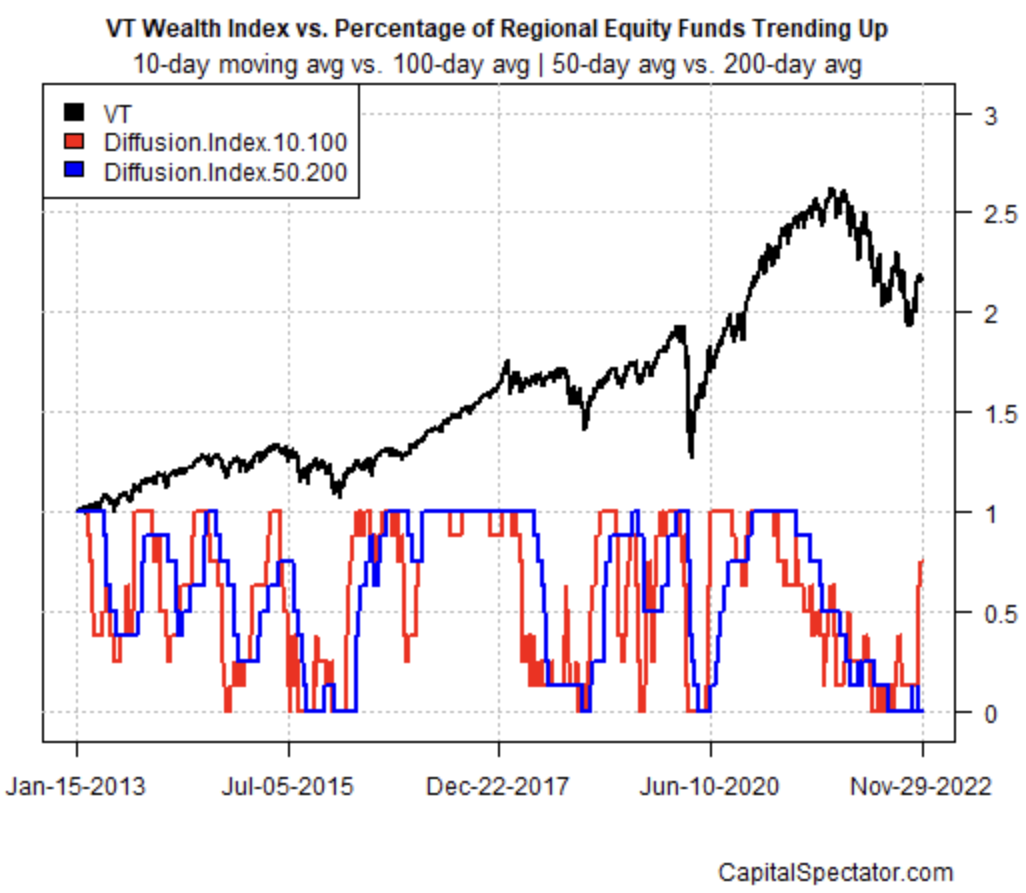

La mise en garde est que la tendance reste baissière. Si l'on utilise VT comme critère, la dernière reprise a permis au fonds de se hisser juste en dessous de sa moyenne mobile à 200 jours. C'est encourageant, mais tant que le VT n'aura pas augmenté de manière décisive et maintenu sa position, le dernier rebond ressemble à un nouveau rallye de marché baissier.

La grande question pour les investisseurs est de décider s'ils préfèrent être en avance ou en retard sur le prochain marché haussier. Dans un cas comme dans l'autre, vous allez subir un coût d'opportunité. Une troisième option consiste à diversifier les transactions à risque dans le temps, en redéployant le capital dans les actions à intervalles réguliers et en atténuant ainsi les pertes dues aux erreurs de timing qui guettent certainement la plupart des investisseurs. Sur cette base, il est intéressant de grignoter les marchés maintenant.

L'utilisation d'un ensemble de moyennes mobiles pour surveiller les conditions de tendance pour tous les fonds énumérés ci-dessus suggère que la récente vague de vente était excessive. Cela ne garantit pas que nous éviterons des creux encore plus bas. Mais après une année de fortes pertes, il est raisonnable de commencer à injecter de l'argent sur les marchés d'actions.

Les nouvelles baissières continueront probablement à peser sur le sentiment à court terme, et peut-être plus longtemps. Mais les marchés évaluent toujours l'avenir. C'est toujours une affaire compliquée, et cette fois-ci, ce n'est pas différent. Il s'agit peut-être d'une fausse aube de plus, mais à un moment ou à un autre, un véritable fond apparaîtra. Il n'y a rien de mal à attendre la confirmation de la fin du marché baissier, mais pour les investisseurs ayant une tolérance au risque relativement élevée, le climat actuel semble intriguant.

Un facteur clé est de savoir si la Réserve fédérale est sur le point de pivoter sur les hausses de taux d'intérêt. Sur ce point, la foule cherche de nouveaux indices dans le discours que prononcera aujourd'hui le président de la Fed, Jerome Powell. On s'attend à ce qu'il laisse entendre que le resserrement de la politique monétaire va commencer à s'atténuer. L'espoir est éternel, encore une fois.

"Il s'agit d'une récession provoquée par la Fed, donc lorsqu'il fera un geste, le marché devrait augmenter assez rapidement", déclare Steve Grasso, PDG de Grasso Global.