- Dernier hourra pour les bénéfices du troisième trimestre avec les détaillants de renom qui publient leurs résultats.

- Des accès de volatilité avec certaines de ces actions en 2022

- Adoptez une position prudente à l'égard de ce groupe en cette fin d'année.

La saison des bénéfices n'est pas encore terminée. Alors que 91 % des entreprises du S&P 500 ont publié leurs résultats du troisième trimestre, d'autres chiffres susceptibles de faire bouger le marché seront publiés cette semaine, avant la période des fêtes. Je garde un œil sur les rapports clés des sociétés qui publient leurs bénéfices et leurs prévisions de ce matin à jeudi après-midi.

Les principaux rapports de cette semaine

Selon Wall Street Horizon, Walmart (NYSE :WMT) et Home Depot (NYSE :HD) feront leurs mises à jour trimestrielles ce matin, tandis que d'autres détaillants importants comme Lowe's (NYSE :LOW), TJX Companies (NYSE :TJX) et Target (NYSE :TGT) publieront leurs chiffres du troisième trimestre demain.

Calendrier des résultats de cette semaine

Source : Wall Street Horizon

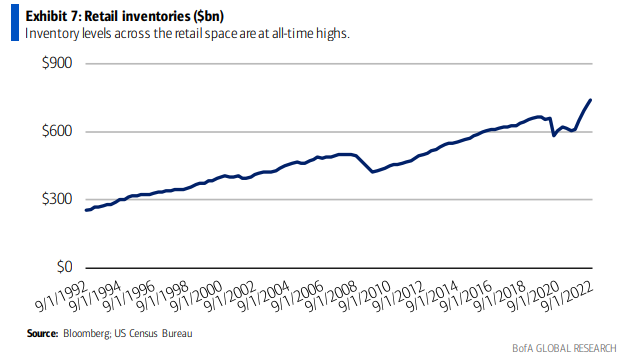

Signes d'alerte

Il s'agit de la dernière grande semaine de la saison des résultats, bien que nous recevions encore des rapports d'autres sociétés internationales et de petites et moyennes capitalisations nationales jusqu'à la fin du mois. Rappelez-vous que, plus tôt dans l'année, certaines de ces sociétés phares de la consommation ont ébranlé Wall Street en décevant les ventes, les prévisions et, surtout, les niveaux de stocks. À l'approche des très importantes semaines d'achats des fêtes, il est essentiel que les détaillants gèrent bien leurs stocks, ce qui pourrait s'avérer difficile compte tenu du fait que les consommateurs deviennent rapidement prudents.

Les stock des entreprises du secteur de la vente au détail atteignent des sommets inégalés

Source : BofA Global Research

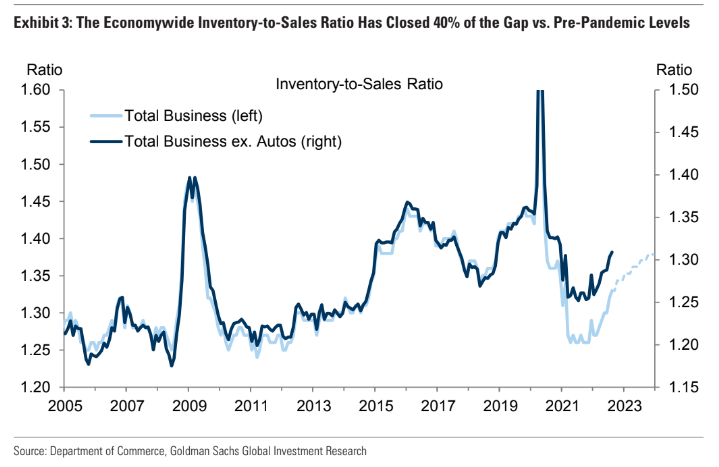

Augmentation des stocks par rapport aux ventes

Source : BofA Global Research Goldman Sachs Investment Research

Les yeux sur le consommateur

À moins de six semaines de la grande scène du Père Noël, quelles sont les prévisions pour la saison des dépenses de Noël ? Selon la National Retail Federation, les ventes totales devraient être supérieures de 6 à 8 % seulement à celles de l'année dernière. Je dis "seulement" car l'inflation globale IPC est de 7,7 %, de sorte que les dépenses réelles totales affichent une croissance stagnante. Comparez cela aux dépenses massives corrigées de l'inflation prévues pour 2021 - de l'ordre de +10 %. Quelle différence en un an !

Faibles dépenses " réelles " attendues pour les fêtes de fin d'année

Source : National Retail Federation

Jouer les détaillants

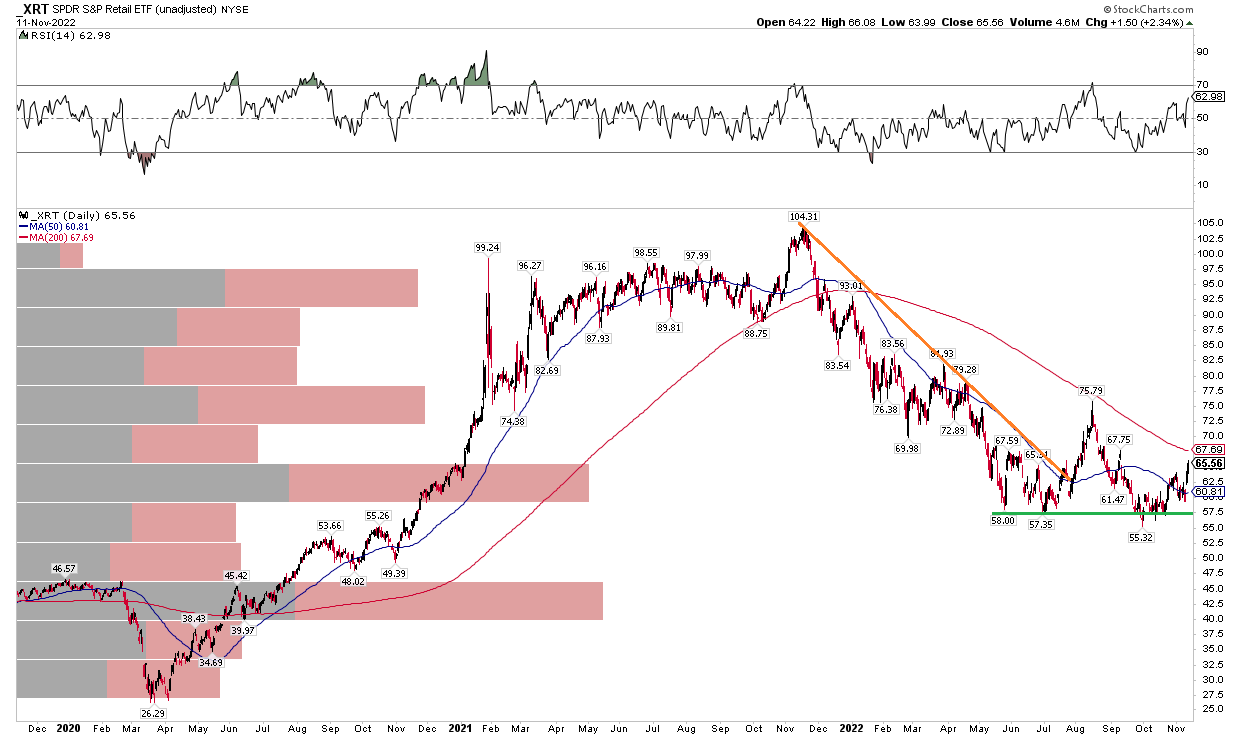

En ce qui concerne l'action des prix et le commerce de détail, je préfère examiner le SPDR S&P Retail ETF (NYSE :XRT). Il s'agit d'un fonds à pondération égale détenant des dizaines de grandes valeurs américaines de la distribution.

Remarquez dans le graphique ci-dessous que XRT s'est généralement maintenu aux alentours de 50 dollars. Il a légèrement atteint les nouveaux planchers du cycle en octobre avant la dernière progression de 20 %. Il pourrait y avoir une pause au niveau de sa moyenne mobile de 200 jours, car des vendeurs sont apparus à cet endroit au début de 2022 et au sommet d'août. Ce qui est encourageant, cependant, c'est que le XRT semble se baser ici, une caractéristique technique haussière. Une clôture hebdomadaire au-dessus des 200 jours soutiendrait le récit haussier.

ETF XRT : Tenter de toucher le fond, mais il y a de la résistance.

Source : Stockcharts.com

La valeur des détaillants peut également être justifiée. Les 97 positions de l'ETF XRT ont un ratio cours/bénéfice à terme proche de 10, tandis que la croissance du BPA sur 3 à 5 ans est proche de 8 %, ce qui constitue un bon ratio PEG. L'ETF offre un rendement en dividendes décent de 2,6 %.

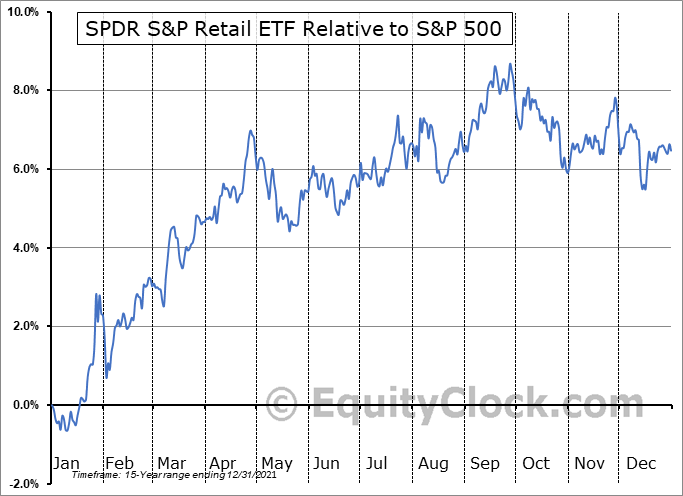

Vérification de la saisonnalité

Un dernier graphique que j'aime examiner avec tout ETF est la saisonnalité par rapport au S&P 500. C'est une période saisonnière réjouissante pour de nombreuses actions, mais les investisseurs actifs veulent savoir ce qui pourrait leur apporter de l'alpha. Novembre et décembre ne sont pas des périodes très fortes pour le XRT par rapport au SPX. Ironiquement, c'est après Noël que les actions du commerce de détail font vraiment sonner la cloche.

Le quatrième trimestre n'est pas le meilleur moment pour les actions de la vente au détail

Source : EquityClock.com

Conclusion

J'éviterais de prendre une position longue sur les détaillants pendant cette semaine chargée en résultats pour ce secteur. Le graphique, bien qu'il semble bon à long terme, pourrait empiéter sur une résistance importante, tandis que les tendances saisonnières ne sont pas particulièrement haussières pour XRT.

Avertissement : Mike Zaccardi ne possède aucun des titres mentionnés dans cet article.