- La société de médias sociaux Snap a perdu la faveur des investisseurs en raison d'une pléthore de vents contraires macroéconomiques et fondamentaux.

- L'action SNAP a perdu 77,5 % depuis le début de l'année et 87,3 % par rapport à son pic record de septembre 2021.

- Je m'attends à plus de douleur pour les investisseurs de Snap, car les résultats du troisième trimestre révèlent des pertes croissantes et des revenus en baisse.

L'année a été difficile pour Snap (NYSE :SNAP). La société basée à Santa Monica, en Californie, a perdu plus des deux tiers de sa valeur dans un contexte toxique de craintes de récession, de ralentissement des dépenses publicitaires numériques et de concurrence accrue de sociétés comme TikTok.

La société de médias sociaux, qui dépend de la publicité et qui était l'un des grands gagnants de la pandémie, a également dû faire face à la répression de Apple(NASDAQ :AAPL) concernant le suivi des publicités dans les applications iOS et à l'impact de la guerre en Ukraine.

Après avoir atteint un niveau record de 83,34 dollars en septembre 2021, l'action SNAP a rapidement chuté pour atteindre un plancher de 9,34 dollars le 28 juillet. Depuis, l'action Snap a connu un modeste rebond, clôturant à 10,58 $ jeudi, mais elle est toujours inférieure d'environ 88 % à son sommet historique et a perdu 77,5 % depuis le début de l'année.

Aux niveaux actuels, la société basée à Santa Monica, en Californie, a une capitalisation boursière de 17,5 milliards de dollars. À son sommet, la valorisation atteignait 136 milliards de dollars.

Malgré la forte réinitialisation de sa valorisation, je pense que SNAP est vulnérable à de nouvelles pertes dans les semaines à venir, qui pourraient voir le titre tomber à son plus bas niveau pré-pandémique.

Leprochain catalyseur baissier majeur devrait arriver lorsque Snap publiera ses résultats financiers du troisième trimestre après la clôture du marché américain, le jeudi 20 octobre.

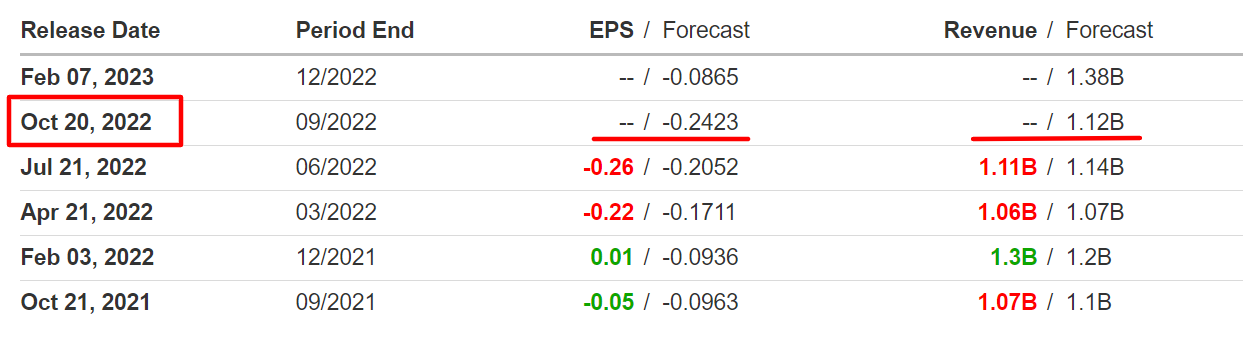

Selon les estimations du consensus, la société mère de Snapchat - qui n'a réussi à dégager des bénéfices qu'une seule fois depuis son entrée en bourse en 2017 - devrait enregistrer une perte de 0,24 dollar par action. Cela se compare à une perte par action de 0,05 $ au même trimestre de l'année dernière.

Le chiffre d'affaires devrait augmenter de seulement 4,6 % d'une année sur l'autre pour atteindre 1,12 milliard de dollars, car les sociétés et les petites entreprises continuent de réduire leurs dépenses publicitaires. Si cette prévision est confirmée, elle marquera le rythme le plus lent de croissance annualisée des ventes jamais enregistré.

Snap n'a pas du tout répondu aux attentes en matière de croissance des bénéfices et des ventes lors de la publication de ses résultats T2 en juillet, en raison des faibles performances de son activité principale de publicité et de la concurrence croissante de l'application chinoise de partage de vidéos TikTok.

En outre, la direction n'a pas fourni de prévisions pour l'avenir car, selon elle, "la visibilité prospective reste incroyablement difficile."

La société de médias sociaux a ensuite annoncé, fin août, qu'elle prévoyait de licencier environ 20 % de ses 6 400 employés afin de réduire ses coûts d'exploitation.

L'unité de vente de publicité de Snap a également été secouée par le directeur commercial Jeremi Gorman, qui s'est vu confier la diffusion de publicités pour Netflix (NASDAQ :NFLX). Le responsable des ventes de publicité pour les Amériques, Peter Naylor, a également quitté l'entreprise dans le cadre de la restructuration, pour rejoindre Gorman à la société de streaming vidéo.

Gorman, qui est arrivé chez Snap en 2018, est un cadre respecté qui a précédemment passé six ans chez Amazon (NASDAQ :AMZN). Son embauche visait à apporter de la crédibilité à l'activité de vente de publicités de Snap. Naylor a été le vice-président senior des ventes de publicités de Hulu pendant six ans avant de rejoindre Snap en 2020.

Le départ des deux hauts responsables de la publicité est perçu comme un élément négatif et ajoute aux préoccupations des investisseurs quant à l'avenir de l'activité publicitaire de la société de médias sociaux.

Conclusion : Faut-il toujours fuir l'action Snap ?

Je m'attends à ce que les vents contraires sur le marché de la publicité persistent pendant le reste de l'année et au début de 2023, car les annonceurs déplacent leurs dépenses vers des canaux plus performants dans un contexte économique difficile.

Cela n'est pas de bon augure pour les efforts de monétisation de Snap, qui vont probablement prolonger son chemin vers la rentabilité et augmenter son risque d'exécution.

Malgré la chute des cours depuis plusieurs mois, l'action Snap est toujours surévaluée puisqu'elle se négocie à plus de 28 fois le chiffre d'affaires de cette année, ce qui en fait une option moins attrayante dans l'environnement de marché actuel.

Divulgation : Au moment de la rédaction de cet article, Jesse n'a aucune position dans les actions mentionnées. Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.