- L'action AT&T a été un jeu d'argent mort pour les investisseurs en raison des plans médias trop ambitieux de la société.

- Pour redresser cette image, la société se débarrasse de ses actifs dans le domaine des médias pour devenir une société plus légère et financièrement stable.

- Ces efforts pourraient entraîner une réduction des dividendes, ce qui rendrait l'action moins intéressante pour les investisseurs à revenu.

Le plus grand opérateur de réseau américain, AT&T Inc (NYSE:T) a très peu de partisans dans la communauté des investisseurs ces jours-ci. Ses actions ont sous-performé l'indice de référence S&P 500 pendant de nombreuses années. Elles ont chuté de 35 % au cours des cinq dernières années, une période pendant laquelle le S&P 500 a plus que doublé.

Cette performance très décevante est le résultat des tentatives infructueuses de l'entreprise de se transformer en un géant du divertissement pour concurrencer des sociétés comme Walt Disney Company (NYSE:DIS) et Netflix Inc (NASDAQ:NFLX).

Au lieu de produire des rendements plus élevés pour sa large base d'investisseurs, la stratégie de l'entreprise axée sur les acquisitions a grevé l'opérateur télécom d'un énorme tas de dettes, lui conférant le statut de plus grand emprunteur d'entreprise au monde. Cette dette, à un moment donné, a gonflé à environ 200 milliards de dollars, en grande partie accumulés via son acquisition de Time Warner (NYSE:TWX) en 2018.

Mais c'est du passé. De nos jours, AT&T, dont le siège est à Dallas, est en pleine transformation et son nouveau PDG, John Stankey, espère que sa nouvelle stratégie rendra l'entreprise beaucoup plus légère et concentrée sur sa force en matière de télécommunications.

La partie la plus importante de ce remaniement comprend AT&T et Discovery Inc Class A (NASDAQ:DISCA) qui combinent leurs actifs médias dans une nouvelle société cotée en bourse. La nouvelle entreprise, annoncée en mai, consacrera 20 milliards de dollars au contenu, un montant qui dépasse le récent budget de programmation de Netflix.

WarnerMedia possède les chaînes câblées HBO, CNN, TNT et TBS, ainsi que le studio de télévision et de cinéma Warner Bros. Discovery possède un portefeuille qui comprend son réseau éponyme et HGTV. Les deux sociétés proposent également des portails de vidéo en continu, HBO Max et Discovery+.

Retrait des ambitions médiatiques

Dans une présentation diffusée sur le Web lors de la conférence Goldman Sachs (NYSE:GS) Communacopia le mois dernier, Stankey a déclaré aux investisseurs qu'une fois que la scission de WarnerMedia sera achevée à la mi-2022, AT&T sera revenu à son objectif principal en matière de réseau, avec pour priorité l'expansion des services sans fil 5G et des services haut débit en fibre optique.

"Nous n'allons pas parler de restructuration. Nous ne parlerons pas de transactions. Nous allons parler de la façon dont l'équipe de direction exécute une stratégie très ciblée et une activité très allégée et ciblée dans les meilleures parties du secteur de la communication", a-t-il déclaré, selon un rapport de Bloomberg.

Le retrait de l'entreprise de ses ambitions en matière de divertissement ne se limite pas à l'accord avec Discovery. Au début de l'année, AT&T a conclu un accord avec la société de capital-investissement TPG pour se défaire d'une participation de 30 % dans son activité DirecTV pour 1,8 milliard de dollars. AT&T avait acquis DirecTV en 2015 pour 49 milliards de dollars, à l'apogée d'un marché de la télévision payante qui s'est depuis effondré en raison des abonnés qui coupent le cordon.

Avec les transactions Discovery et DirecTV, AT&T espère atteindre son objectif de réduction de l'effet de levier à 2,5 fois par an plus tôt que prévu, et peut-être épargner aux détenteurs d'obligations toute action de notation potentielle qui le rapprocherait de la catégorie spéculative.

La stabilité des dividendes de l'action AT&T en question

Mais cette restructuration a suscité des doutes dans l'esprit des investisseurs quant à la stabilité du dividende trimestriel de 0,52 dollar par action de la société. Le rendement annuel du dividende de 7,6 % de l'action, le plus élevé parmi les sociétés de premier ordre, est le reflet de ce risque.

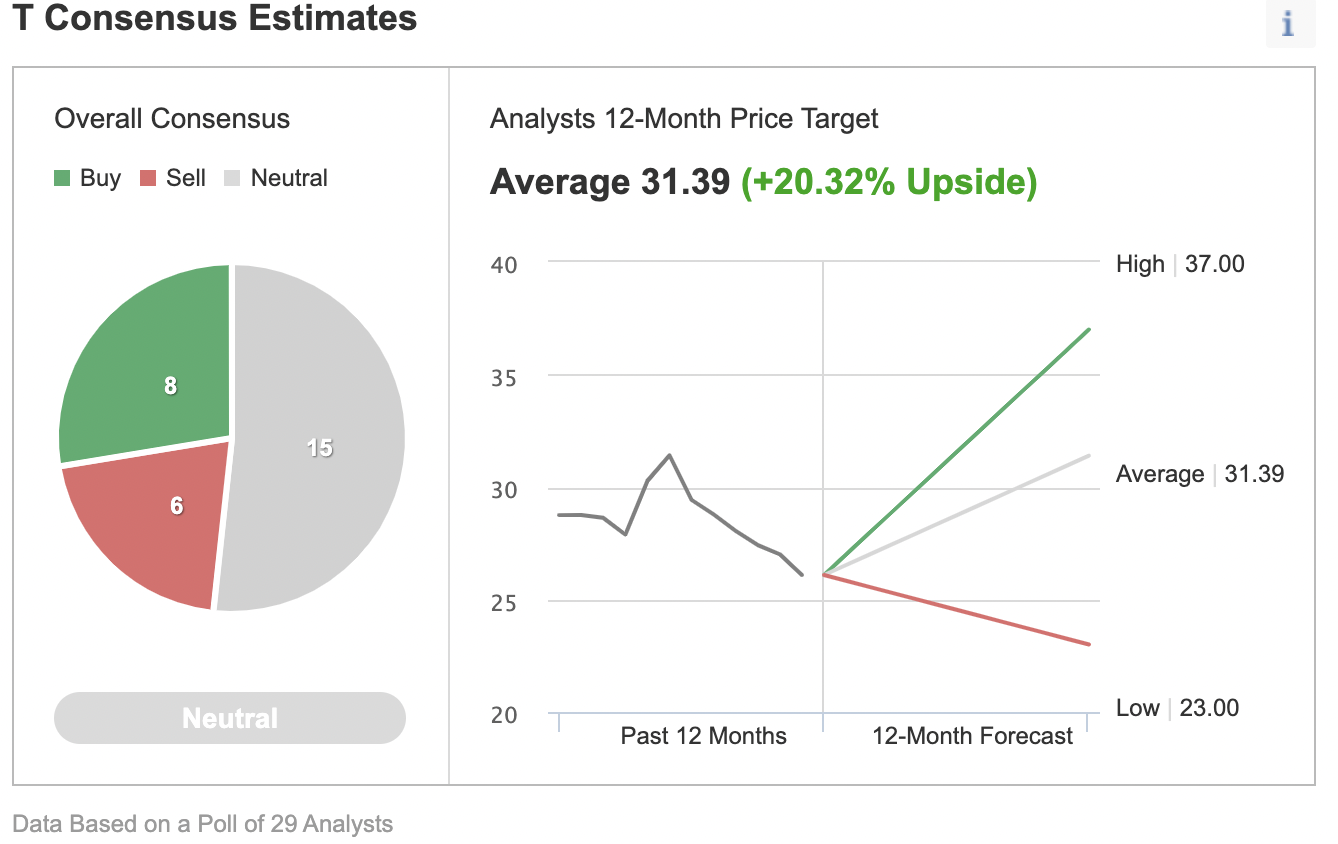

Selon un sondage réalisé par Investing.com, sur 29 analystes couvrant le titre, 15 ont une opinion neutre sur l'action, huit recommandent l'achat et six la vente.

Dans un rapport de recherche publié récemment, les analystes de Barclays (LON:BARC) ont réduit l'objectif de prix d'AT&T de 34 $ à 30 $. La société de courtage a actuellement une note "poids égal" sur le titre de l'entreprise technologique. Morgan Stanley (NYSE:MS) a réduit la note d'AT&T à "poids égal" et a fixé un objectif de prix de 29,00 $ sur le titre.

Dans une note récente, Argus Research a rétrogradé AT&T de la position d'achat à la position de maintien, affirmant que la transformation de la société pourrait entraîner une réduction du dividende à court terme.

La note dit :

"Bien que la direction ait assuré aux investisseurs qu'AT&T maintiendra un dividende dans le '95e percentile' des entreprises, les mathématiques ne fonctionnent tout simplement pas après avoir pris en compte les spin-offs de DirecTV et WarnerMedia. En tant que tel, nous adopterons une approche attentiste alors que la société se restructure par le biais d'importantes cessions tout en mettant en œuvre son coûteux développement du réseau 5G."

Malgré ce pessimisme, la décision d'AT&T de créer un nouveau géant du streaming, en combinant HBO, Warner Bros. et TNT d'AT&T avec une liste de chaînes Discovery, dont Food Network, et des émissions de télé-réalité, signifie que l'entreprise aura de meilleures chances de réussir sur un marché où des entreprises technologiques aux poches profondes comme Apple Inc (NASDAQ:AAPL) et Amazon.com Inc (NASDAQ:AMZN) dépensent des dizaines de milliards de dollars par an en contenu médiatique.

En juillet, AT&T a fait état d'environ 67,5 millions d'abonnés dans le monde à son service de chaînes premium et de streaming, et affirme maintenant qu'il en comptera 70 à 73 millions d'ici la fin 2021.

Conclusion : L'action AT&T est-elle une bonne action à dividende ou un pari trop risqué ?

AT&T deviendra probablement une entreprise beaucoup plus légère et plus concentrée d'ici l'année prochaine si elle parvient à mener à bien sa restructuration actuelle. La séparation des actifs médias lui permettra d'investir de manière agressive dans sa nouvelle unité de streaming, tout en positionnant les opérations de télécommunications de base pour se développer lorsque l'introduction de la technologie 5G crée de nouvelles opportunités.

Cela dit, le nouvel AT&T ne satisfera probablement pas les investisseurs dont l'objectif est d'obtenir des revenus en croissance constante. Selon nous, AT&T est désormais un pari de redressement plutôt qu'une entreprise qui verse des dividendes stables.