Keynes a dit un jour que les marchés peuvent rester irrationnels plus longtemps que vous ne pouvez rester solvable.

J'aime cette citation parce qu'elle parle du pouvoir des récits, et mon humble adaptation serait la suivante : "Les récits peuvent dominer la macro plus longtemps que vous ne pouvez rester solvable" :

Les récits peuvent dominer la macro plus longtemps que vous ne pouvez rester solvable.

C'est pourquoi nous allons aujourd'hui nous pencher sur les deux récits les plus forts qui existent :

- La Chine est condamnée ;

- l'IA est la nouvelle révolution et la technologie américaine dominera pour toujours.

Ces deux récits sont visualisés dans un simple graphique :

Pour comprendre ce qui se passe en Chine, il faut prendre un peu de recul.

Pourquoi les marchés chinois sont-ils en chute libre ?

Le marché boursier chinois est pratiquement en chute libre, malgré les tentatives régulières des autorités pour stabiliser les marchés.

Entre-temps, le marché de l'immobilier continue de souffrir et les responsables politiques chinois s'efforcent de stimuler l'économie.

Pour comprendre ce qui se passe en Chine, il faut parler du concept de récession du bilan.

Une récession du bilan est une boucle économique toxique dans laquelle, après avoir été échaudés par le désendettement et la baisse des prix des actifs, les ménages et les entreprises refusent d'accepter de nouveaux crédits et se concentrent sur le remboursement de leurs dettes et la réduction de leurs bilans.

Il en résulte un cercle vicieux de désendettement supplémentaire, de baisse des prix des actifs et de ralentissement de l'activité économique, qui ne peut être stoppé par une baisse des taux d'intérêt.

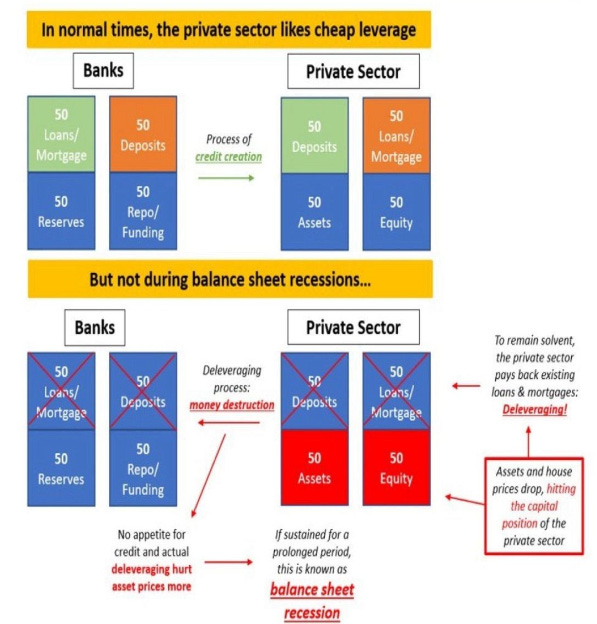

Voyons d'abord rapidement comment fonctionne notre système de crédit en temps normal.

La partie supérieure du graphique ci-dessus montre ce qui se passe alors :

- Le secteur privé aime l'effet de levier (surtout s'il est bon marché) et l'activité de prêt est donc soutenue ;

- Les banques accordent de nouveaux prêts/crédits, ce qui entraîne la création d'argent frais dans l'économie réelle ;

- La croissance économique et les prix des actifs augmentent.

Mais que se passe-t-il lors des récessions de bilan (partie inférieure du graphique) ?

- Après la répression de Xi, les prix de l'immobilier ont commencé à chuter, ce qui a affecté la position en capital des ménages chinois fortement endettés ;

- Aucun assouplissement de cette position et la faiblesse persistante du marché immobilier ont conduit les promoteurs et les ménages à se précipiter pour rester solvables : rembourser leurs prêts/hypothèques aussi vite que possible - le désendettement est en marche.

- L'absence de nouveaux crédits et le désendettement réel font chuter les prix de l'immobilier et des actifs dans une boucle vicieuse également connue sous le nom de récession des bilans.

Comment remédier structurellement à une récession du bilan, et la Chine va-t-elle dans la bonne direction ?

Il est certain que l'on ne peut pas y remédier en abaissant les taux d'intérêt, et le Japon nous montre pourquoi.

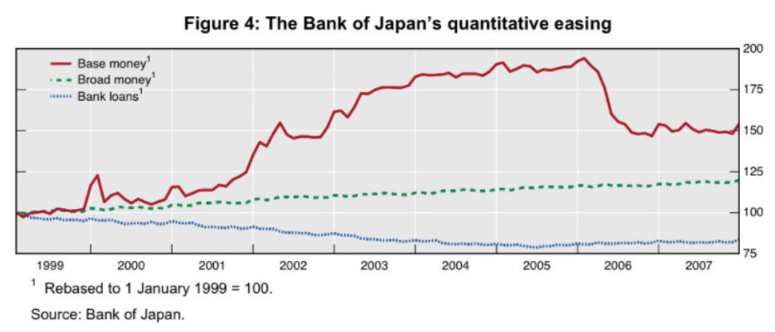

Au début des années 1990, la bulle immobilière japonaise a éclaté et la récession des bilans la plus célèbre du monde s'est produite - la BoJ a abaissé et maintenu les taux à 0 % pendant des décennies sans que rien ne se passe.

Lorsque les bilans des entreprises et des consommateurs sont durement touchés par un processus de désendettement, leur demander d'accepter plus de crédit ne fonctionnera pas, même si les taux d'intérêt sont bas.

Par exemple, entre 1999 et 2007, les taux d'intérêt au Japon étaient généralement de 0 % et la Banque du Japon pratiquait l'assouplissement quantitatif (ligne rouge), mais les banques japonaises ne pouvaient pas accorder de crédit à l'économie réelle (ligne bleue).

Malgré des taux d'intérêt à 0 %, les prêts bancaires se sont en fait contractés.

La Banque centrale du Japon peut encore réduire ses taux, mais cela ne servira pas à grand-chose.

La meilleure façon d'arrêter une récession du bilan est de mettre en place des mesures de relance budgétaire ciblées.

Exactement comme les États-Unis l'ont fait en 2009 et de manière furtive depuis, le gouvernement chinois peut intervenir et utiliser son bilan pour injecter de nouvelles ressources dans les promoteurs immobiliers et les ménages en difficulté.

Il s'agit en fait d'une injection de capitaux qui stoppe l'hémorragie et permet au secteur privé d'assainir ses bilans au fil du temps.

Le problème, c'est que la Chine ne fait pas de politique fiscale, ni même n'envisage sérieusement de le faire jusqu'à présent.

Les valorisations des actifs chinois diminuent de jour en jour, mais la Chine a besoin d'un soutien budgétaire sérieux pour éviter une récession plus grave de son bilan et convaincre les investisseurs que le pire est derrière elle.

Aujourd'hui, les investisseurs peuvent être facilement convaincus que l'IA sera une révolution humaine et qu'il n'y a pas de prix assez élevé pour acheter des actions comme NVIDIA (NASDAQ :NVDA).

NVIDIA se négocie à un ratio cours/ventes de plus de 30 fois, et sa valeur est apparemment supérieure au PIB canadien ou à l'ensemble du marché des actions chinoises.

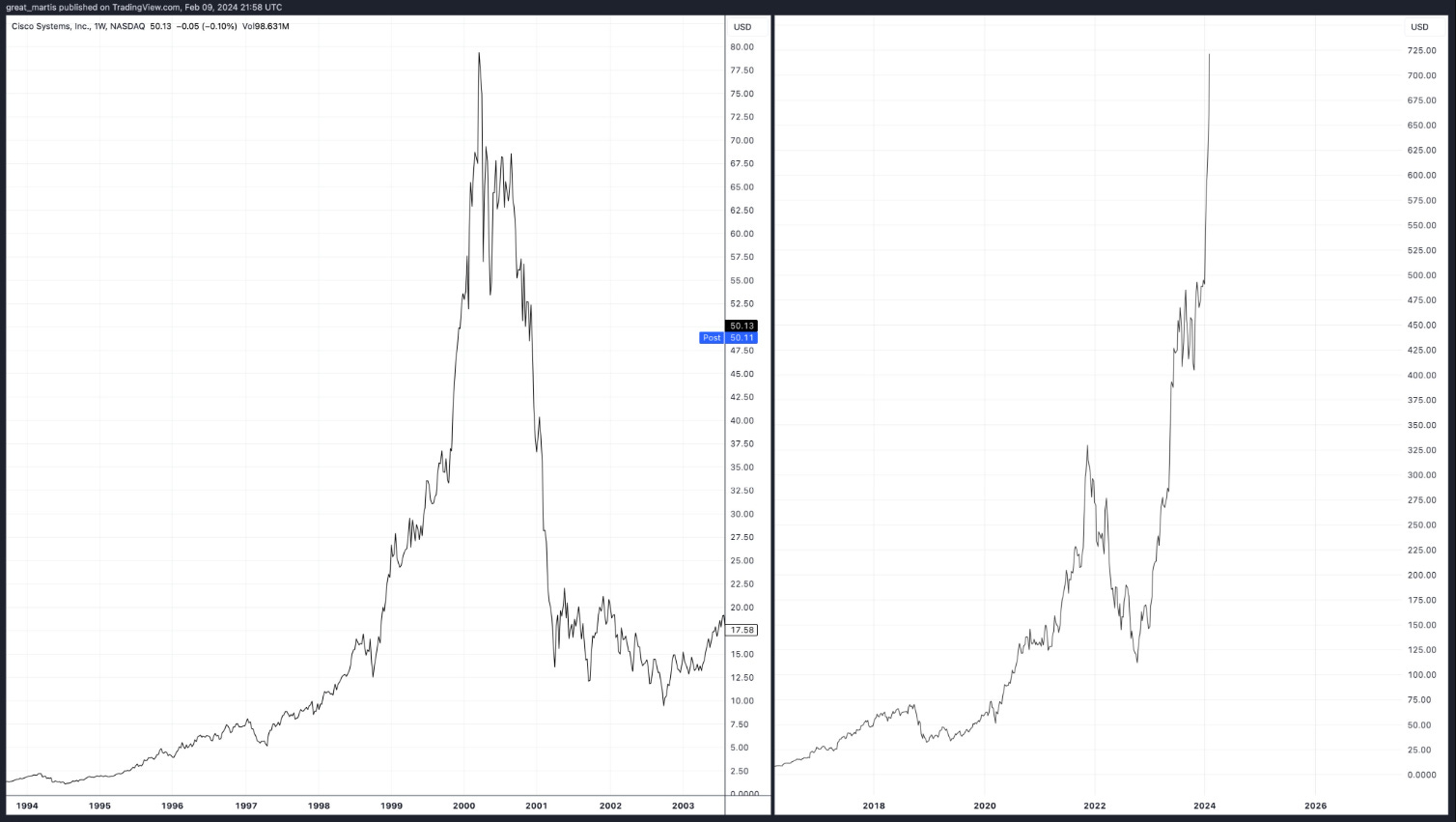

Le graphique de NVIDIA ressemble beaucoup à celui de CISCO en 1999-2000, et l'on peut se demander si nous ne sommes pas dans une phase d'euphorie extrême, compte tenu de la hausse parabolique :

Le revers de la médaille est que NVIDIA est une société très rentable qui connaît une croissance agressive: son flux de trésorerie disponible (FCF) par action ne cesse d'augmenter et certains analystes s'attendent à ce qu'elle dégage un FCF de plus de 100 milliards de dollars au cours des prochaines années.

Cela suppose que NVIDIA n'aura pas de véritable concurrence à l'avenir :

Je ne prétendrai même pas être un analyste boursier et je n'ai donc pas d'opinion sur NVIDIA, mais il y a une grande leçon à tirer de cette histoire.

Les récits peuvent dominer la macroéconomie plus longtemps que vous ne pouvez rester solvable.

Si vous aviez vendu à découvert la bulle technologique au cours du premier semestre 1999, vous auriez probablement été éliminé avant d'avoir pu profiter de la chute brutale des prix des actions des sociétés point-com.

Le momentum est très puissant, et être en avance peut s'apparenter à avoir tort.

Acheter Alibaba (NYSE :BABA) à 76 dollars au début du mois de décembre semblait excellent ex ante, avec un ratio cours/bénéfice de 10 pour une société technologique, mais trois mois plus tard, l'action se négocie à 72 dollars.

En cas de récession des bilans, les actifs sont vendus sans discernement afin d'assainir les bilans.

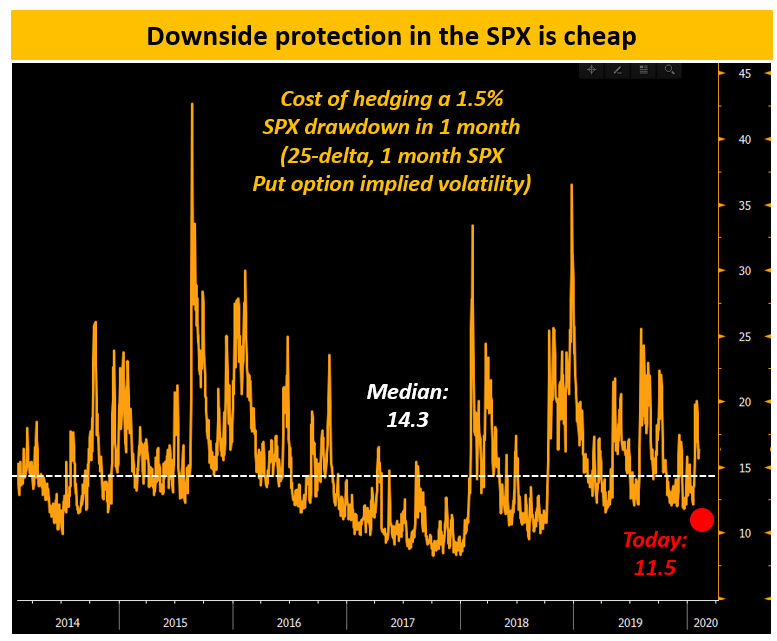

Si vous cherchez à estomper les récits extrêmes sans être rapidement anéanti, les options peuvent être un moyen intéressant d'y parvenir.

Une option d'achat ou de vente longue comporte un risque de baisse fixe et limité (la prime de l'option), mais un risque de hausse potentiellement important.

L'astuce réside dans le fait que cela n'est pas gratuit : le luxe de "dormir la nuit" est souvent facturé par le biais d'une volatilité implicite coûteuse intégrée dans le prix des options.

En outre, les options apportent une autre dimension : le temps.

Si vous achetez des options de vente NVIDIA à 1 mois, vous devez avoir raison rapidement, pas dans 3 mois.

Aujourd'hui, le coût de la couverture d'une baisse de seulement 1,5 % de l'indice S&P 500 au cours du prochain mois est faible : avec une volatilité implicite de 11,5 %, il se situe dans le bas de la fourchette prépandémique.

Cela ne signifie pas que cette couverture sera nécessairement rentable, mais que vos chances ex ante ne sont pas mauvaises.

Comme le dirait un ami, il faut se couvrir quand on peut, pas quand on doit.

***

- ProPicks : Des portefeuilles d'actions gérés par une fusion d'IA et d'expertise humaine, et à la performance éprouvée

- ProTips : Des informations digestes pour simplifier en quelques mots des masses de données financières complexes

- Juste Valeur et score de santé : 2 indicateurs de synthèse basés sur les données financières qui permettent de connaitre le potentiel et le risque de chaque d'action instantanément.

- Screener avancé d'actions : Pour rechercher les meilleures actions selon vos attentes en prenant en compte des centaines de métriques financières et indicateurs.

- Historique de données financières pour des milliers d'actions : Pour permettre aux pros de l'analyse fondamentale de creuser eux-mêmes tous les détails.

- Et bien d'autres services, sans compter ceux que nous prévoyons d'ajouter prochainement !