L'optimisme augmente à Wall Street, les investisseurs espérant un atterrissage en douceur de l'économie.

L'espoir est qu'en dépit du fait que les hausses de taux interviennent au rythme le plus agressif depuis 1980, que la Fed réduise son bilan par le biais d'un resserrement quantitatif et que l'inflation atteigne les niveaux les plus élevés depuis les années 70, l'économie continuera de progresser.

Cette possibilité existe-t-elle ou le scénario d'atterrissage en douceur est-il un autre mythe de la Fed ?

Pour répondre à cette question, il faut définir ce qu'est un scénario d'atterrissage en douceur, économiquement parlant.

"Un atterrissage en douceur, en économie, est un ralentissement cyclique de la croissance économique qui permet d'éviter une récession. Un atterrissage en douceur est l'objectif d'une banque centrale lorsqu'elle cherche à augmenter les taux d'intérêt juste assez pour empêcher une économie de surchauffer et de connaître une forte inflation, sans provoquer une grave récession." - Investopedia

L'expression " atterrissage en douceur" est apparue dans le jargon de Wall Street pendant le mandat d'Alan Greenspan en tant que président de la Fed. Il a été largement crédité d'avoir conçu un atterrissage en douceur en 1994-1995. Les médias ont également souligné que la Réserve fédérale avait permis un atterrissage en douceur sur le plan économique en 1984 et en 2018.

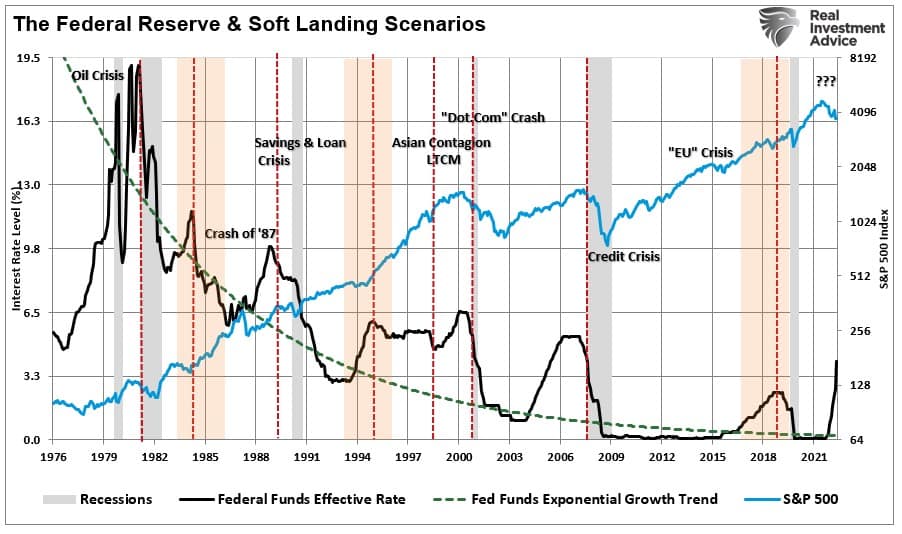

Le graphique ci-dessous montre le cycle de hausse des taux de la Fed, les atterrissages en douceur étant indiqués en orange. J'ai également noté les événements qui ont précédé les "atterrissages difficiles".

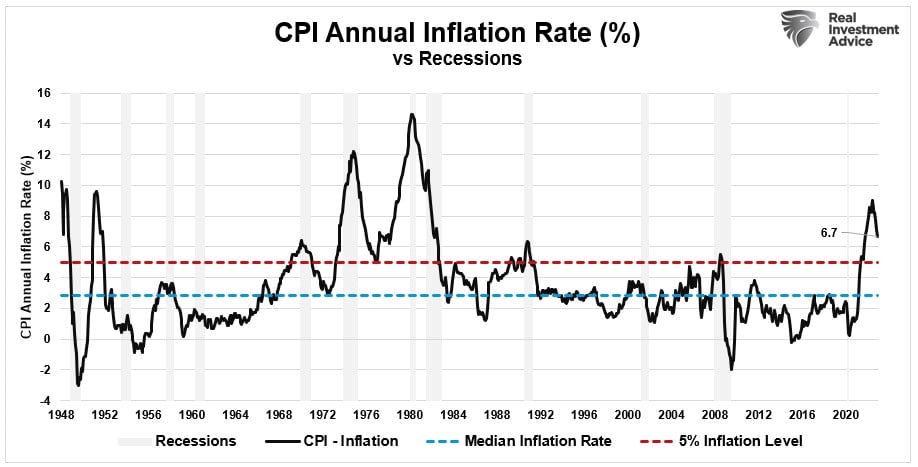

Il y a un autre point crucial concernant la possibilité d'un atterrissage en douceur. Une récession, ou atterrissage brutal, a suivi les cinq dernières périodes où l'inflation a dépassé 5 %. Ces périodes ont été 1948, 1951, 1970, 1974, 1980, 1990 et 2008. Actuellement, l'inflation est bien supérieure à 5 % tout au long de l'année 2022.

Cette fois-ci, cela pourrait-il être différent ? Absolument, mais beaucoup d'éléments historiques suggèrent le contraire.

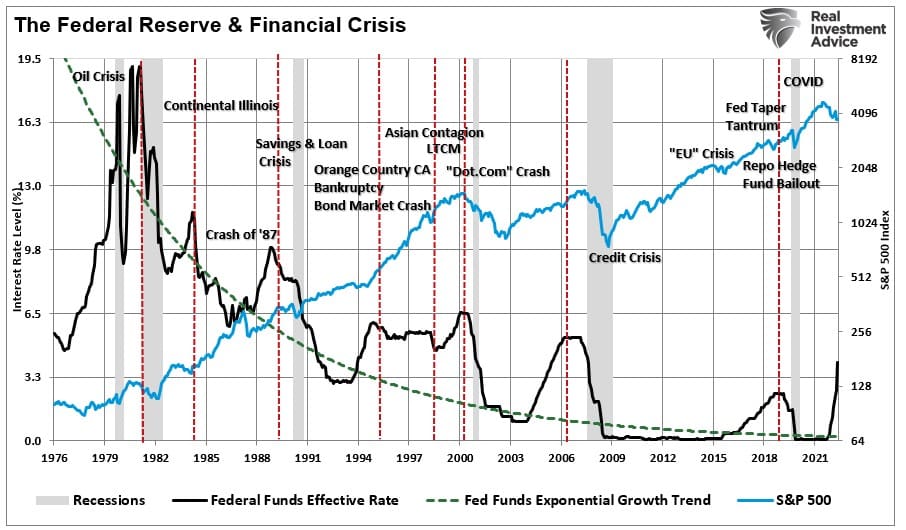

En outre, la définition technique d'un atterrissage en douceur est "pas de récession". Les antécédents se détériorent si l'on inclut les événements de crise causés par les actions de la Réserve fédérale.

Rien de tel

La Réserve fédérale est devenue active à la fin des années 70 sous la présidence de Paul Volcker. Depuis lors, la Fed est responsable de cycles répétés d'expansion et de ralentissement sur les marchés financiers et dans l'économie.

Comme indiqué ci-dessus, la Réserve fédérale a augmenté ses taux à trois reprises et a réussi à obtenir un atterrissage en douceur, d'un point de vue économique. Cependant, la réalité est que ces périodes n'ont pas été des événements "sans douleur" pour les marchés financiers. Le graphique ci-dessous présente les "événements de crise" qui se sont produits lorsque la Réserve fédérale a augmenté ses taux.

La faillite de la Continental (ETR :CONG) Illinois National Bank and Trust Company en 1984, la plus importante de l'histoire des États-Unis à l'époque, et son sauvetage ultérieur ont donné naissance à l'expression "too big to fail". Cette banque basée à Chicago était la septième plus grande banque des États-Unis et la plus grande du Midwest, avec environ 40 milliards de dollars d'actifs. Sa faillite a soulevé d'importantes questions quant à l'opportunité de traiter différemment les grandes banques en cas de faillite.

La banque a pris des mesures pour stabiliser son bilan en 1982 et 1983. Mais en 1984, la banque a affiché que ses prêts non performants avaient soudainement augmenté de 400 millions de dollars pour atteindre un total de 2,3 milliards de dollars. Le 10 mai 1984, la rumeur de l'insolvabilité de la banque a provoqué une énorme ruée des déposants. De nombreux facteurs ont précédé la crise, mais comme la Fed a augmenté ses taux, la hausse des coûts d'emprunt et du service des intérêts a entraîné des défauts de paiement et, finalement, la faillite de la banque.

Avance rapide jusqu'en 1994, et nous constatons qu'une autre "crise" se prépare alors que la Fed augmente ses taux. La crise du marché obligataire de 1994, ou grand massacre des obligations, a été une chute soudaine des prix du marché obligataire dans l'ensemble du monde développé. Elle a commencé au Japon, s'est étendue aux États-Unis, puis au monde entier. La préparation de l'événement a commencé après la récession de 1991, alors que la Fed avait abaissé les taux d'intérêt à des niveaux historiquement bas.

En 1994, une hausse des taux et la propagation relativement rapide de la volatilité du marché obligataire au-delà des frontières ont entraîné une vente massive d'obligations et de fonds de dette, les rendements ayant augmenté au-delà des attentes. L'effondrement des prix des obligations a été déclenché par la décision de la Réserve fédérale de relever les taux pour contrer les pressions inflationnistes. Le résultat a été une perte mondiale d'environ 1 500 milliards de dollars en valeur et a été l'un des pires événements financiers pour les investisseurs obligataires depuis 1927.

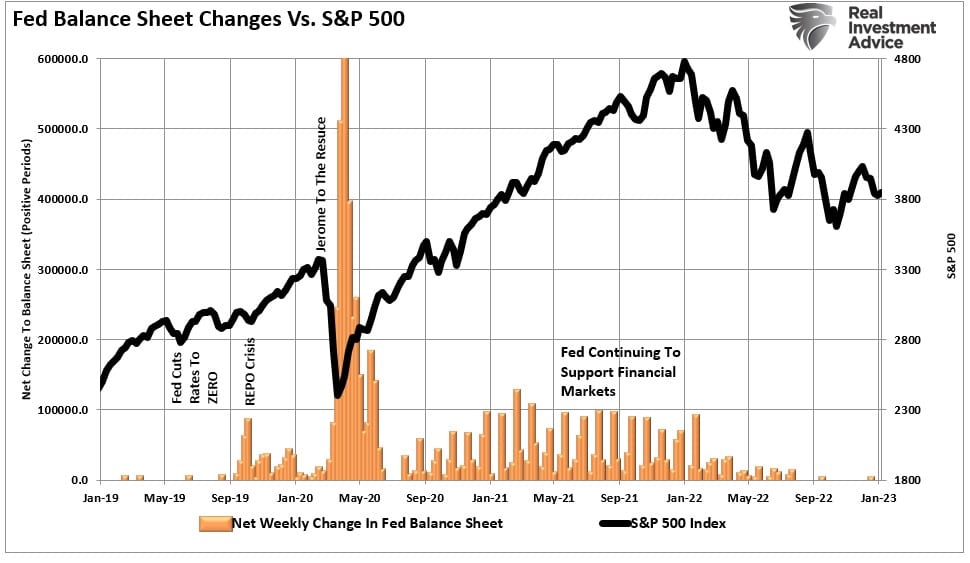

2018 n'a pas non plus été un cycle de hausse des taux sans douleur. En septembre de cette année-là, Jerome Powell a déclaré que la Réserve fédérale était "loin du "taux neutre" " et qu'elle s'engageait à poursuivre la hausse des taux. Bien sûr, un effondrement de 20 % du marché en décembre a changé ce ton, mais la hausse des taux d'intérêt avait déjà fait des dégâts. En juillet 2019, la Fed ramenait les taux à zéro et lançait une intervention monétaire massive pour renflouer les fonds spéculatifs. (Le graphique ne montre que les changements hebdomadaires positifs du bilan de la Fed).

Dans le même temps, le site yield curve s'est inversé, et les sonneries d'alarme de la récession ont retenti en septembre. En mars 2022, le début de la pandémie a déclenché la récession.

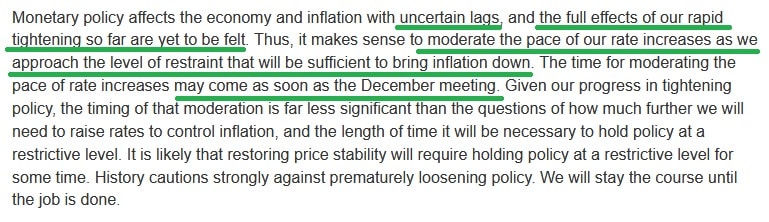

Le problème avec les hausses de taux, comme toujours, est l'effet de décalage. Ce n'est pas parce que les hausses de taux de la Fed n'ont pas immédiatement cassé quelque chose qu'elles ne le feront pas. La résistance aux taux plus élevés peut durer plus longtemps que prévu, en fonction de la force de l'économie ou du marché financier. Toutefois, la pression finit par devenir trop forte et quelque chose se brise. Il est peu probable que cette fois-ci soit différente.

L'idée d'un atterrissage en douceur n'est une réalité que si l'on exclut, dans la plupart des cas, des conséquences financières plutôt dévastatrices.

La Fed va casser quelque chose

Il s'agit seulement de savoir quoi.

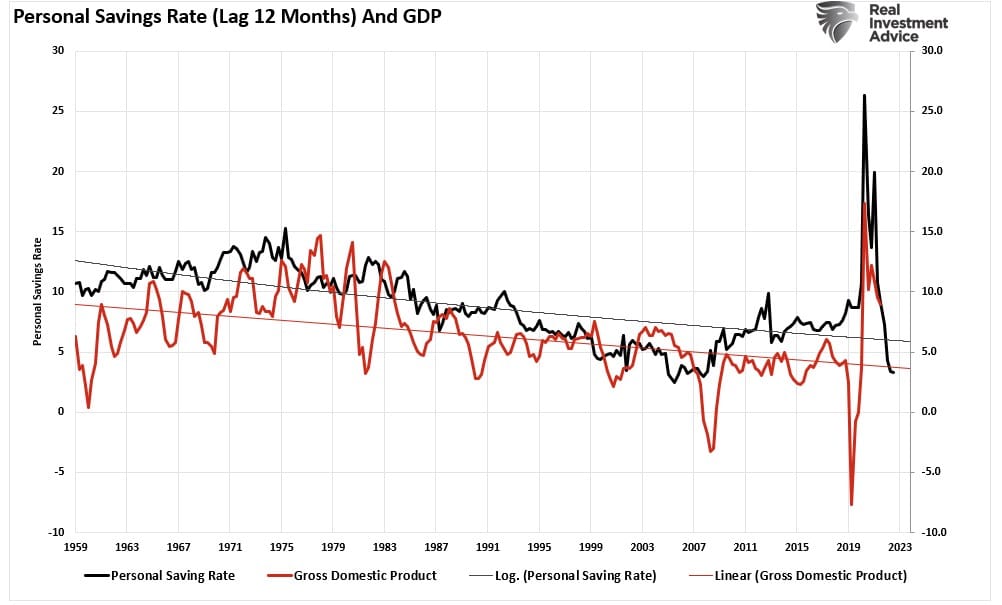

Jusqu'à présent, l'économie semble tenir le coup malgré une campagne agressive de relèvement des taux qui sert de couverture au scénario de l'atterrissage en douceur. Cela est dû à l'augmentation massive des mesures de relance envoyées directement aux ménages, ce qui a entraîné un pic d '"épargne" sans précédent, créant une demande artificielle représentée par les ventes au détail. Au cours des deux prochaines années, ce "gonflement" de liquidités excédentaires reviendra à la tendance de croissance précédente, ce qui constitue un risque de désinflation. Par conséquent, la croissance économique sera décalée d'environ 12 mois par rapport au retour de l'épargne. Cet "effet de décalage" est essentiel pour les résultats de la politique monétaire.

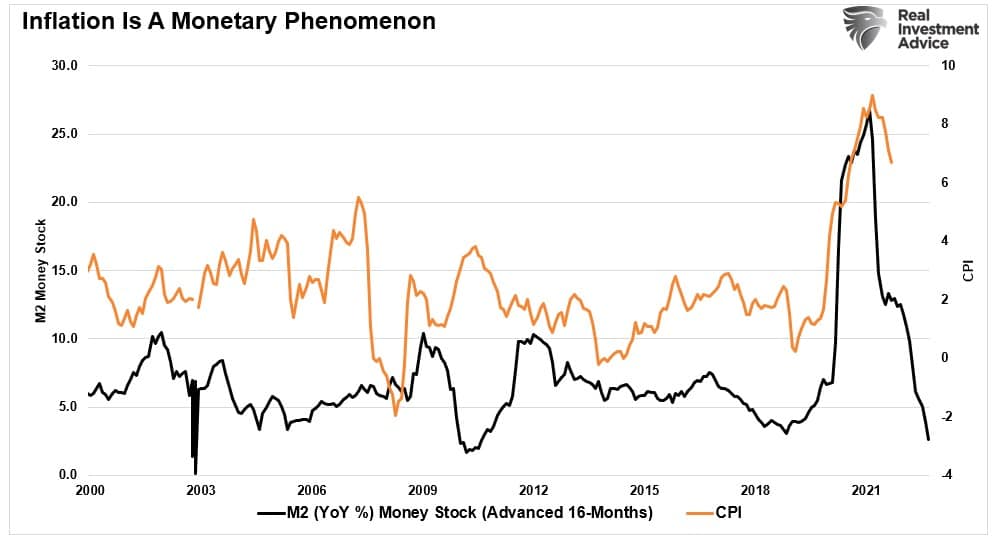

Lorsque la Fed augmente les taux de manière agressive, l'afflux monétaire s'est déjà inversé. Ainsi, l'inflation chutera rapidement au cours des 12 mois suivants, et un ralentissement économique augmente le risque de rupture.

Le ralentissement de la croissance, combiné au resserrement de l'accommodation monétaire, mettra la Fed au défi, car le risque de désinflation devient le prochain défi de la politique monétaire.

La Réserve fédérale est engagée dans une course contre la montre. Le défi consistera en une réversion de la demande entraînant un effondrement de l'offre qui remontera la chaîne d'approvisionnement. Une récession est souvent le sous-produit du rééquilibrage de l'offre et de la demande.

Bien que Jerome Powell se déclare déterminé à combattre les pressions inflationnistes, l'inflation finira par se guérir d'elle-même. Le graphique de l'inflation ci-dessus montre que le "remède aux prix élevés est la hausse des prix".

M. Powell comprend que l'inflation est toujours transitoire. Cependant, il comprend également que les taux ne peuvent pas être à la "borne zéro" lorsqu'une récession commence. Comme on l'a dit, la Fed fait la course pour augmenter les taux d'intérêt autant que possible avant que l'économie ne s'essouffle. Le seul outil fondamental de la Fed pour lutter contre une récession économique est de réduire les taux d'intérêt pour stimuler l'activité économique.

La récente déclaration de Jerome Powell lors de son discours à la Brookings Institution était pleine d'avertissements sur l'effet retard des changements de politique monétaire. Il était également clair qu'il n'y a pas de "pivot" dans la politique à venir de sitôt.

Lorsque cet "effet retard" rattrapera la Fed, un pivot dans la politique pourrait ne pas être aussi haussier que de nombreux investisseurs l'espèrent actuellement.

Nous doutons de la possibilité d'un atterrissage en douceur.

Quelle action envisager lors de votre prochain investissement ?

La puissance de calcul de l'IA est en train de changer le marché boursier Français. Les ProPicks IA d'Investing.com sont des portefeuilles d'actions gagnants choisis par notre IA avancée pour la France, les États-Unis et d'autres marchés passionnants dans le monde entier. Notre meilleure stratégie, Titans de la Tech, a presque doublé le S&P 500 en 2024 - l'une des années les plus haussières de l'histoire. Et Top Actions Françaises, conçue pour une large exposition au marché, affiche des gains de +314% avec une performance testée sur 10 ans. Quelle action Française sera la prochaine à monter en flèche ?

Débloquez l’IA ProPicks