- L'industrie des semi-conducteurs pourrait être le théâtre d'une rivalité croissante entre Nvidia et AMD, dans un contexte de forte demande de puces d'intelligence artificielle.

- Alors que Nvidia a enregistré une hausse de 240 % en 2023, AMD se prépare à lui disputer sa part de marché en 2024.

- Le champ de bataille des semi-conducteurs voit la force financière de Nvidia contre les initiatives de croissance d'AMD, préparant le terrain pour un affrontement dynamique dans l'année à venir.

En 2023, l'industrie des semi-conducteurs a connu une croissance remarquable, propulsée par la demande croissante de puces, en particulier avec l'expansion rapide du secteur de l'intelligence artificielle (IA).

Notamment, Nvidia (NASDAQ :NVDA) et Advanced Micro Devices (NASDAQ :AMD), réputés pour leurs puces haute performance, se sont constamment partagé la vedette.

L'intégration généralisée de l'intelligence artificielle dans divers aspects de la vie quotidienne a entraîné une croissance substantielle des revenus des fabricants de puces. Par conséquent, les actions de ces sociétés ont connu des gains importants au fil des ans, alimentés par la demande croissante pour leurs produits.

Les actions de Nvidia, qui domine le marché de la production de puces, ont augmenté de près de 240 % depuis le début de l'année. Quant aux actions d'Advanced Micro Devices, elles ont augmenté de 112 % à l'approche de la fin de l'année 2023.

Nvidia, le leader du marché, a réussi à faire un pas en avant en dominant le secteur de l'intelligence artificielle beaucoup plus rapidement grâce à son expérience dans le domaine des GPU.

D'autre part, son petit rival AMD se prépare à lancer un chipset plus puissant qui a le potentiel d'augmenter sa part de marché l'année prochaine, tout en se faisant un nom grâce aux importantes collaborations qu'il a établies en 2023.

S'il est évident que le secteur de l'intelligence artificielle deviendra plus compétitif dans les années à venir, il semble probable que les fabricants de puces entreront dans une compétition similaire pour répondre à la demande dans ce domaine.

Cette concurrence contribuera à la croissance de l'industrie des semi-conducteurs et il ne serait pas surprenant de voir les investisseurs à long terme allouer une plus grande part de leurs portefeuilles aux fabricants de puces.

AMD continuera à gagner des parts de marché en 2024 ?

On sait que Nvidia détient actuellement une énorme part de marché de plus de 80 % sur le marché des puces utilisées par l'IA.

Toutefois, comme les entreprises d'IA continuent de se développer et que le nombre d'entreprises qui commencent à développer leurs produits ne cesse d'augmenter, on peut penser que Nvidia aura du mal à maintenir sa part de marché en raison de la croissance du marché des puces.

En fait, AMD a signalé qu'elle fera davantage parler d'elle en 2024 grâce aux succès qu'elle a remportés ces derniers mois.

Enfin, des géants de la technologie tels que Meta et Microsoft ont annoncé leur intention d'utiliser la puce d'IA Instinct MI300X d'AMD, une décision cruciale pour réduire la dépendance à l'égard de Nvidia dans ce domaine.

Si AMD peut capitaliser sur cet avantage et offrir une alternative plus rentable à Nvidia avec des performances optimales, elle pourrait connaître une forte croissance en 2024.

L'année prochaine, AMD lancera le dernier né de sa série de puces MI300X et ce qu'elle prétend être le GPU le plus puissant jamais conçu.

La diversité de ses produits est un autre avantage dont AMD dispose pour développer son marché. Avec une large gamme de produits, AMD dispose de flux de revenus qui pourraient être plus résistants en cas de perturbation de l'industrie que son plus grand rival axé sur l'IA.

Source : InvestingPro

Néanmoins, avec une capitalisation boursière de 1 200 milliards de dollars, soit près de quatre fois celle d'AMD, et des finances solides, Nvidia est bien placée pour résister à la volatilité du marché.

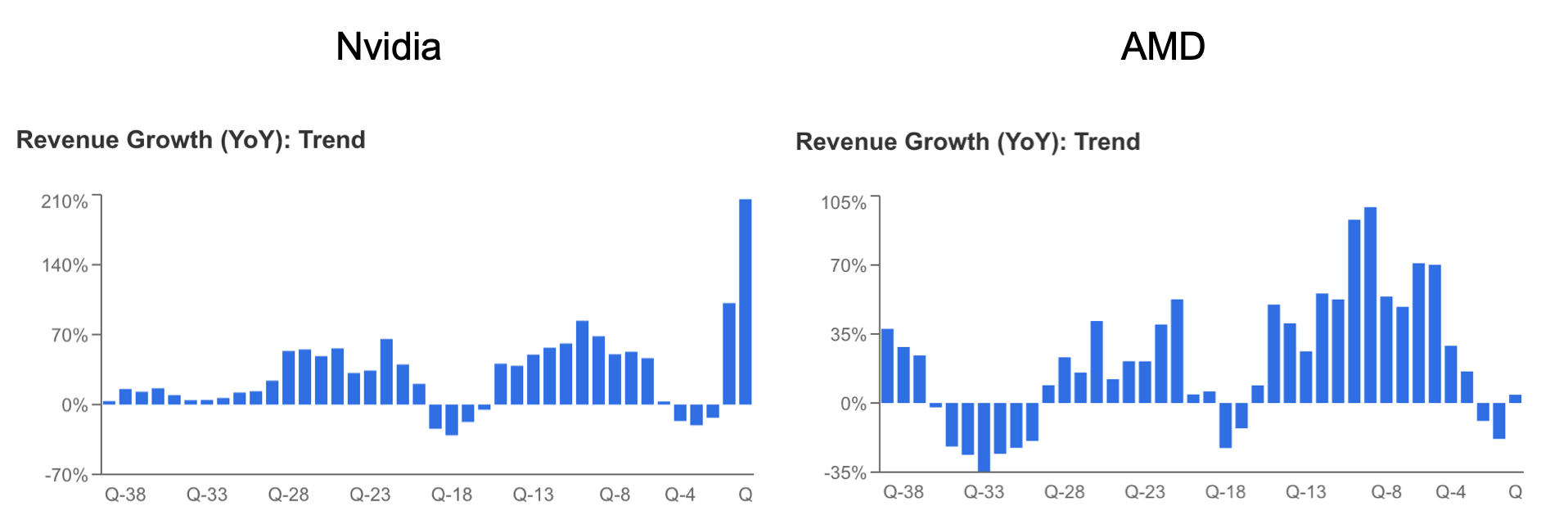

Nvidia a également réussi à augmenter son chiffre d'affaires de 205,5 % par rapport à l'année précédente, avec 18,1 milliards de dollars dans son rapport financier du dernier trimestre. Le principal facteur de croissance des revenus a été, comme prévu, l'augmentation de 280 % des ventes de puces d'intelligence artificielle.

En comparaison, AMD a enregistré un chiffre d'affaires trimestriel de 5,8 milliards de dollars, avec une croissance beaucoup plus modeste de 4,2 % d'une année sur l'autre.

D'autre part, alors qu'AMD devrait être moins chère en tant que société émergente dans l'espace des actions d'intelligence artificielle, Nvidia dispose de certaines données qui suggèrent qu'elle est financièrement plus attrayante compte tenu de la taille de son marché.

Analyse de la juste valeur : Quelle action s'en sort le mieux ?

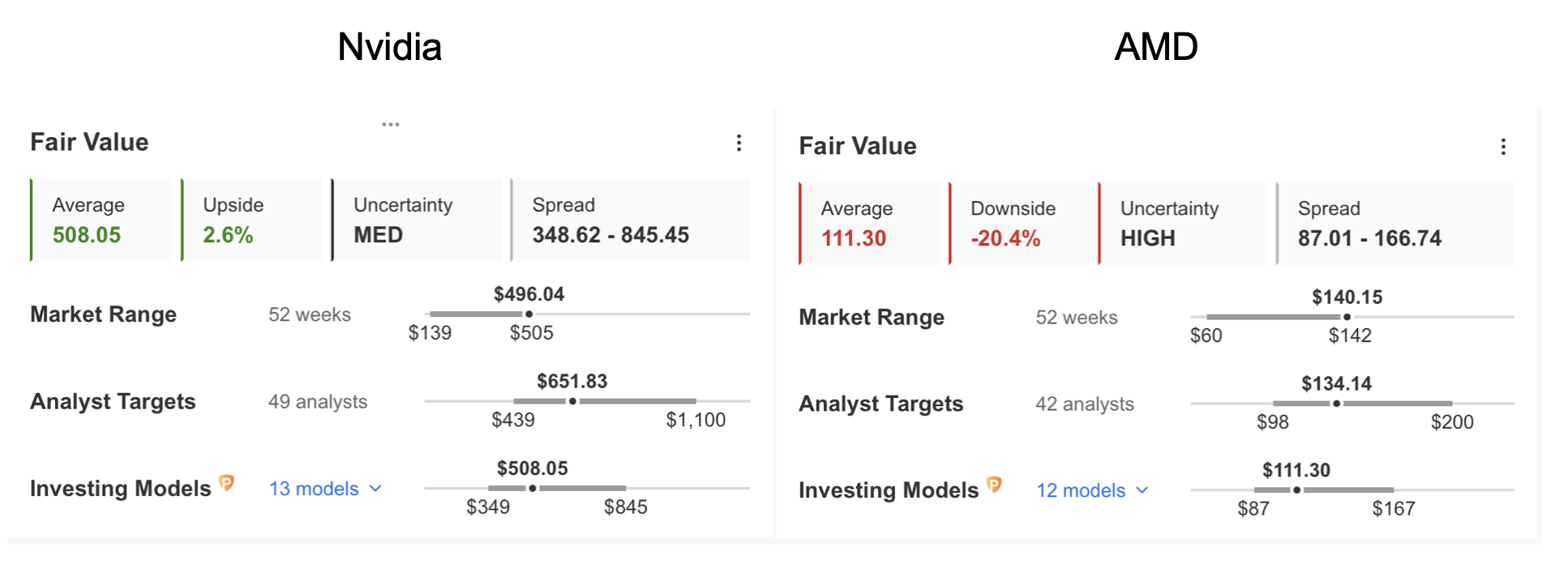

L'analyse de la juste valeur d'InvestingPro montre que Nvidia est proche de sa juste valeur lorsque l'on compare les estimations de prix des deux sociétés basées sur la modélisation financière.

L'action AMD est surévaluée de 20 %, avec une prévision de correction vers le niveau de 110 $ d'ici un an.

Source : InvestingPro

Avec l'analyse de la juste valeur sur la plateforme InvestingPro, d'importants modèles financiers sont calculés sur la base du prix et une prévision de prix comparable est présentée en fonction de la structure financière des entreprises.

Vous évitez ainsi de devoir analyser les ratios des entreprises une par une.

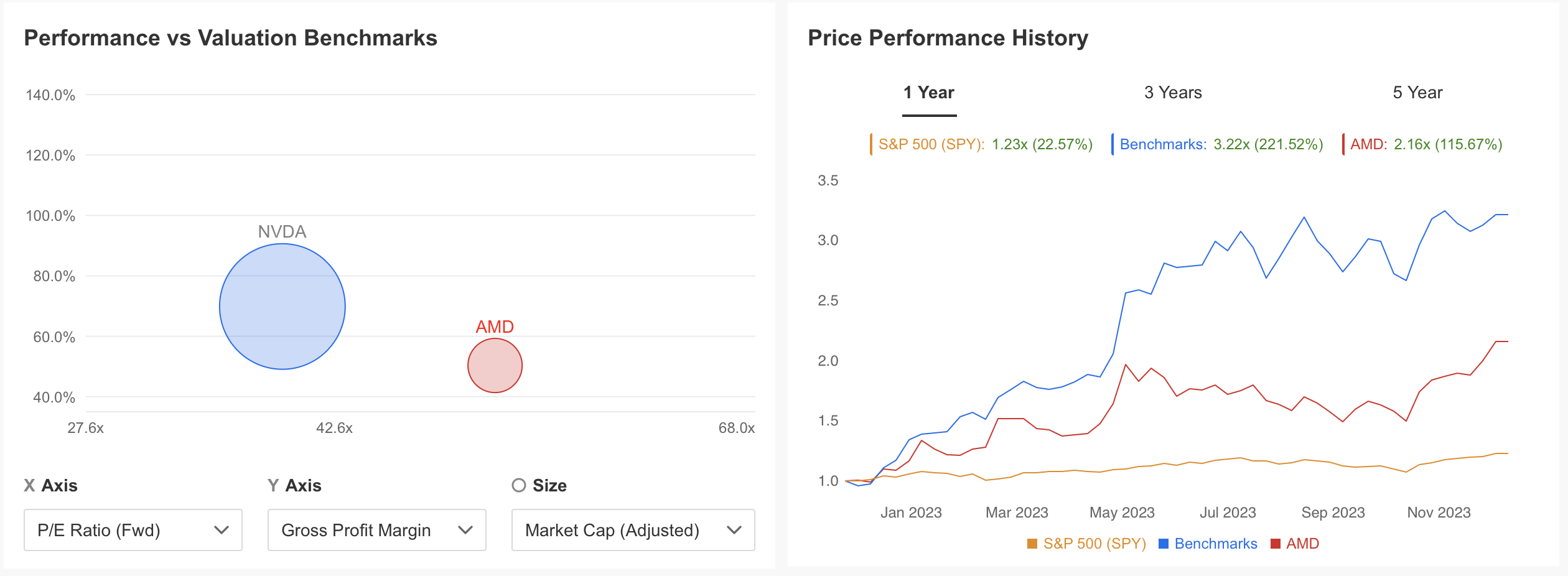

Si nous comparons les deux fabricants de puces en fonction de la marge brute et du ratio cours/bénéfice, nous obtenons une image similaire à l'analyse de la juste valeur.

Bien que Nvidia soit en meilleure position grâce à sa marge bénéficiaire brute, elle semble moins chère qu'AMD d'après le ratio cours/bénéfice, malgré sa capitalisation boursière.

En outre, le graphique montre que les deux titres offrent un rendement bien supérieur à S&P 500.

Conclusion : Quelle action pourrait avoir le dessus en 2024 ?

Dans une analyse complète de la situation financière actuelle d'AMD, InvestingPro souligne plusieurs avantages :

- Flux de trésorerie disponible supérieur au bénéfice net.

- Croissance prévue du bénéfice net en 2023.

- Excédent des liquidités sur les dettes à court terme.

Cependant, l'entreprise est confrontée à certains inconvénients, notamment

- Une tendance à la baisse du bénéfice par action.

- Un ratio cours/bénéfice élevé.

- Un état de surachat basé sur la hausse des trois derniers mois.

- Une forte volatilité de l'action.

En ce qui concerne Nvidia, l'entreprise présente les caractéristiques suivantes :

- Accélération de la croissance des revenus.

- Potentiel élevé de distribution de dividendes grâce à des bénéfices importants.

- Croissance annuelle du bénéfice net.

- Faible ratio cours/bénéfice par rapport à la croissance des bénéfices à court terme.

- Leadership sectoriel.

En résumé, Nvidia et AMD sont toutes deux prêtes à maintenir leur potentiel élevé dans le secteur des semi-conducteurs, sous l'influence de l'IA.

Alors que Nvidia apparaît comme le leader incontestable sur la base de l'analyse fondamentale, AMD montre un potentiel de performance similaire à celui de Nvidia en 2023 si elle gère efficacement sa stratégie de croissance au cours de l'année à venir.

***

Votre attention s'il vous plaît ! La plateforme InvestingPro, qui propose des stratégies d'investissement gérées par IA, des idées de trading de grands investisseurs et des données fondamentales massives, est à -60% pour le Cyber Monday Prolongé ! Mais ce n'est pas tout, puisque nous en rajoutons une couche pour les lecteurs de nos articles, qui bénéficient d'une réduction supplémentaire de 10% sur l'abonnement Pro+ de 2 ans en utilisant le code promo "ACTUPRO" ICI. N'attendez plus, et faites passer vos investissements à la vitesse supérieure avec notre MEILLEURE OFFRE DE L'ANNEE !

Avertissement : Cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. J'aimerais vous rappeler que tout type d'actif est évalué à partir de multiples points de vue et est hautement risqué. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur.