Les marchés de l'énergie tentent de digérer ce qu'une présidence Trump signifie pour les prix du pétrole et du gaz. Alors que la plupart des politiques de Trump devraient être baissières pour les prix, le principal risque à la hausse est la façon dont le futur président traitera l'Iran

"Nous allons forer, bébé, forer" - ou peut-être pas tant que ça

"Nous avons plus d'or liquide que n'importe quel autre pays au monde", a déclaré Donald Trump dans son discours de victoire, ce qui rejoint les commentaires précédents du président élu selon lesquels les États-Unis vont "forer, bébé, forer". Même si l'administration entrante aura une vision plus favorable de l'industrie pétrolière et gazière, en fin de compte, le potentiel de croissance de la production sera largement dicté par les prix.

La production pétrolière américaine peut encore augmenter, mais nous ne pensons pas qu'elle fera bouger l'aiguille de manière significative. Selon l'enquête trimestrielle de la Fed de Dallas sur l'énergie, les producteurs de pétrole ont besoin de 64 dollars le baril pour forer un nouveau puits de manière rentable, et l'enquête de la Fed de Kansas sur l'énergie indique un chiffre similaire. À titre de comparaison, les prix à terme pour 2025 et 2026 se situent respectivement autour de 70 et 67 dollars le baril.

La croissance supplémentaire potentielle de la production américaine devrait provenir des terres fédérales, avec un renversement de certaines politiques du président Joe Biden - bien qu'il faille attendre un certain temps avant d'en voir l'impact. La production de pétrole onshore sur les terres fédérales représentait environ 12 % de la production totale en 2023 ; si l'on inclut la production offshore, cette part passe à environ 26 %.

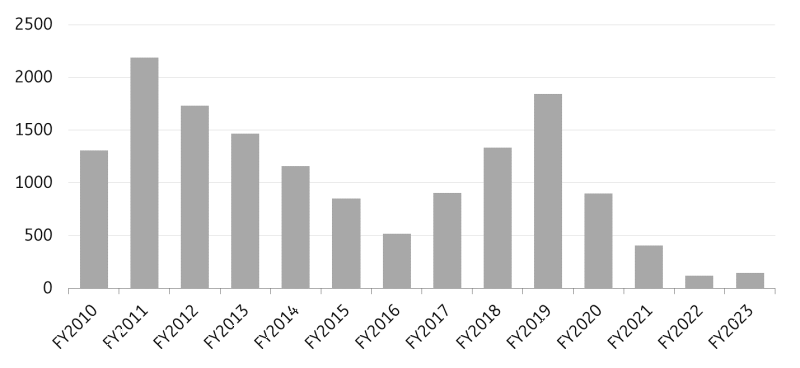

L'administration Biden a réduit les ventes de baux sur les terres fédérales et a également augmenté les paiements de redevances et les exigences en matière de caution pour la production sur les terres fédérales. Si l'on compare le nombre de nouveaux baux délivrés au cours des trois premières années du mandat de Trump, on constate qu'il s'élève à plus de 4 000.

Au cours des trois premières années du mandat de Biden, le nombre de nouveaux baux délivrés s'élevait à un peu plus de 1 400. Toutefois, la baisse des baux n'a jusqu'à présent que peu d'impact sur la production, la production de pétrole sur les terres fédérales augmentant chaque année depuis le début du mandat de M. Biden. Toute hausse de la production pétrolière devrait également entraîner une hausse de la production de gaz naturel par le biais de la production associée.

Une présidence Trump pourrait également apporter plus de certitude à l'industrie et la conforter dans ses investissements dans l'infrastructure des gazoducs, atténuant ainsi un goulot d'étranglement persistant pour le marché américain du gaz naturel, en particulier dans la région de Permian. L'investissement dans la capacité des gazoducs laisse également la possibilité d'une production de pétrole brut plus forte.

En outre, sous la présidence de Trump, nous assisterons probablement à une levée de la pause de Biden sur les approbations de projets d'exportation de GNL. Bien que cela ne change pas les perspectives à court et moyen terme du marché mondial du GNL, cela contribuera à lever une partie de l'incertitude à plus long terme autour de l'approvisionnement en GNL.

L'octroi de baux pétroliers et gaziers sur les terres fédérales a augmenté sous Trump, mais a ralenti sous Biden

Source: BLM, ING (AS:INGA) Research

L'énergie pourrait-elle être prise au piège des tensions commerciales ?

L'incertitude commerciale est un autre facteur qui pourrait avoir un impact négatif sur les prix de l'énergie, en particulier aux États-Unis. Nous pensons que Trump se concentrera probablement sur les questions intérieures dans un premier temps, mais qu'il finira par s'intéresser au commerce.

Cela pourrait se produire fin 2025/début 2026. Le risque de frictions commerciales croissantes devrait peser sur les prix de l'énergie, en particulier si le commerce de l'énergie est impliqué dans l'une de ces tensions. Les droits de douane américains pourraient donner lieu à des mesures de rétorsion contre les États-Unis sur certaines exportations, à l'instar de ce qui s'est passé en Chine lors de la guerre commerciale de 2018.

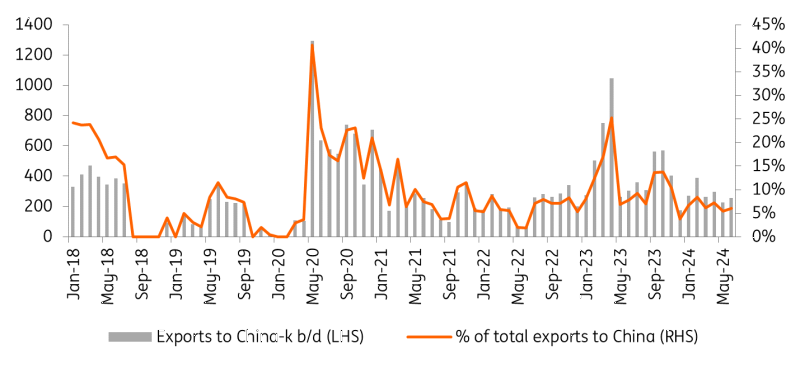

Les acheteurs de pétrole chinois étaient réticents à acheter du pétrole brut américain en raison du risque et de la mise en œuvre éventuelle des droits de douane. La décote WTI-Brent s'est ainsi creusée, passant d'environ 3 dollars le baril à plus de 11 dollars le baril en 2018. Si la guerre commerciale s'intensifie avec des tarifs douaniers de rétorsion - ou même le risque de tarifs douaniers - l'écart WTI-Brent pourrait à nouveau être mis sous pression.

Toutefois, la pression sur l'écart pourrait être moindre étant donné qu'au début de 2018, près d'un quart des exportations américaines de brut étaient destinées à la Chine, alors que cette part est tombée à environ 7 % actuellement. Pour le gaz naturel, le risque provient des exportations de GNL.

En 2018, la Chine a imposé des droits de douane de rétorsion de 10 % sur les importations de GNL américain, qui ont ensuite été portés à 25 % en juin 2019. Les exportations américaines de GNL vers la Chine sont alors tombées à zéro et n'ont commencé à se redresser que lorsque la Chine a accordé des dérogations tarifaires dans le cadre de l'accord commercial.

Depuis 2018, le marché mondial du gaz a connu d'importants changements, avec un marché du GNL tendu et l'Europe est devenue un acheteur de GNL américain beaucoup plus important - ce qui pourrait rassurer les États-Unis, si la Chine devait cibler le GNL américain.

Mais le calendrier est important, car une quantité importante de capacités de GNL devrait être mise en service vers la fin de cette décennie, ce qui devrait faire évoluer le marché du GNL vers un marché d'acheteurs.

Une plus petite partie des exportations américaines de pétrole brut aboutit en Chine

Source: EIA, ING Research

Trump et la politique étrangère

En matière de politique étrangère, la manière dont le président élu Trump gérera la guerre entre la Russie et l'Ukraine et le conflit au Moyen-Orient sera la plus importante pour les marchés de l'énergie. M. Trump a déclaré qu'il mettrait fin à la guerre entre la Russie et l'Ukraine, mais la manière dont il s'y prendra n'est pas claire.

Toutefois, s'il parvient à négocier un accord de paix, il est probable qu'il éliminera une grande partie des risques géopolitiques qui pèsent sur les marchés de l'énergie. On ne sait pas si un accord de paix impliquerait également la levée de certaines sanctions à l'encontre de la Russie.

Il est difficile d'imaginer un scénario dans lequel l'Europe accepterait de dépendre à nouveau davantage des combustibles fossiles russes. Il serait dans l'intérêt des États-Unis que l'Europe continue d'éviter les combustibles fossiles russes, étant donné que l'industrie pétrolière et gazière américaine a été l'un des principaux bénéficiaires de cette évolution.

Le Moyen-Orient est l'autre facteur géopolitique qui continue de peser sur les marchés de l'énergie. Bien que Trump soutienne Israël (ce qui était évident lors de son précédent mandat), il a déclaré qu'il chercherait à instaurer la paix dans la région. La tâche ne sera pas aisée. Il est possible qu'il cherche à y parvenir en adoptant une position agressive à l'égard de l'Iran, ce qui mettrait également la pression sur les mandataires de l'Iran. Toute désescalade ferait disparaître une importante prime de risque du marché du pétrole et du gaz.

Risque de sanctions contre l'Iran.

L'impact potentiel le plus important d'une future présidence Trump pourrait provenir de sa position à l'égard de l'Iran. C'est Trump qui a réimposé les sanctions contre l'Iran en 2018, ce qui a entraîné une baisse significative des exportations de pétrole iranien. Et si le président Biden n'a pas levé ces sanctions, elles n'ont pas été strictement appliquées. Cela a permis à l'Iran d'augmenter considérablement ses exportations pendant le mandat du président Biden.

Le risque pour le marché pétrolier est que Trump adopte à nouveau une position dure à l'égard de l'Iran et qu'il applique strictement ces sanctions. Cela pourrait entraîner une perte d'approvisionnement de plus de 1 million de barils par jour sur le marché pétrolier. Cela suffirait à effacer l'excédent que nous prévoyons actuellement jusqu'en 2025 et nous obligerait à réviser notre prévision actuelle de 72 $US/b pour 2025.

Trump essaierait probablement de contrer tout raffermissement des prix du pétrole en faisant pression sur l'OPEP+ pour qu'elle augmente sa production. Cela s'est produit assez souvent au cours de son mandat précédent.

Avertissement : Cette publication a été préparée par ING uniquement à des fins d'information, indépendamment des moyens, de la situation financière ou des objectifs d'investissement de l'utilisateur. Ces informations ne constituent pas une recommandation d'investissement, ni un conseil d'investissement, juridique ou fiscal, ni une offre ou une sollicitation d'achat ou de vente d'un instrument financier.