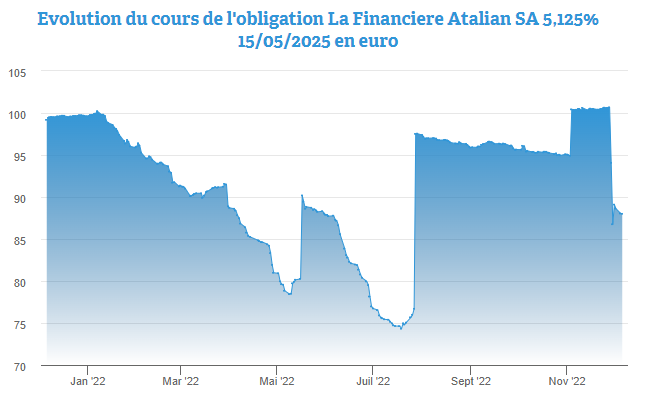

L’obligation La Financière Atalian SA (Atalian) d’une durée résiduelle de trois ans a lourdement chuté sur le marché secondaire ces derniers jours. L’emprunt de l’entreprise française de facility management (services externalisés aux entreprises) s’échange désormais aux alentours de 88% du nominal, contre environ 100% du nominal fin novembre.

En corollaire, le rendement de cet emprunt au statut de dette senior non garantie et libellé par coupures de 100.000 euros est propulsé à près de 11%. Cette rémunération doit être mise en regard d’un rating "B" chez Standard & Poor’s et "Caa1" chez Moody’s, dans la catégorie spéculative ("High yield").

Offre de rachat

L’explication de ce brutal accès de faiblesse est à mettre sur le compte de la publication par Atalian d’un communiqué annonçant le report du remboursement (intégral conditionnel) des obligations senior à échéance 2024 et 2025. Ce rachat des souches obligataires devait initialement intervenir (de façon provisoire) dès le 16 décembre, comme Atalian l’avait laissé entendre dans une annonce datée du 7 novembre et comme suite à l’offre "ferme et irrévocable" du fonds de private equity Clayton, Dubilier & Rice (CD&R) d’acquérir Atalian.

CD&R a déposé le 28 juillet dernier une offre de rachat sur Atalian en vue de fusionner l’entreprise française avec la division "facility services" du britannique OCS, créant au passage un groupe représentant près de 4 milliards d’euros de chiffre d’affaires.

Incertitudes

Si le fonds de private equity a récemment obtenu le feu vert pour le rachat de la division du groupe britannique, il semblerait que CD&R et Atalian ne soient plus tout à fait d'accord sur les conditions définitives de l'opération. Ils ont dès lors décidés de prolonger les discussions initiales. "Parallèlement, des analyses complémentaires sont attendues d'ici quelques jours sur la France et les Etats-Unis qui affichent une baisse de leur performances financières", explique Atalian en marge de la publication de ses derniers résultats trimestriels. CD&R semble donc vouloir renégocier les termes de son acquisition.

De leur côté, les créanciers se retrouvent désormais dans l’incertitude sur le rachat ou pas de leurs obligations. Cette absence de perspective claire se traduit par un ajustement des prix (et donc du rendement) des obligations Atalian négociées sur le marché secondaire.

La situation est d’autant plus délicate que l’obligation Atalian 5,125% 2025 est notée dans le bas de la catégorie spéculative ("Caa1" chez Moody’s et "B" chez Standard & Poor’s). Le groupe Atalian est un peu mieux logé chez Moody's avec une notation "B3", toujours en catégorie spéculative cependant. La différence de rating s’explique par le statut de dette senior non garantie de l’emprunt.

Leader indépendant des services aux entreprises

Avec un chiffre d’affaires de 2,946 milliards d'euros en 2021, plus de 123.000 employés et une présence dans 35 pays répartis sur 4 continents, Atalian se définit comme un leader des services externalisés aux entreprises. Le groupe compte plus de 32.000 clients. Ses services portent sur la propreté, la sécurité, la maintenance et la gestion de l’énergie, l’accueil et la restauration.