- La SVB a fait faillite en raison de la hausse des taux d'intérêt et d'un problème de liquidités.

- Malgré cette faillite, la situation actuelle est différente de celle de 2008, avec un effet de levier bancaire plus faible, des investissements plus sûrs et le soutien de la Fed.

- Cela permet d'éviter que la crise d'une banque ne devienne un risque systémique.

Dans l'analyse d'aujourd'hui, comme on peut le deviner d'après le titre, je vais essayer d'expliquer en termes simples (autant que possible) pourquoi les deux situations (la crise des subprimes et la faillite de Lehman en 2008 et la situation actuelle de SVB Financial Group) sont très différentes.

Pourquoi SVB a-t-il fait faillite ?

Durant la période post-pandémique (fin 2020 et 2021 en termes de marché), les liquidités ont coulé à flots, soutenues par des programmes d'aide gouvernementaux et des banques centrales extrêmement accommodantes. Les prix des actifs ont tendance à gonfler (et vice versa) lorsqu'il y a autant de liquidités.

Ainsi, une banque comme la SVB, dont les principaux clients étaient des start-ups de la Silicon Valley, a reçu un afflux d'argent, principalement déposé par ses clients. Cet argent représente un passif pour la banque (c'est l'argent des clients). Qu'a fait la banque de cet argent ?

Elle a pris l'argent et l'a investi dans des obligations d'État américaines, l'un des investissements les plus sûrs au monde. Comme les taux d'intérêt étaient extrêmement bas à cette époque, les clients ont reçu zéro pour cent d'intérêt en déposant leur argent à la banque.

En revanche, la SVB, en investissant cet argent précisément dans des obligations d'État américaines, pouvait compter sur un rendement de plus de 1 %.

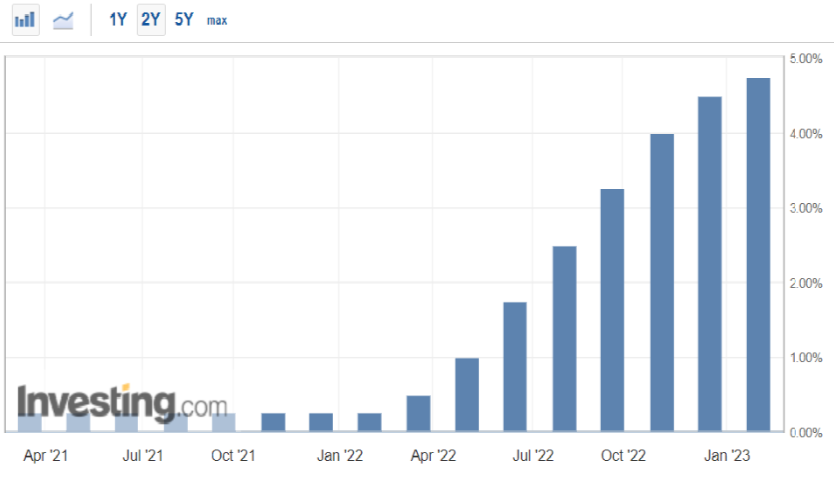

Quel était donc le problème ? À partir de 2022, la Réserve fédérale américaine ( Fed) a entamé l'une des hausses de taux d'intérêt les plus rapides et les plus fortes jamais enregistrées (pour lutter contre l'inflation), passant de 0,25 % à 4,75 % en un peu plus d'un an.

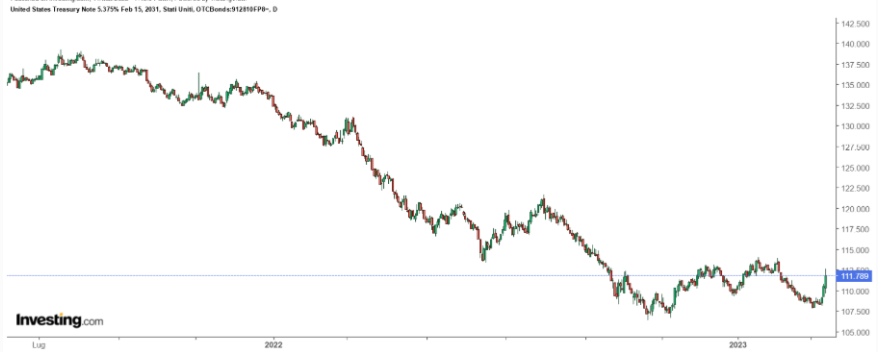

En tant qu'investisseur, si j'ai dans mon portefeuille une obligation du Trésor United States 10-Year, achetée en 2021, qui rapportait, disons, 1,5 %, aujourd'hui (après cette hausse des taux), les obligations ayant la même échéance et les mêmes caractéristiques rapportent plus de deux fois plus, la valeur de mon investissement devra baisser pour s'aligner sur le marché (voir ci-dessous).

C'est exactement ce qui s'est passé pour les investissements de la SVB (les actifs bien connus), qui ont baissé de 20 à 30 %.

Dans une situation normale, il n'y aurait rien d'anormal à cela, puisque ces obligations d'État (actifs ne présentant "presque" aucun risque) sont classées dans les bilans de la banque comme "détenues jusqu'à l'échéance".

Cela signifie qu'une fois achetées, et si les prix chutent, aucune perte réelle (causée précisément par la chute des prix) n'apparaît dans les bilans car on suppose que la banque conservera cet investissement jusqu'à l'échéance (et à l'échéance, vous savez que la valeur est toujours de 100).

Alors, quel est le fusible qui a tout fait sauter ? Comme toujours, le problème de la liquidité...

Nous sommes passés d'une situation où des montagnes d'argent circulaient presque gratuitement à une situation où l'argent est rare et cher. De nombreuses startups, en particulier celles qui ne gagnaient pas d'argent, ont eu besoin de lever des fonds dans ce nouvel environnement, et qu'ont-elles fait ? Elles sont allées chercher de l'argent à la banque.

Et c'est là qu'intervient un autre problème, celui de la réserve fractionnaire. Lorsqu'une banque reçoit un dépôt de 100 dollars, elle est tenue par la loi de ne conserver qu'une petite partie de ce dépôt.

À l'heure actuelle, les banques disposent d'environ 3 000 milliards de dollars de liquidités, contre 17 600 milliards de dollars de dépôts. Mais la plupart de ces liquidités ne sont qu'une page web sur laquelle est inscrit un montant. En fait, les banques ne détiennent qu'environ 100 milliards de dollars (0,1 billion) sous forme de billets physiques dans des chambres fortes et des guichets automatiques. Ainsi, les 17 600 milliards de dollars de dépôts ne sont soutenus que par 3 000 milliards de dollars de liquidités, dont peut-être 0,1 000 milliard de dollars de liquidités physiques. Le reste est soutenu par des titres et des prêts moins liquides.

Ainsi, lorsque les gens se précipitent à la banque pour récupérer leur argent, la banque doit vendre ses investissements, comme l'a fait la SVB, qui a vendu un grand nombre de ses obligations d'État (avec une perte d'environ 2 milliards de dollars). Comme il ne lui restait plus beaucoup de liquidités, elle a tenté de lever plus d'argent, ce qui a provoqué une ruée sur les banques et, la demande de liquidités ayant encore augmenté, tout a explosé.

Pourquoi 2023 n'est pas 2008

Ce n'est pas le cas pour plusieurs raisons...

En 2008, les banques avaient 23 dollars de dépôts pour 1 dollar de liquidités, ce qui représentait un niveau d'endettement absurde. Aujourd'hui, à la lumière de cette tragédie financière, le ratio est de 5 ou 6 fois.

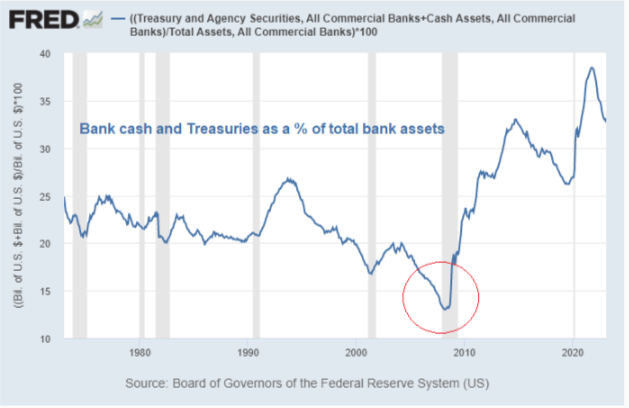

En 2008, les banques dans leur ensemble avaient également un problème de crédit, et elles n'investissaient pas dans des bons du Trésor américain (comme c'est le cas aujourd'hui), mais (pour citer un film célèbre) dans de la "merde de chien enveloppée dans de la merde de chat".

Ce graphique montre les avoirs des banques en liquidités et en bons du Trésor (les actifs les plus sûrs en termes de risque de crédit) en pourcentage du total des actifs bancaires :

Si l'on met tout cela bout à bout et que l'on tient compte de l'intervention opportune de la Fed pour fournir des liquidités aux banques en cas de besoin, la situation est très différente. Hier, par exemple, j'ai effectué des entrées initiales dans des titres tels que Credem et BPER, qui sont de bonnes sociétés qui n'ont pas grand-chose à voir avec les petites banques américaines.

À ces prix, de bonnes opportunités d'achat ont été créées (et j'ai préparé d'autres entrées en cas de nouvelle baisse).

***

Avertissement : Cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil, une consultation ou une recommandation d'investissement et, en tant que tel, n'a pas pour but d'inciter à l'achat de quelque actif que ce soit. Je tiens à vous rappeler que tout type d'investissement est évalué sous de multiples angles et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque qui y est associé incombent à l'investisseur.