- La croissance s'accélère et IBM semble s'améliorer ces derniers temps.

- Les performances du cloud hybride d'IBM sont bonnes, mais pas spectaculaires.

- Mais le reste de IBM est - une fois de plus - en déclin.

IBM (NYSE:IBM) a été un modèle d'avertissement pour les entreprises technologiques. Il s'agit d'un avertissement sur ce qui se passe lorsque les entreprises deviennent trop lourdes et trop bureaucratiques et ne parviennent pas à s'adapter à un paysage concurrentiel en évolution.

L'action IBM, elle aussi, a été un récit édifiant. Elle a été un avertissement pour les investisseurs sur le risque de courir après des rendements de dividendes élevés et des multiples cours/bénéfices faibles.

Mais, récemment, IBM a semblé beaucoup mieux - sur les deux fronts. Le chiffre d'affaires d'IBM a augmenté de 4 % en 2021 (ce chiffre exclut l'ancienne activité d'infrastructure, Kyndryl (NYSE:KD), qui a été scindée début novembre). Aujourd'hui, en 2022, la croissance s'est accélérée pour atteindre 11 % au premier trimestre, puis 16 % au Q2 (les deux chiffres sont à taux de change constant).

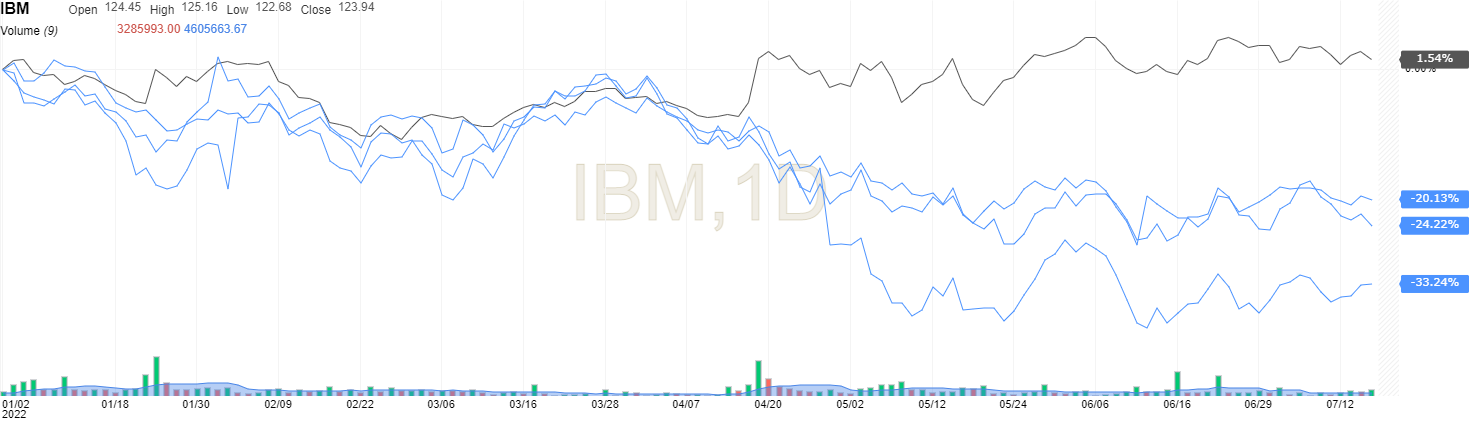

L'action IBM a réagi de la même manière. À la clôture de lundi, la société, longtemps sous-performante, avait écrasé le marché. Alors que l'indice NASDAQ 100 a perdu 27 % depuis le début de l'année, IBM a gagné plus de 3 %. Elle a dépassé les actions de nombreuses sociétés qui étaient censées la dépasser :

Cependant, après la publication lundi des résultats du deuxième trimestre, un examen plus approfondi suggère que tout n'a peut-être pas tellement changé. La croissance des revenus d'IBM provient en grande partie de facteurs ponctuels qui sont appelés à disparaître. La valorisation n'est pas si attrayante que cela. Le dividende est menacé.

Les leçons qu'IBM a tirées au fil des ans ont toujours de la valeur. Et elles suggèrent toujours que les investisseurs devraient éviter l'action IBM.

Croissance du cloud hybride

La croissance du chiffre d'affaires observée au cours des derniers trimestres est une grosse affaire pour IBM. Il s'agit d'une entreprise qui, entre 2013 et 2018, a tristement passé 22 trimestres consécutifs sans afficher de croissance des revenus d'une année sur l'autre. Les baisses ont recommencé en 2019 avant qu'IBM ne revienne sur le devant de la scène.

La croissance du chiffre d'affaires en monnaie constante affichée cette année laisserait penser que ces baisses appartiennent au passé et que la stratégie d'IBM fonctionne. L'acquisition de Red Hat (NYSE:RHT), réalisée en 2019, avait pour but de faire d'IBM un leader des environnements de "cloud hybride". En effet, le chiffre d'affaires du cloud hybride sur les quatre derniers trimestres a augmenté de 16%, et de 19% hors effets de change.

Mais sur les deux fronts, il y a des raisons de s'inquiéter. Les performances d'IBM dans le domaine du cloud hybride sont solides, mais probablement pas spectaculaires. L'ensemble du marché est en croissance, à un rythme qu'un cabinet a estimé à 21 % en rythme annuel. (Pour être juste, la précision de cette estimation n'est pas évidente, mais le cloud hybride n'est pas différent de l'ensemble de l'espace cloud, qui continue de croître). C'est une bonne nouvelle qu'IBM n'ait pas cédé de parts de marché, mais il est un peu tôt pour affirmer que l'entreprise est redevenue un leader technologique.

Cela est d'autant plus vrai que la force du cloud hybride met en évidence la faiblesse relative du reste de l'entreprise.

Le reste d'IBM

Au cours des quatre derniers trimestres (encore une fois, hors Kyndryl), le chiffre d'affaires du cloud hybride de 21,7 milliards de dollars a représenté environ 36 % du chiffre d'affaires total d'IBM. Il a augmenté de 16 %, selon IBM, soit d'environ 3 milliards de dollars.

Le problème est que l'ensemble d'IBM, au cours des quatre derniers trimestres, a augmenté ses revenus d'environ 4 milliards de dollars. Faites le calcul : sans le cloud hybride, IBM a augmenté ses ventes d'un milliard de dollars, soit moins de 3 %.

Mais même cela exagère l'affaire. Une fois que Kyndryl a été séparée, IBM a pu comptabiliser les ventes à cette société comme des revenus. Au premier et au deuxième trimestre de cette année, les commentaires d'IBM suggèrent que Kyndryl a généré environ 700 millions de dollars de ventes qui n'existaient pas l'année précédente.

Ajustez cela, et l'activité d'IBM est - une fois de plus - en déclin. Et ce, dans un cycle de dépenses informatiques plutôt chaud qui pourrait se normaliser à mesure que les startups ferment et que les grandes entreprises rationalisent leurs coûts (et leurs effectifs). Dans ce contexte, IBM est essentiellement une entreprise Red Hat encore solide, et pas grand-chose d'autre.

L'action IBM est-elle bon marché ?

Pour être juste, même avec la forte performance depuis le début de l'année, l'action IBM semble encore raisonnablement bon marché. Après la publication du deuxième trimestre lundi, IBM a légèrement revu à la baisse ses prévisions de flux de trésorerie disponible pour l'ensemble de l'année, à 10 milliards de dollars. Mais même à ce niveau, l'action IBM se négocie à environ 12 fois les FCF de cette année, et à un multiple légèrement plus élevé des bénéfices (sur la base des attentes de Wall Street, qui ne devraient pas beaucoup changer après une légère amélioration au deuxième trimestre).

Mais, encore une fois, l'action IBM se situe dans cette fourchette de valorisation depuis près d'une décennie maintenant - et, pour l'essentiel, l'action a continué à baisser. Les actions sont toujours en baisse d'environ un tiers par rapport aux sommets atteints en 2013.

Par ailleurs, une entreprise à faible croissance ne devrait probablement pas bénéficier de multiples agressifs par rapport aux bénéfices ou aux flux de trésorerie. Et le problème ici n'est pas nécessairement les attentes pour 2022, mais pour 2023. Le coup de pouce donné par Kyndryl à la croissance des revenus déclarés prendra fin, et le renforcement du dollar américain freinera les ventes et les bénéfices.

Tout compte fait, l'argument en faveur d'IBM depuis 2013 est que le titre est un piège à valeur et que les investisseurs feraient mieux de payer un prix plus élevé pour une croissance ailleurs dans l'espace. Après le deuxième trimestre, il est difficile de considérer que cet argument a beaucoup changé. À tout le moins, IBM a encore beaucoup à prouver.

Clause de non-responsabilité : Au moment de la rédaction de ce document, Vince Martin ne détient aucune position sur les titres mentionnés.