- FedEx publiera ses résultats du deuxième trimestre 2022 le jeudi 16 décembre, après la clôture de la bourse.

- Chiffre d'affaires attendu : 22,41 milliards de dollars

- BPA attendu : 4,27$

En dépit de l'essor des livraisons en ligne et de l'augmentation des ventes, les investisseurs ont fait la sourde oreille à FedEx (NYSE:FDX). Les actions du géant du fret et de la logistique ont chuté de plus de 18% au cours des six derniers mois, sous-performant massivement les indices de référence américains.

Cette faiblesse intervient alors même que FedEx, dont le siège est à Memphis, estime qu'elle livrera cette année 100 millions de colis de plus que du Black Friday à Noël en pré-pandémie 2019, et 10 % de plus que lors de la saison record de 2020 en COVID.

Au lieu de cela, les investisseurs se concentrent sur l'escalade des coûts et les pénuries de main-d'œuvre de l'entreprise, qui sont susceptibles de nuire aux marges même si les ventes explosent. C'est ce qui s'est passé au premier trimestre, lorsque la société de transport a réduit ses perspectives de bénéfices annuels et a manqué les estimations de bénéfices trimestriels des analystes.

Les investisseurs se sont montrés optimistes à l'égard de FedEx au début de cette année, poussant son action à un niveau record, en raison de la demande croissante pour les services de livraison de la société pendant la pandémie, lorsque les acheteurs se sont tournés vers le commerce électronique.

La restructuration de l'entreprise, qui avait été planifiée avant la pandémie, s'est avérée être un excellent tremplin pour FedEx dans ce nouvel environnement. Avant que le COVID-19 ne se propage dans le monde entier, la société avait déjà adopté un modèle de service de sept jours, augmenté sa capacité pour les colis plus volumineux, introduit un nouveau logiciel d'acheminement et commencé à faire passer davantage de colis express dans son réseau terrestre moins coûteux.

Ces changements ont permis à FedEx d'augmenter ses bénéfices sur un afflux de colis résidentiels, alors que son service de livraison aux entreprises, plus lucratif, a souffert pendant le verrouillage des États-Unis. Pour l'avenir, le grand défi pour la société est de contenir ses coûts dans un environnement où l'inflation et la pénurie de travailleurs persistent, ce qui nuit à ses plans d'expansion et à ses marges.

Notations favorables des analystes

Les dirigeants de FedEx ont déclaré en septembre qu'un marché du travail tendu, des salaires plus élevés et une efficacité réduite du réseau ont entraîné des coûts supplémentaires de 450 millions de dollars au premier trimestre par rapport à l'année précédente. Les coûts supplémentaires - qui ont totalisé 800 millions de dollars, y compris les expansions de capacité au cours du premier trimestre - ont probablement continué au deuxième trimestre.

Malgré ces défis, de nombreux analystes continuent d'accorder une note favorable à FedEx, citant son attrait à long terme avec l'expansion continue des achats en ligne. Citi, dans une note de la semaine dernière, a réitéré FedEx en tant qu'"achat", en disant qu'il voit une proposition positive de risque/récompense. La note disait :

"Il est clair que le sentiment des investisseurs s'est amélioré au cours du deuxième trimestre de l'année 2002, grâce à des commentaires plus constructifs de la société concernant la disponibilité de la main-d'œuvre. Dans cette optique, nous pensons que les résultats du deuxième trimestre devraient dépasser les attentes du consensus et être stables ou en hausse par rapport au premier trimestre."

JPMorgan (NYSE:JPM) a également réitéré la surpondération de FedEx dans sa récente note aux clients, en disant :

"Nous sommes constructifs sur FDX jusqu'à la publication des résultats du F2Q22 le 16 décembre. Après une brève reprise qui a perdu son élan, le titre se négocie à une décote quasi record par rapport à UPS, ce qui offre une marge de sécurité décente sur une base relative."

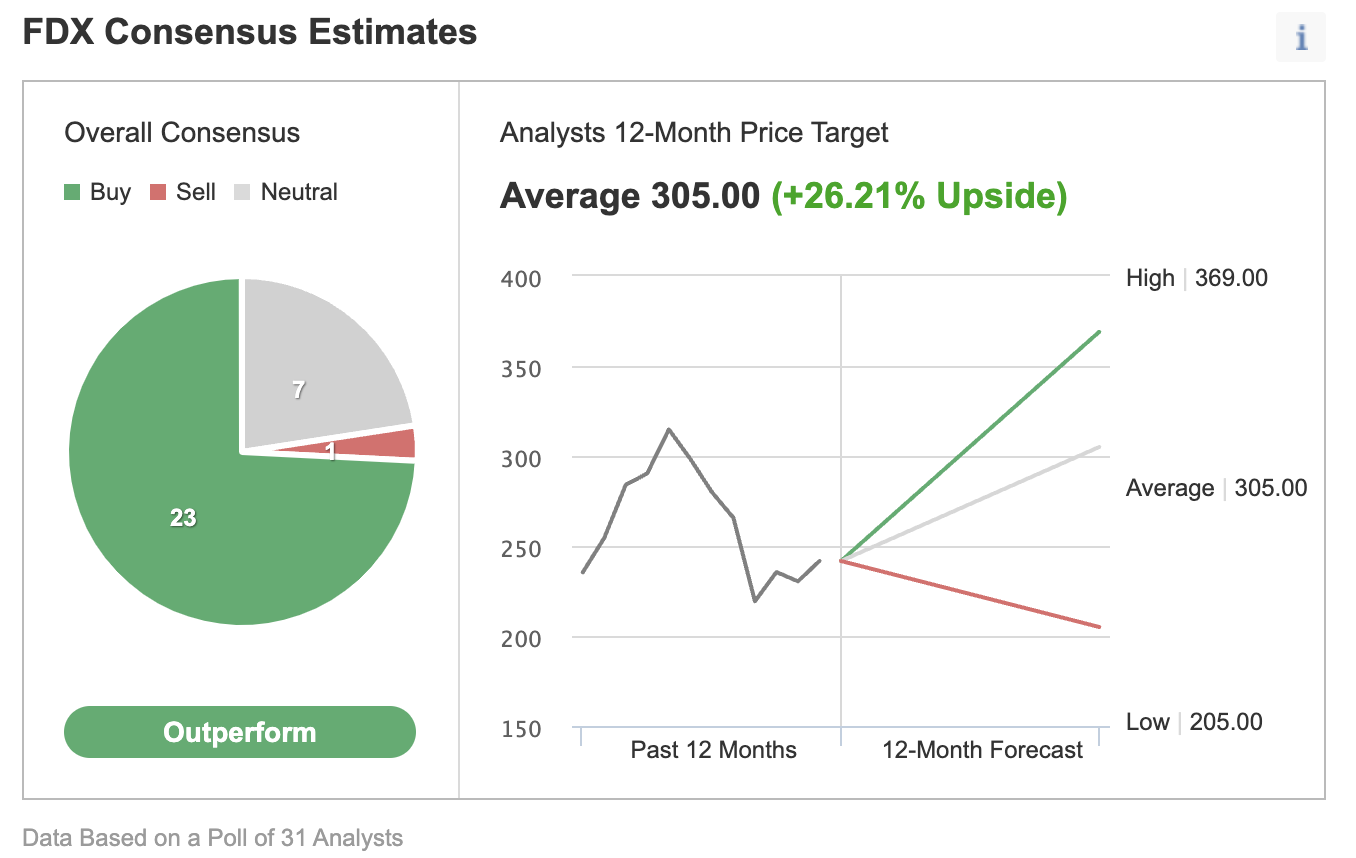

Sur 31 analystes couvrant le titre pour Investing.com, 23 lui ont attribué la note "surperformance".

Graphique : Investing.com

L'objectif de cours moyen consensuel des analystes interrogés par Investing.com est de 305 $, soit un objectif potentiel de hausse de 25 % par rapport au cours de clôture de mardi, qui était de 240,04 $.

Conclusion : L'action FedEx est-elle un bon investissement ?

Le rapport trimestriel de FedEx de demain pourrait ne pas offrir de surprise positive malgré la hausse des coûts et les pénuries de main-d'œuvre, mais la société reste en mode de croissance forte au milieu de la demande robuste d'expéditions de commerce électronique. La faiblesse actuelle de l'action FDX pourrait s'inverser rapidement une fois ces défis maîtrisés.