Le GBP/USD est au centre de l'attention avant les événements clés de cette semaine : le FOMC et la BoE. Nous avons également l'Ipc britannique et les ventes au détail, ainsi que les chiffres PMI mondiaux cette semaine. La BoE pourrait procéder à une dernière hausse de 25 points de base, tandis que le FOMC devrait maintenir sa politique inchangée. Je pense que le câble pourrait se diriger vers le bas des 1,20.

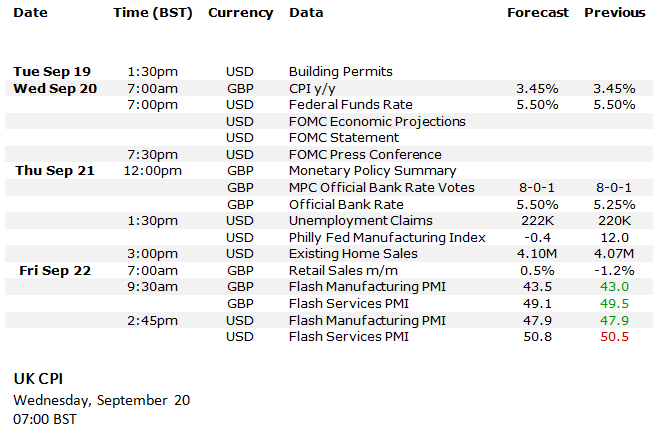

Principales données macroéconomiques pour le câble cette semaine

Avant de discuter du FOMC et de la BoE, c'est-à-dire des événements macroéconomiques clés de cette semaine pour la paire GBP/USD, jetons un coup d'œil rapide au calendrier économique concernant le câble afin de connaître les autres données importantes qui pourraient influencer les perspectives de la paire GBP/USD :

Les indicateurs économiques britanniques se sont détériorés ces derniers mois, en raison d'une inflation élevée et de l'augmentation des coûts d'emprunt. Mais les salaires ont continué d'augmenter fortement, les travailleurs exigeant des rémunérations plus élevées. L'inflation doit maintenant diminuer rapidement pour arrêter cette spirale prix-salaires avant qu'elle ne devienne incontrôlable. Le mois dernier, l'IPC a fortement baissé par rapport aux 7,9 % en glissement annuel enregistrés en juin, bien qu'il soit resté à un niveau très élevé de 6,8 % en juillet. L'IPC devrait continuer à baisser rapidement au cours des prochains mois en raison des effets de base. Pour le mois d'août, cependant, il devrait remonter à 7,1 % en glissement annuel, contre 6,8 % en juillet. L'IPC de base devrait s'établir à 6,8 %, contre 6,9 % le mois précédent, tandis que l'IPR devrait augmenter à 9,3 %, contre 9,0 % précédemment.

Décision du FOMC

Mercredi 20 septembre

20:00 UTC+2

Les chiffres élevés de l'inflation américaine et la force surprenante de certaines autres parties clés de la plus grande économie du monde ont donné lieu à des spéculations selon lesquelles le cycle de resserrement de la Fed n'est peut-être pas encore terminé. Alors qu'aucun changement de politique n'est attendu lors de cette réunion du FOMC, les traders seront à l'affût d'indices concernant la prochaine réunion. S'il y a un fort penchant pour une dernière hausse avant la fin de l'année, cela devrait soutenir le dollar sur les baisses à court terme.

Il convient donc de surveiller de près la déclaration de politique monétaire et les derniers graphiques en pointillés, et d'écouter ce que Powell dira lors de la conférence de presse du FOMC. La Fed pourrait indiquer qu'une nouvelle hausse est probable avant la fin de l'année - grâce à un processus de désinflation plus lent qui a sans aucun doute été stimulé par un consommateur américain plus fort et des attentes d'inflation plus élevées. Le FOMC pourrait réviser à la hausse le graphique médian de 2024 pour indiquer moins de réductions de taux que les 100 points de base qu'il avait prévus précédemment. Si c'est le cas, cela découragerait encore plus les paris baissiers sur le dollar, ce qui maintiendrait la pression sur la paire GBP/USD.

Il n'y a pas de données américaines importantes susceptibles d'influencer la pensée de la Fed jusqu'à sa réunion de politique générale cette semaine. Les données de confiance du Michigan ont révélé vendredi que le sentiment des consommateurs n'avait guère changé en septembre, mais que les attentes concernant l'économie et l'inflation s'étaient améliorées, les prévisions d'inflation à un an tombant à 3,1 %. Jeudi, les ventes au détail du mois d'août ont été supérieures aux prévisions (+0,6 % en glissement mensuel), bien qu'elles aient été stimulées en grande partie par les ventes de carburant. L'IPP a également été plus élevé que prévu et les demandes d'allocations chômage ont légèrement diminué après la forte baisse de la semaine dernière, ce qui renforce l'optimisme quant à la possibilité d'éviter un atterrissage brutal.

Décision de politique monétaire de la BOE

Jeudi 21 septembre

13:00 UTC+2

La récente faiblesse de la livre reflète le fait que les investisseurs ont revu à la baisse leurs paris hawkish de la BoE, grâce à des données britanniques plus faibles que prévu. La semaine dernière, c'est le PIB qui a déçu, tirant la sonnette d'alarme sur la récession. Mais la croissance des salaires reste forte, ce qui laisse présager une reprise de la consommation. Le comité de politique monétaire s'inquiétera-t-il des risques de dérapage de la spirale prix-salaires ?

La BoE aura pris connaissance des dernières données de l'IPC qui seront publiées la veille de sa décision sur les taux. Étant donné que les économistes s'attendent à une hausse de l'IPC par rapport au mois précédent, il est peu probable que cela décourage le comité de politique monétaire de voter en faveur de ce que beaucoup attendent, à savoir une nouvelle augmentation de 25 points de base du taux d'escompte pour le porter à 5,50 %.

Mais s'agira-t-il du point culminant des taux d'intérêt ? Les analystes de Goldman Sachs (NYSE:GS) le pensent certainement. Ils s'attendent désormais à ce que la BoE fasse une pause en novembre, abandonnant leur opinion précédente selon laquelle la banque centrale augmenterait à nouveau ses taux. En effet, ils "considèrent qu'il y a plus de chances que les pressions séquentielles sur les salaires et les prix se soient suffisamment ralenties pour permettre au comité de politique monétaire d'attendre, étant donné leur préférence pour un pic plus plat".

Goldman n'est pas le seul à réduire massivement les attentes concernant un futur resserrement monétaire. Les investisseurs semblent également avoir pris leur décision. Les données plus faibles en provenance du Royaume-Uni ont incité les investisseurs à revoir à la baisse leurs prévisions de hausse des taux de la Banque d'Angleterre. Il y a environ un mois, les investisseurs tablaient sur des hausses d'environ 75 points de base. Aujourd'hui, les marchés s'attendent à environ 35 points de base jusqu'au sommet. Cela signifie qu'il y a de fortes chances que la BoE procède à une dernière hausse de 25 points de base jeudi, comme l'a annoncé la BCE la semaine dernière.

Voyons si les responsables de la fixation des taux de la BoE se rallieront à ce point de vue en supprimant la phrase clé de leur communiqué sur les taux qui se lisait précédemment : "S'il devait y avoir des preuves de pressions plus persistantes, alors un nouveau resserrement de la politique monétaire serait nécessaire".

Si la BoE indique clairement qu'il s'agit du sommet, comme l'a fait la BCE la semaine dernière en suggérant, par exemple, que les taux sont "suffisamment restrictifs", cela devrait nuire à la livre. C'est en tout cas ce à quoi je m'attends, et c'est pourquoi je pense que la paire GBP/USD pourrait se diriger vers des niveaux inférieurs à 1,20.

La paire GBP/USD pourrait se diriger vers le bas des 1.20

Reflétant l'action des prix de EUR/USD, la paire GBP/USD s'est également effondrée jeudi, avant de poursuivre sa chute vendredi. Au début de la semaine, elle a connu un léger rebond dans le cadre de prises de bénéfices avant les événements macroéconomiques clés de la semaine. Mais le mal est déjà fait sur le plan technique, les taux ayant clôturé sous la moyenne des 200 jours jeudi et vendredi. Il faut donc s'attendre à un nouvel affaiblissement du câble, alors qu'il teste la résistance clé autour de 1,2400 (à quelques pips près), qui a été soutenue précédemment. Comme l'EUR/USD, le GBP/USD pourrait atteindre son plus bas niveau de mai à 1,2308, en dessous duquel il n'y a pas beaucoup de points de référence évidents à part les chiffres ronds comme 1,22, 1,21, et peut-être même 1,20. Compte tenu de la dynamique baissière croissante, les haussiers doivent attendre l'émergence d'une configuration de renversement clé avant de rechercher des idées de transactions haussières.

Source: TradingView.com

Quelle action devriez-vous acheter lors de votre prochain investissement ?

Avec des valorisations qui montent en flèche en 2024, de nombreux investisseurs sont mal à l'aise à l'idée de placer davantage d'argent dans les actions. Vous ne savez pas où investir ? Accédez à nos portefeuilles éprouvés et découvrez des opportunités à fort potentiel.

Rien qu'en 2024, l'IA de ProPicks AI a identifié 2 actions qui ont fait un bond de plus de 150 %, 4 autres actions qui ont fait un bond de plus de 30 % et 3 autres qui ont fait un bond de plus de 25 %. Il s'agit là d'un palmarès impressionnant.

Avec des portefeuilles orientés sur les actions du Dow Jones, les actions du S&P, les actions technologiques et les actions de moyenne capitalisation, vous pouvez explorer diverses stratégies en fonction de vos objectifs et préférences.