Le deuxième trimestre a vu les actions repartir à la hausse, atteignant des niveaux qui semblent exagérés d'un point de vue fondamental et technique. Le marché a connu une rotation importante vers les actions de méga-capitalisation, principalement menées par Nvidia (NASDAQ :NVDA). Cela a entraîné une divergence importante sur l'ensemble du marché, certains segments du marché affichant des divergences atteignant des niveaux jamais vus depuis la bulle Internet de la fin des années 1990 et, dans certains cas, dépassant même ces relations.

L'histoire nous a appris que les marchés de ce type ne sont pas favorables à ceux qui ont une vision à long terme, car ils conduisent généralement à surpayer les actions, ce qui se traduit par des années de sous-performance. Nous avons appris cette leçon à nos dépens avec certains de nos investissements dans les biotechnologies au début de notre stratégie en 2014, puis avec certains titres de semi-conducteurs en 2015 et 2016, ce qui a retardé notre performance et nous a obligés à rattraper notre retard. Même en battant l'indice de rendement total S&P 500 au cours de quatre des cinq dernières années, nous n'avons pas réussi à combler l'écart.

Ce n'est pas que les idées étaient mauvaises ou que les entreprises ne se sont pas développées ; c'est simplement que toute cette croissance future a été intégrée dans les prix et que, lorsque la croissance s'est manifestée dans les chiffres, le marché était déjà passé à autre chose. Il est très difficile de compenser cette sous-performance. Je crains qu'il en soit de même aujourd'hui.

Cette prudence signifie que les périodes de détention sont plus importantes que jamais sur ce marché. Si vous avez l'esprit d'un trader à court terme, le prix n'a pas d'importance. En revanche, pour nous, il est important et essentiel à nos objectifs et aspirations à long terme.

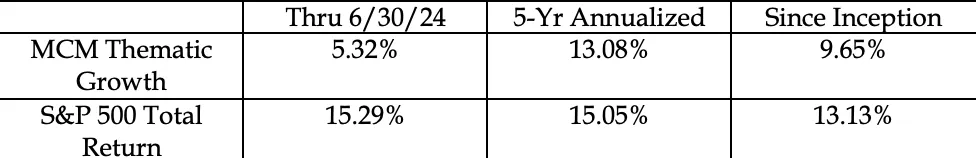

Le Mott Capital Thematic Growth Composite, dividendes et frais nets inclus, a progressé de 5,32 % depuis le début de l'année jusqu'au 30 juin 2024, alors que l'indice S&P 500 Total (EPA:TTEF) Return, dividendes inclus, a progressé de 15,29 %. Au cours des cinq dernières années, sur une base continue, y compris le premier semestre 2024, le composite a eu des rendements annualisés de 13,08 % contre des gains de 15,05 % pour le S&P 500 Total Return.

Ajout d'Illumina

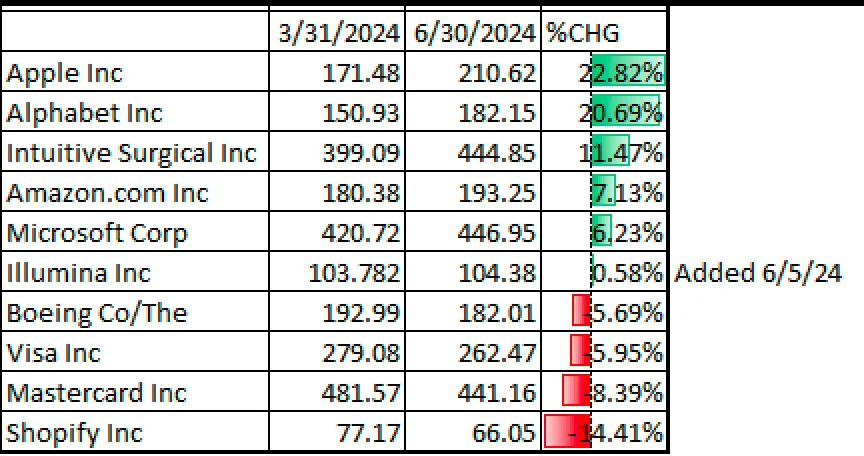

Au cours du trimestre, nous avons acheté des actions d'Illumina (NASDAQ :ILMN), une société de diagnostic sanguin. Avec cet achat, nous avons ensuite reçu des actions de Grail, qui a été cédée à Illumina à la demande de l'UE. Grail développe une technologie d'analyse d'échantillons sanguins pour les premiers stades de la détection du cancer.

Les progrès rapides dans les applications de l'IA soutiendront probablement les entreprises de soins de santé qui réalisent des avancées significatives en matière de développement de formulaires et de produits, de sorte qu'Illumina a beaucoup de sens. En outre, l'action a été malmenée au cours des deux dernières années et la valorisation a atteint des niveaux historiquement incroyablement bon marché. Les bénéfices et les revenus pourraient se trouver à un point d'inflexion et augmenter cette année. La cession de Grail a été un élément positif important pour l'action, et dès l'annonce de la cession en juin, j'ai acheté les actions.

Grail pourrait également être une société intéressante à l'avenir, mais à ce stade, j'ai besoin de plus d'informations sur les tendances des revenus ou les taux de croissance des bénéfices. J'attends d'en savoir plus sur la société et je laisse pour l'instant dans le portefeuille la petite position stub reçue d'Illumina.

Mise à jour du portefeuille

Le reste du portefeuille est resté stagnant, sans changement significatif, tandis que notre position en liquidités a été ramenée à environ 30 %. Je n'ai toujours pas confiance dans le S&P 500, l'indice de référence que nous nous efforçons de battre, la plupart des gains provenant d'une poignée de sociétés. Nous détenons un grand nombre de ces titres, tels que Microsoft (NASDAQ :MSFT), Apple (NASDAQ :AAPL), Amazon (NASDAQ :AMZN) et Alphabet (NASDAQ :GOOGL).

En même temps, je suis conscient du risque que représente leur détention, mais je ne peux pas les vendre parce qu'elles restent essentielles pour le portefeuille global et le marché, ce qui crée un conflit. Ce conflit consiste à savoir ce qu'il faut en faire. J'espère que le moment venu, le marché apportera la réponse.

Soit les taux de croissance ralentiront à un point tel que l'histoire de la croissance à long terme sera terminée, comme ce fut le cas pour Tesla (NASDAQ :TSLA) en 2022, soit les actions ne répondront plus aux cycles de bénéfices positifs, comme ce fut le cas pour Gilead (NASDAQ :GILD) en 2015. L'autre possibilité est que les valorisations d'autres actions deviennent si convaincantes en raison d'un événement de marché qu'un échange sera effectué, comme ce fut le cas début 2019 lorsque nous avons vendu Cisco (NASDAQ :CSCO) et acheté Microsoft.

Visa (NYSE :V) et Mastercard (NYSE :MA) ont connu des difficultés ces derniers temps, mais je ne peux pas envisager que l'économie mondiale croisse à long terme sans Visa (NYSE : ) et Mastercard (NYSE : ) :V) et Mastercard (NYSE :MA) soient au cœur de cette croissance ; notre période de détention de ces deux positions est maintenant d'environ dix ans.

Intuitive Surgical (NASDAQ :ISRG) a connu un parcours fantastique pour nous depuis l'achat en juin 2022, la société continuant à placer davantage de systèmes chirurgicaux robotisés DaVinci, et la croissance des procédures reste forte. Shopify (NYSE :SHOP) a stagné plus récemment, mais je n'ai aucune inquiétude quant à cette position.

Boeing (NYSE :BA) est l'enfant à problèmes du portefeuille, car l'entreprise a du mal à se ressaisir. Elle est actuellement à la recherche d'un nouveau PDG et a fait l'objet de nombreux titres négatifs dans les médias ces derniers temps. Néanmoins, le cours de l'action est supérieur à notre prix d'achat d'avril 2022, et je ne vois personne venir les remplacer, donc à ce stade, il est tout à fait logique de conserver le titre.

Nous entrons peut-être dans une période de transition pour le marché, où les tendances actuelles qui ont fonctionné arrivent à un point où elles ne fonctionneront peut-être plus. La raison en est simplement que nous sommes maintenant plus avancés dans le cycle économique ; l'économie et le marché du travail semblent se refroidir. Lorsque la Fed commencera à réduire ses taux, ce qui ne semble plus très loin, les transactions dans lesquelles tout le monde s'est engagé devront être dénouées en prévision du prochain cycle.

Nous verrons ce que nous réserve le troisième trimestre. Toutefois, avec l'élection présidentielle américaine et de nombreuses incertitudes, il semble probable que la période de tranquillité du marché se termine et qu'une période de volatilité accrue soit en train de s'installer.