Une autre année a passé, et vous êtes soit plus riche ou plus pauvre, plus heureux ou plus triste, vivant la vie ou inquiet pour votre avenir.

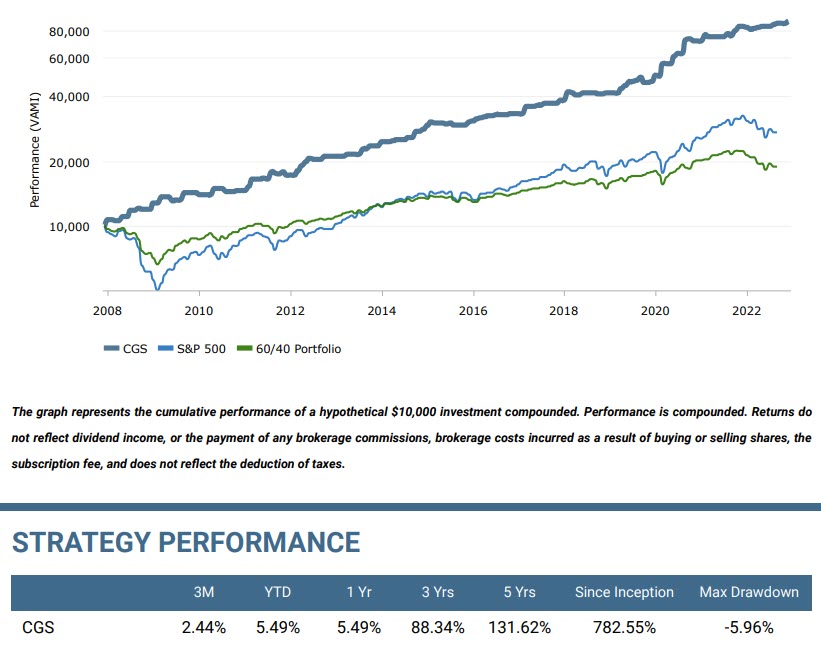

L'année 2022 s'est avérée être une bonne année pour les personnes qui se sont concentrées sur le contrôle du risque et des positions. Les investisseurs et moi-même avons gagné plus de 5 % en 2022 en utilisant une stratégie de croissance constante passive. Cela peut sembler peu, mais si l'on considère que le portefeuille moyen "buy-and-hope" avec un équilibre 60/40 actions/obligations est en baisse de 19 %, c'est une différence considérable.

Stratégie d'achat et d'espoir contre stratégie de croissance régulière

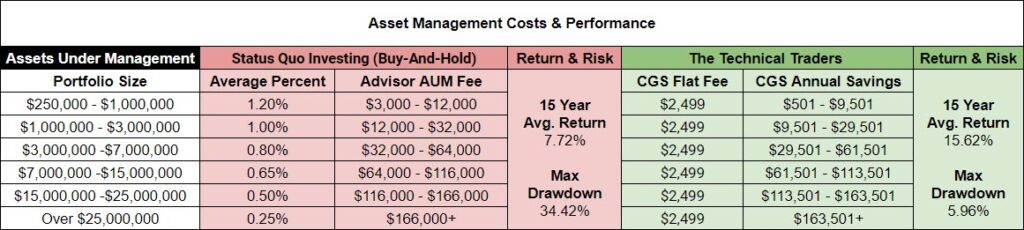

Ce tableau montre combien l'ancienne stratégie "acheter et conserver" coûte aux investisseurs. Elle est très volatile et imprévisible, et peut provoquer de nombreuses nuits blanches et parfois mettre à mal les relations avec votre conjoint.

Elle retardera la retraite et peut aussi la détruire, en fonction de votre âge. Toute personne âgée de plus de 50 ans ne devrait pas utiliser la méthode "buy and hold" si elle veut protéger et préserver son patrimoine et son style de vie. Je ne m'étendrai pas sur le syndrome de Stockholm dont souffrent les investisseurs en raison de la façon dont le système financier a créé la stratégie d'achat et de conservation et a plus ou moins créé tous les outils et la formation nécessaires aux conseillers pour la mettre en œuvre afin de maintenir la hausse du marché boursier à long terme. Ce ne sont pas tant les conseillers que le système financier dans son ensemble qui sont en cause.

Il suffit de regarder les coûts annuels, les rendements et la volatilité des deux différentes méthodes d'investissement pour voir combien vous payez peut-être pour une sous-performance et l'utilisation d'une stratégie à haut risque.

Au cours des deux derniers mois, j'ai temporairement changé d'orientation dans mes articles hebdomadaires pour me concentrer davantage sur vous, le trader et l'investisseur. Dans mon dernier article, j'ai partagé la vérité brutale sur la façon dont les individus sont à l'origine des pertes, et c'est parce qu'ils ne savent pas qui ils sont à un niveau plus profond ou où sont leurs forces et leurs faiblesses pour leur personnalité donnée.

Donnez-moi plus de transactions, et je vous montrerai plus de pertes.

Cette semaine, j'ai discuté avec un individu qui disait qu'il avait besoin de plus de transactions pour gagner de l'argent et qu'il n'était pas possible de gagner de l'argent en gardant du cash. Il a poursuivi en disant que le fait de payer pour des signaux d'investissement qui conservent des liquidités ne justifie pas le coût de l'abonnement et qu'il doit négocier davantage pour gagner de l'argent.

Si vous lisez mon travail depuis un certain temps, vous pouvez probablement m'entendre gémir ou me voir me tortiller sur mon siège, les yeux révulsés, car les personnes qui ont une telle mentalité sont vouées à l'échec.

Malheureusement, la plupart des traders et des investisseurs pensent qu'ils doivent effectuer des transactions fréquentes pour gagner de l'argent, car ils croient que plus ils effectuent de transactions, plus ils ont d'opportunités de faire des bénéfices. Cette croyance peut être alimentée par le fait que le marché bouge constamment et que les traders doivent toujours être sur le marché pour capter ces mouvements.

Cependant, ce n'est que parfois vrai. La négociation fréquente peut entraîner une diminution des profits ou même des pertes, surtout si le trader n'a pas de stratégie ou de plan clair, ce qui n'est pas le cas de la plupart d'entre eux. Si le trading fréquent peut entraîner une augmentation des coûts de transaction, le véritable problème est qu'il conduit à un trading émotionnel, où les traders prennent des décisions basées sur leurs émotions plutôt que sur une analyse rationnelle du marché, ce qui entraîne une mauvaise prise de décision et des pertes supplémentaires.

Exemple de graphique SPY 30 minutes des heures normales de trading :

Le graphique ci-dessous montre mon indicateur de panique d'achat. Cette ligne rouge située en haut du graphique est le niveau de FOMO. Lorsqu'elle se trouve au-dessus de la ligne horizontale bleue, le trader et l'investisseur moyens achètent de peur de manquer un nouveau mouvement.

Ce qui se passe, c'est que le marché boursier commence un rallye, et tout le monde saute rapidement à bord et poursuit le prix à la hausse. C'est alors que la ligne rouge de l'indicateur culmine et se maintient au-dessus de la fine ligne horizontale bleue. Je ne vais pas entrer dans les détails, mais nous pouvons voir quand les traders font la même chose, ce qui est un signal contrariant car nous savons que le prix est probablement sur le point de s'inverser et de chuter.

J'ai également l'autre côté de cette opportunité, qui est mon indicateur FOMO vert, qui nous dit quand tout le monde vend, et qu'un renversement et un rallye sont sur le point de commencer.

Le but de ce graphique et de cet indicateur est de vous montrer comment le trader moyen est guidé par ses émotions. Dans une tendance baissière comme celle de 2022, quand ils achètent, ils achètent à un sommet. Ils sont comme un banc de poissons ou une volée d'oiseaux, faisant tous la même chose simultanément, et c'est évident et prévisible.

La réalité et ce que cela signifie pour vous

En réalité, il est souvent préférable pour les traders de se concentrer sur le développement d'une stratégie et d'un plan de trading solides, puis de les mettre en œuvre avec autodiscipline et patience, plutôt que d'essayer de trader fréquemment dans l'espoir de réaliser des profits rapides.

Cette façon de trader implique de prendre le temps d'analyser en profondeur le marché, d'identifier les bons points d'entrée et de sortie, et de définir des directives claires en matière de gestion des risques afin de se protéger contre les pertes potentielles. Pour le trader actif et émotionnel qui ne dispose pas d'une stratégie écrite et détaillée, cette méthode semblera naturellement lente et ennuyeuse à mettre en œuvre. Cela peut même ressembler un peu plus à du travail qu'à la ruée vers le jeu dont vous êtes secrètement dépendant. Mais, en adoptant une approche plus mesurée et disciplinée du trading, vous pouvez augmenter vos chances de succès et de rentabilité sur le long terme.

Comme je le dis toujours aux traders, si quelque chose semble lent ou ennuyeux, cela signifie que vous avez un système en place, que les choses sont claires et que vous avez le contrôle.

Désolé, vous êtes foutu

Peu importe que vous soyez un trader ou un investisseur. Si vous n'êtes pas un penseur et un planificateur à long terme, prêt à sacrifier vos transactions émotionnelles à court terme sans tenir compte de la taille des positions ou de la gestion des risques, et si vous n'avez pas l'autodiscipline nécessaire pour attendre les transactions à forte probabilité, prendre des bénéfices et sortir des transactions qui ne fonctionnent pas - désolé, mais vous êtes foutu, et personne ne peut vous aider, sauf vous-même.

Jusqu'à ce que vous décidiez de traiter le trading et l'investissement comme une entreprise plutôt que comme un billet de loterie, vous continuerez à subir des pertes massives sur plusieurs années et à subir des pertes de 30 à 75 % parce que vous aimez une action ou un actif qui, soit dit en passant, ne vous aime pas en retour. Cette action ou cet actif se moque de ruiner vos plans de retraite.

Un excellent exemple est Tesla (NASDAQ :TSLA). Elle a chuté de plus de 70 % et est le titre le moins performant cette année sur le site S&P 500. Est-ce une grande entreprise ? Je pense que oui. Va-t-elle continuer à croître et à se développer ? Je pense que oui. Est-ce que je veux posséder des actions ? Oui, mais pourquoi conserver un actif alors qu'il est en baisse ? Nous savons que nous pouvons toujours le racheter plus tard à un meilleur prix, ou dans le pire des cas, nous le rachetons à un prix plus élevé.

Mais ce n'est pas comme si c'était une occasion unique d'acheter l'action. La bonne nouvelle, c'est que nous pouvons utiliser l'analyse technique pour savoir quand la tendance d'un actif s'est inversée et sortir rapidement des positions pour bloquer les gains. L'analyse technique nous permet de générer des rendements supérieurs à la moyenne. Au cas où vous vous poseriez la question, mon analyse prévoit une chute à 65-69 dollars par action en 2023.