- Les responsables de la Fed se réunissent pour leur symposium annuel à Jackson Hole, dans le Wyoming, cette semaine.

- Tous les regards seront tournés vers le discours principal du président de la Fed, M. Powell, qui présentera ses derniers points de vue sur les taux d'intérêt, l'économie et l'inflation.

- Je m'attends à ce que M. Powell profite de l'occasion pour réaffirmer sa position hawkish et repousser les attentes croissantes d'un changement de politique dovish.

La Réserve fédérale pourrait envoyer aux marchés financiers un message optimiste lors de la réunion des banquiers centraux lors du Symposium économique de Jackson Hole cette semaine.

Le point culminant devrait avoir lieu lorsque le président de la Fed, Jerome Powell, prononcera un discours très attendu vendredi matin, dans lequel il parlera des perspectives de la politique monétaire, de l'économie et des prix à la consommation.

Selon moi, Jerome Powell adoptera une position hawkish et laissera entendre que des hausses de taux supplémentaires seront nécessaires pour éviter une flambée de l'inflation. Je pense également que le chef de la Fed profitera de son discours pour signaler que les taux resteront élevés plus longtemps et qu'il s'opposera à l'idée d'une réduction des taux.

En effet, le marché obligataire semble se préparer à une politique monétaire plus expansionniste, puisque le taux à 10 ans a atteint mardi dernier son plus haut niveau depuis plus de 15 ans, à 4,366 %.

Entre-temps, la hausse du marché boursier depuis le début de l'année a perdu de son élan, le S&P 500 ayant perdu 4,4 % depuis le début du mois d'août.

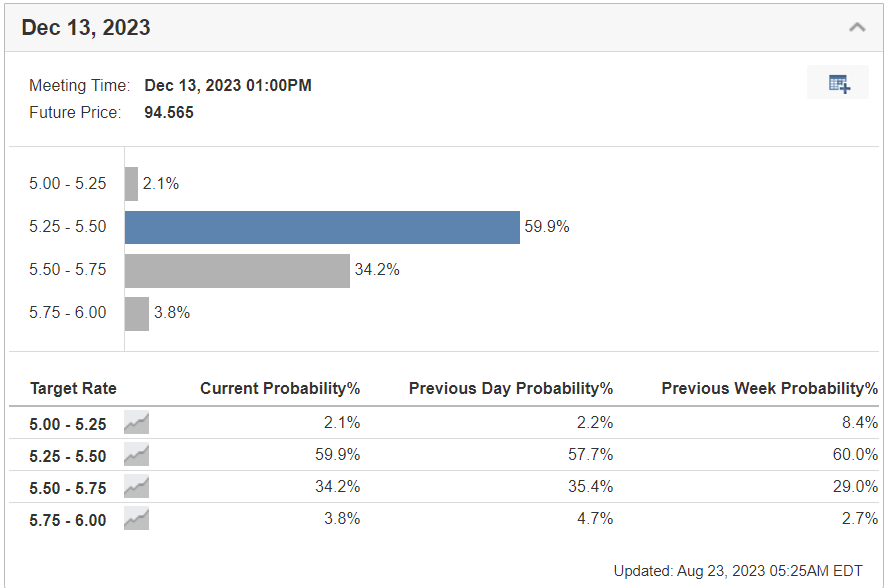

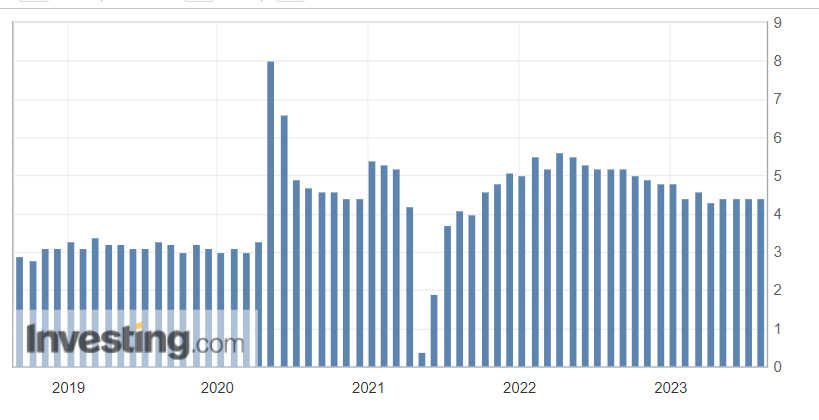

Les négociants de contrats liés au taux directeur de la Fed estiment désormais à environ 40 % la probabilité d'une nouvelle hausse des taux d'ici la fin de l'année, contre environ 30 % la semaine précédente.

Source : Investing.com

Dans le même temps, les espoirs de voir les taux baisser d'ici le début de l'année prochaine se sont évanouis, les investisseurs se rendant compte que les taux ne baisseront pas aussi rapidement qu'ils le pensaient.

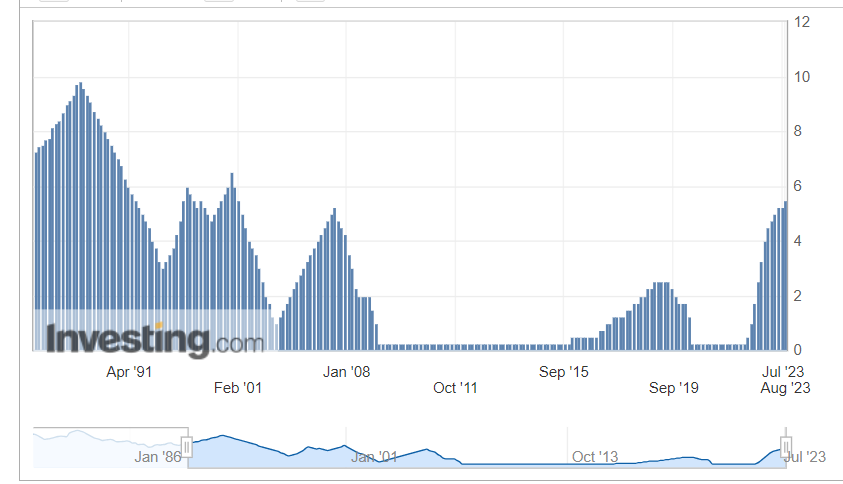

La Fed a relevé son taux d'intérêt de référence lors de 11 de ses 12 dernières réunions, l'augmentant de 525 points de base depuis mars 2022 pour atteindre la fourchette actuelle de 5,25 % à 5,50 %.

Voici les trois principales raisons pour lesquelles la Fed ne cessera pas de resserrer sa politique monétaire de sitôt.

1. Une économie forte

Le discours de Powell à Jackson Hole interviendra après une nouvelle série de données économiques solides montrant que les dépenses de consommation sont restées résistantes en juillet, avec les ventes au détail enregistrant leur plus forte hausse mensuelle depuis février.

Il y a un an, de nombreux acteurs du marché étaient convaincus que l'économie américaine se dirigeait vers une récession profonde et grave, alors que la Fed entamait son cycle de resserrement historique pour lutter contre l'inflation.

Aujourd'hui, l'économie a résisté bien mieux que prévu, ce qui a incité plusieurs membres du FOMC à abandonner leurs prévisions d'une récession imminente.

"Le personnel ne pense plus que l'économie entrera dans une légère récession vers la fin de l'année", a révélé la semaine dernière le compte rendu de la réunion de la Fed des 25 et 26 juillet.

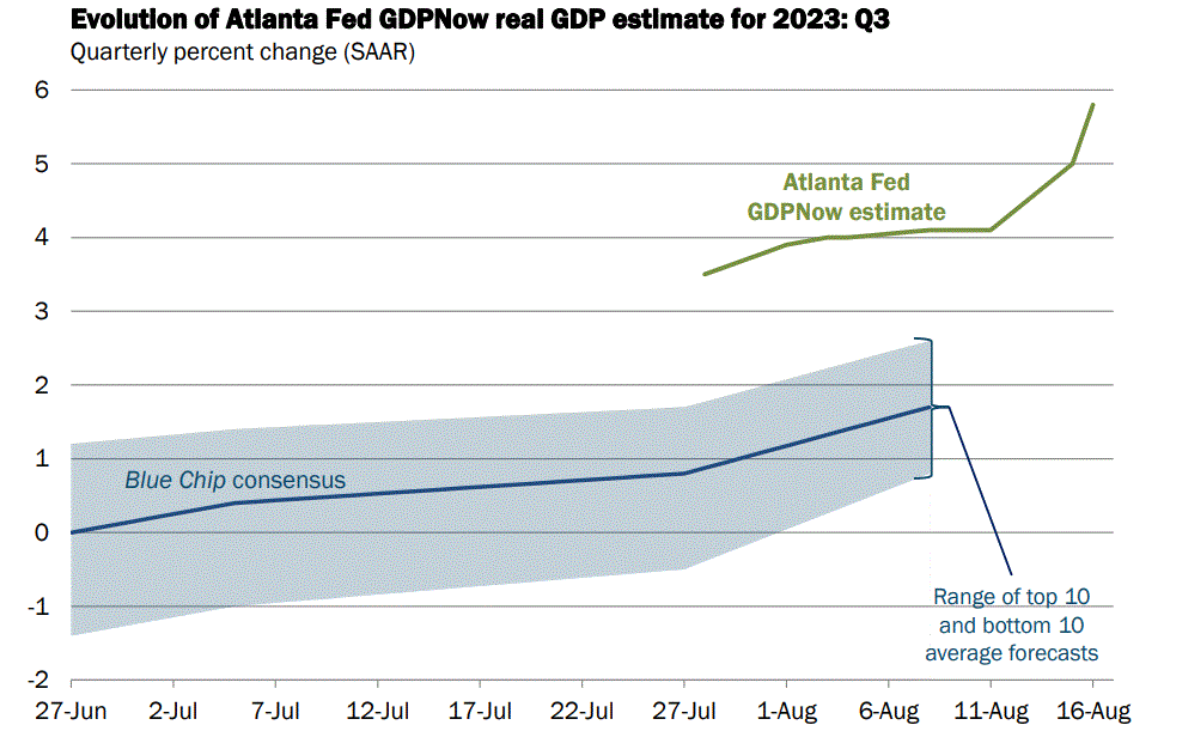

Non seulement l'économie ne ralentit pas, mais elle montre même des signes de reprise.

Selon un indicateur de la Fed d'Atlanta, la croissance du PIB pour la période actuelle (juillet-septembre) s'élève à 5,8 %, ce qui témoigne de la vigueur persistante de la consommation et d'un rebond surprenant de la production industrielle et des mises en chantier.

Source : Fed d'Atlanta

Tout bien considéré, une économie forte et des dépenses de consommation robustes indiquent qu'il y a peu de raisons pour que Powell devienne plus dovish à Jackson Hole.

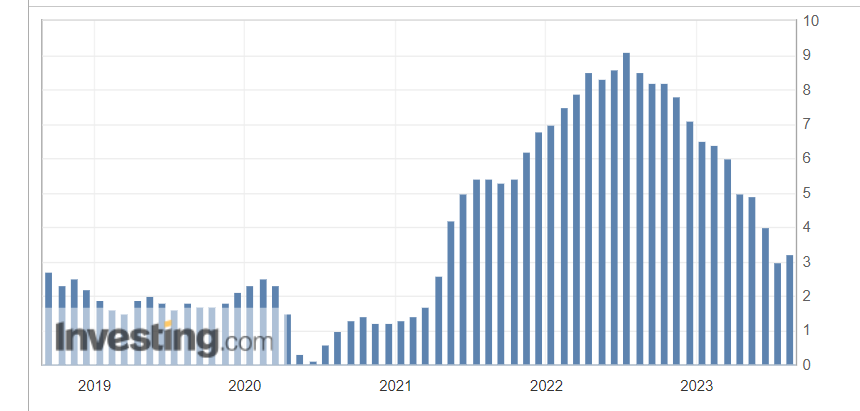

2. Un marché du travail en pleine effervescence

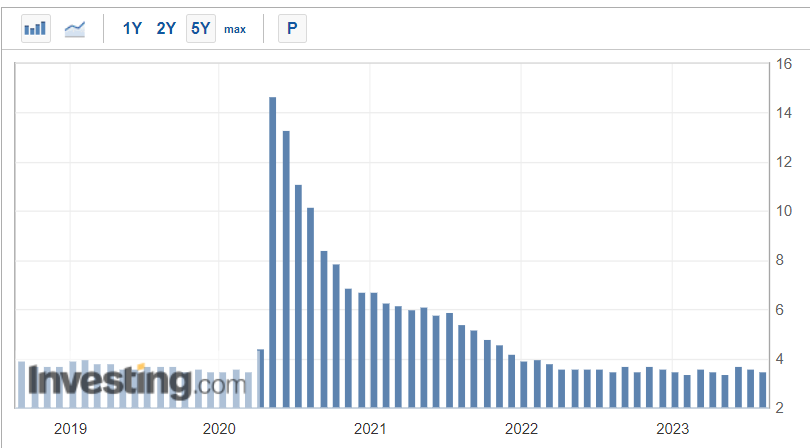

Contrairement aux attentes, le marché du travail américain continue de se porter bien, les données récentes faisant état de gains salariaux solides et d'une baisse du taux de chômage à 3,5 % en juillet.

Pour replacer les choses dans leur contexte, le taux de chômage s'élevait à 3,7 % il y a exactement un an, en août 2022, ce qui laisse penser que la Fed dispose encore d'une marge de manœuvre pour relever ses taux.

Les responsables de la Fed ont indiqué par le passé que le taux de chômage devait être d'au moins 4,0 % pour ralentir l'inflation.

Un autre signe d'un marché du travail tendu est le fait que les employeurs ont continué à augmenter les salaires à un rythme élevé le mois dernier. Le Salaire horaire moyen a gagné 0,4 % en juillet après avoir augmenté du même montant en juin, ce qui est encore trop chaud pour la Fed.

Le taux en glissement annuel a augmenté de 4,4 %, ce qui alimente davantage les perspectives d'inflation inquiétantes et donne à la Fed suffisamment de marge de manœuvre pour poursuivre son processus de resserrement.

"Les conditions du marché du travail vont jouer un rôle important dans le retour de l'inflation et c'est pourquoi nous pensons que les conditions du marché du travail doivent encore s'assouplir", a déclaré M. Powell lors de la conférence de presse de la Fed qui a suivi la réunion du mois dernier.

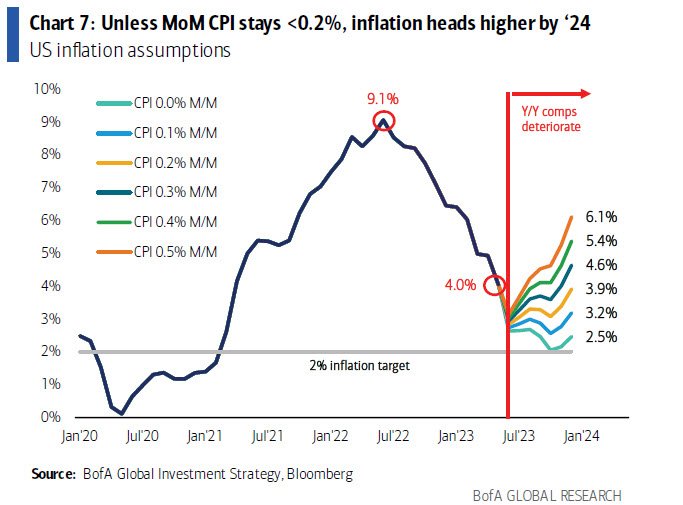

3. Accélération de l'inflation

Dans l'ensemble, bien que la tendance de l'IPC soit à la baisse, les dernières données soulèvent le risque d'une nouvelle augmentation de l'inflation, qui est déjà beaucoup plus rapide que ce que la Fed considérerait comme compatible avec sa fourchette cible de 2 %.

Les prix à la consommation ont augmenté de 3,2 % en juillet, marquant la première fois en 13 mois que le taux annuel de l'IPC a augmenté par rapport au mois précédent. Cette hausse fait suite à une augmentation de 3,0 % en juin.

À la lumière des récentes augmentations notables des prix de l'énergie et des denrées alimentaires, je m'attends à ce que les pressions inflationnistes s'accélèrent à nouveau au cours des prochains mois.

Cette tendance devrait se poursuivre jusqu'au début de l'année 2024, l'IPC pouvant remonter vers une fourchette de 4,6 % à 5,4 %.

Je pense donc que les niveaux d'inflation pourraient rester élevés plus longtemps que ne le prévoient actuellement les marchés financiers.

Lors de la conférence de presse organisée le mois dernier à l'issue de la réunion du FOMC, M. Powell a indiqué que si l'inflation s'était quelque peu ralentie depuis le milieu de l'année dernière, il restait encore beaucoup de chemin à parcourir pour atteindre l'objectif de 2 % fixé par la Fed. En outre, il a ajouté qu'il ne voyait pas l'inflation retomber à l'objectif de 2 % avant 2025.

Tout bien considéré, l'environnement actuel n'indique pas que la Fed devra changer de politique, et je pense qu'il reste encore du chemin à parcourir avant que les décideurs politiques ne soient prêts à déclarer la mission accomplie sur le front de l'inflation.

***

Divulgation : Au moment où j'écris ces lignes, je suis en position longue sur le site Dow Jones Industrial Average via l'ETF SPDR Dow (DIA). J'ai également une position longue sur l'Energy Select Sector SPDR ETF (NYSE :XLE) et le Health Care Select Sector SPDR ETF (NYSE :XLV ). Enoutre, j'ai une position courte sur le S&P 500, Nasdaq 100, et Russell 2000 via le ProShares Short S&P 500 ETF (SH), le ProShares Short QQQ ETF (PSQ), et le ProShares Short Russell 2000 ETF (RWM).

Je rééquilibre régulièrement mon portefeuille d'actions individuelles et d'ETF sur la base d'une évaluation permanente des risques liés à l'environnement macroéconomique et à la situation financière des entreprises.

Les opinions exprimées dans cet article n'engagent que l'auteur et ne doivent pas être considérées comme des conseils d'investissement.