Alors que l'année 2023 est derrière nous, qu'est-ce qu'un excellent rallye du "Père Noël" nous apprend sur ce à quoi nous devons nous attendre ? Qu'en est-il des élections présidentielles de cette année ?

Ces questions constituent un excellent moment pour revoir nos "résolutions d'investisseurs". Toutefois, avant de nous engager dans nos résolutions, voyons ce que le mois de janvier nous réserve.

Le mois de janvier s'annonce sous les meilleurs auspices

Les "axiomes de Wall Street" abondent au cours du premier mois de la nouvelle année, les investisseurs essayant anxieusement de prédire ce qui les attend au cours des douze prochains mois.

Vous connaissez sans doute l'"indicateur du Superbowl", "Les cinq premiers jours, c'est comme ça" et "Le mois, c'est comme ça", ainsi que le "Superbowl Indicator". Ainsi va le mois" et "Ainsi va le mois, ainsi va l'année".

Si l'on considère qu'essayer de prédire les marchés plus de quelques jours à l'avance est un exercice de "folie", il s'agit néanmoins d'un rituel traditionnel à l'occasion du passage d'une année à l'autre.

Alors que Wall Street fait régulièrement des projections exagérément optimistes sur les rendements de fin d'année, la réalité a souvent eu tendance à être quelque peu différente.

Toutefois, du point de vue de la gestion des investissements, nous pouvons examiner certaines données statistiques relatives au mois de janvier afin de mieux comprendre les tendances futures en matière de performances. Cette analyse nous permet de mieux appréhender les risques à venir.

Selon le StockTrader's Almanac, l'orientation des transactions en janvier (gains/pertes pour le mois) a permis de prédire le cours du reste de l'année dans 75 % des cas.

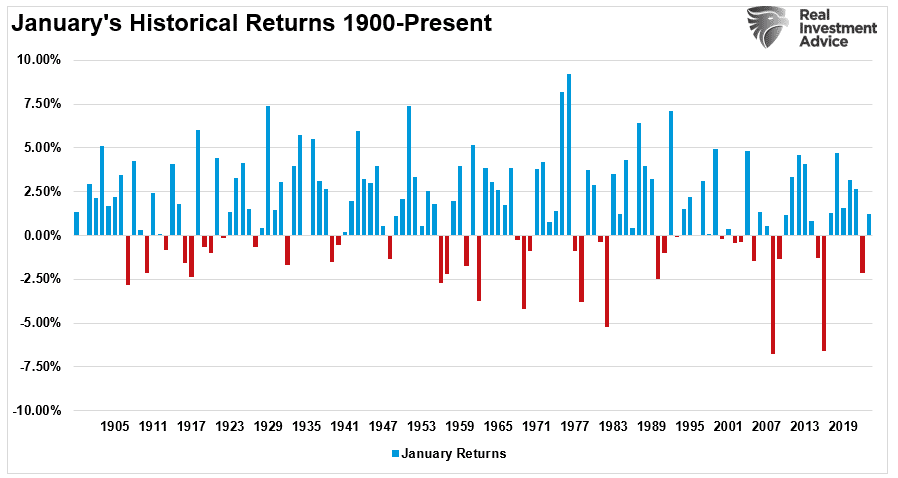

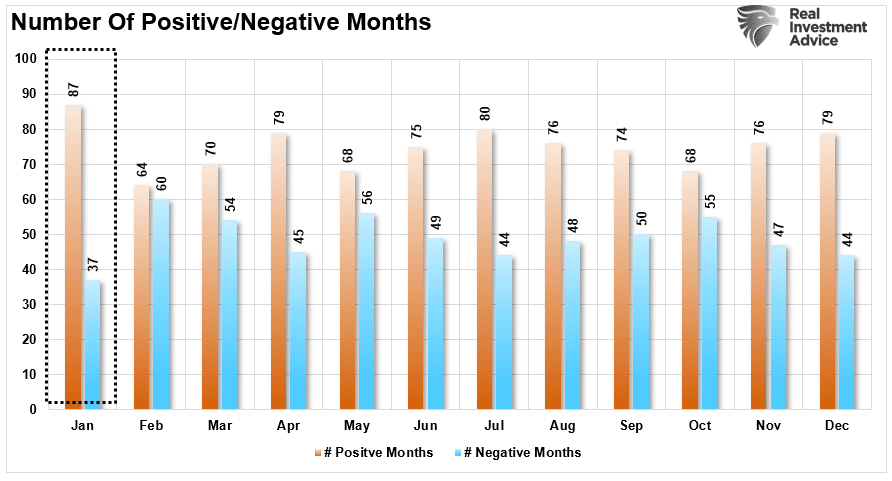

D'un point de vue historique, le graphique ci-dessous montre les performances du mois de janvier depuis 1900.

En outre, douze des seize dernières années d'élection présidentielle ont suivi la direction du mois de janvier.

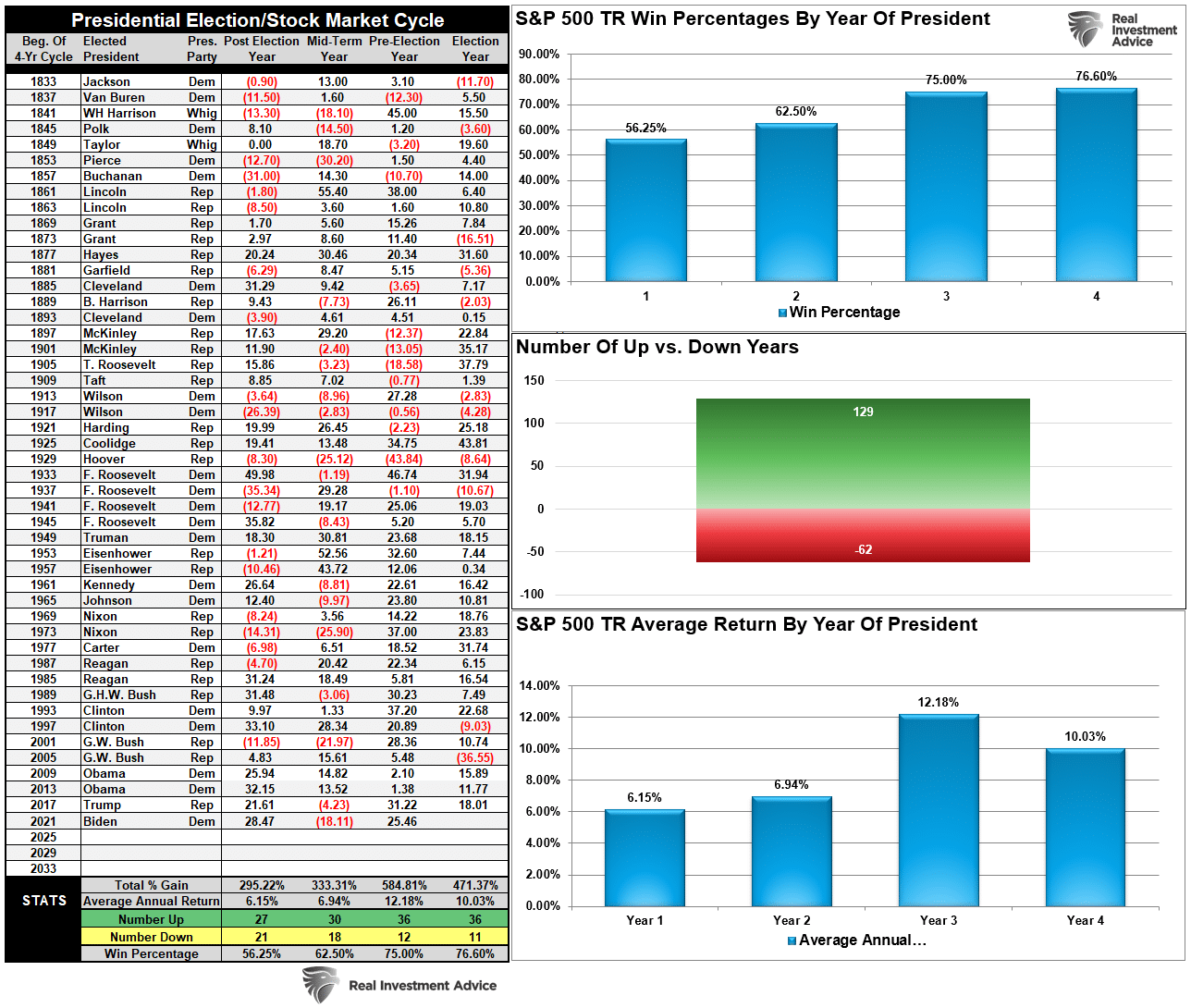

En ce qui concerne les années d'élection présidentielle, 2023 a été une année de forte performance, comme cela a été le cas au cours du siècle dernier.

L'année 2024, année d'élection présidentielle, présente également un taux de réussite élevé, avec un rendement moyen de 10 % et 76 % de chances de réussite.

En avant !

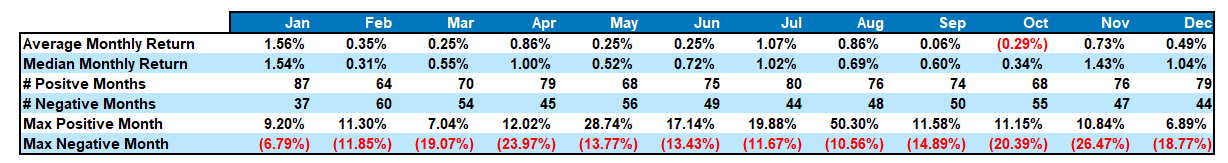

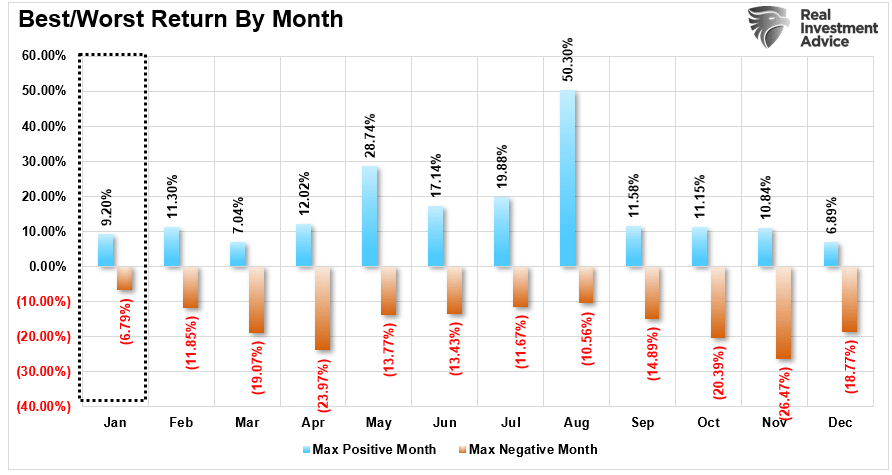

Le tableau et le graphique ci-dessous présentent les statistiques mensuelles pour le S&P 500. Comme vous le remarquerez, il y a des valeurs aberrantes, comme le mois d'août, avec un rendement de 50 % sur un mois. Ces anomalies se sont produites dans les années 1930, après le krach de 1929.

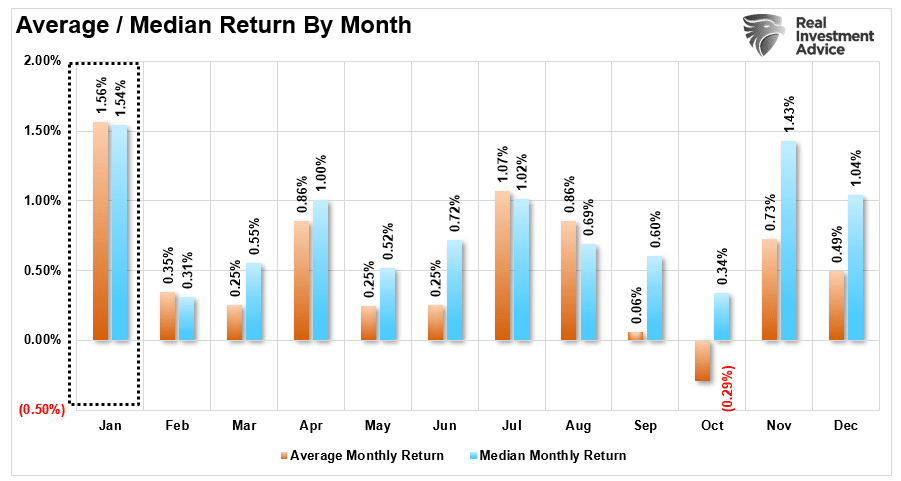

Le point essentiel est que le mois de janvier a tendance à être l'un des meilleurs mois de l'année en termes de rendement, tandis que les mois de février et de mars sont nettement plus faibles.

Janvier est le mois le plus favorable en termes de rendement, suivi seulement par décembre, avril et juillet.

Mais janvier n'est pas toujours gagnant. Si les probabilités statistiques sont élevées, en particulier après un démarrage en trombe, il n'en va pas toujours de même.

Il est intéressant de noter que si le mois de janvier a enregistré une performance positive maximale de 9,2 %, il a également connu la plus faible décote, à savoir -6,79 %.

Après un énorme "rallye du Père Noël" en décembre, nous surveillerons de près le mois de janvier à la recherche d'indices pour l'année 2024. Il n'est pas irréaliste de s'attendre à ce que le mois de janvier soit plus faible, les actions étant très étendues et surachetées depuis décembre.

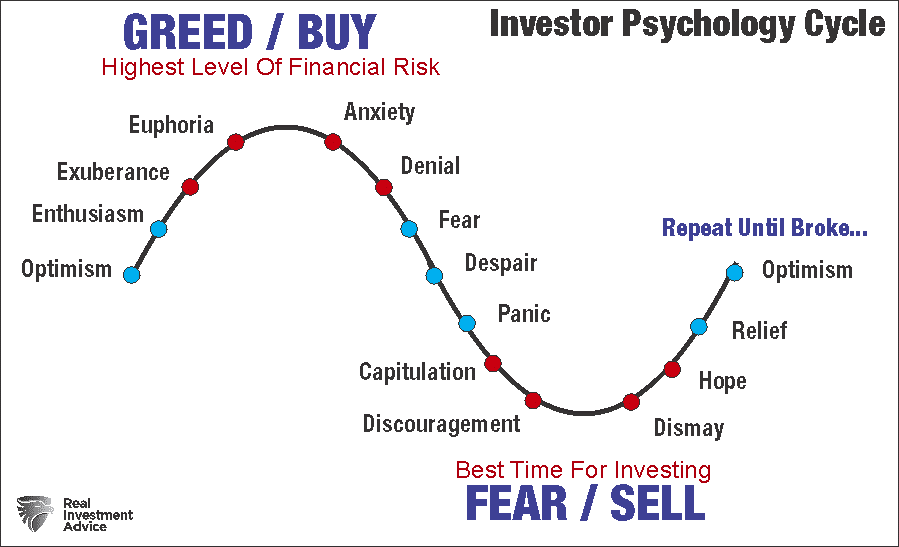

C'est pourquoi les "résolutions des investisseurs" joueront un rôle essentiel au cours des 12 prochains mois. Il est important de noter que ce n'est pas le marché que les investisseurs doivent combattre, mais leur propre "psychologie".

Pourquoi nous continuons à répéter nos erreurs

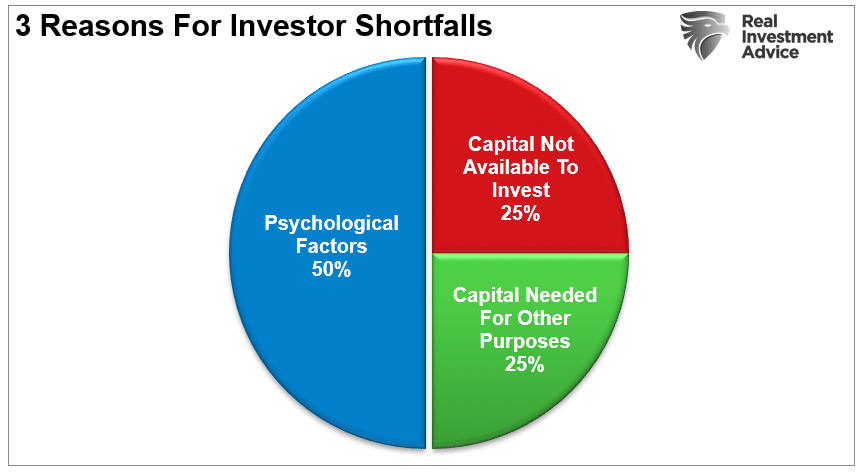

Chaque année, Dalbar Research publie une étude approfondie qui met en évidence les trois principales raisons de l'échec des investisseurs.

Il s'agit du manque de capital à investir et de la psychologie. Dalbar a défini spécifiquement neuf des biais comportementaux irrationnels en matière d'investissement :

- Aversion pour la perte - La peur de la perte conduit à un retrait du capital au pire moment possible. Également connu sous le nom de "vente panique".

- Cadrage étroit - Prendre des décisions concernant une partie du portefeuille sans tenir compte des effets sur l'ensemble.

- Ancrage - Processus consistant à rester concentré sur ce qui s'est passé précédemment et à ne pas s'adapter à l'évolution du marché.

- Comptabilité mentale - Séparer mentalement les performances des investissements pour justifier les succès et les échecs.

- Manque de diversification - Croire qu'un portefeuille est diversifié alors qu'il s'agit en fait d'un ensemble d'actifs fortement corrélés.

- La concentration - Suivre ce que tout le monde fait. Cela conduit à "acheter au prix fort/vendre au prix bas".

- Regret - Ne pas effectuer une action nécessaire en raison du regret d'un échec antérieur.

- Réaction des médias - Les médias privilégient l'optimisme pour vendre les produits des annonceurs et attirer les téléspectateurs/lecteurs.

- Optimisme - Les hypothèses trop optimistes ont tendance à se retourner de manière assez spectaculaire lorsqu'elles sont confrontées à la réalité.

L '"effet de troupeau" et l '"aversion pour les pertes" sont les comportements les plus importants qui aggravent les problèmes liés aux erreurs des investisseurs au fil du temps.

Lorsque les marchés montent, les individus pensent que la tendance actuelle des prix se poursuivra indéfiniment.

Plus la tendance haussière se prolonge, plus cette croyance s'enracine. Finalement, les derniers "retardataires" finissent par "acheter" lorsque le marché évolue vers un "état d'euphorie".

Le cycle se répète alors.

Bien que l'année 2023 ait été haussière, la part des actions allouée aux investisseurs reste élevée et l'optimisme est grand à l'approche de 2024.

Étant donné que les comportements des investisseurs vont à l'encontre de la règle d'investissement "acheter à bas prix/vendre à prix élevé", le risque de déception est élevé.

C'est pourquoi il est essentiel de prendre des résolutions.

Résolutions de l'investisseur pour 2023

Chaque année, je passe en revue mes résolutions pour l'année à venir afin de devenir un meilleur investisseur et un meilleur gestionnaire de portefeuille :

Je vais :

- Faire plus de ce qui fonctionne et moins de ce qui ne fonctionne pas.

- Me rappeler que "la tendance est mon amie".

- Être soit haussier, soit baissier, mais pas "hoggish" (les porcs sont abattus). (Les porcs sont abattus)

- N'oubliez pas qu'il est normal de payer des impôts.

- Maximiser les profits en organisant mes achats, en exécutant mes ordres et en obtenant le meilleur prix.

- Chercher à acheter des opportunités endommagées, et non des investissements endommagés.

- Diversifier pour contrôler le risque.

- Contrôler mes risques en ayant toujours des niveaux de vente et des stop-loss prédéterminés.

- Faire mes devoirs. Je ferai mes devoirs. Je ferai mes devoirs.

- Ne pas laisser la panique influencer mes décisions d'achat ou de vente.

- Ne pas oublier que les liquidités sont réservées aux gagnants.

- S'attendre à des corrections, mais ne pas les craindre.

- Je m'attends à me tromper et je corrigerai rapidement mes erreurs.

- Laisser l'espoir à la porte.

- Soyez flexible.

- Faire preuve de patience pour permettre à ma discipline et à ma stratégie de fonctionner.

- Éteindre la télévision, poser le journal et me concentrer sur mon analyse.

Chaque année, je fais de mon mieux pour respecter mes résolutions. Parfois, j'échoue.

Mais c'est ainsi que j'ai l'habitude de réviser ces guides pour me recentrer sur la nouvelle année. Il n'y a pas de chemin facile pour devenir un investisseur prospère.

Mais le respect d'un ensemble de règles de base, le maintien de la discipline et la concentration peuvent augmenter considérablement les chances de réussite à long terme.

Conclusion

Alors que la plupart des médias financiers et la blogosphère suggèrent que les investisseurs devraient uniquement "acheter et conserver" à long terme, la réalité de la destruction de capital lors de baisses importantes des marchés est un problème bien plus pernicieux.

Compte tenu des valorisations élevées des marchés, de l'importance de l'effet de levier et de la faiblesse de l'économie, les investisseurs devraient observer le mois de janvier à la recherche d'indices.

Le poids de la preuve suggère que cette année pourrait être une année de déception malgré les "appels à la hausse" continus pour les marchés dans l'année à venir.

Soyez attentifs. Et respectez vos résolutions.

Je vous souhaite une année 2023 heureuse et prospère.

À la semaine prochaine.