La réponse, bien sûr, dépend de la rapidité avec laquelle l'inflation montre des signes convaincants de comportement. Certains signes indiquent que nous sommes maintenant dans la première phase de l'inflation post-pic. La mise à jour d'aujourd'hui sur l'inflation des prix à la consommation pour le mois de novembre sera un test de réalité, qui à son tour influencera la décision de politique monétaire de la Réserve fédérale lors de l'annonce de la réunion du FOMC demain. En attendant, les marchés sont prudemment optimistes et pensent que l'inflation a atteint son pic, mais les perspectives au-delà de cette vision binaire restent pour le moins obscures.

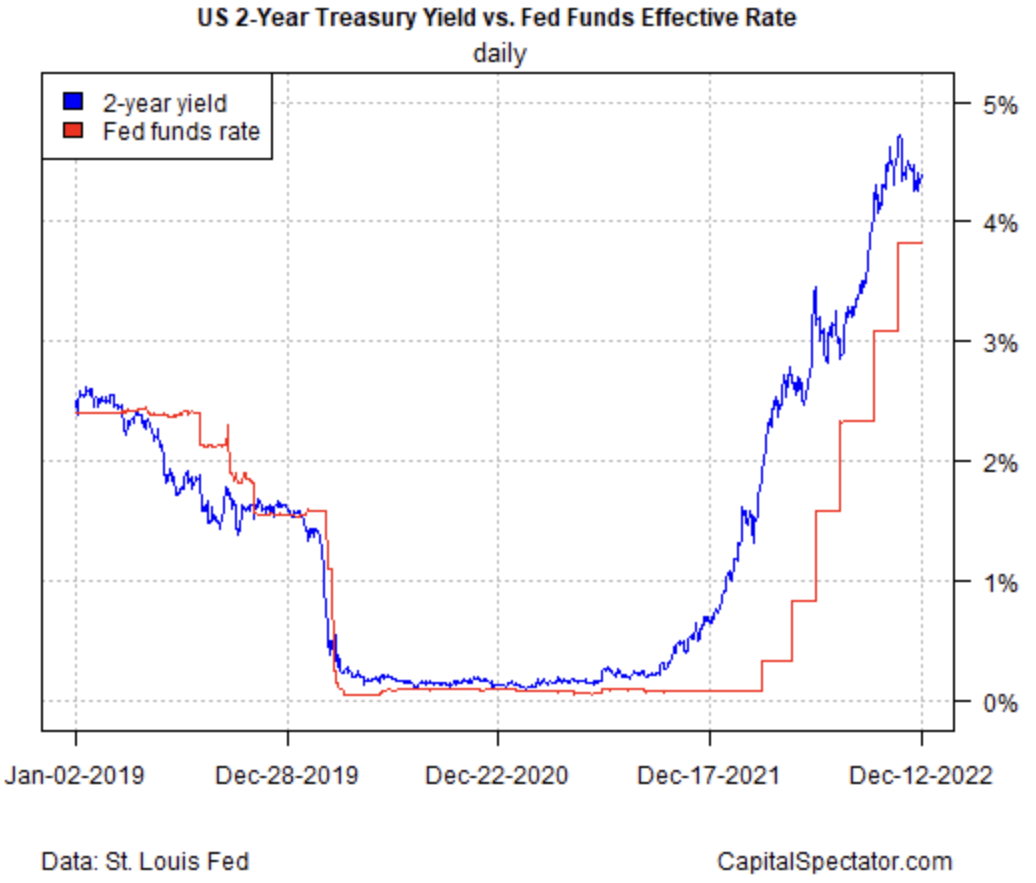

L'indice sensible à la politique monétaire, le taux à 2 ans, qui est largement utilisé comme indicateur du taux cible des fonds fédéraux, continue de se maintenir dans une fourchette d'environ 4,0 % à 4,5 %. Il semble s'agir de la fourchette la plus élevée du cycle et il est raisonnable de penser que seule une série de données sur l'inflation surprenante dans les mois à venir poussera ce rendement vers de nouveaux sommets.

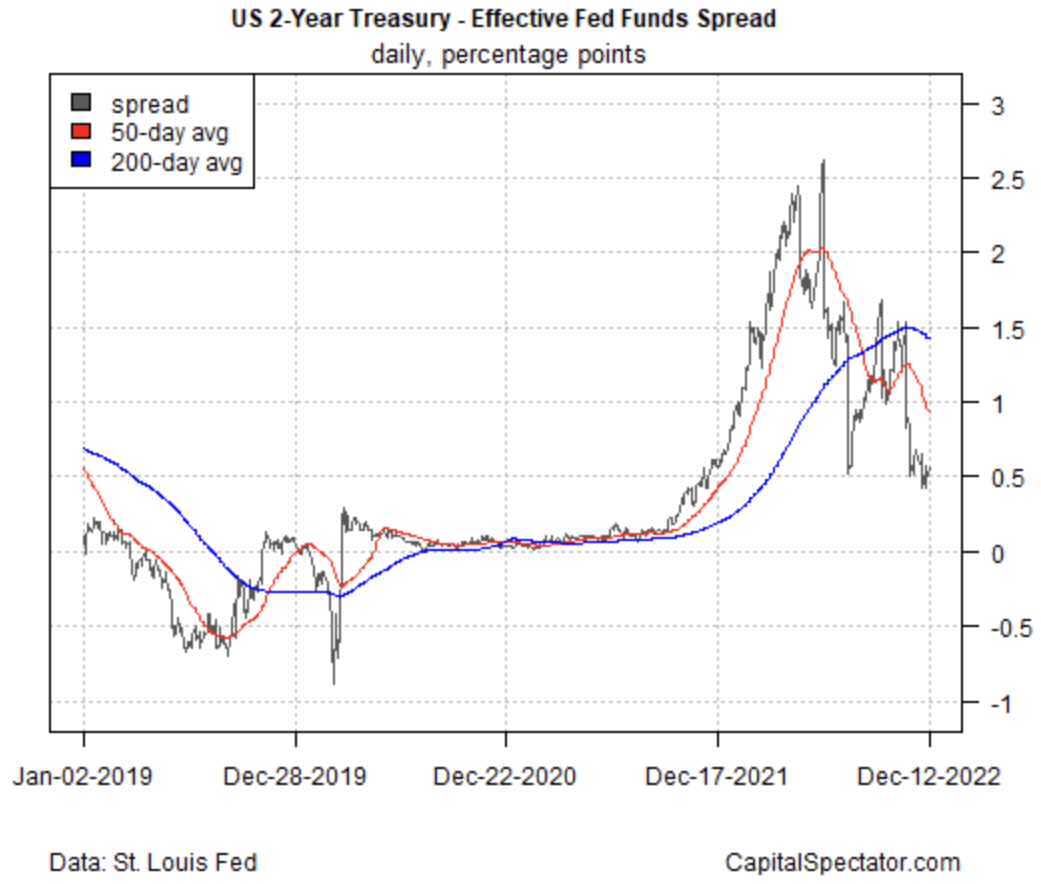

En attendant, l'écart entre le taux cible des fonds fédéraux et le taux à 2 ans reste proche du niveau le plus bas de l'année. Comme le suggère le graphique ci-dessous, le marché continue d'estimer qu'il y a de fortes chances que le cycle de hausse des taux ait tourné/soit en train de tourner, en ce sens que nous avons vu les plus fortes hausses de taux et que la banque centrale ralentit maintenant le resserrement de sa politique.

Les contrats à terme sur les fonds fédéraux sont d'accord. L'annonce de la politique de demain est évaluée à plus de 70 % de probabilité pour une hausse des taux de 50 points de base, la première hausse plus douce depuis que la banque centrale a commencé à relever ses taux de 75 points de base en mars.

Le débat se concentre désormais sur la manière dont la Fed devrait ralentir, puis interrompre ses hausses de taux. "Les mesures faciles à prendre ont été prises", déclare Vincent Reinhart, économiste en chef chez Dreyfus et Mellon et ancien économiste principal de la Fed.

La décision de relever les taux cette année a été jusqu'à présent une évidence sur le plan monétaire. Lorsque la Fed a commencé à relever ses taux en mars, son objectif de taux directeur était de 0 à 0,25 % et l'inflation de base PCE - la mesure préférée de la Fed pour mesurer la pression sur les prix - augmentait de plus de 5 % en glissement annuel - un écart énorme. En supposant que la Fed augmente son taux cible de 50 points de base demain pour le porter dans une fourchette de 4,25 % à 4,50 %, ce taux sera légèrement inférieur à l'augmentation annuelle de l'inflation de base PCE de 5,0 % enregistrée en novembre jusqu'en octobre.

En un mot, un progrès. Mais la voie à suivre est moins claire à partir de maintenant. Cela dépend en grande partie de la façon dont la Fed définit les signes clairs que l'inflation a atteint un sommet et, plus important encore, qu'elle montre des signes de détente. Le problème, c'est qu'il n'existe pas d'indications claires sur ces chiffres et que la banque centrale les invente au fur et à mesure.

Callie Cox, analyste des investissements américains chez eToro, une société d'investissement, observe:

"Il faut toujours faire preuve de prudence. Powell a clairement indiqué que les taux pourraient rester élevés pendant un certain temps. En outre, si la flexibilité de la Fed est encourageante, un environnement de taux élevés n'est pas le plus facile à investir. Nous pourrions donc avoir du mal à atteindre les sommets jusqu'à ce que l'inflation diminue significativement, et une récession n'est pas à exclure."

Les variables clés qui détermineront la suite des événements sont évidentes : l'inflation, l'activité économique et l'évaluation des taux d'intérêt par le marché. L'incertitude réside dans l'évolution de la boucle de rétroaction de ces variables.

La meilleure estimation est que nous avons vu les sommets de l'inflation, que les hausses de taux vont ralentir puis s'arrêter, et que la croissance économique va ralentir, peut-être jusqu'à une récession légère et brève, mais pas plus profonde. Des surprises sur l'un ou l'autre de ces fronts pourraient changer le calcul, peut-être de façon spectaculaire, et la foule attend donc de voir si et quand le papillon battra des ailes.