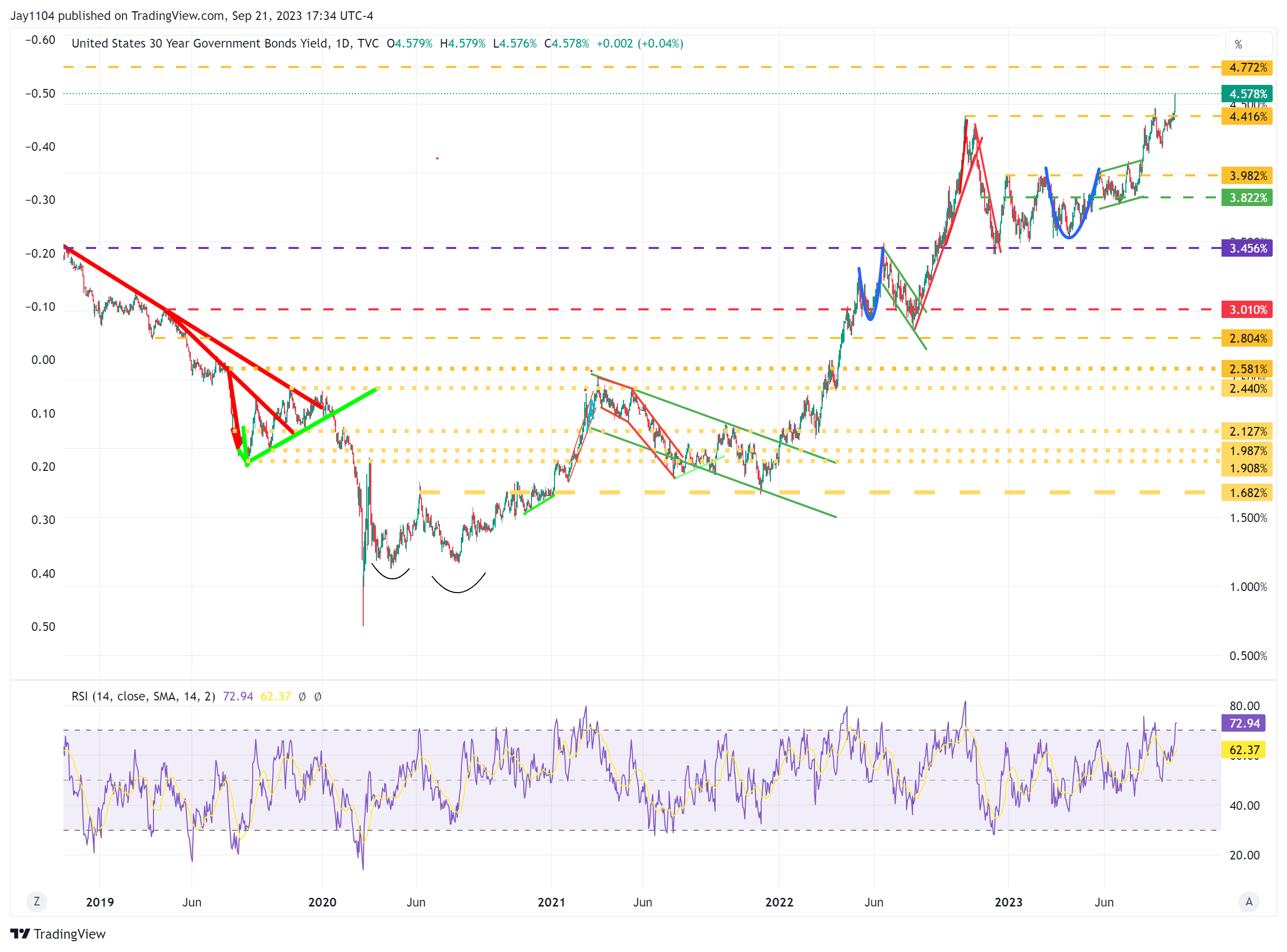

Les actions ont été martelées par la hausse des taux suite à des demandes initiales d'allocations chômage plus élevées que prévu et à la performance moins qu'impressionnante de la Fed le 20 septembre. Le taux à 10 ans a augmenté de sept points de base à 4,48 %, tandis que le rendement à 30 ans a augmenté de 11 points de base à 4,56 %. La courbe du 2/10 a augmenté de 11 points de base pour atteindre -66 points de base. Les taux ont atteint de nouveaux sommets de cycle.

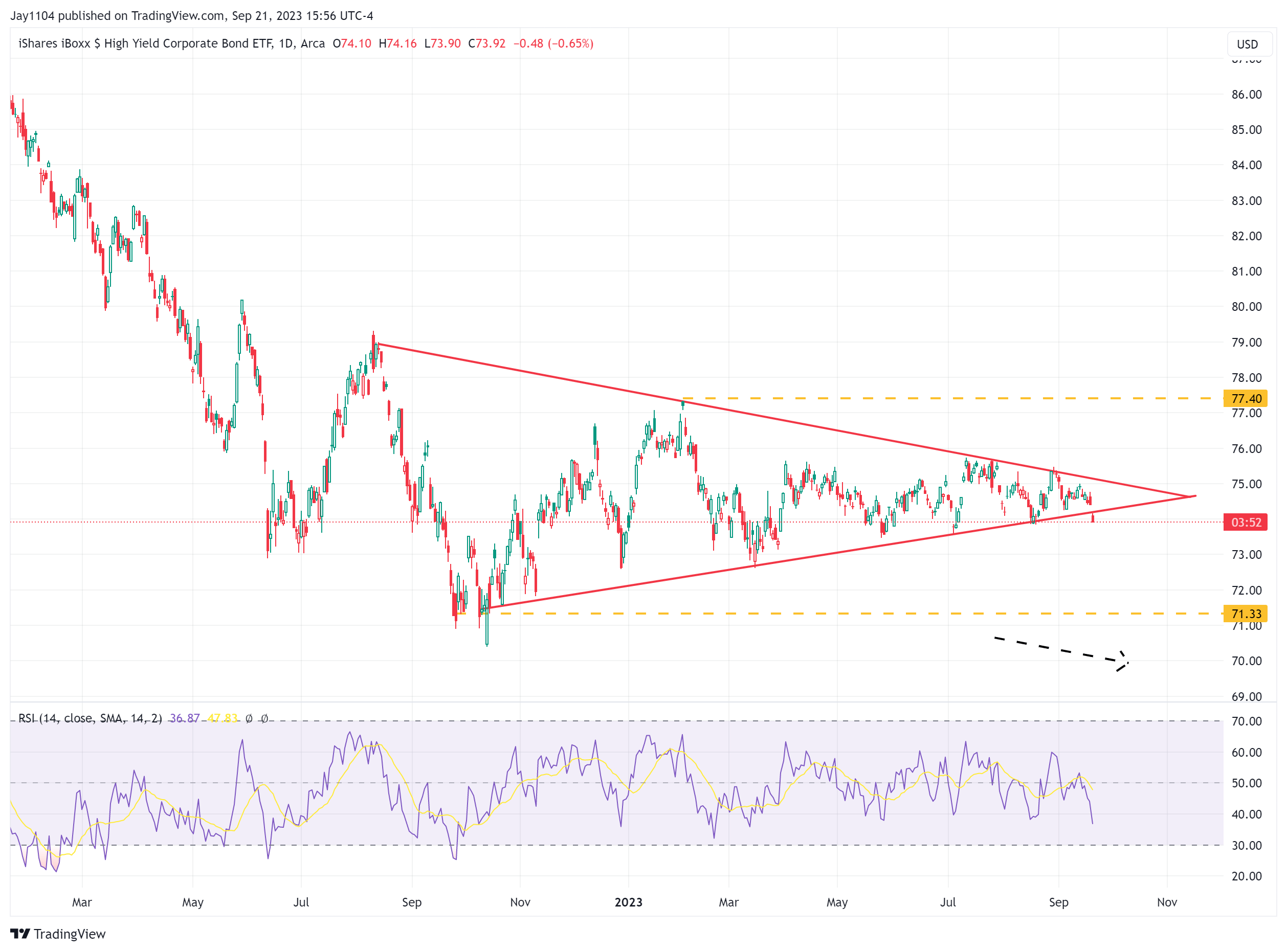

Le problème, selon moi, est qu'en dépit de la hausse assez spectaculaire des taux sur la courbe du Trésor, les taux de la dette à haut rendement n'ont pas augmenté. Les écarts entre la dette à haut rendement et les bons du Trésor se sont contractés pendant tout ce temps, et cela semble prêt à changer.

Une fois que ce sera le cas, ce sera une mauvaise nouvelle pour les actions car, essentiellement, les actions se sont échangées avec l'assouplissement de ces écarts et pour la plupart des conditions financières depuis mai parce que, encore une fois, les actions ont vu venir des réductions de taux de 200 points de base, ce qui, bien sûr, n'était qu'un fantasme.

Les obligations de pacotille à haut rendement s'effondrent

Pour cela, la chose la plus facile à surveiller est le HYG. Le HYG est l'ETF des obligations de pacotille et plus il baisse, plus il indique que les taux à haut rendement augmentent.

Il semble assez clair que le HYG a chuté sous le triangle symétrique aujourd'hui, ce qui pourrait être une grosse affaire. J'ai noté précédemment dans mon service d'activités inhabituelles sur les options que le HYG avait récemment fait l'objet de paris baissiers.

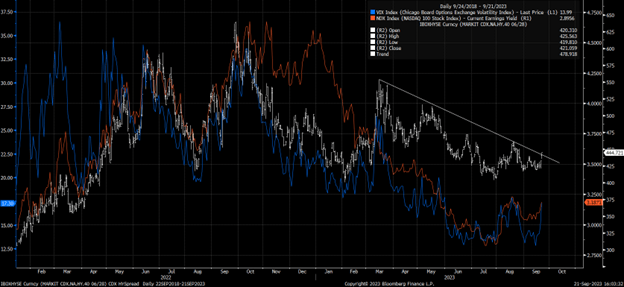

Les spreads pourraient commencer à augmenter

L'évolution des taux des obligations de pacotille à haut rendement a entraîné une hausse de l'indice CDX High Yield (NYSE :CDX) et plus important encore, la rupture d'une tendance baissière assez importante. Si cette tendance baissière est rompue et que les spreads commencent à augmenter à partir de maintenant, les marchés en souffriront beaucoup, car si les spreads augmentent, le VIX augmente et le rendement des bénéfices du marché boursier augmente.

Au moins en surface aujourd'hui, il semblerait que les spreads aient rompu une tendance baissière, ce qui pourrait signifier que les rendements élevés se dirigent vers le haut et plus important encore, que de sérieuses difficultés pour les marchés sont encore à venir.

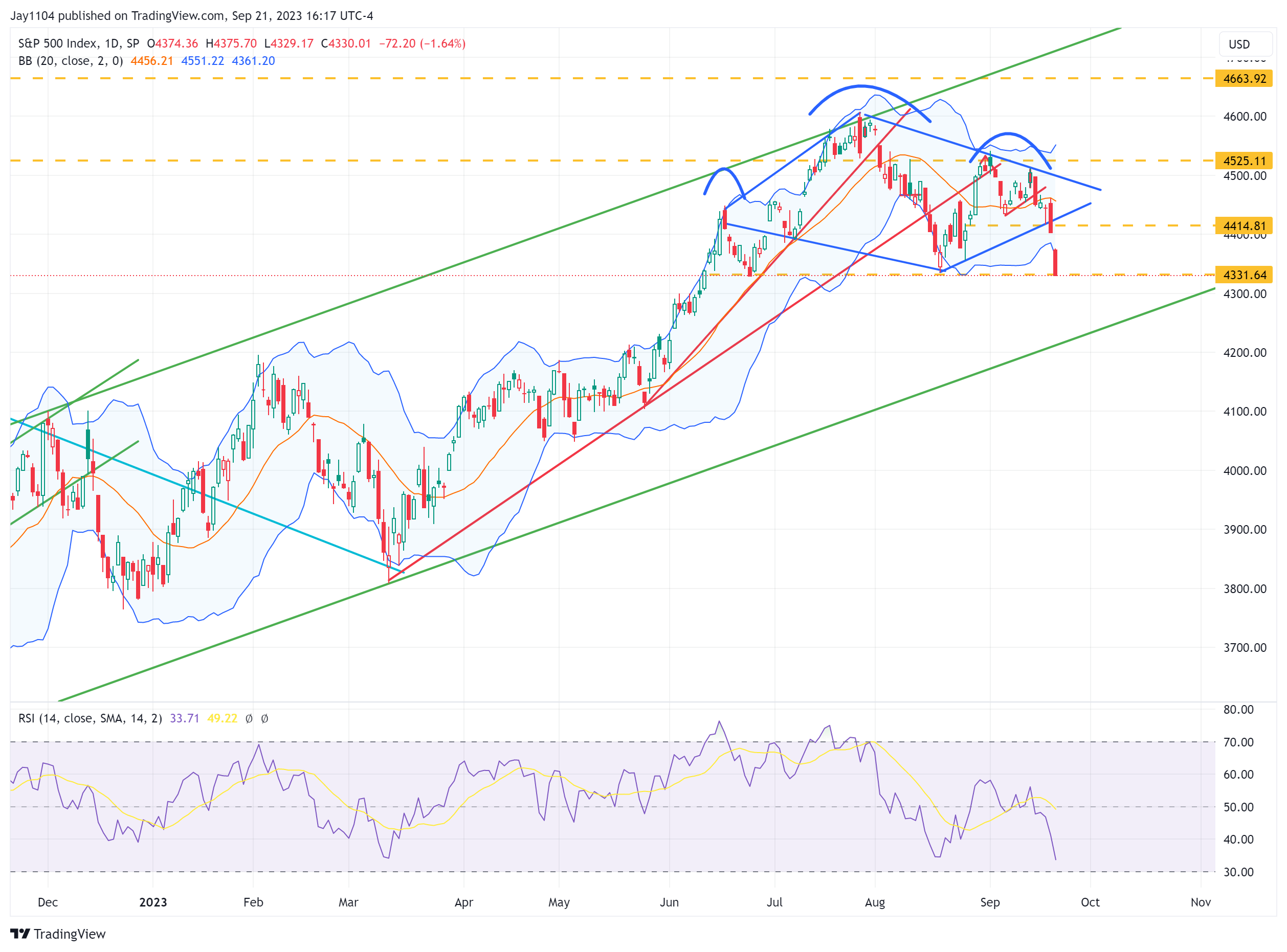

Le S&P 500 vise les 4200

Pendant ce temps, l'indice S&P 500 a clôturé juste sur le support à 4 330 et un écart à la baisse demain signalerait une rupture de la ligne de cou de la configuration tête-épaule et probablement une baisse beaucoup plus importante à venir, probablement jusqu'au niveau de 4 200 sur lequel je me concentre depuis un certain temps. Je pense qu'il est utile de souligner que l'option de vente JPM Collar est à 4210, ce qui pourrait offrir un certain soutien, qui n'est qu'à environ 2,6 % plus bas à partir d'ici.

Le Russell 2000 prêt pour de nouvelles baisses

Le Russell 2000 a déjà cassé sa ligne de cou et il n'y a pas grand-chose qui l'empêche à ce stade de revisiter ses plus bas autour de 1 700.

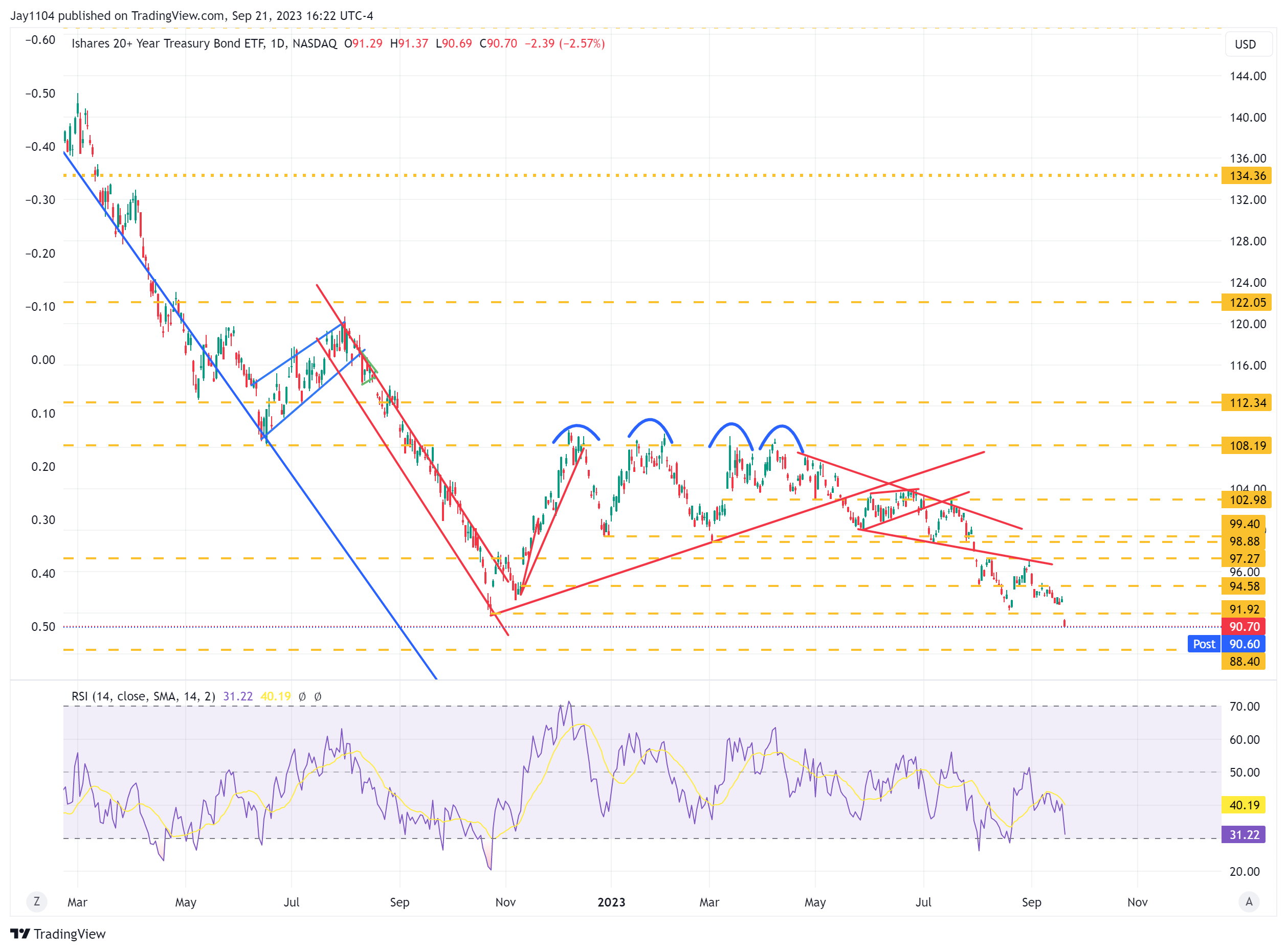

L'ETF 20+ ans prêt pour un rebond

Pendant ce temps, le TLT a clôturé à un nouveau plus bas de 52 semaines et a dépassé son plus bas niveau d'octobre de 91,90 $. Les taux n'ont probablement pas fini de grimper, mais il faudra bien que ce fonds rebondisse à un moment ou à un autre ; cela fait déjà plusieurs semaines qu'il est en baisse.

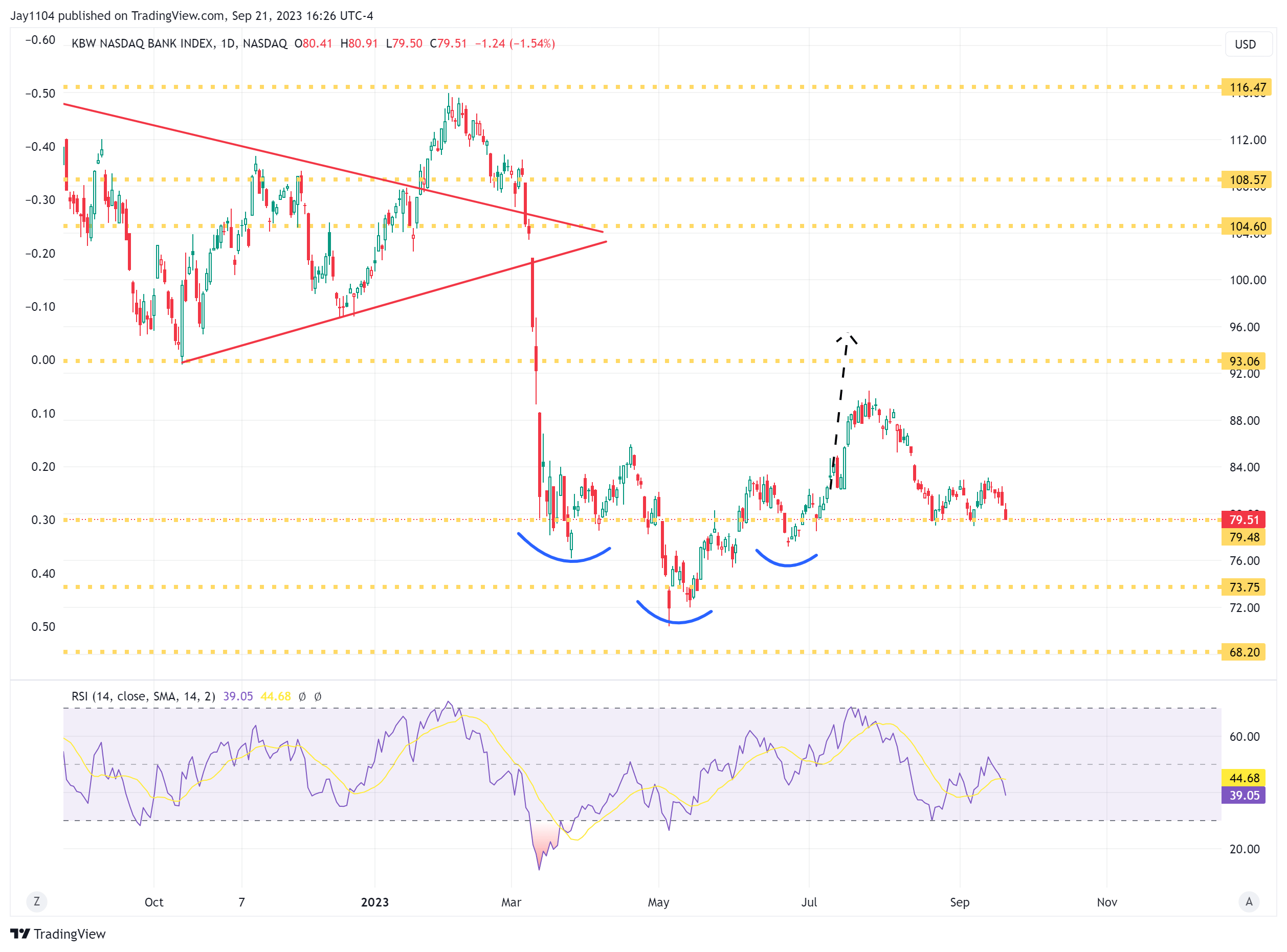

Les banques en équilibre sur le support

Le Nasdaq bank ETF (BKX) est assis sur un support à 79,50 $ et ce ne serait pas une bonne chose si ce niveau de support se brisait, car cela signifierait probablement que le Russell descendrait encore plus bas, et que l'ETF tomberait à environ 74 $.

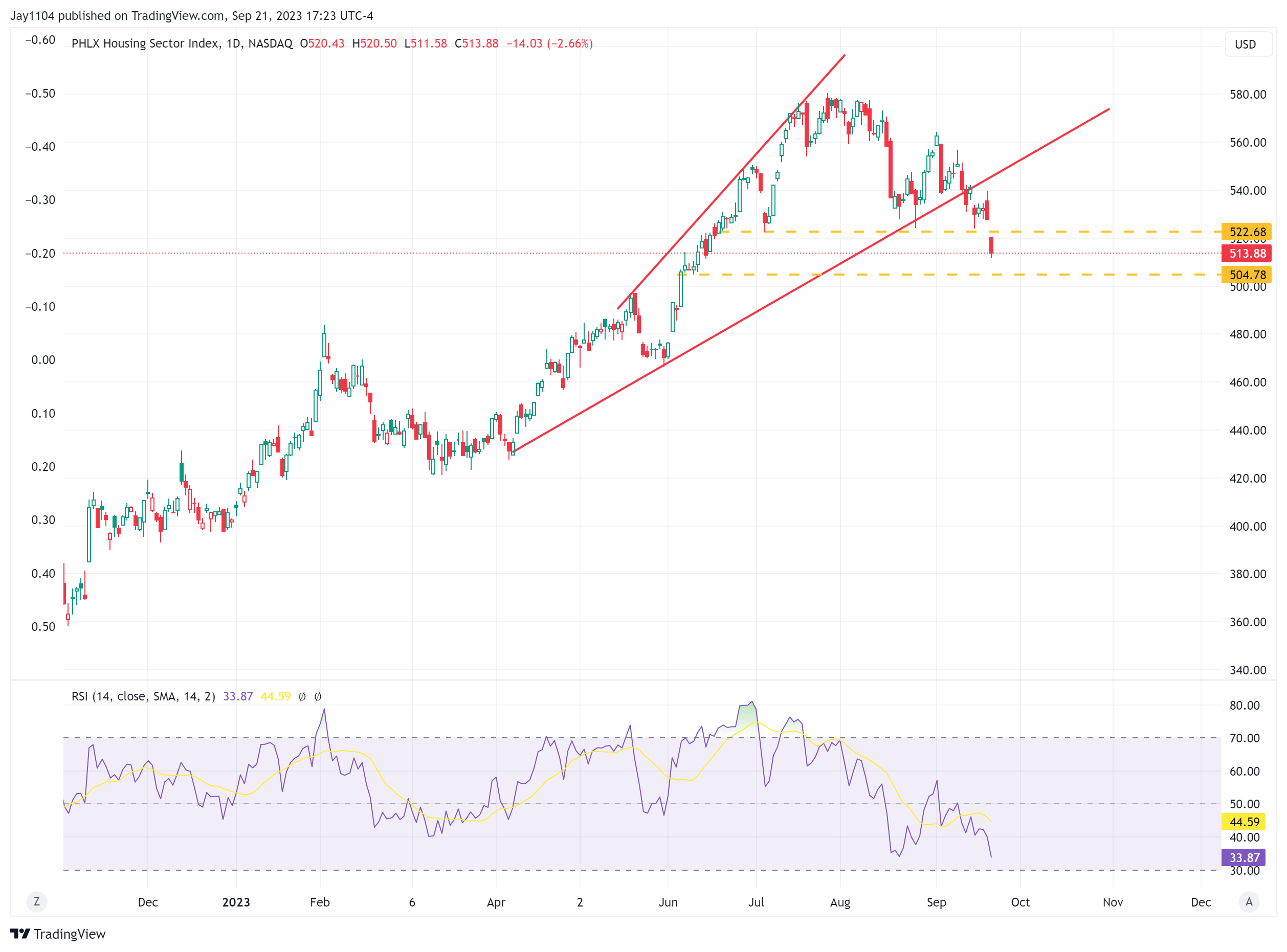

Le secteur du logement semble également faible

Pendant ce temps, l'indice HGX Housing index a terminé la journée en baisse de 2,7 %, passant sous le niveau de soutien de 522, et le prochain niveau de soutien se situe à 505. L'indice du logement n'est clairement pas très bon et c'est quelque chose à surveiller parce que cela peut être un indicateur pour le reste du marché.

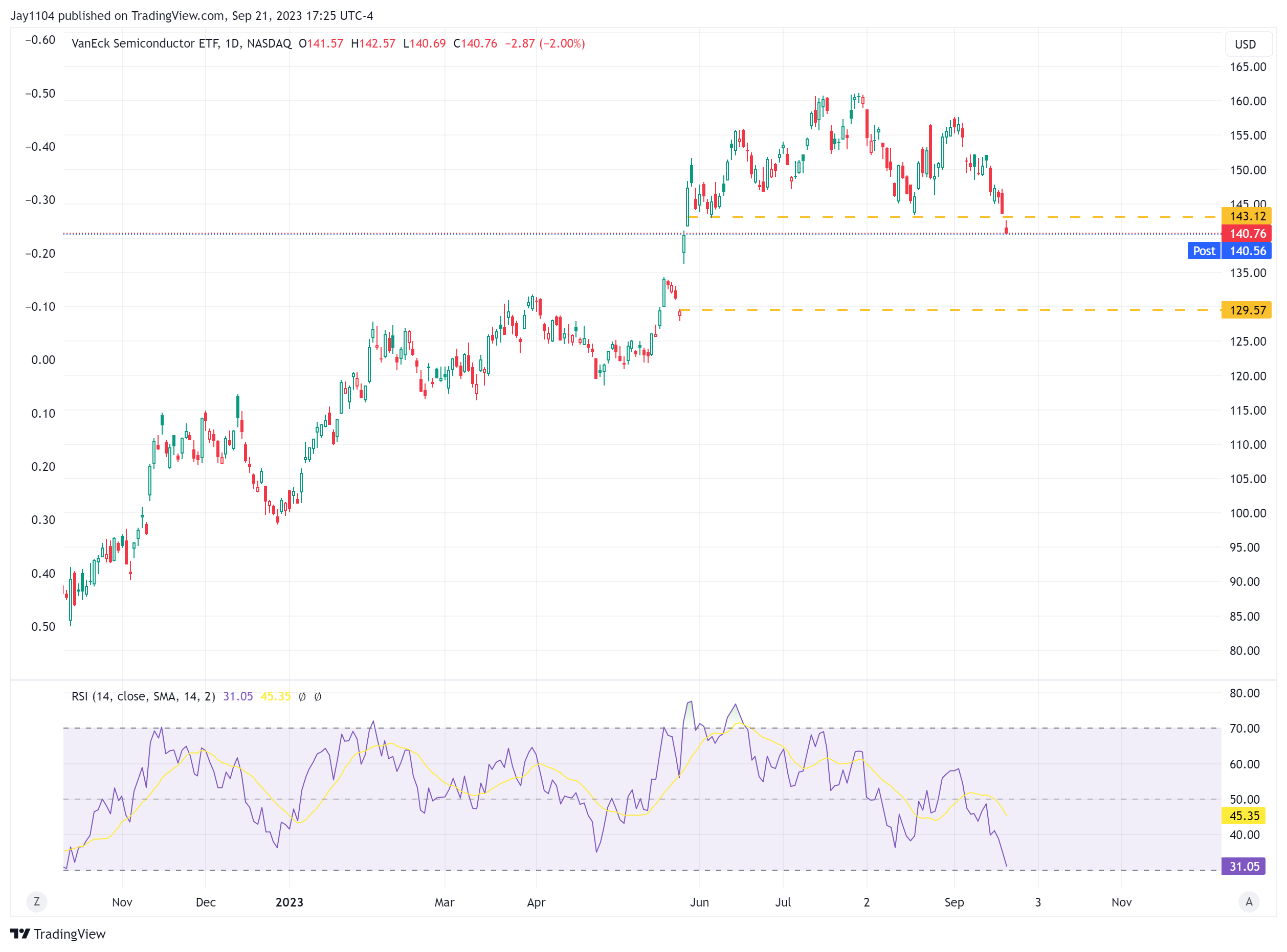

Les semi-conducteurs s'affaiblissent

Enfin, l'ETF des semi-conducteurs SMH a cassé sa ligne de cou aujourd'hui, comblant le fossé à 140,50 $. Une fois de plus, ce n'est pas une bonne nouvelle pour le secteur ou le marché.

N'oubliez pas que la réunion de la BOJ pourrait avoir un impact important sur les taux mondiaux et sur le yen.