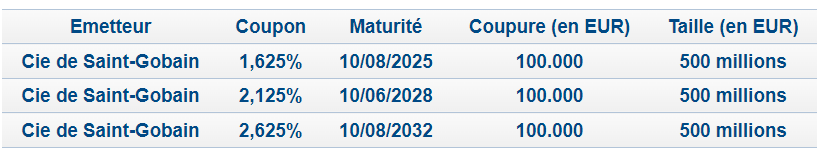

Le groupe français Saint-Gobain (EPA:SGOB) a récolté pour 1,5 milliard d’euros sur le marché obligataire au début du mois d’août. Ce montant est ventilé sur trois échéances (2025 à 2032), avec des coupons compris entre 1,625% et 2,625%. Ces nouvelles obligations sont désormais disponibles sur le marché secondaire.

Pour ne citer qu’elle, l’obligation Saint-Gobain d’une durée de dix ans peut être achetée aux alentours de 93% du nominal, contre un prix d’émission de 99,03%. Autrement dit, l'investisseur peut compter sur un rendement de 3,47%, sur base d’une maturité précisément égale au 10 août 2032 et d'un coupon de 2,625%.

Coupon majoré ?

Attention, le coupon peut évoluer dans le temps. En effet, la tranche à 10 ans est indexée sur des indicateurs de performance durable, puisqu’il s’agit d’un "Sustainability-Linked Bond". Ainsi, une majoration de 0,375% sera appliquée au coupon de l’obligation 2032, si des objectifs de réduction d’émissions de Co2 ou si une réduction des déchets de production non recyclés ne sont pas atteint. Plus d’explications dans le prospectus d’émission.

Rating relevé

La coupure minimale est de 100.000 euros pour un rating "Investment grade", comme l’illustre un "BBB" chez Standard & Poor’s. Chez Moody’s, la notation est "Baa1", alors la note des obligations "seniors non garanties" était encore de "Baa2" jusqu’au 15 juin. En effet, à cette date, Moody’s a relevé d’un cran le rating de ces obligations en raison "de la solide performance opérationnelle de Saint-Gobain en 2021 et de la dynamique soutenue des premiers mois de 2022".

Cinq fois sursouscrite

Le nom Saint-Gobain a en tout cas attiré les foules, lors du placement sur le marché primaire. En effet, plus de 200 investisseurs ont garni un carnet d’ordres qui a été bouclé sur une demande de 5 fois supérieure au montant visé. En conséquence, "Saint-Gobain a pu obtenir un coût de financement attractif, sans prime de nouvelle d’émission", s’est félicité l’entreprise.

Depuis lors, les prix de l’obligation ont baissé. L’explication? La remontée globale des rendements sur le marché obligataire, sur fond d’inflation élevée et d’incertitude pour la croissance économique, qui a mécaniquement pesé sur les prix des obligations cotées sur le marché secondaire.

Gyproc, Isover, Norton…

D’origine française, Saint-Gobain est une entreprise à rayonnement mondial active dans les matériaux de construction. Le groupe peut se targuer d’un portefeuille de marques bien fourni. On peut citer les plaques de plâtre et les revêtements muraux en Gyproc, les isolants en laine minérale Isover ou encore les abrasifs Norton. Il distribue ses produits, notamment, via ses enseignes Point.P ou Jewson.

Saint-Gobain qui affiche une capitalisation boursière de 21 milliards d’euros (sur Euronext Paris) a réalisé en 2021 un chiffre d’affaires de 44,16 milliards, sur base des dernières données annuelles disponibles.

Crise énergétique

Fin juillet, le groupe a fait le point, lors de la publication de ses résultats semestriels, sur les conséquences de la hausse des taux d’intérêt, de l’inflation et de la situation géopolitique et énergétique en Europe. Plutôt confiant, il a aussi confirmé ses perspectives 2022 : une nouvelle progression du résultat d’exploitation en 2022 par rapport à 2021 à taux de change comparables.