- Le dollar américain a atteint son plus haut niveau en huit semaines la semaine dernière, alimenté par des données économiques solides et une position hawkish de la part de la Fed.

- Après des données solides, la Fed pourrait reconsidérer le plan de réduction des trois taux pour 2024, ce qui renforcerait le dollar par rapport aux principales devises.

- D'un point de vue technique, le DXY pourrait viser 105,8 alors que l'EUR/USD est confronté à des défis, et que l'USD/JPY envisage de dépasser 150 dans un contexte de vigueur soutenue du dollar.

- En 2024, investissez comme les grands fonds depuis le confort de votre domicile grâce à notre outil de sélection d'actions ProPicks, alimenté par l'IA. Pour en savoir plus, cliquez ici.

Dans sa conférence de presse qui a suivi la réunion du FOMC de la semaine dernière, J. Powell a presque exclu la possibilité d'une baisse des taux en mars, propulsant le US dollar à un plus haut de 8 semaines la semaine dernière.

En conséquence, l'attente d'une baisse des taux en mars est tombée à 20 %, contre 50 % la semaine précédente.

La diminution de l'attente d'une baisse des taux a été renforcée par des données économiques solides. Vendredi, les emplois non agricoles américains ont dépassé les attentes, montrant un marché de l'emploi robuste.

Le nombre d'emplois non agricoles a augmenté de 353 000 en janvier, et gains horaires moyens a dépassé les attentes. Ce dernier point reste un facteur crucial pour que la Fed atteigne son objectif d'inflation.

La tendance à la hausse des salaires, associée à l'augmentation de l'emploi, ouvre des perspectives positives pour l'économie américaine. Cette évolution suggère que la Fed pourrait reconsidérer son plan de réduction des trois taux pour 2024, comme mentionné en décembre.

En réponse aux récents développements, le US dollar a intensifié sa pression sur les principales devises.

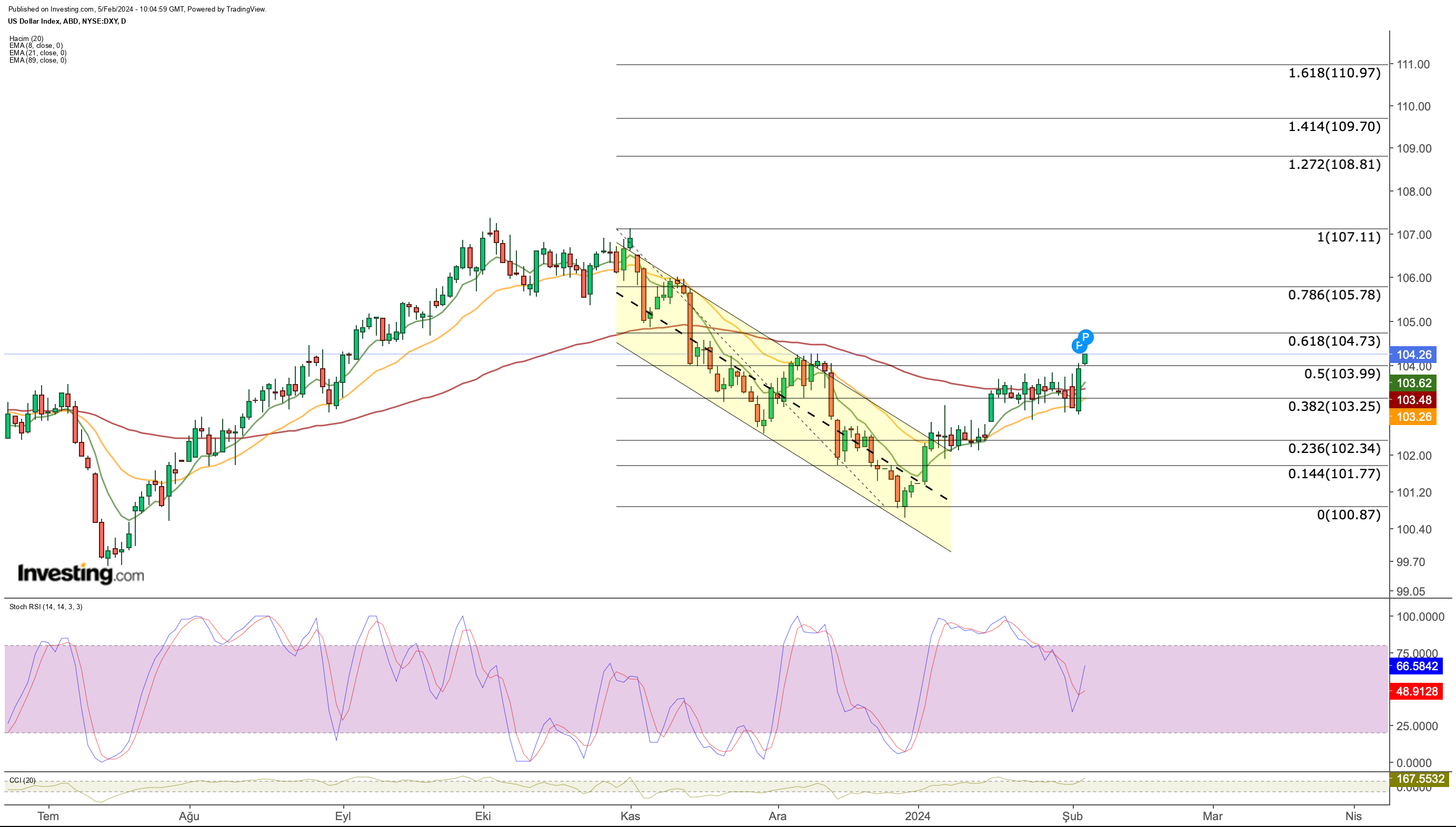

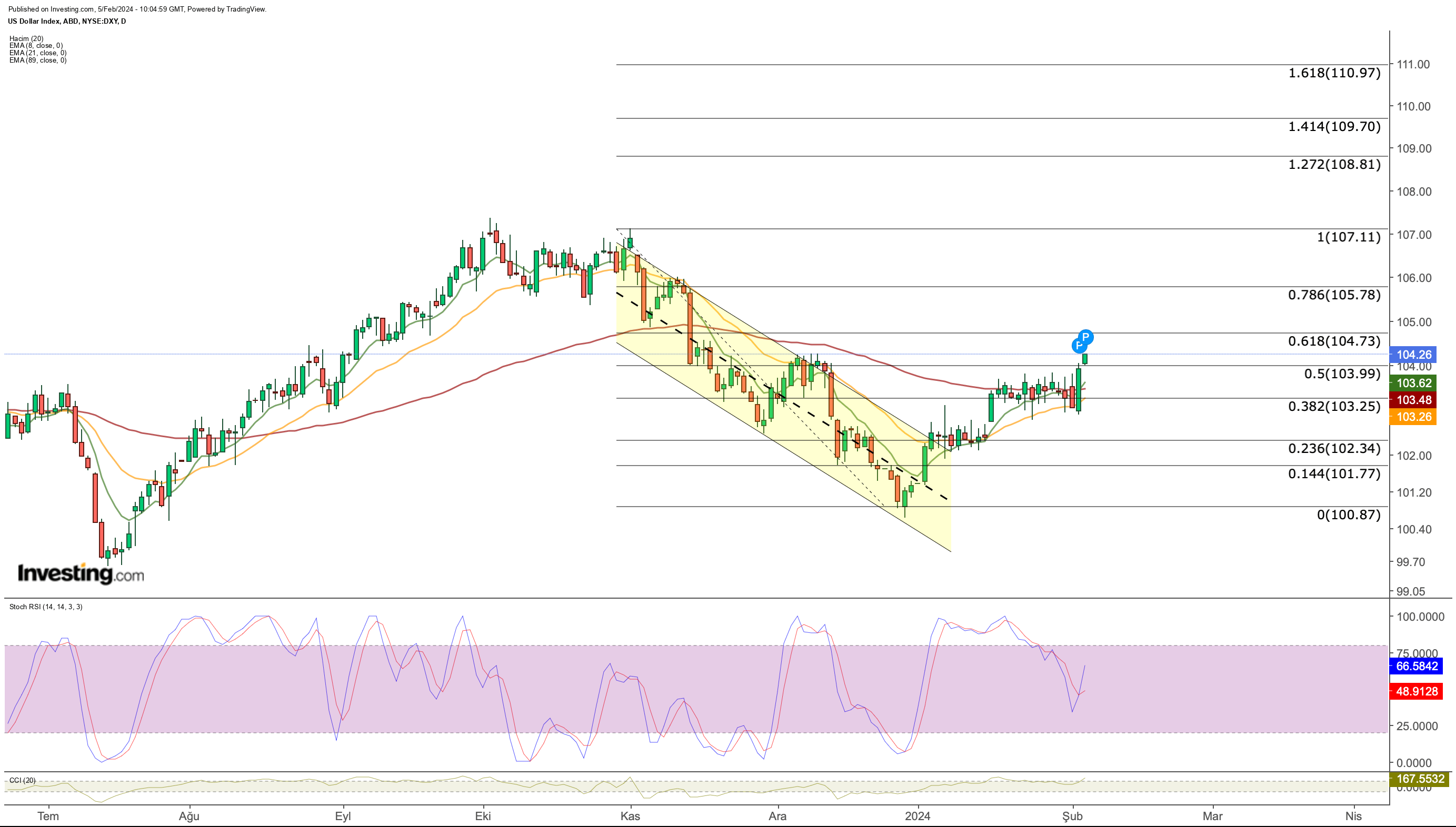

Analyse technique du DXY

Le DXY a poursuivi son élan haussier, réintégrant la bande des 104, qu'il avait atteinte en décembre. Les moteurs actuels de la force du dollar sont les données économiques solides et l'engagement de la Fed à maintenir une politique monétaire stricte.

Dans ce scénario, un affaiblissement du dollar n'est attendu que s'il y a des signes de ralentissement économique aux États-Unis et une forte indication de la part de la Fed sur l'initiation d'une réduction des taux d'intérêt.

En l'état actuel des choses, le dollar devrait rester fort au moins jusqu'au deuxième trimestre de l'année.

Si nous regardons le DXY techniquement, nous pouvons voir que la tendance inversée avec l'entrée de 2024 a pris la valeur Fib 0,618 sur son radar, qui est à 104,7 cette semaine.

Mesuré à l'aune de la récente dynamique baissière, ce niveau pourrait constituer une solide résistance pour l'indice.

Cependant, les EMA à court terme indiquent que nous sommes toujours au début d'une vague haussière. De plus, le RSI stochastique sur le graphique journalier indique qu'il y a encore de la place sur le chemin de la hausse.

Cela pourrait amener le DXY à tester 105,8 en cas de clôture hebdomadaire au-dessus de 104,7, puis 107, son récent sommet à court terme.

A moyen terme, la zone cible reste dans la fourchette 108 - 110 selon les niveaux de Fibonacci.

Si la résistance au niveau de 104 ne peut être franchie cette semaine, la formation d'un support solide dans la région de 103 indique que le recul possible de l'indice dollar pourrait rester limité.

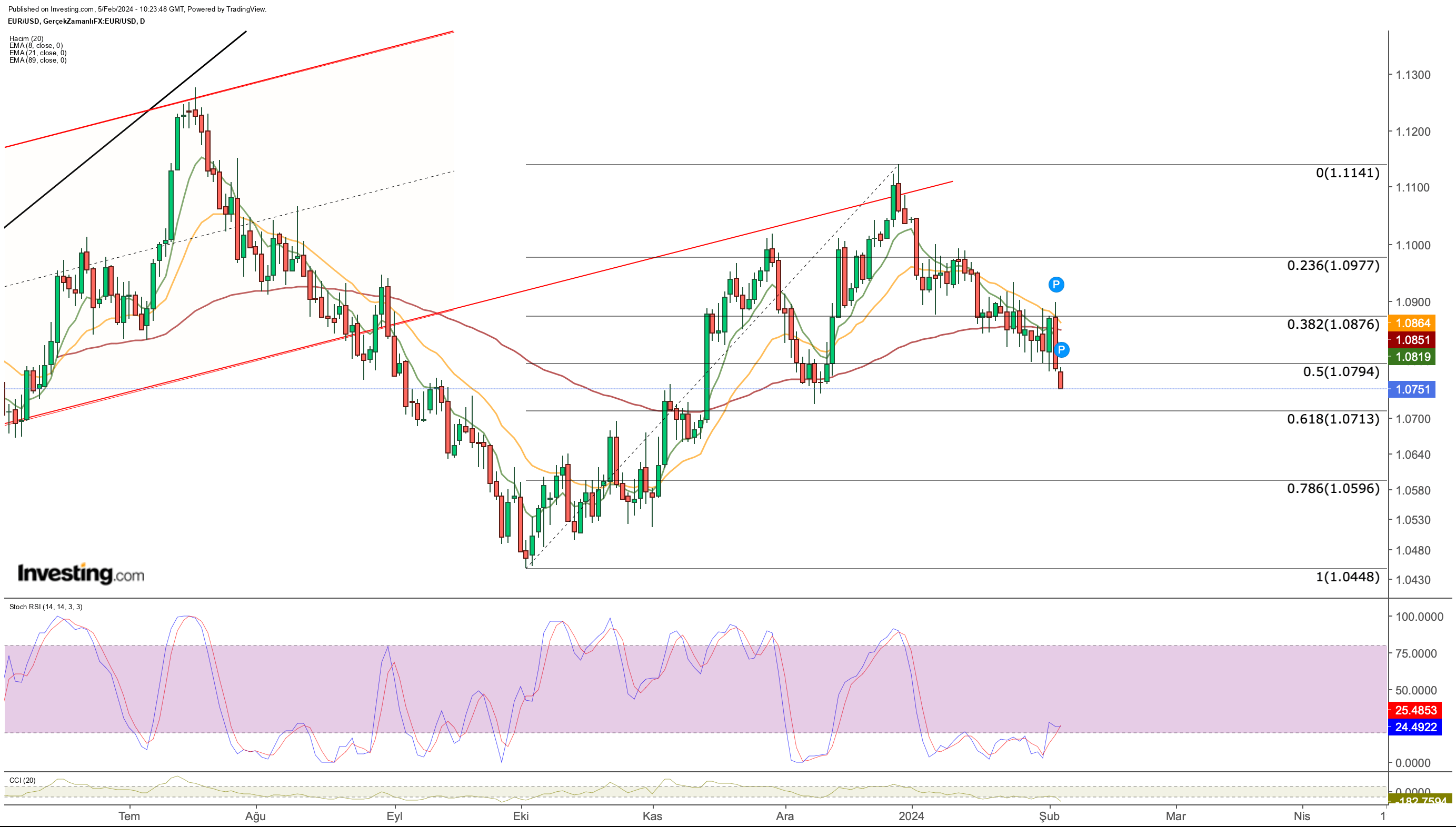

EUR/USD : La paire risque de glisser beaucoup plus bas

Les conditions économiques plus difficiles dans la zone euro qu'aux États-Unis continuent de soutenir la rhétorique selon laquelle la réduction des taux d'intérêt en Europe pourrait commencer plus tôt.

Les données qui seront publiées dans la zone euro cette semaine fourniront des informations plus claires sur les perspectives économiques.

En particulier, les données de l'Allemagne et les discours des membres de la BCE au cours de la semaine pourraient fournir des indices importants sur le moment où les réductions de taux d'intérêt commenceront dans la zone euro.

Si l'on considère la parité EUR/USD, parallèlement au renforcement du dollar, le taux de change s'est déprécié de plus de 2,5 % depuis le début de l'année, tombant jusqu'à 1,075 $ en début de semaine.

Le RSI stochastique, qui reste en territoire survendu sur le graphique journalier et demeure faible, et les valeurs de la moyenne mobile exponentielle à court terme, qui se sont retournées à la baisse, soutiennent également le mouvement de baisse de l'EUR/USD.

Alors que l'EUR/USD devrait regagner le niveau de 1,08 pour voir une reprise possible, nous pouvons voir que la ligne de résistance dure formée en particulier dans la bande de 1,087 peut continuer à supprimer la paire à court terme.

Les données fondamentales ont indiqué que le dollar pourrait rester fort pendant un certain temps.

Techniquement, la limite de 1,07 apparaît comme le support le plus proche et le plus important pour l'EUR/USD. S'il n'y a pas de soutien à partir de ce point, la paire est susceptible de glisser vers la bande de 1,05.

USD/JPY : Un passage au-dessus de 150 est en vue

Alors que la paire USD/JPY a réalisé des gains partiels contre le dollar au cours des deux dernières semaines, elle a rapidement repris ces gains avec des données solides en provenance des États-Unis la semaine dernière.

La paire USD/JPY, qui a chuté jusqu'à 145 la semaine dernière, s'est rapidement retournée à la hausse lorsque les chiffres de l'emploi américain ont dépassé les attentes et a atteint la résistance à court terme à 148,4 face à la demande du dollar.

Depuis la seconde moitié du mois de janvier, la paire USD/JPY a maintenu une trajectoire plate. Le point pivot de cette phase a été le niveau 147,5, correspondant à la Fib 0,618.

Avec un début de semaine haussier, un mouvement haussier vers le niveau 149 pourrait briser la perspective horizontale, entrant potentiellement dans la bande 150 une fois de plus.

A la baisse, 147,55 sert de support initial, suivi d'une seconde ligne de support à 146,25.

Anticipant un renforcement soutenu du dollar, il y a une possibilité croissante que l'USD/JPY étende sa tendance jusqu'à la seconde moitié de l'année, atteignant la fourchette de 154 - 158.

***

Passez à la vitesse supérieure en matière d'investissement en 2024 avec ProPicks

Les institutions et les investisseurs milliardaires du monde entier ont déjà une longueur d'avance en matière d'investissements assistés par l'IA, qu'ils utilisent, personnalisent et développent de manière intensive pour augmenter leurs rendements et minimiser leurs pertes.

Désormais, les utilisateurs d'InvestingPro peuvent faire la même chose dans le confort de leur foyer grâce à notre nouvel outil phare de sélection d'actions par l'IA : ProPicks.

Avec nos six stratégies, y compris la stratégie phare "Tech Titans", qui a surperformé le marché de 1 183 % au cours de la dernière décennie, les investisseurs disposent chaque mois de la meilleure sélection d'actions du marché au bout de leurs doigts.

Abonnez-vous ici et ne ratez plus jamais un marché haussier !

N'oubliez pas votre cadeau ! Utilisez le code de coupon OAPRO1 à la caisse pour une réduction de 10% sur le plan annuel Pro, et OAPRO2 pour une réduction supplémentaire de 10% sur le plan annuel.

Clause de non-responsabilité : Cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement et n'est pas destiné à inciter à l'achat d'actifs de quelque manière que ce soit. J'aimerais vous rappeler que tout type d'actif est évalué de plusieurs points de vue et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur.