- Les actions de Walt Disney ont chuté de 36 % depuis le début de l'année.

- Les investisseurs craignent que les consommateurs réduisent leurs dépenses de divertissement si l'économie tombe dans une récession prolongée.

- Malgré ces dangers, il est difficile d'ignorer la force de la franchise mondiale de Disney et le pouvoir de génération de liquidités de ses activités traditionnelles.

La plus grande société de divertissement du monde, Walt Disney (NYSE :DIS), a subi une sévère correction dans le cadre de la baisse des marchés de cette année. Les actions du géant de Burbank, en Californie, ont baissé de 36 % au cours des 12 derniers mois, ce qui est largement inférieur à la performance de l'indice de référence S&P 500.

Des signes de plus en plus nombreux montrent que Disney éprouve des difficultés avec son service de streaming vidéo, qui est devenu la pièce maîtresse de la stratégie de croissance du PDG Bob Chapek depuis son lancement il y a presque deux ans.

Lors de son dernier rapport sur les résultats, la directrice financière Christine McCarthy a réduit les prévisions de croissance de Disney+, indiquant qu'elle s'attend désormais à une fourchette totale de 215 à 245 millions d'abonnés d'ici septembre 2024, alors que la société prévoyait auparavant 230 à 260 millions d'abonnés.

La société a également augmenté les prix de ses offres de streaming et a présenté des plans pour un nouveau niveau de Disney+ financé par la publicité.

En outre, le rapport indique clairement que la majeure partie de la croissance actuelle du nombre d'abonnés de Disney proviendra des marchés internationaux où les marges sont déjà serrées, en particulier avec le dollar qui se trouve à son plus haut niveau depuis 20 ans.

Disney a perdu 1,1 milliard de dollars dans son segment de vente directe aux consommateurs au dernier trimestre, élargissant ainsi la perte de 293 millions de dollars enregistrée un an plus tôt. Depuis le lancement de Disney+ fin 2019, le segment a perdu plus de 7 milliards de dollars.

Un modèle économique diversifié

Malgré ces défis, il est difficile d'ignorer la force de la franchise mondiale de Disney et le pouvoir de génération de trésorerie de ses activités héritées. La société basée à Burbank, en Californie, dispose d'un portefeuille inégalé d'actifs qui ont résisté à de nombreuses récessions et à de nombreux ralentissements économiques, et qui en ressortent chaque fois plus forts.

La dernière preuve de cette force a été apportée pendant la pandémie, lorsque les parcs à thème, les cinémas et les centres de villégiature de la société ont dû faire face à des défis sans précédent en raison des fermetures mondiales et des ordres de rester à la maison. Maintenant que la pandémie est derrière nous, la machine à cash de Disney est de nouveau sur les rails, bénéficiant d'une forte demande refoulée.

Les ventes de la division Parcs, Expériences et Produits, qui comprend Disneyland, Walt Disney World et quatre centres de villégiature en Europe et en Asie, ont atteint 7,4 milliards de dollars pour le trimestre se terminant le 31 juillet, un montant record en hausse de 70 % par rapport à l'année précédente. La division a enregistré des bénéfices de 2,2 milliards de dollars pour le trimestre, contre 356 millions de dollars un an plus tôt.

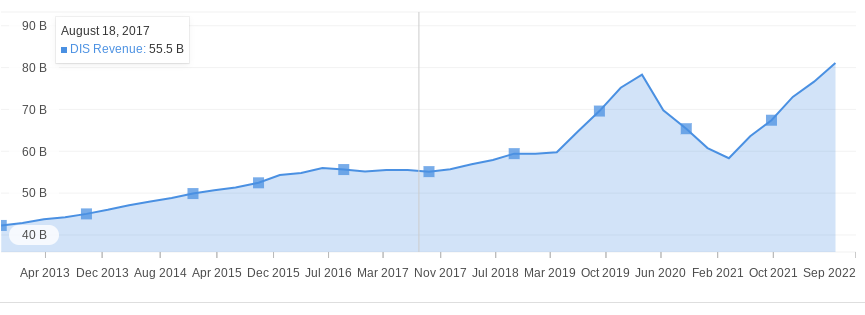

Source : InvestingPro

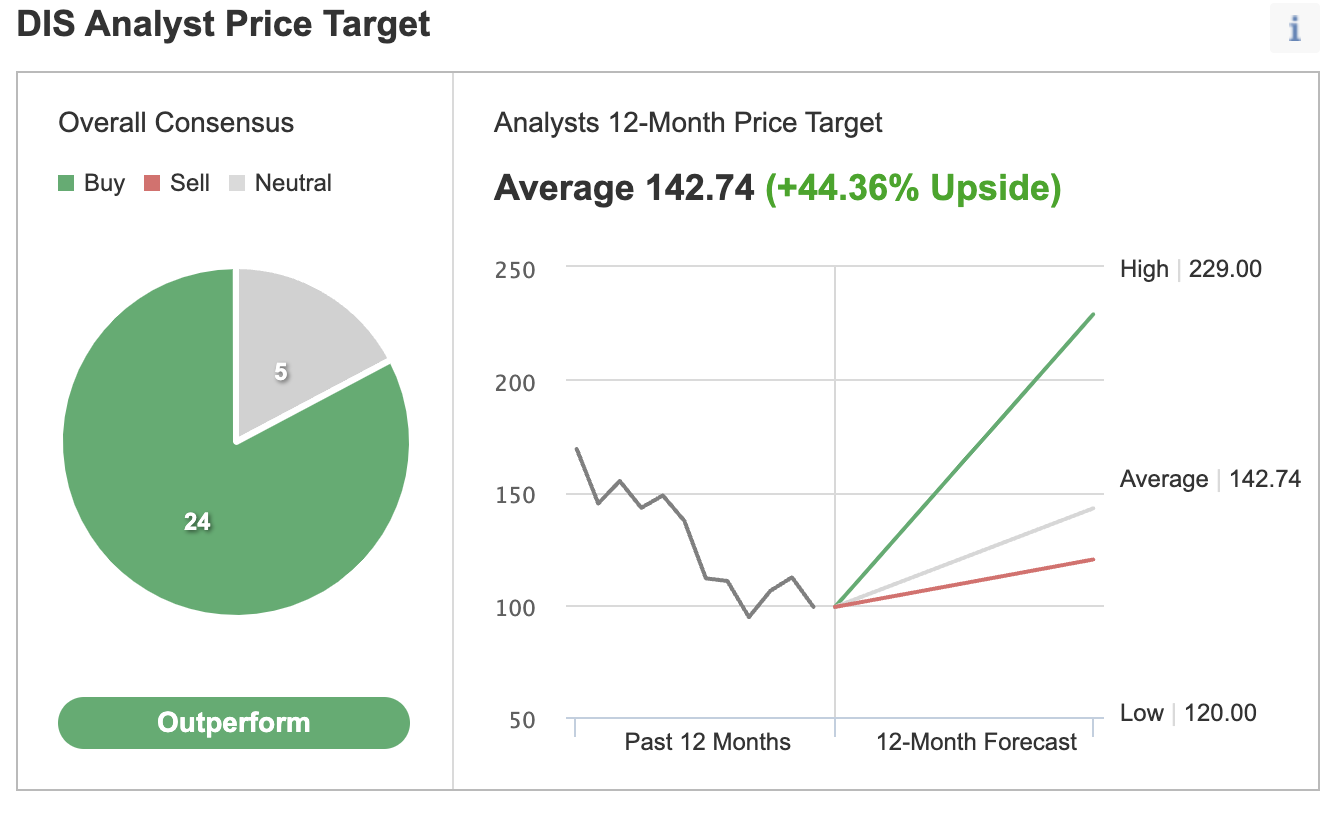

Le modèle économique diversifié de Disney et la force de sa franchise sont peut-être la principale raison pour laquelle la plupart des analystes de Wall Street considèrent le titre comme un achat. Dans un sondage d'Investing.com, environ 80 % des analystes considèrent l'action Disney comme une opportunité d'achat.

Source : Investing.com

Dans une note publiée au début du mois, les analystes de Morgan Stanley ont déclaré qu'ils considéraient le segment des parcs du géant du divertissement comme le moteur de la majorité des flux de trésorerie disponibles et des bénéfices avant intérêts, impôts, dépréciation et amortissement. De plus, ils pensent que les actifs de contenu de Disney sont "sous-réalisés et sous-évalués".

Conclusion : Faut-il acheter l'action Disney ?

L'action Disney, qui se négocie à un niveau inférieur à celui d'avant la pandémie, offre une proposition risque-récompense intéressante pour les investisseurs à long terme. Compte tenu de l'incertitude de l'environnement économique actuel, il est difficile de prédire jusqu'où elle peut descendre.

Toutefois, il ne fait aucun doute que Disney est une grande entreprise et que son action se redressera fortement lorsque le marché aura atteint son niveau plancher. Pour ces raisons, Disney est, à mon avis, une valeur sûre à acheter dans ce marché baissier.

Divulgation: Au moment de la rédaction de cet article, l'auteur ne possède pas d'actions Disney. Les opinions exprimées dans cet article sont uniquement celles de l'auteur et ne doivent pas être considérées comme des conseils d'investissement.