"Les marges bénéficiaires sont probablement la série la plus réversible en finance.Et si les marges bénéficiaires ne s'inversent pas, alors quelque chose a mal tourné dans le capitalisme." - Jeremy Grantham

Bien qu'il y ait certainement de nombreuses plaintes selon lesquelles le "capitalisme" est brisé, ce n'est pas le cas. Oui, il existe des problèmes d'inégalités économiques, dont la majorité peut être directement attribuée aux politiques monétaires et fiscales et à la montée du "corporatisme". Cependant, il s'agit d'une discussion pour un autre article.

Dans l'économie actuelle, le capitalisme est bien vivant. La raison pour laquelle nous le savons est due à la fois à la poussée de l'inflation et à la rentabilité des entreprises depuis 2020. Si le "capitalisme" était brisé, comme l'économie a été inondée de 5 000 milliards de dollars de stimulus fiscal, l'inflation n'aurait pas eu lieu. A savoir :

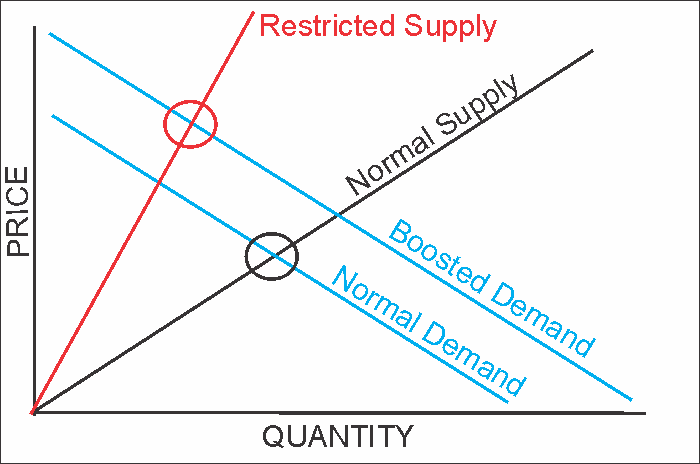

"L'illustration économique suivante montre ce qui est enseigné dans chaque cours d'économie de base. Sans surprise, l'inflation est la conséquence de la restriction de l'offre et de l'augmentation de la demande par l'octroi de chèques de 'relance'."

Avec la fermeture de l'économie et une hausse inorganique de la demande due à "l'argent gratuit", les prix de vente d'une offre restreinte de biens ont augmenté. La fonction économique de base de l'offre et de la demande prouve que le capitalisme fonctionne correctement. De plus, comme on le voit, les bénéfices des entreprises ont bondi avec des coûts de main-d'œuvre fortement réduits en raison de la fermeture et des prix plus élevés dus à une demande artificiellement stimulée.

"Notamment, cela n'a rien à voir avec des sociétés géantes profitant des consommateurs. Il s'agit simplement de la conséquence économique de "trop d'argent pour trop peu de biens". - RIA

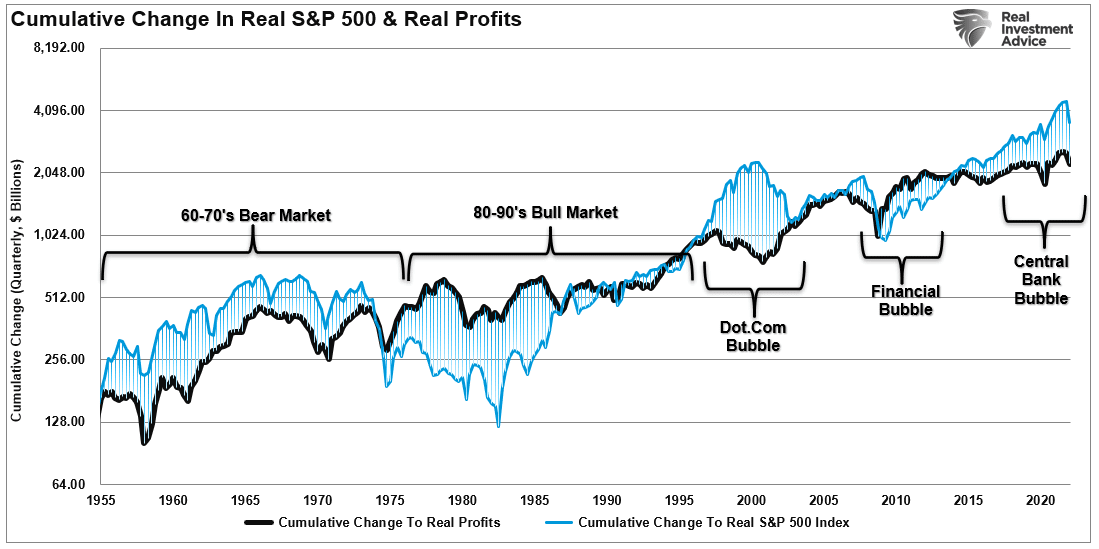

Enfin, si "le capitalisme était brisé", comme beaucoup le suggèrent, les cours de la bourse n'auraient pas couru après la hausse des bénéfices des entreprises. Dans un environnement de marché capitaliste, les investisseurs devraient accorder une plus grande valeur aux entreprises dont les bénéfices augmentent. C'est précisément ce que nous avons vu en 2020 et 2021, lorsque les investisseurs ont commencé à surpayer les bénéfices actuels. Comme c'est toujours le cas, la "cupidité" est un sous-produit du capitalisme.

Cependant, les bénéfices des entreprises doivent également baisser si le capitalisme n'est pas devenu cassé.

Que vas-tu faire pour moi maintenant ?

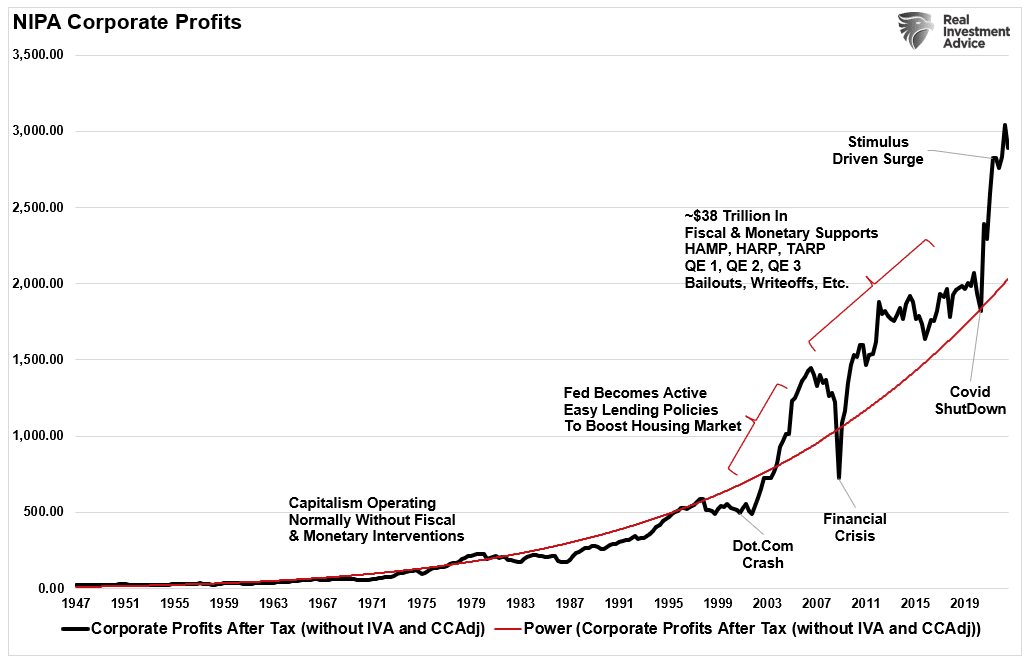

Revenons sur la façon dont nous avons obtenu cette augmentation massive des bénéfices des entreprises.

- Arrêter l'économie, ce qui a conduit à une augmentation massive du chômage.

- Commencer à envoyer 5 000 milliards de dollars de stimulus monétaire directement aux ménages.

- Demander à la Réserve fédérale de réduire les taux d'intérêt à zéro.

- Commencer le programme d'assouplissement quantitatif le plus agressif de l'histoire.

- Mettre en place des moratoires sur diverses obligations de dettes, ce qui donne aux ménages plus d'épargne discrétionnaire à dépenser.

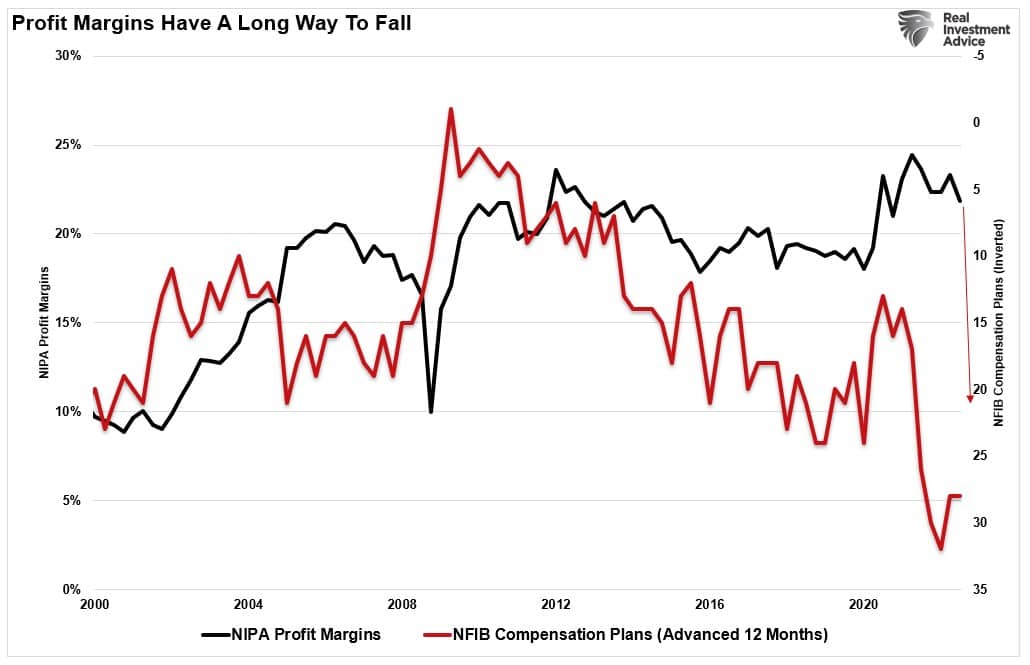

Il n'est pas surprenant qu'avec des coûts de la main d'œuvre fortement réduits et des ménages débordant d'argent à dépenser et n'ayant rien d'autre à faire, combiné à un manque de stock pour répondre à la demande, le résultat a été une forte augmentation de la rentabilité. Les données de l'Enquête NFIB sur les petites entreprises confirment qu'à mesure que les coûts de la main-d'œuvre continuent d'augmenter, les bénéfices des entreprises vont diminuer.

"Cela laisse présager que les marges bénéficiaires de l'ensemble de l'économie continueront de baisser - potentiellement de façon assez marquée - tout au long de l'année". - Simon White de Bloomberg

Supposons donc que la combinaison d'une économie en panne, d'une offre inexistante et de séries massives de mesures de relance budgétaire nous ait menés ici. Quel sera le catalyseur qui soutiendra des bénéfices records à l'avenir ?

Au cours des prochaines années, l'environnement semble nettement différent de celui du passé.

- L'économie revient à un environnement de croissance lente avec un risque de récession.

- L'inflation est en baisse, ce qui réduit le pouvoir de fixation des prix pour les entreprises.

- Aucun stimulus artificiel pour soutenir la demande.

- Au cours des deux dernières années, la poussée de la consommation va maintenant freiner la demande future.

- Les taux d'intérêt sont nettement plus élevés, ce qui a un impact sur la consommation.

- Les consommateurs ont fortement réduit leur épargne et sont plus endettés.

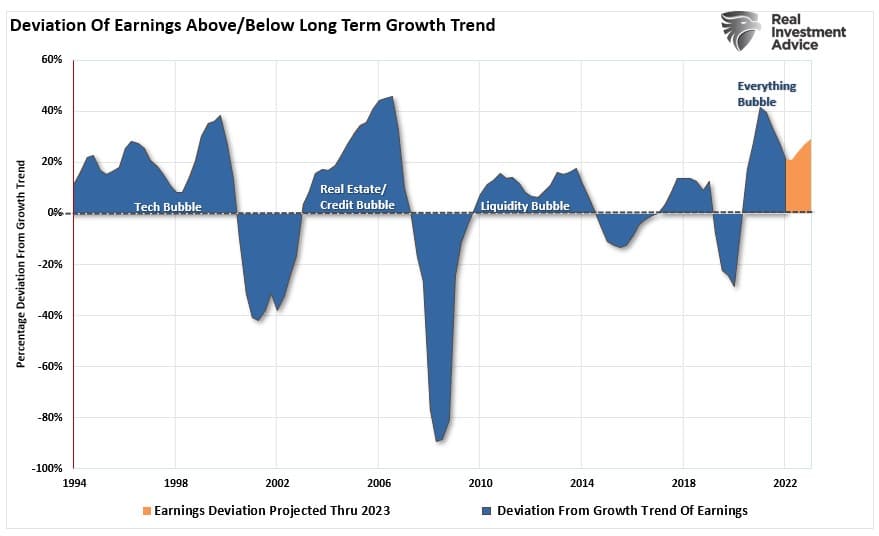

- Les précédentes sécheresses de stocks sont maintenant des excédents.

Si vous êtes d'accord avec cette prémisse, vous devez convenir que "le capitalisme N' EST PAS brisé". Par conséquent, les profits des entreprises, et par extension les bénéfices, doivent revenir en arrière pour s'adapter à une croissance économique plus lente. L'écart actuel, proche du record, des bénéfices des entreprises par rapport à la tendance de croissance exponentielle à long terme reste actuellement problématique pour les investisseurs haussiers.

Le capitalisme reste détaché

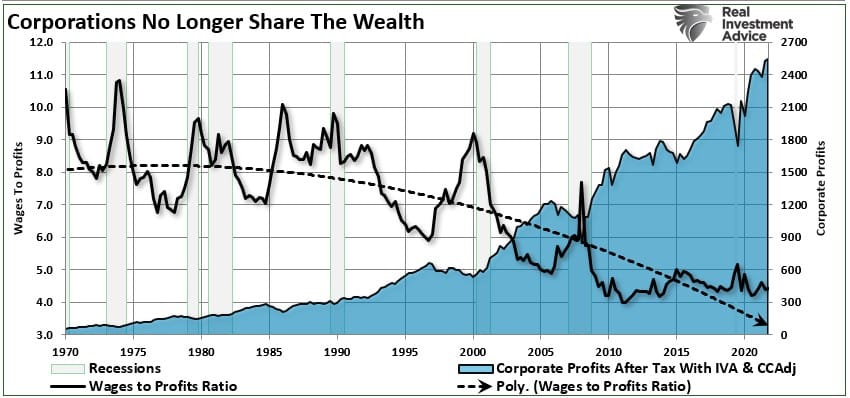

Il est certainement compréhensible que les gens pensent que le capitalisme est en panne. Ils se sentent injustement traités en tant que fournisseurs de main-d'œuvre pour les fournisseurs de capital. Le graphique ci-dessous, qui présente le rapport entre les bénéfices et les salaires, illustre bien cet argument.

Cependant, la définition même du capitalisme est ce graphique :

"Le capitalisme est un système économique dans lequel des individus ou des entreprises privées possèdent des biens d'équipement. En même temps, les propriétaires d'entreprises (capitalistes) emploient des travailleurs (main-d'œuvre) qui ne reçoivent que des salaires ; la main-d'œuvre ne possède pas les moyens de production mais les utilise uniquement pour le compte des propriétaires du capital." - Investopedia

En d'autres termes, si vous vous sentez lésé par l'économie actuelle, vous avez trois choix :

- être un ouvrier, ou

- devenir un fournisseur de moyens de production, ou

- Investir dans des entreprises publiques par le biais du marché boursier

Le problème est que la rentabilité des entreprises et le marché restent détachés de l'économie sous-jacente en raison des interventions massives de la dernière décennie. Cela rend les rendements à terme sur la fourniture des moyens de production et les investissements sur le marché plus problématiques.

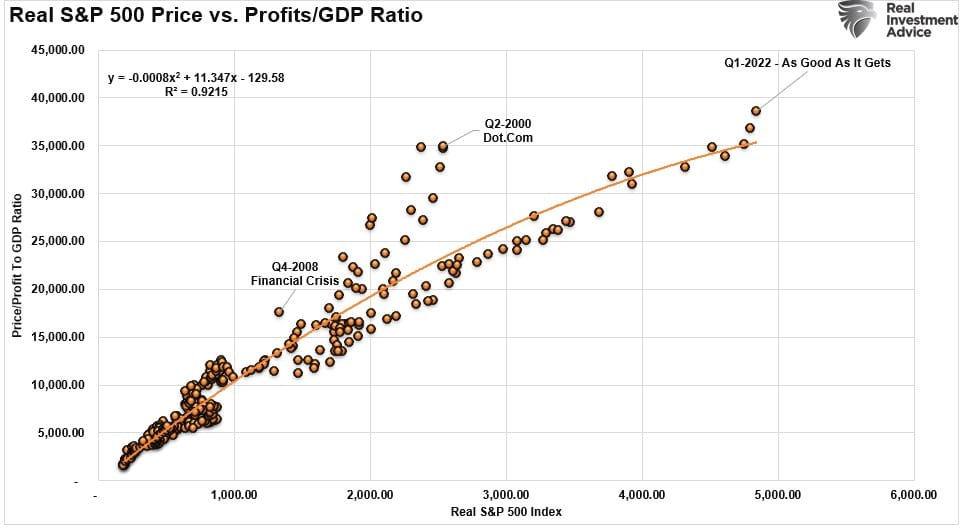

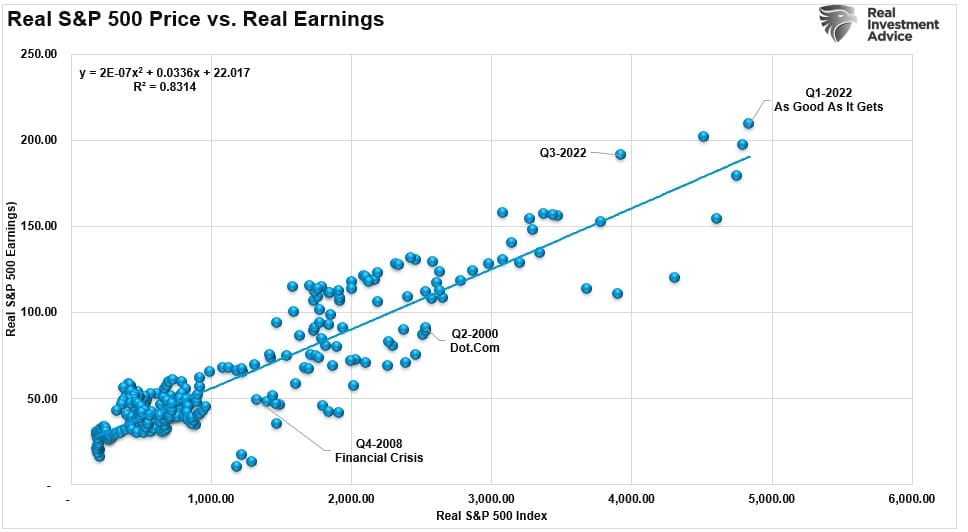

Historiquement, de telles déviations ne sont pas favorables aux investisseurs trop "haussiers". La corrélation est plus évidente lorsqu'on examine le marché par rapport au rapport entre bénéfices des entreprises et PIB. Pourquoi les bénéfices ? Parce qu'aux fins de l'impôt sur le revenu, les sociétés déclarent les "bénéfices", qui sont beaucoup moins sujets à manipulation que les "gains".

Avec des corrélations de 90 %, la relation entre la croissance économique, les bénéfices et les profits des entreprises devrait être évidente. Par conséquent, l'éventuelle réversion des deux séries ne devrait pas non plus poser de problème. Actuellement, l'indice S&P 500 se négocie bien au-dessus de sa tendance historique en matière de bénéfices. Si les bénéfices des entreprises diminuent, les estimations actuelles des bénéfices diminueront également.

Non. Le capitalisme n'est pas en panne. Cependant, le détachement du marché boursier de la rentabilité sous-jacente garantit de mauvais résultats futurs pour les investisseurs. Mais, comme cela a toujours été le cas, Wall Street est toujours en retard pour rattraper les réalités économiques.

C'est notamment le cas de l'envolée des actions dans un contexte d'affaiblissement de l'économie, de réduction des liquidités mondiales et de hausse de l'inflation. Alors que les investisseurs s'accrochent à "l'espoir" que la Fed a tout sous contrôle, il y a plus que des chances qu'elle ne le fasse pas.