- Le dollar a subi la semaine dernière l'une de ses plus fortes chutes hebdomadaires en 15 ans.

- Les matières premières dans leur ensemble ne se sont pas reprises, ce qui a surpris de nombreux opérateurs macroéconomiques.

- Les marchés européens sont parmi les plus grands bénéficiaires de la baisse du dollar.

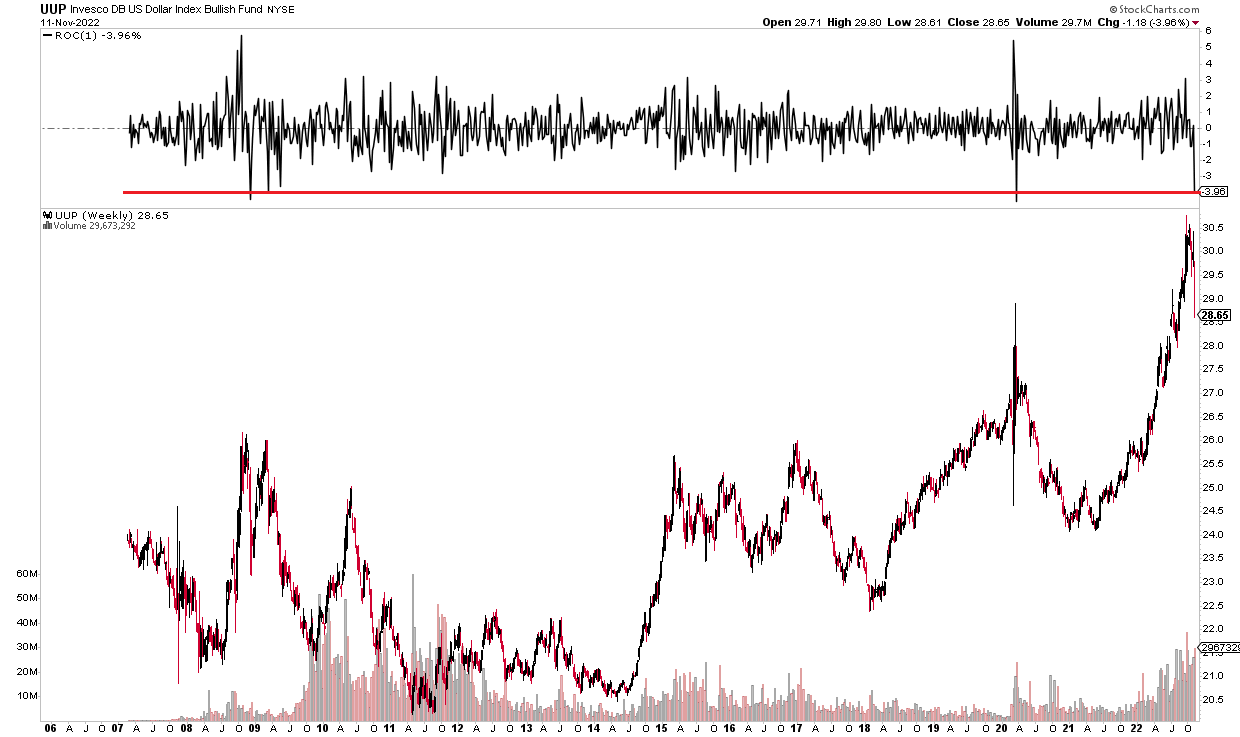

Le dollar a fortement chuté depuis son sommet de septembre. La semaine dernière, le fonds Invesco DB US Dollar Index Bullish Fund (NYSE :UUP), qui suit le dollar, a chuté de près de 4 %, ce qui représente le troisième plus mauvais rendement hebdomadaire depuis la création du fonds il y a 15 ans. Les seules périodes présentant des mouvements plus importants ont été au plus profond de la Grande Récession et autour d'une poignée de sessions près du crash du COVID.

FNB en dollars américains : troisième pire semaine depuis 2007

Source : StockCharts.com

Ce qui est important pour les analystes techniques, c'est que le billet vert a cassé sa ligne de support critique de tendance haussière qui remonte au premier trimestre de cette année. Remarquez également sur le premier graphique qu'il y avait un volume important lors de cette dernière poussée haussière avant que la rupture baissière ne se produise. Cela m'indique que l'euphorie du dollar était peut-être en train de s'installer. Et qui peut oublier le mois dernier où George Washington a fait la couverture des magazines d'investissement populaires ? Un peu mousseux, non ?

Le dollar rompt sa tendance haussière

Source : TradingView.com

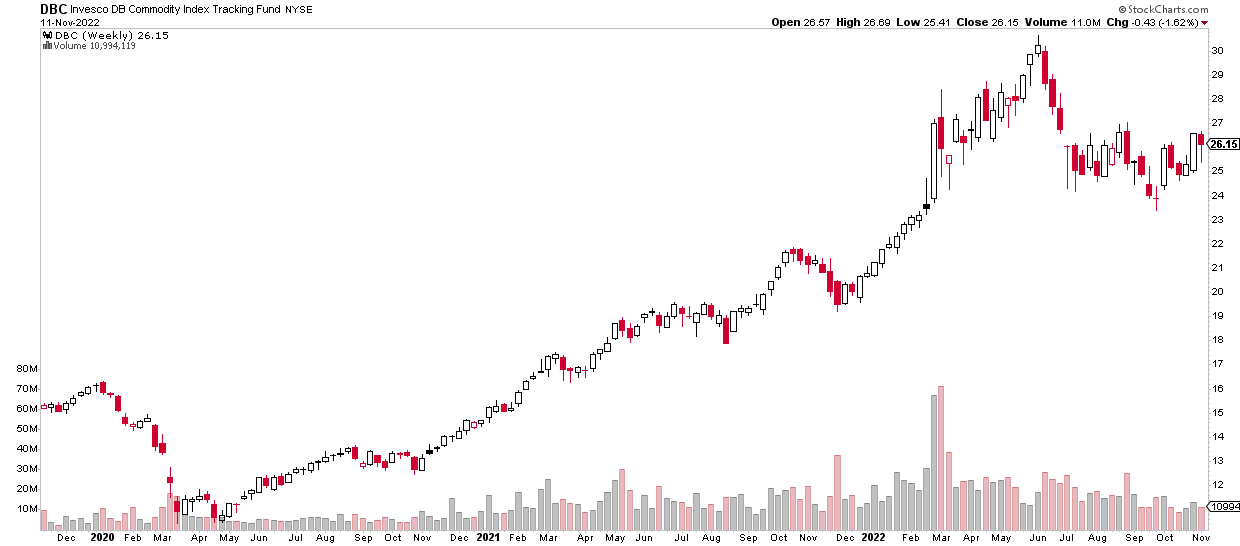

Comment les investisseurs doivent-ils jouer cette situation ? La réponse n'est pas si simple. Normalement, on pourrait supposer qu'un dollar plus faible serait haussier pour les matières premières. Mais ce n'est pas ce que nous avons vu la semaine dernière. Je préfère me concentrer sur l'action de négociation avec le Invesco DB Commodity Index Tracking Fund (NYSE :DBC). Il détient un portefeuille diversifié de matières premières, mais il est principalement alloué au pétrole. Le DBC a en fait terminé la semaine en baisse sur un volume modéré.

Dollar en baisse, matières premières... En baisse ?

Source : StockCharts.com

Il faut savoir que pendant la majeure partie de l'année 2022, le dollar et les matières premières ont enregistré de bonnes performances (en particulier de janvier à début juin). Les tensions géopolitiques ont certainement contribué à la hausse de ces deux classes d'actifs. J'affirme cependant que nous pourrions être dans un nouveau régime dans lequel le DXY et de nombreuses matières premières (en particulier pétrole et gaz naturel) évoluent ensemble.

Un nouveau monde macroéconomique

Il ne faut pas oublier que l'environnement actuel est très différent de celui du milieu des années 2000, lorsque les États-Unis étaient très dépendants des sources d'énergie étrangères. À l'époque, lorsque les matières premières étaient dans un marché haussier, mené par une demande étrangère intense des marchés émergents, les consommateurs américains devaient simplement payer plus cher pour le pétrole et le gaz. Aujourd'hui, cependant, ces prix plus élevés sont une aubaine pour les grandes sociétés américaines d'exploration et de production d'énergie, car le pays exporte beaucoup plus de ces produits.

Comment investir pour profiter de la baisse du dollar ?

Je me pencherais donc sur d'autres possibilités d'exposition à l'affaiblissement du dollar américain. Jetez un coup d'œil à certains des mouvements à la hausse sauvages observés en Europe la semaine dernière. La carte thermique ci-dessous illustre bien où certains des plus gros gains ont été enregistrés.

Le Vanguard FTSE Europe Index Fund ETF Shares (NYSE :VGK) a enregistré une hausse considérable de 8,3 %, tandis que le S&P 500 n'a progressé que de 5,9 %. L'Allemagne, en utilisant l'iShares MSCI Germany ETF (NYSE :EWG) comme proxy, a enregistré une hausse stupéfiante de 11,3 %, sa meilleure semaine depuis mars/avril 2020. Pour moi, il s'agit des stratégies idéales pour un dollar américain plus faible (ou même simplement stable).

Le véritable acteur de la faiblesse du dollar peut-il se lever ? Rendements des FNB la semaine dernière

Source : Finviz

Conclusion

Nous avons peut-être enfin vu le sommet du billet vert. Bien que tout puisse arriver, nous avons eu un aperçu des actifs qui pourraient être les plus performants dans un environnement de dollar faible. J'affirme que les valorisations bon marché de l'Europe et son bêta négatif élevé par rapport au dollar constituent un argument de surpondération convaincant pour les mois à venir.

Avertissement : Mike Zaccardi ne possède aucun des titres mentionnés dans cet article.