- Investir n'est pas forcément décourageant si l'on se concentre sur des stratégies réalistes et sur la répartition des actifs.

- Pour créer un portefeuille équilibré, il est essentiel de comprendre ses objectifs, sa situation et sa tolérance au risque.

- Alors que le marché atteint de nouveaux sommets, le maintien d'une approche disciplinée et l'attention portée aux indicateurs économiques peuvent aider à naviguer dans la volatilité potentielle.

- Investissez comme les grands fonds pour moins de 9 $/mois grâce à notre outil de sélection de titres ProPicks, alimenté par l'IA. Pour en savoir plus, cliquez ici.

Gagner de l'argent peut sembler une tâche ardue, mais ce n'est pas une fatalité. Oubliez les plans pour devenir riche rapidement - concentrons-nous sur des stratégies réalistes et réalisables.

Avec toutes les discussions sur l'intelligence artificielle et son impact sur divers secteurs, comme les véhicules électriques, vous vous demandez peut-être : comment investir en juin 2024 ? Combien dois-je investir en actions et dans quels secteurs ?

La réponse dépend de vous. L'essentiel est de créer une répartition des actifs qui corresponde à votre tolérance au risque et à votre horizon d'investissement.

Bien que nous souhaitions tous faire fructifier nos portefeuilles, un profil de risque sain tient compte de trois facteurs clés :

- Vos objectifs : Epargnez-vous en vue de votre retraite, de l'achat d'une maison ou des études d'un enfant ? Des objectifs différents ont des horizons temporels différents, ce qui influence les décisions d'investissement.

- Votre situation : Quel est votre revenu ? Quelle est la taille actuelle de votre portefeuille ? Ces facteurs déterminent le niveau de risque que vous pouvez vous permettre de prendre.

- Votre tolérance au risque : Dans quelle mesure êtes-vous à l'aise avec les pertes potentielles ? Il s'agit du noyau émotionnel de tout plan d'investissement.

N'oubliez pas qu'il n'existe pas de répartition d'actifs unique. Une approche courante est une répartition 60/40, avec 60 % d'actions et 40 % d'obligations. Mais une répartition 50/50 ou 75/25 peut être plus appropriée en fonction de votre situation.

L'essentiel est de s'en tenir à la répartition choisie, même lorsque les marchés sont difficiles. Ne vous laissez pas piéger par la recherche des secteurs "en vogue" ou par les tentatives de synchronisation du marché.

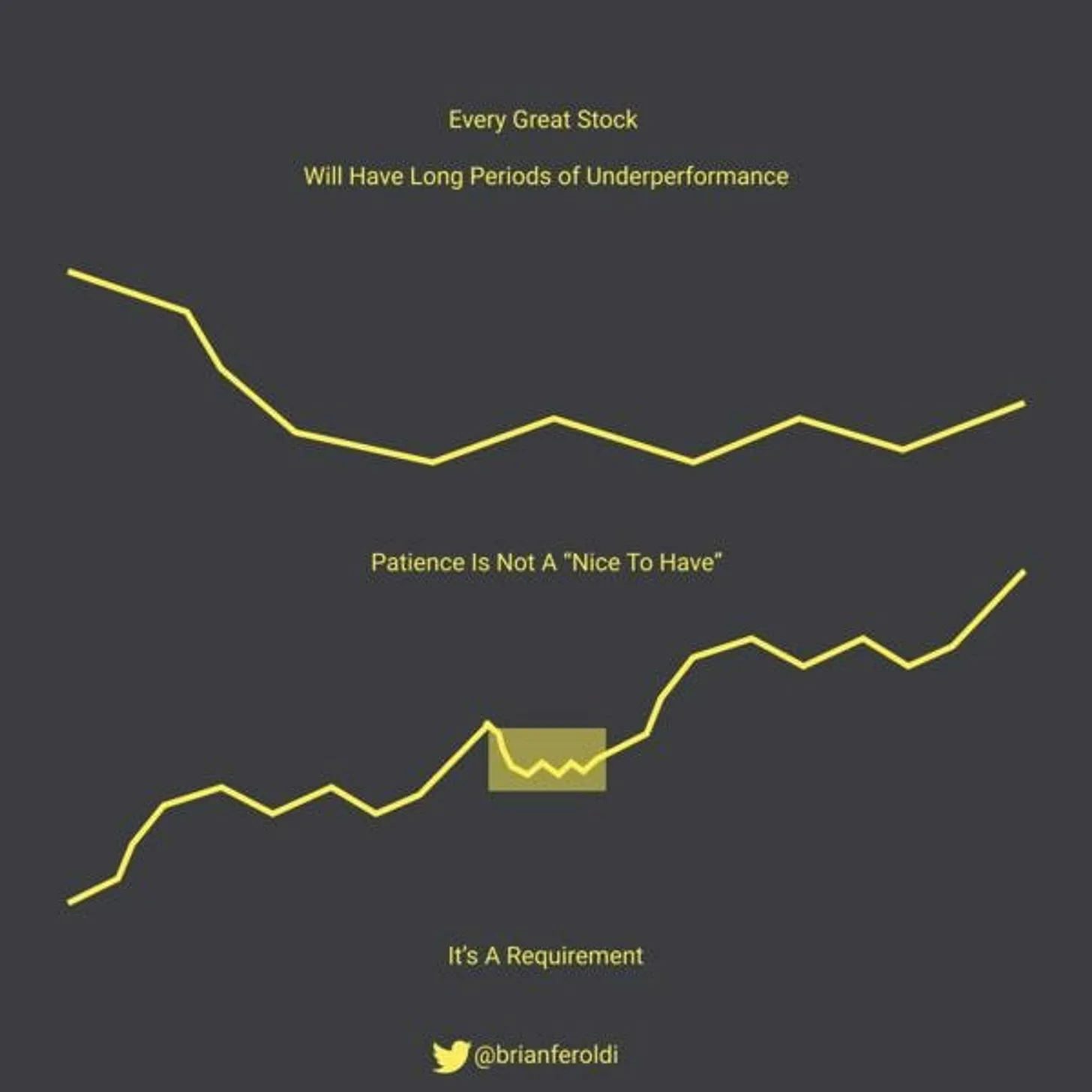

Le pouvoir de la patience

C'est en restant calme et discipliné que l'on obtient les meilleurs rendements. Ne soyez pas obsédé par vos placements tous les jours.

La constitution d'un patrimoine est un marathon, pas un sprint. L'essentiel est de trouver une répartition des actifs qui concilie votre tolérance au risque et vos objectifs à long terme. Des études montrent que les millionnaires attribuent souvent leur réussite à des investissements cohérents sur une longue période.

Source : Brian Feroldi

Source : Brian Feroldi

Voici l'arme secrète : les intérêts composés. Albert Einstein l'a qualifié de "huitième merveille du monde", et Warren Buffet est du même avis. Ils permettent à votre argent de croître de manière exponentielle au fil du temps.

L'investissement requiert de la patience. Résistez à l'envie de prendre des décisions impulsives en fonction des fluctuations du marché. N'oubliez pas que la patience et une perspective à long terme sont les ingrédients clés d'un investissement réussi.

Comment investir aujourd'hui, compte tenu de l'ampleur de la hausse ?

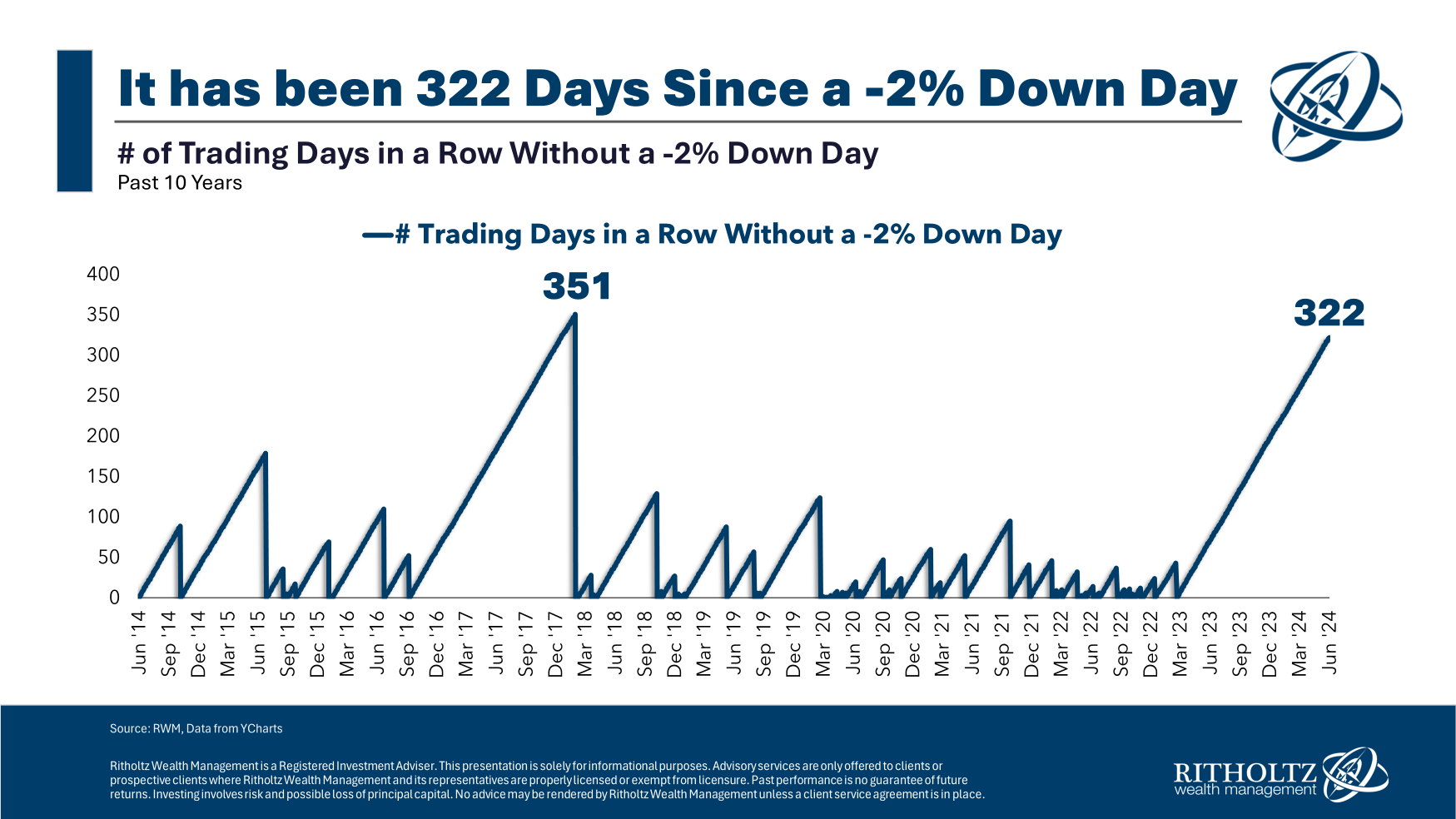

Le S&P 500 s'est redressé cette année. Nous avons enregistré 24 records rien qu'en 2024, la volatilité est faible et il n'y a pas eu de baisse importante en plus de 300 séances de bourse. Ce mouvement haussier a rapproché l'indice de sa plus longue série de hausse en dix ans.

Avec un S&P 500 en hausse de plus de 12 % depuis le début de l'année, après une année 2023 exceptionnelle avec un rendement de 26 %, il est indéniable que les investisseurs qui ont maintenu leur allocation en actions, même pendant la période difficile de 2022, vivent une période faste.

Mais il faut se rendre à l'évidence : cette fête ne durera pas éternellement. L'"hypothèse d'instabilité financière" de l'économiste Hyman Minsky nous rappelle qu'une prospérité prolongée peut engendrer l'instabilité. En d'autres termes, les marchés calmes finissent par s'agiter parce que, eh bien, les marchés sont cycliques.

Alors, comment s'y retrouver en tant qu'investisseur ? La clé est d'éviter les investissements émotionnels. Ne vous laissez pas emporter par l'euphorie des masses. S'il est impossible de prédire la fin exacte de ce cycle haussier, nous pouvons néanmoins être des lecteurs avisés des marchés.

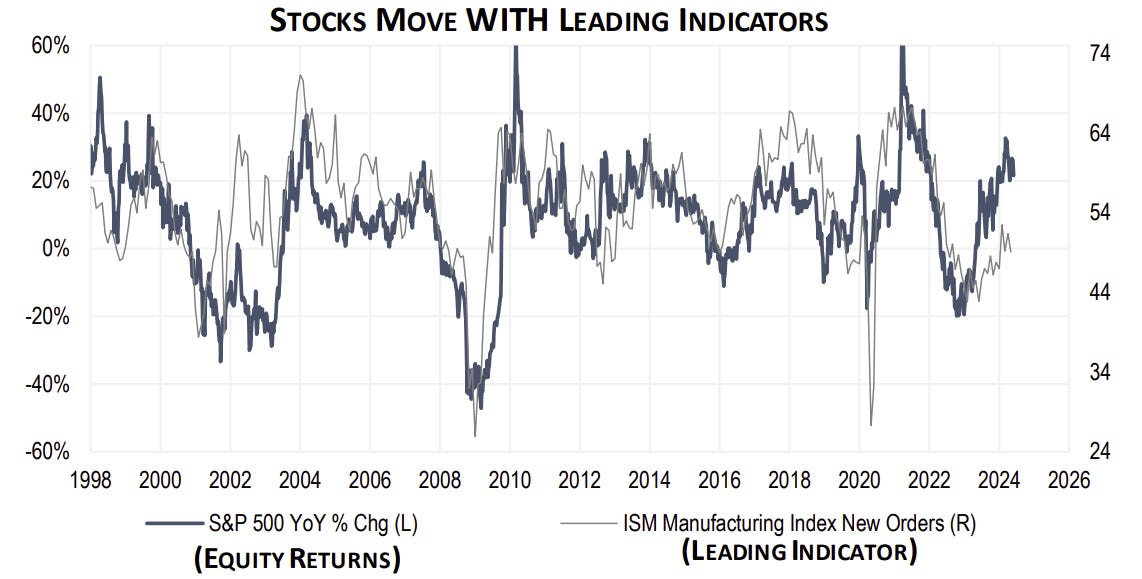

S'il est impossible de prédire l'avenir, il est possible de se concentrer sur les indicateurs économiques avancés. Ces indicateurs fournissent des indices précoces sur l'orientation du marché, contrairement aux indicateurs retardés qui ne font que confirmer ce qui se passe déjà.

La courbe de rendement 10-2 : Un indicateur de récession peu fiable ?

La fameuse inversion de la courbe de rendement 10-2 a toujours été associée aux récessions. Toutefois, les inversions récentes n'ont pas nécessairement conduit à un ralentissement économique. Si la position actuelle de la courbe suggère que nous sommes peut-être proches d'une récession, le moment reste incertain. Les inversions peuvent prendre de 9 à 24 mois avant de se matérialiser en récession.

Nous pouvons ajouter davantage d’indicateurs économiques pour renforcer notre analyse. Essayons d'intégrer l'indice ISM manufacturier. Cet indice intègre des variables telles que l'emploi, les nouvelles commandes, la production et les délais de livraison.

Le dernier chiffre de juin a montré une baisse de 0,5% par rapport au mois précédent, passant de 49,2 points en avril à 48,7 points. Les nouvelles commandes ont également chuté de 3,7 pour cent en mai, passant de 49,1 à 45,4 points, suggérant une contraction potentielle.

Il est intéressant de noter que, bien que l'inversion de la courbe de rendement soit généralement interprétée comme une récession imminente, l'histoire depuis 1990 suggère un point de vue plus nuancé.

Le véritable signal d'alarme peut apparaître lorsque les courbes inversées s'aplatissent (se rapprochent de zéro), ce qui signifie que les rendements des échéances à court et à long terme sont similaires. Cet aplatissement est souvent suivi d'une pentification (repassement au-dessus de zéro).

Ce schéma, s'il s'accompagne d'une baisse de la demande dans l'indice ISM manufacturier et plus particulièrement des nouvelles commandes, tombant sous le seuil critique des 50 points comme nous le voyons actuellement, pourrait-il réellement déclencher une récession ?

Ce signal combiné de la courbe des taux et de l'indice ISM pourrait être un prédicteur plus précis d'un ralentissement économique. Toutefois, il est important de se rappeler que les données économiques ne sont pas parfaites et que d'autres indicateurs pourraient s'avérer nécessaires pour les confirmer.

Le graphique ci-dessus du S&P 500 et de l'indice PMI manufacturier illustre parfaitement la manière dont la macroéconomie, comme la courbe de rendement et l'indice ISM, peut anticiper les tendances du marché et potentiellement préfigurer les rendements futurs.

Bien qu'il soit difficile de prédire avec certitude la durée du marché haussier, la compréhension de ces indicateurs avancés peut vous donner un avantage significatif sur la plupart des investisseurs.

***

Devenez un pro : Inscrivez-vous maintenant ! CLIQUEZ ICI pour rejoindre la communauté PRO avec une réduction significative.

Clause de non-responsabilité : Cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un avis, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit.Pour rappel, tout type d'actif est évalué à partir de multiples points de vue et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur. L'auteur possède des actions dans la société mentionnée.