Jusqu'à présent, le mois de septembre n'est pas à la hauteur de sa mauvaise réputation pour les marchés boursiers, maintenant que le S&P 500 et le DJIA ont atteint des sommets. Au début du mois, le 2 septembre, nous avons posé la question suivante : "Qu'est-ce qui pourrait bien aller de travers ?".

Nous écrivions : "Nous avons du mal à trouver ce qui pourrait aller de travers en septembre. Il se peut donc que la voie de la moindre résistance continue à faire grimper les cours des actions. Nous prévoyons toujours un rallye de fin d'année vers 5800 pour le S&P 500, mais il pourrait déjà être en cours."

Jusqu'à présent, la grande surprise a été positive pour le marché boursier : Le 18 septembre, la Fed a réduit le taux des fonds fédéraux (FFR) de 50 points de base au lieu de 25. Le 2 septembre, nous écrivions que des indicateurs économiques meilleurs que prévu étaient susceptibles d'ébranler davantage les obligations que les actions. Il semble que ce soit le cas. Considérons les développements suivants :

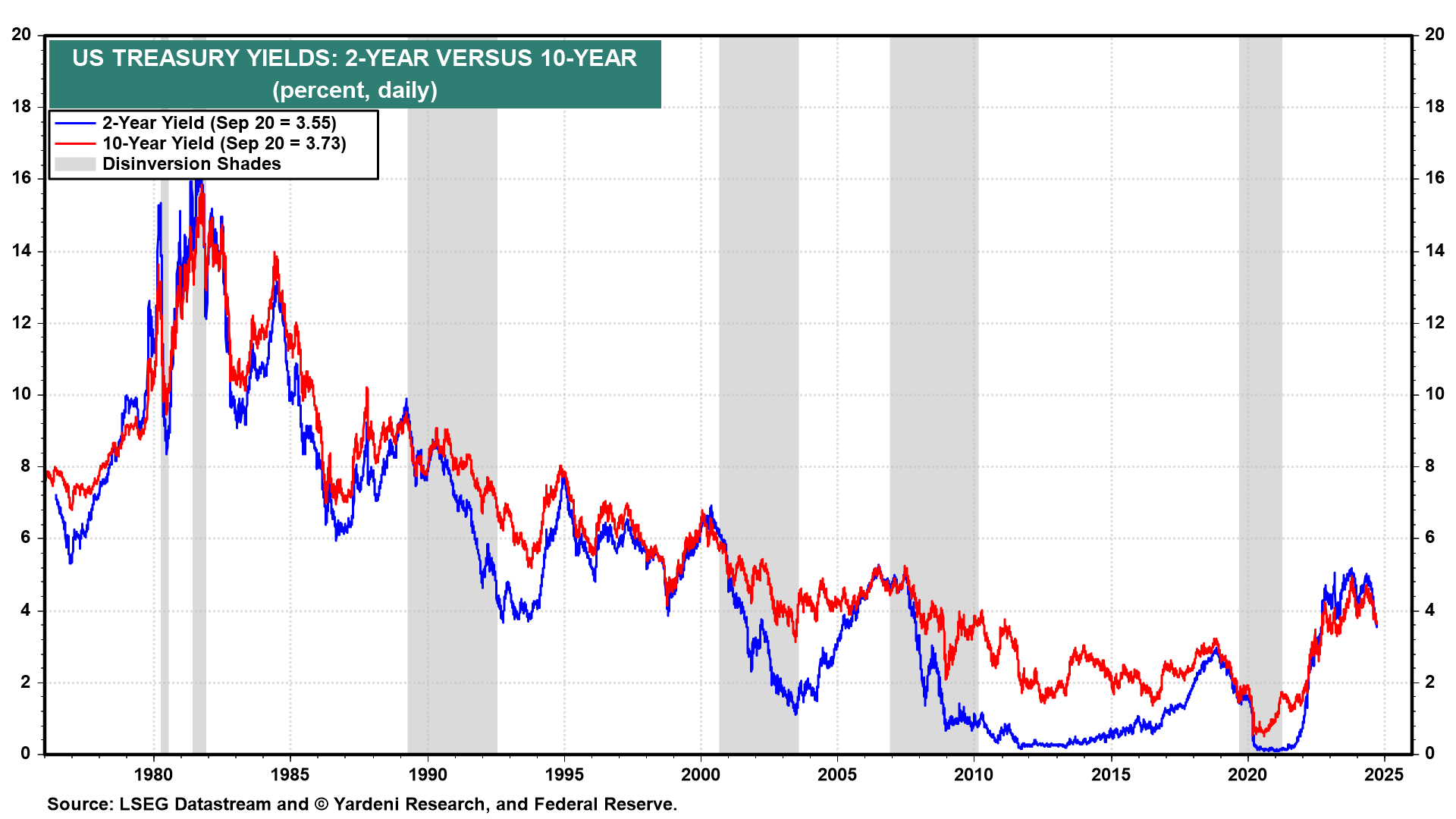

1) Désinversions

Au cours des quatre périodes précédentes de désinversions de la courbe des taux, le rendement des taux à 2 ans a baissé plus rapidement que le celui des bons du trésor à 10 ans (graphique). Ces quatre périodes ont coïncidé avec des récessions. Cette fois-ci, il n'y a pas de récession. Les investisseurs doivent donc maintenant envisager la possibilité que l'assouplissement de la Fed continue à faire baisser le rendement à 2 ans, mais que le rendement à 10 ans augmente en raison de la crainte que la Fed ne réchauffe l'économie. Cela semble avoir été la réaction initiale à la réduction de 50 points de base du taux directeur de la Fed mercredi dernier.

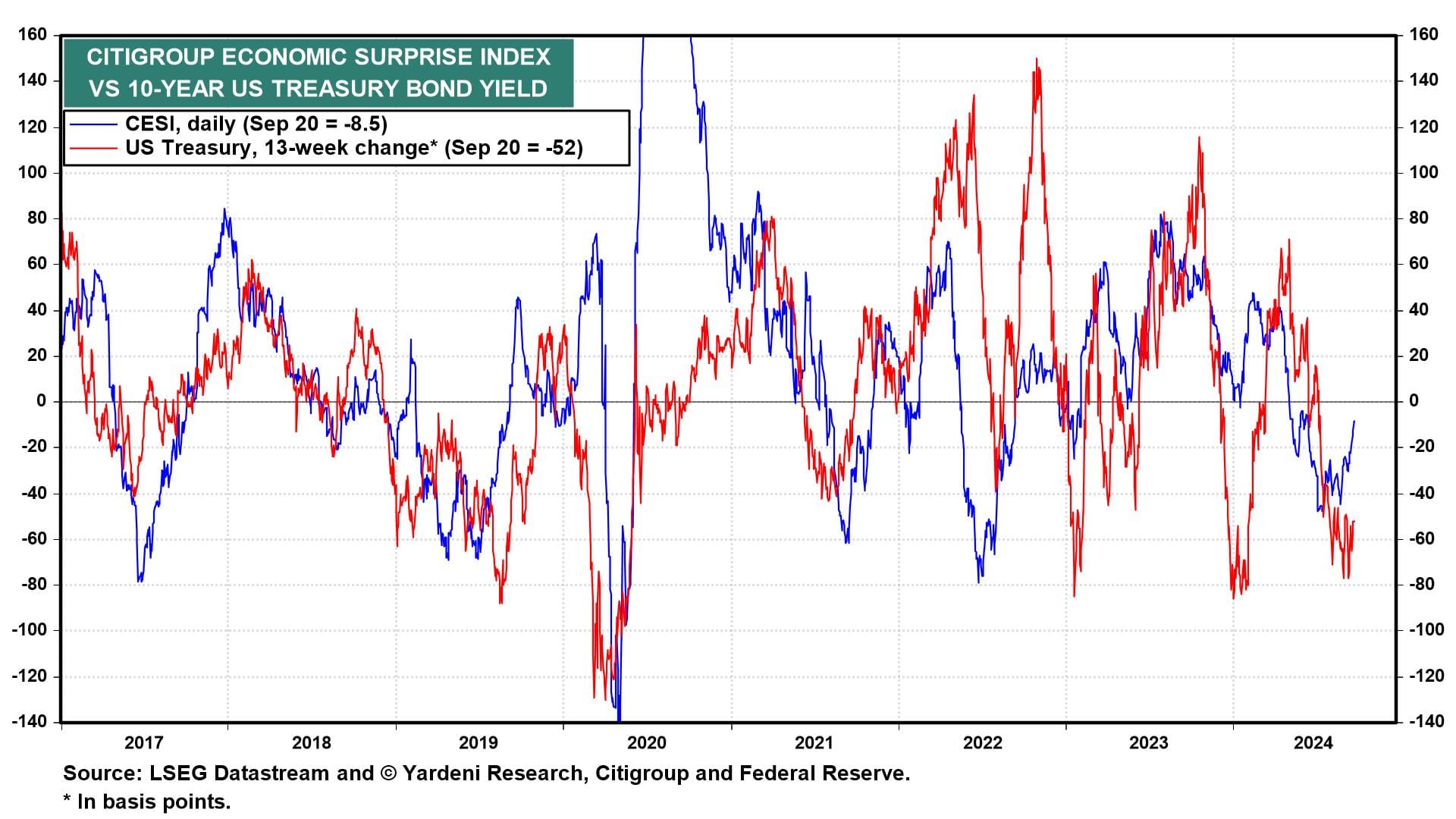

2) Surprises économiques

La variation sur 13 semaines du rendement du Trésor à 10 ans est fortement corrélée à l'indice de surprise économique de Citigroup (CESI) (graphique). L'indice CESI a connu une période creuse de mai à août. Il s'est raffermi jusqu'à présent en septembre, bien qu'il soit encore légèrement négatif. Nous pensons qu'il pourrait se renforcer et devenir positif jusqu'en octobre, ce qui pourrait ramener le rendement à 10 ans à 4,00 %.

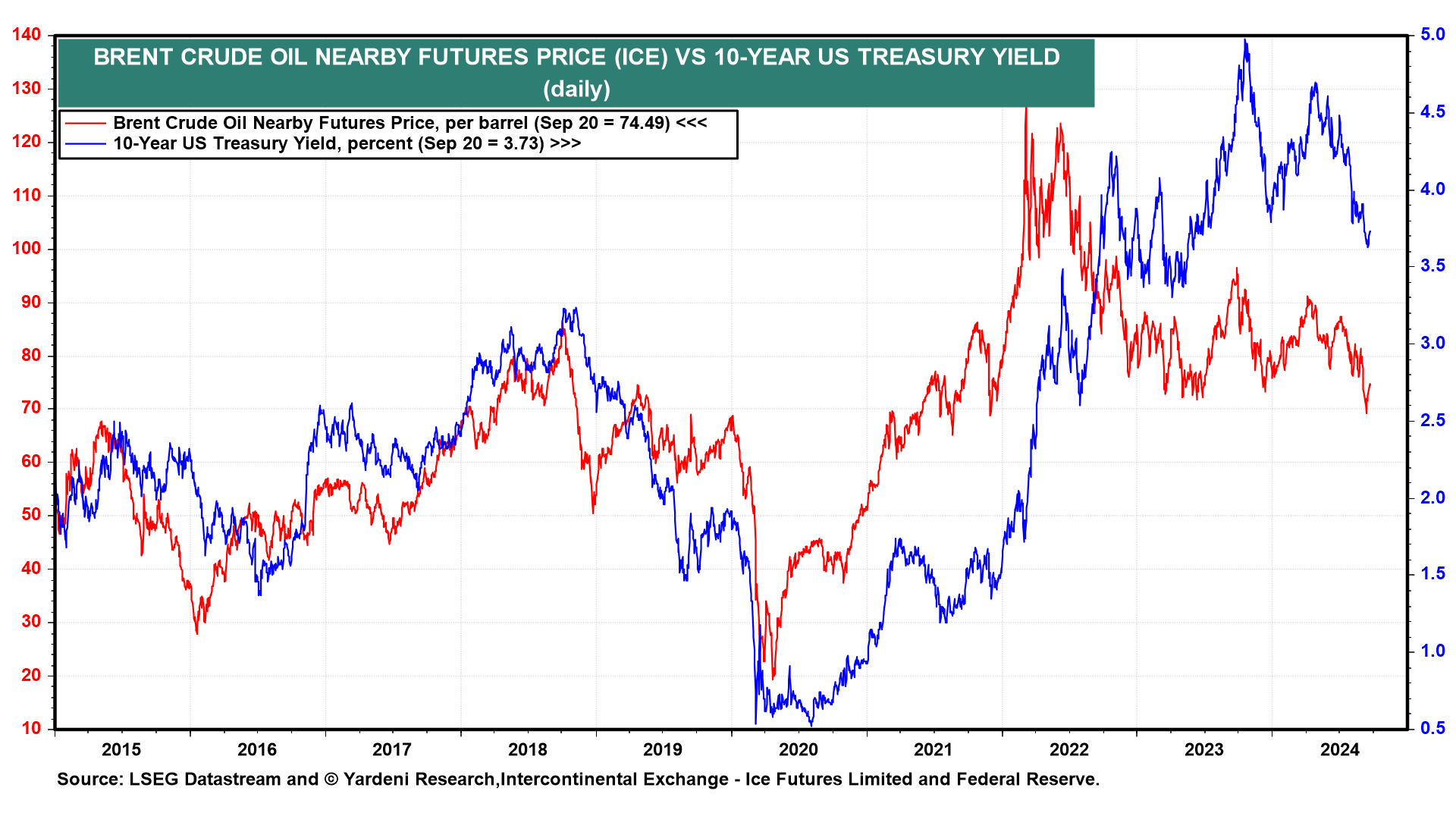

3) Pétrole brut

Une autre corrélation à surveiller est celle qui existe entre le prix du pétrole brut et le rendement des obligations (graphique). Si l'économie américaine montre des signes de renforcement, cela pourrait faire grimper les prix du pétrole. En outre, le gouvernement chinois pourrait réagir à l'affaiblissement rapide de son économie par un vaste programme de relance. Vendredi dernier, le rendement des obligations d'etat chinoises a 10 ans était descendue à 2,05 %.

Reuters a rapporté que :

"La Chine pourrait émettre des bons du Trésor à très long terme d'ici deux ans pour stimuler l'économie à hauteur d'au moins 10 000 milliards de yuans (1 400 milliards de dollars), a déclaré samedi un ancien conseiller de la banque centrale, selon les médias d'État.

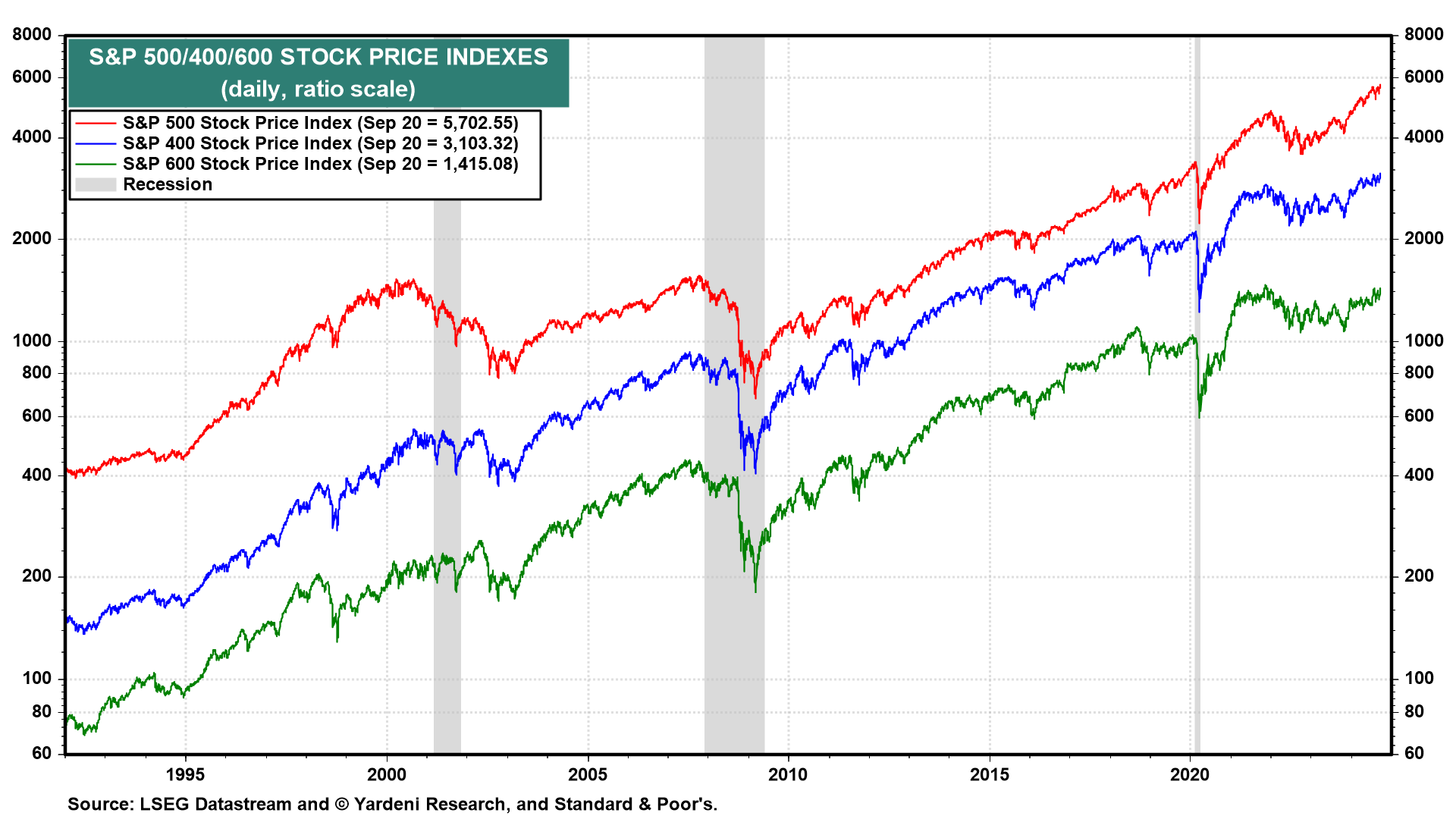

4) L'ampleur de la croissance

L'association d'une Fed plus réticente que prévu et d'une croissance économique supérieure aux attentes suggère que le marché haussier devrait continuer à s'élargir, comme nous le prévoyons (graphique).

Enfin, nous avons demandé à Michael Brush de faire le point sur l'activité des initiés :

"Contrairement aux investisseurs, les initiés n'ont pas vraiment augmenté leurs achats d'actions en réponse à la baisse des taux de la Fed. Les initiés restent globalement neutres sur les actions. Mais l'énergie reste un secteur privilégié. On peut dire que les actions du secteur de l'énergie sont bon marché par rapport à leur moyenne sur 10 ans, surtout si l'on tient compte de la nouvelle discipline en matière de capital qui s'est imposée ces dernières années. Les initiés achètent également des valeurs biotechnologiques, y compris des introductions en bourse dans ce secteur.

Merci, Michael !