En tant qu'investisseurs macroéconomiques, nous sommes souvent inondés de titres tape-à-l'œil, et le Japon a récemment occupé le devant de la scène.

Pourtant, avec tout ce bruit, il est facile de ne pas voir la forêt pour les arbres.

C'est pourquoi, dans cet article, nous allons :

- Expliquer ce qui a réellement motivé les récents mouvements du JPY ;

- Discuter des véritables tendances macroéconomiques sous-jacentes au Japon ;

- Évaluer ce que la BoJ est susceptible de faire ensuite ;

- Couvrir les implications pour les marchés obligataires mondiaux et le yen.

Les mouvements démesurés du yen et des marchés obligataires japonais ont récemment fait la une des journaux - l'idée communément admise est que le Japon est enfin prêt à mettre fin à sa politique monétaire ultra-légère, ce qui pousse les rendements à la hausse et le yen à se raffermir.

Les faits montrent que l'évolution du yen a plus à voir avec autre chose.

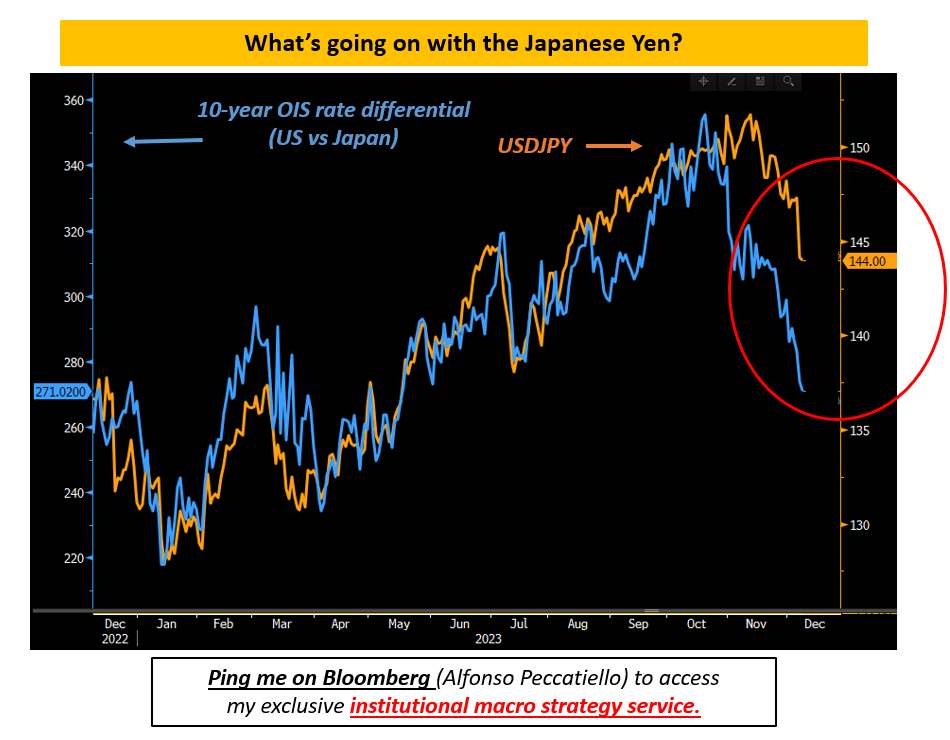

Le graphique ci-dessus montre la relation très étroite entre les différentiels de rendement 10 ans (bleu, LHS) et USD/JPY (orange, RHS) : si les écarts de rendement se réduisent rapidement, le yen est stimulé. (orange, RHS) : si les écarts de rendement se réduisent rapidement, le yen est stimulé.

Il s'agit d'une théorie simple et intuitive sur la fixation des prix des devises : des écarts de rendement importants et une faible volatilité inciteront les gens à emprunter du yen et à acheter du dollar, et lorsque les écarts de rendement se réduisent comme aujourd'hui, ce " carry trade " se dénouera et le yen se renforcera.

Pourquoi les écarts de rendement se réduisent-ils ? À cause de la BoJ ?

Pas vraiment.

Les obligations font l'objet d'une offre globale depuis octobre : le déclin rapide de la ligne bleue de 350 points de base à 270 points de base est presque exclusivement dû aux bons du Trésor (et non aux obligations japonaises).

Et maintenant, pensez à l'écart dans le cercle rouge.

À ce niveau de différentiel de rendement, l'USD/JPY devrait déjà être à 140.

En juillet, l'écart de rendement à 10 ans entre le Japon et les États-Unis était de 280 points de base et la parité USD/JPY de 138.

Aujourd'hui, il est de 270 points de base (plus bas !) et l'USD/JPY est à 144 (plus haut !) et pourtant, les gens semblent trouver l'évolution du JPY anormale.

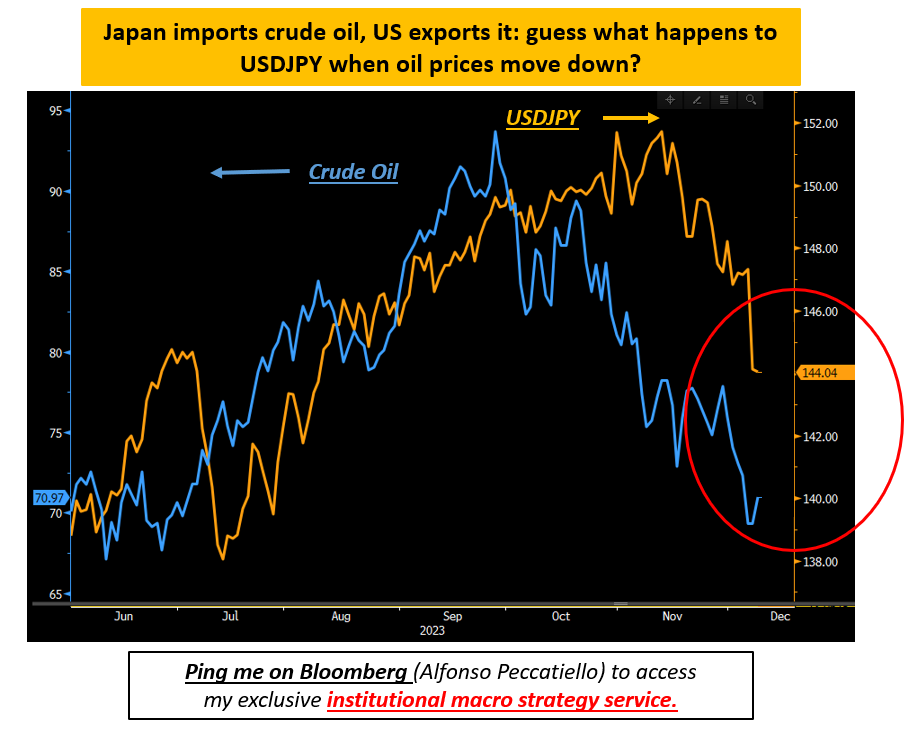

L'autre facteur macroéconomique important de l'évolution du cours du yen a été pétrole brut.

Le Japon est un importateur net de pétrole brut, et les États-Unis en sont un exportateur net : devinez ce qui arrive à l'USD/JPY lorsque le prix du pétrole baisse rapidement ?

L'USD/JPY baisse : le yen s'apprécie car les termes de l'échange pour le Japon deviennent plus favorables.

En d'autres termes, le yen s'ajuste aux fondamentaux macroéconomiques internationaux et ne réagit pas à la macroéconomie japonaise ou au risque immédiat d'un revirement hawkish de la BoJ.

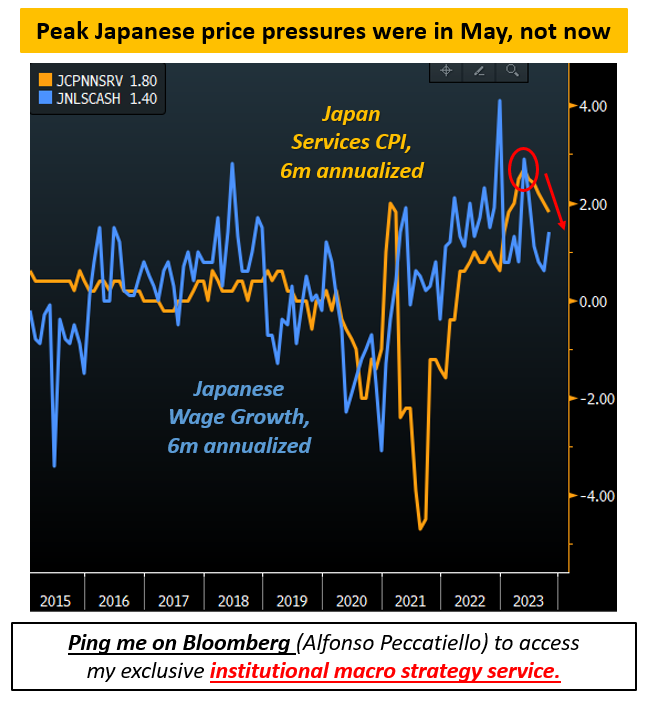

L'inflation des services au Japon (orange) atteignait 3 % en mai, mais elle est maintenant de nouveau inférieure à 2 %, et les salaires nominaux (bleu) n'augmentent que de 1,4 %.

Si Ueda et la BoJ voulaient réagir aux pressions immédiates sur les prix, c'est en avril/mai qu'il fallait le faire - la situation est beaucoup moins urgente aujourd'hui.

La situation est beaucoup moins urgente aujourd'hui.

Après plus de 20 ans de politique monétaire zéro et d'assouplissement quantitatif, la Banque du Japon resserre sa politique, mais les pressions inflationnistes mondiales continuent de se faire sentir.

Le yen se renforce rapidement, ce qui anéantit tout espoir de voir l'inflation et les salaires japonais s'établir à 2 %.

L'état d'esprit déflationniste reprend le dessus et Ueda n'a pas fière allure.

Ok, récapitulons rapidement :

L'inflation des services et la croissance des salaires au Japon ne justifient pas un changement de cap de la BoJ ;

Pourtant, le yen s'est rapidement redressé : c'est le résultat de deux facteurs ;

Un rallye obligataire mondial qui a comprimé les écarts de rendement ;

L'effondrement des prix du pétrole, qui aide le Japon en tant qu'importateur net de pétrole brut ;

La dernière pièce du puzzle à assembler ici est l'impact que ces développements japonais cruciaux pourraient avoir sur les marchés obligataires mondiaux.

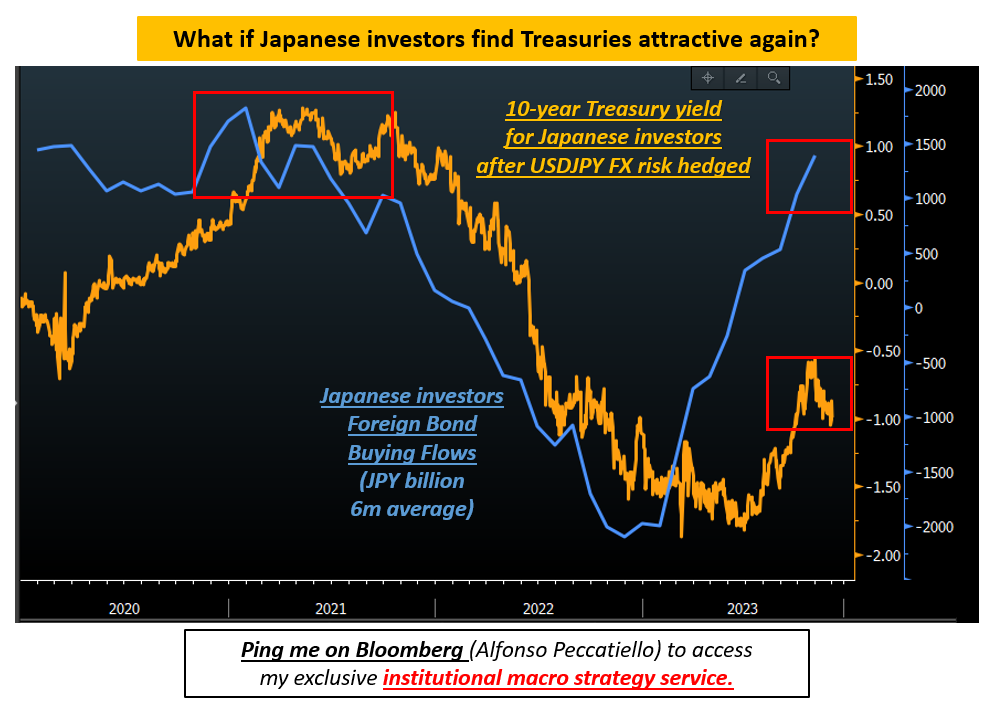

Le Japon est un exportateur massif de capitaux : Les investisseurs japonais possèdent des billions de dollars d'actifs étrangers et sont très présents sur les marchés du Trésor.

Que font-ils sur ces marchés ?

Les investisseurs japonais ont été absents des marchés du Trésor depuis la fin de 2021 et ont activement vendu une tonne d'obligations en 2022.

Ils sont maintenant de retour à l'achat de bons du Trésor - qu'est-ce qui les motive ?

Les investisseurs japonais qui achètent des obligations étrangères sont également confrontés à des risques de change.

Pour acheter des bons du Trésor, ils doivent convertir des JPY en USD, acheter les obligations et, à un moment donné, revenir sur la transaction de change.

Cela signifie que la parité USD/JPY affectera largement le compte de résultat de leur transaction obligataire.

C'est pourquoi ils considèrent généralement les rendements du Trésor d'une manière différente : la ligne orange montre les rendements du Trésor à 10 ans aux yeux d'un investisseur japonais qui couvre également le risque USD/JPY pendant 12 mois afin de couvrir ce risque de change pendant une période raisonnable.

Vous pouvez voir la corrélation relativement étroite entre l'attrait des bons du Trésor couverts contre le risque de change (ligne orange vers le haut = plus attrayant) et les flux d'achat nets réels d'obligations étrangères par les investisseurs japonais (ligne bleue vers le haut = ils achètent davantage).

En 2022, les rendements des bons du Trésor ont rapidement augmenté, mais les investisseurs japonais se sont mis en grève parce que les coûts de couverture du risque de change USD/JPY étaient prohibitifs.

La situation s'est un peu améliorée aujourd'hui et les investisseurs japonais ont déjà recommencé à acheter.

La Fed est davantage à l'origine de ces coûts de couverture USD/JPY que la BoJ et, une fois de plus, ce sont les facteurs macroéconomiques mondiaux qui importent plus que les titres tape-à-l'œil concernant le Japon lui-même.

Si la croissance et l'inflation américaines sont correctes, la macroéconomie l'est tout autant.

Ne passez pas à côté de la forêt pour les arbres.