Le rallye estival des obligations survivra-t-il à l'automne ? De nouveaux doutes surgissent alors que le marché reconsidère une série de facteurs de risque, y compris un nouveau scepticisme quant à l'engagement de la Réserve fédérale à réduire les taux d'intérêt.

Dans un effort concerté pour maintenir le discours dovish, un trio de responsables de la Fed a recommandé lundi des baisses de taux "graduelles" et "modestes". Les contrats à terme sur les Fed funds s'alignent ce matin sur leur point de vue collectif : le marché évalue à 88 % la probabilité implicite d'une réduction de ¼ de point lors de la prochaine réunion du FOMC le 7 novembre et à 67 % la probabilité d'une nouvelle baisse de ¼ de point lors de la réunion du 18 décembre.

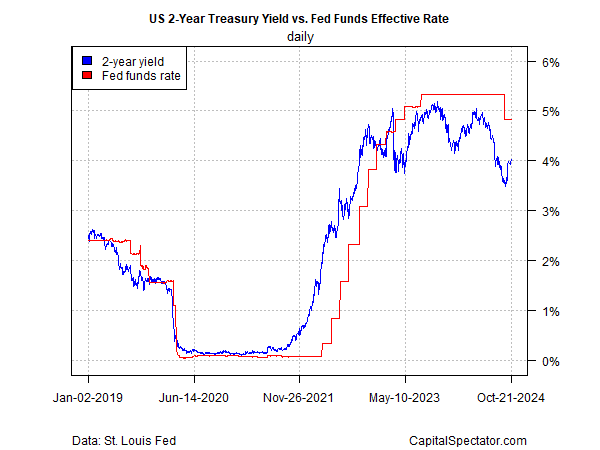

Le rendement des obligations US sur 2 ans, sensible à la politique monétaire, reste également favorable à un abaissement du taux cible des fonds fédéraux.

Le taux à 2 ans, qui est largement suivi en tant qu'indicateur des attentes en matière de politique, était de 4,01 % hier - bien en dessous de la fourchette cible actuelle de 4,75 % à 5,0 % - un signe fort que le marché s'attend à des baisses de taux.

Il convient toutefois de noter que le rendement à 2 ans a augmenté au cours des dernières semaines. À la fin du mois de septembre, cette échéance approchait les 3,5 % et se situe maintenant 50 points plus haut. Les prévisions implicites de baisse des taux restent solides sur le marché, mais la foule commence à réduire le degré de conviction.

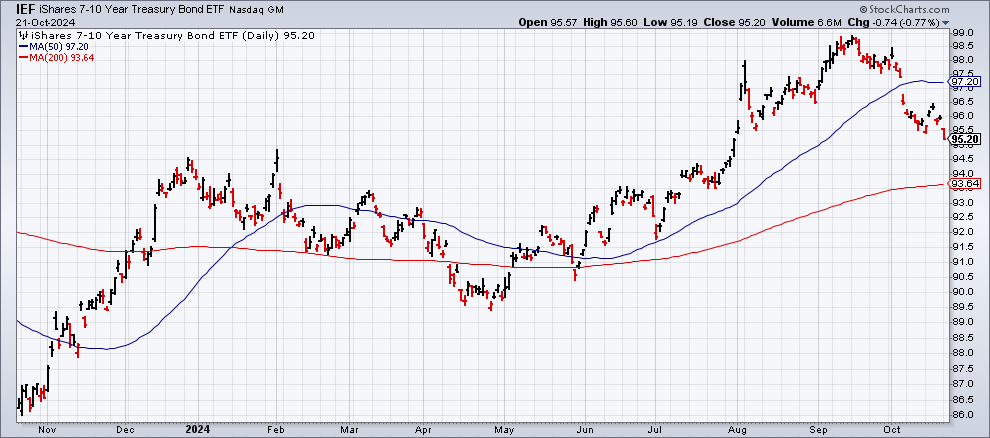

Les rendements des bons du Trésor se sont généralement redressés, ce qui a pesé sur les prix des obligations (qui évoluent en sens inverse des rendements). Prenons l'exemple de l'ETF iShares 7-10 Year Treasury Bond (NASDAQ :IEF), qui est tombé à son plus bas niveau depuis le 31 juillet.

Certains analystes estiment que les doutes concernant la baisse des taux de la Fed ne sont pas les seuls à être à l'origine de la chute des obligations.

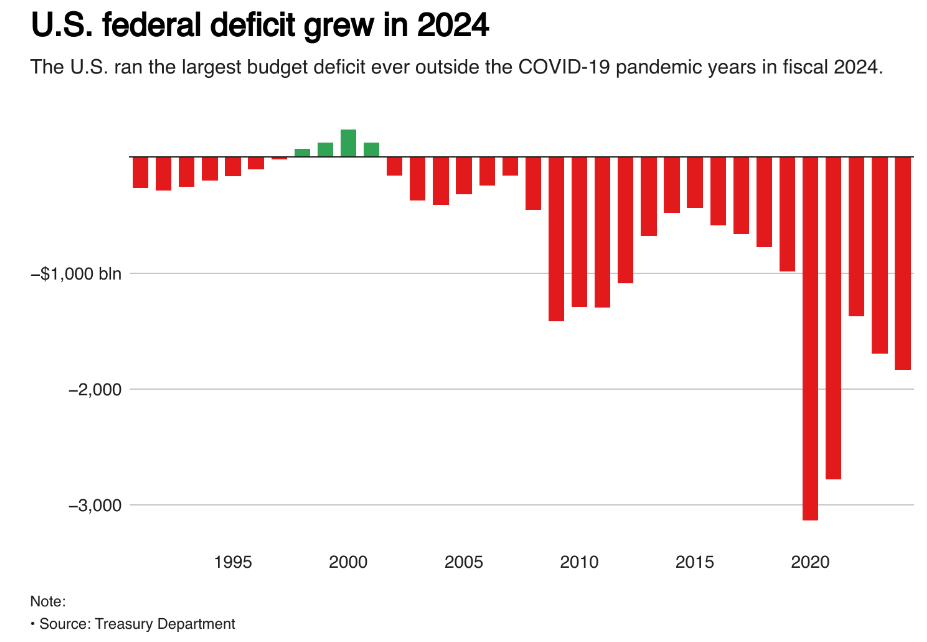

"À moins de deux semaines des élections américaines, les inquiétudes concernant les perspectives budgétaires et la pression à la hausse qu'elles pourraient exercer sur l'inflation sont devenues plus vives", explique Robert Dishner, gestionnaire de portefeuille senior chez Neuberger Berman à Londres.

La semaine dernière, le département du Trésor a annoncé que le déficit budgétaire américain atteindrait 1 833 milliards de dollars pour l'exercice 2024, soit le niveau le plus élevé jamais enregistré, à l'exception de la période de la pandémie.

Entre-temps, on craint à nouveau que la vigueur récente de l'économie ne justifie pas de nouvelles baisses de taux à ce stade.

"La hausse des taux sur 10 ans fait craindre que l'économie ne croisse trop rapidement et que l'emploi ne résiste trop bien", explique Sam Stovall, responsable de la stratégie d'investissement chez CFRA Research.

"En conséquence, la Fed pourrait se montrer plus lente à abaisser les taux d'intérêt.

Les marchés s'attendent toujours à d'autres baisses de taux, mais les perspectives resteront fluctuantes en fonction des données à venir. Une publication clé qui pourrait faire bouger les marchés : l'estimation initiale du PIB du troisième trimestre par le gouvernement, prévue pour le 30 octobre.

Le modèle PIB de la Fed d'Atlanta maintenant estime que la production du troisième trimestre s'accélérera à 3,4 % (sur la base des prévisions actuelles du 18 octobre). Si c'est le cas, les arguments en faveur d'une politique de réduction des taux de la Fed trop dovish semblent être prêts pour une série d'ajustements d'attitude en cours.