- Le U.S. Dollar Index grimpe au-dessus de 107, son plus haut niveau depuis 2002.

- Alors que la parité EUR/USD est proche, la vigueur du dollar américain pèsera sur les bénéfices des entreprises pendant la saison des résultats.

- Les actions citant des effets de change défavorables pourraient obtenir un laissez-passer, tandis que les BPA manqués en raison de la faible demande des consommateurs verront probablement des réactions plus mauvaises des cours boursiers.

La saison des résultats commence sérieusement jeudi. C'est à cette occasion que JPMorgan Chase (NYSE:JPM) publiera les résultats du deuxième trimestre. D'autres grandes banques et courtiers publient leurs résultats dans l'après-midi et le vendredi matin. La semaine du 25 juillet, cependant, pourrait être plus importante, lorsque les grandes entreprises technologiques fourniront leurs résultats par action et des commentaires cruciaux sur leurs prévisions. L'un des principaux obstacles du deuxième trimestre est sans aucun doute la flambée du dollar américain. Le DXY, comme on l'appelle, a augmenté de 18 % par rapport au milieu du deuxième trimestre de l'année dernière. L'indice du dollar américain a atteint son plus haut niveau depuis la fin 2002, alors que le croisement EUR/USD s'approche de la parité.

Indice du dollar américain : Plus haut depuis 20 ans

Source : Investing.com

Source : Investing.com

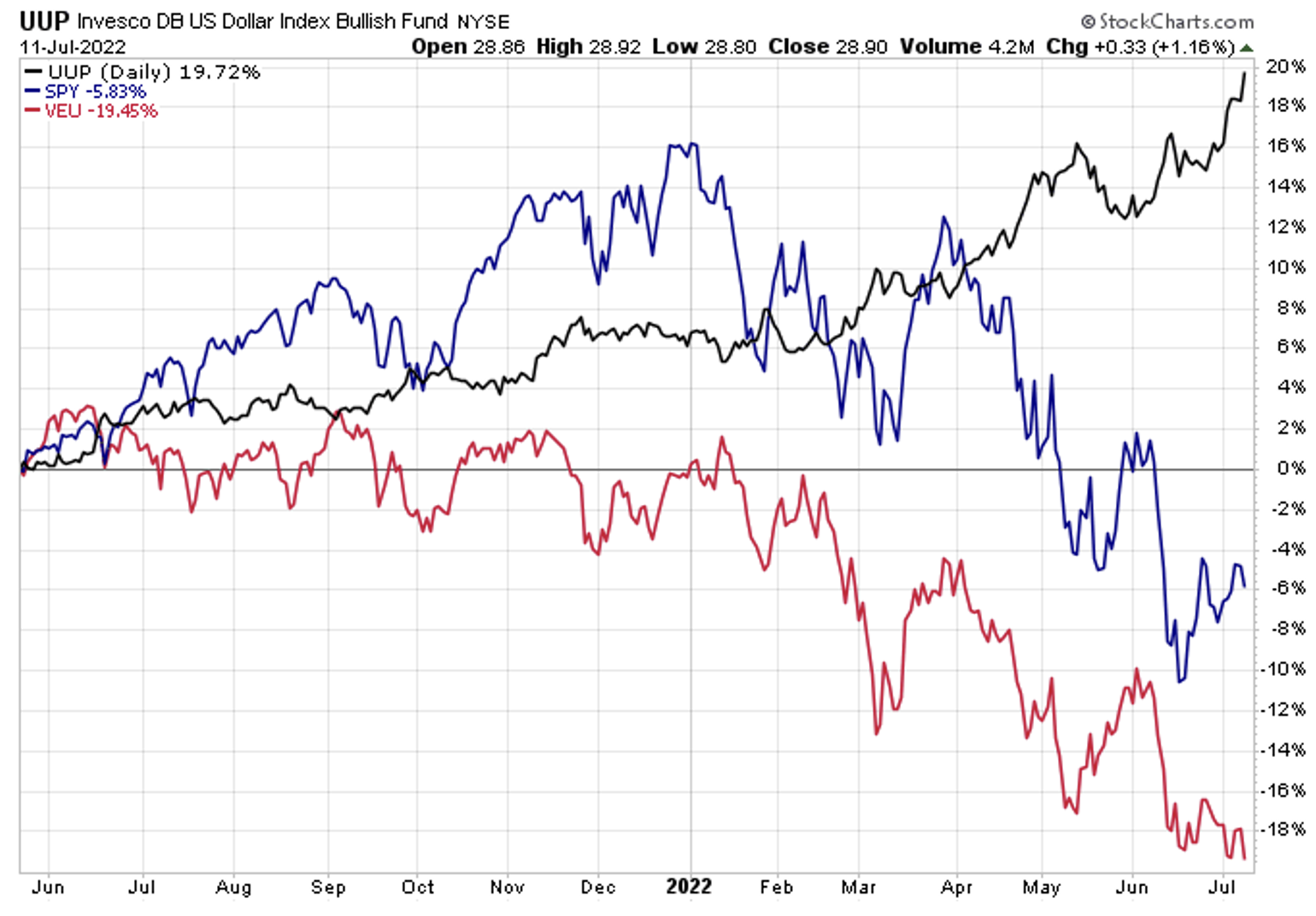

Le billet vert a connu une hausse spectaculaire au cours des 14 derniers mois seulement. Depuis le milieu du deuxième trimestre de l'année dernière, le fonds Invesco DB US Dollar Index. Bullish Fund (NYSE:UUP) est en hausse de 20 %. Pendant ce temps, les actions ont connu des difficultés, le SPDR® S&P 500 (NYSE:SPY) perdant plus de 5 % (y compris les dividendes), tandis que les actions hors États-Unis accusent une baisse massive de 19 %. Les actions étrangères sous-performent souvent lorsque le dollar américain se renforce.

Le dollar américain progresse de 20 % depuis la mi-2T21

Source : Stockcharts.com

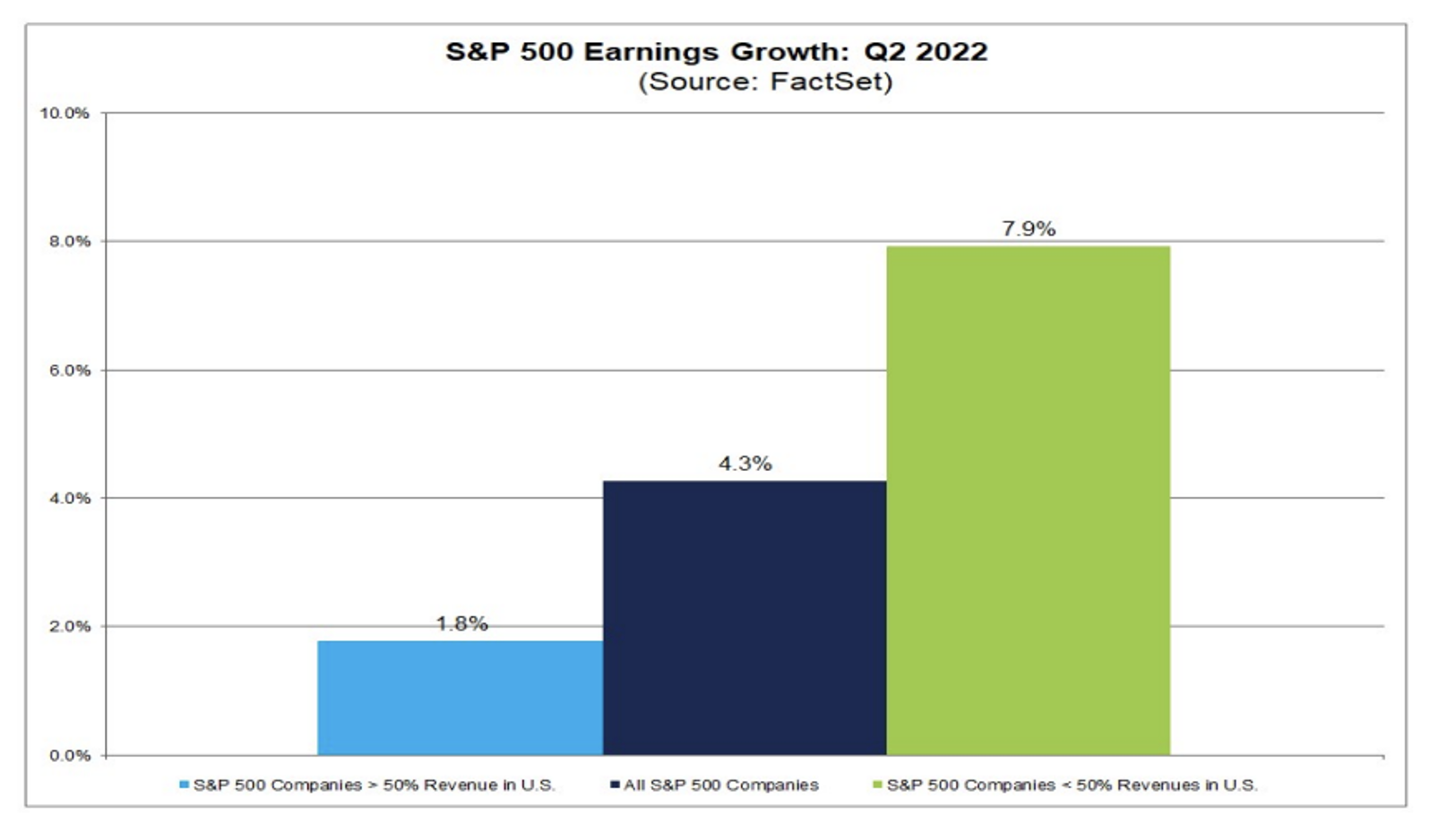

Pour les entreprises nationales, cependant, un plus grand nombre de ventes à l'étranger signifie un plus grand impact sur les devises dans un environnement de hausse du dollar. Selon FactSet, la croissance des bénéfices au deuxième trimestre devrait être la meilleure pour les sociétés qui exercent leurs activités principalement aux États-Unis. Les bénéfices sont considérés comme les plus faibles pour les sociétés qui ont un pourcentage relativement élevé de ventes hors des États-Unis.

FactSet : Plus de ventes à l'étranger signifie des bénéfices plus faibles parmi les sociétés du S&P 500

Source : FactSet

Source : FactSet

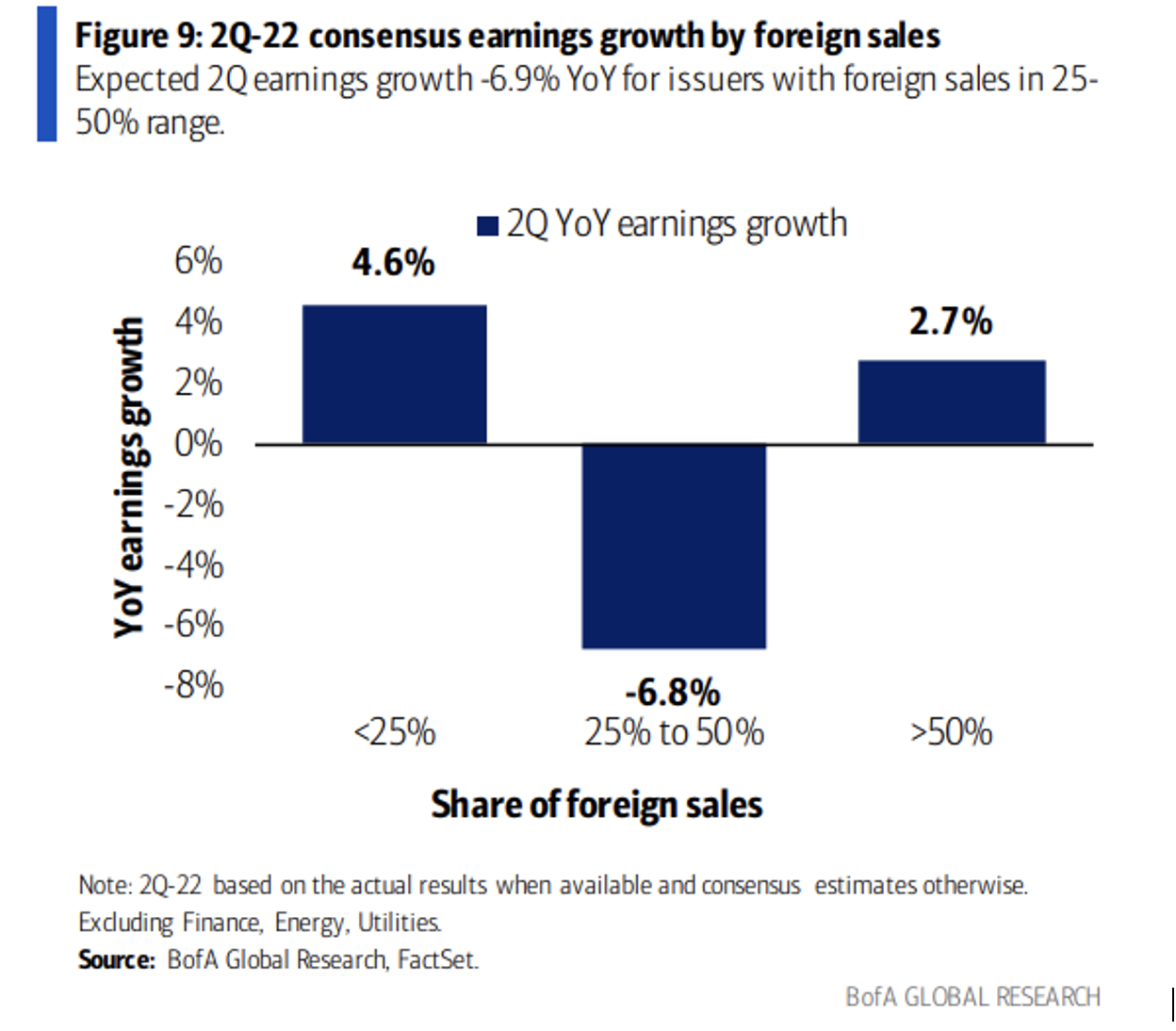

En creusant davantage, les analystes de Bank of America Global Research estiment que si l'on retire les secteurs volatils de l'énergie et de la finance (et le secteur très domestique des services publics), c'est en fait le groupe de sociétés dont les ventes à l'étranger se situent dans une fourchette de 25 à 50 % qui pourrait connaître la pire croissance des bénéfices par rapport au deuxième trimestre de l'année précédente. Ce sont les entreprises dont les ventes à l'étranger sont inférieures à 25 % qui devraient connaître la meilleure croissance des BPA.

BofA : La meilleure croissance du BPA est observée parmi les entreprises nationales (hors énergie, services financiers et services publics)

Source : BofA Global Research

Alors que le dollar est à des niveaux record, j'affirme que les entreprises pourraient bénéficier d'un laissez-passer si leurs bénéfices devaient être affectés par la hausse du dollar. En général, les variations des devises sont généralement à retournement : lorsqu'une devise augmente, elle recule souvent dans les années à venir. Ce qui compte vraiment dans cette période de rapport, c'est la façon dont les grandes entreprises s'exécutent et ce que fait le consommateur.

Par exemple, je m'attends à une réaction modérée du cours de l'action après la publication des résultats si une entreprise déclare qu'elle n'a pas atteint ses estimations de résultats en raison de l'évolution défavorable des taux de change. Il est plus probable qu'une action soit détruite si elle évoque des problèmes de stocks et un affaiblissement de la demande.

Conclusion

L'un des trimestres de bénéfices les plus cruciaux depuis des années comporte de nombreux éléments mobiles. Les entreprises tenteront-elles de mettre le paquet sur le trimestre et de réduire les prévisions de bénéfices afin d'abaisser la barre pour le reste de l'année ? C'est possible. Elles pourraient également invoquer l'envolée du dollar américain pour expliquer la faiblesse de leur bénéfice net. L'avantage est que si le billet vert devait reculer dans les années à venir, cela constituerait un vent favorable aux bénéfices des grandes multinationales.

Divulgation : Je n'ai aucune position dans les devises mentionnées dans l'article.