- Au cours d'une année volatile, les investisseurs ont trouvé la sécurité dans le facteur dividendes élevés.

- Le quintile 2 des actions à dividendes affiche les meilleurs rendements corrigés du risque.

- Les gestionnaires de portefeuille surpondèrent les secteurs à haut rendement, ce qui laisse entrevoir des risques de baisse à venir.

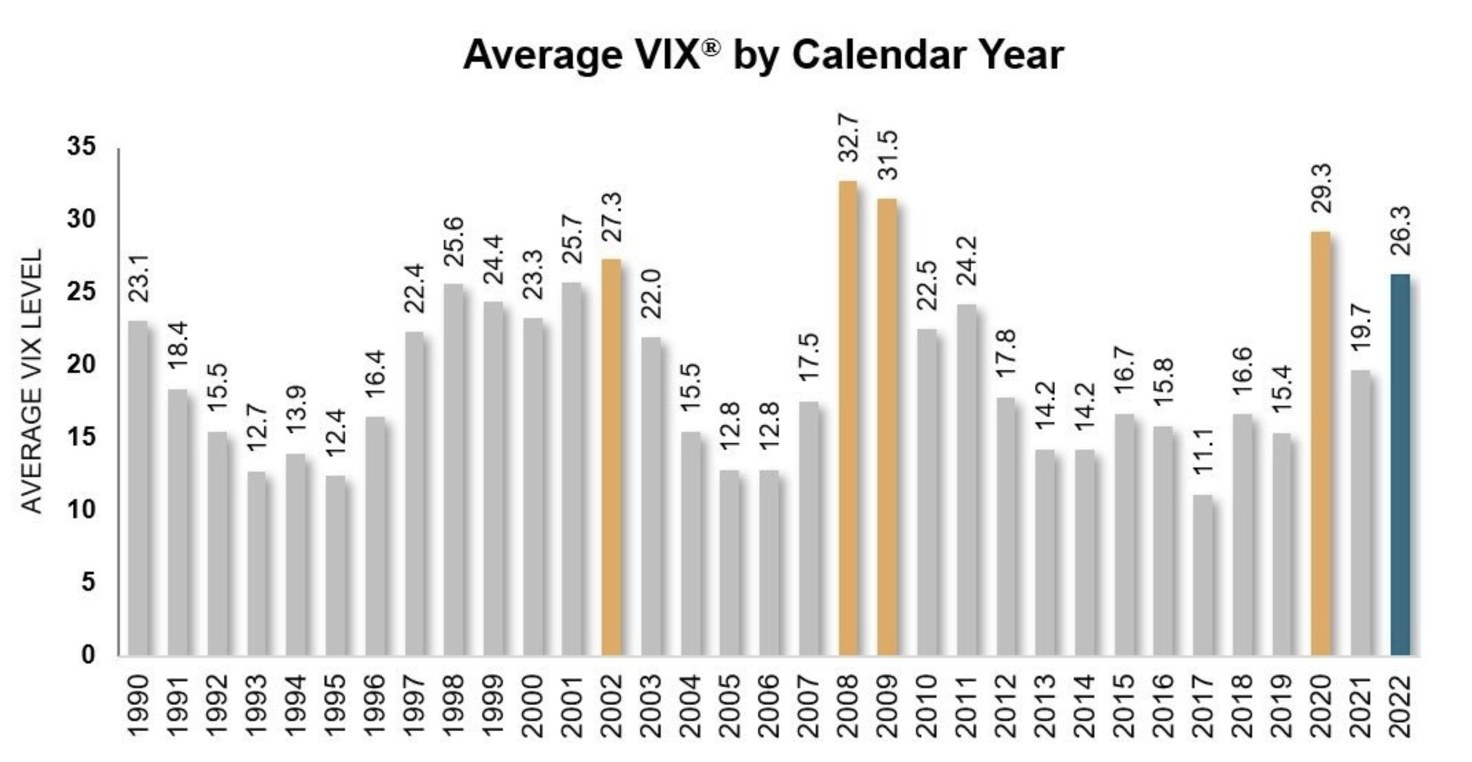

La volatilité a reculé récemment, l'indice VIX se rapprochant du niveau 20. Cependant, les fluctuations quotidiennes ont été plus importantes que la normale cette année - selon les données de Seth Golden, l'année 2022 devrait être la cinquième année où le niveau moyen du VIX sera le plus élevé depuis 1990. On peut s'attendre à ce que la volatilité reste élevée pendant cette saison de résultats incertains et avant les élections de mi-mandat aux États-Unis. L'histoire montre que des baisses importantes du S&P 500 peuvent se produire au cours du troisième trimestre de la deuxième année du cycle électoral.

Volatilité élevée en 2022

Source : Seth Golden

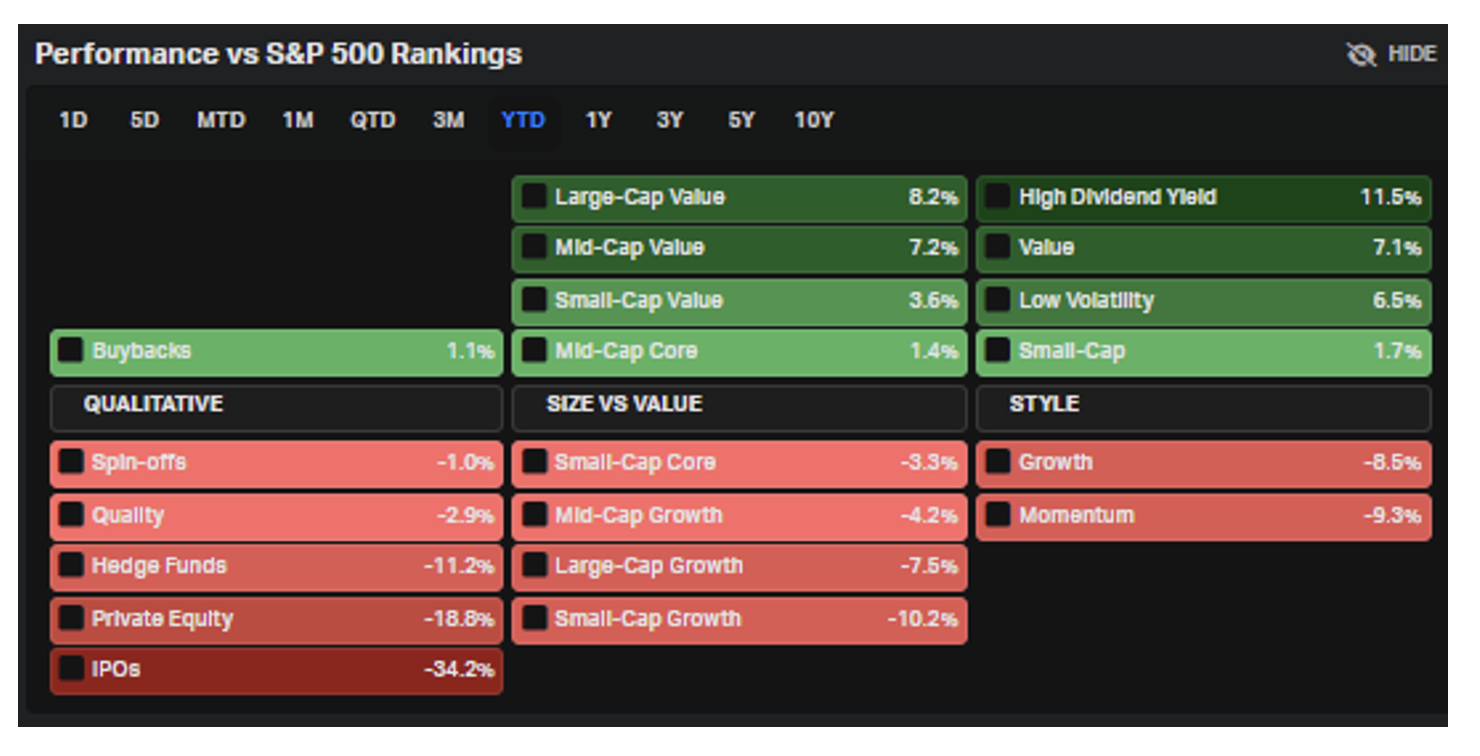

Au milieu de toute cette volatilité, les investisseurs ont trouvé un certain réconfort dans les actions à dividendes. Il faut savoir que le facteur "rendement élevé des dividendes" est le plus fort jusqu'à présent en 2022. Les entreprises qui ont l'habitude de verser des dividendes réguliers sont parfois considérées comme plus fiables que celles qui réinvestissent toutes leurs liquidités dans leur activité. Ce qui n'a pas fonctionné cette année, ce sont les valeurs IPO risquées, les sociétés de croissance et certaines petites capitalisations.

Performance relative des facteurs du S&P 500 depuis le début de l'année

Source : Koyfin Charts

Source : Koyfin Charts

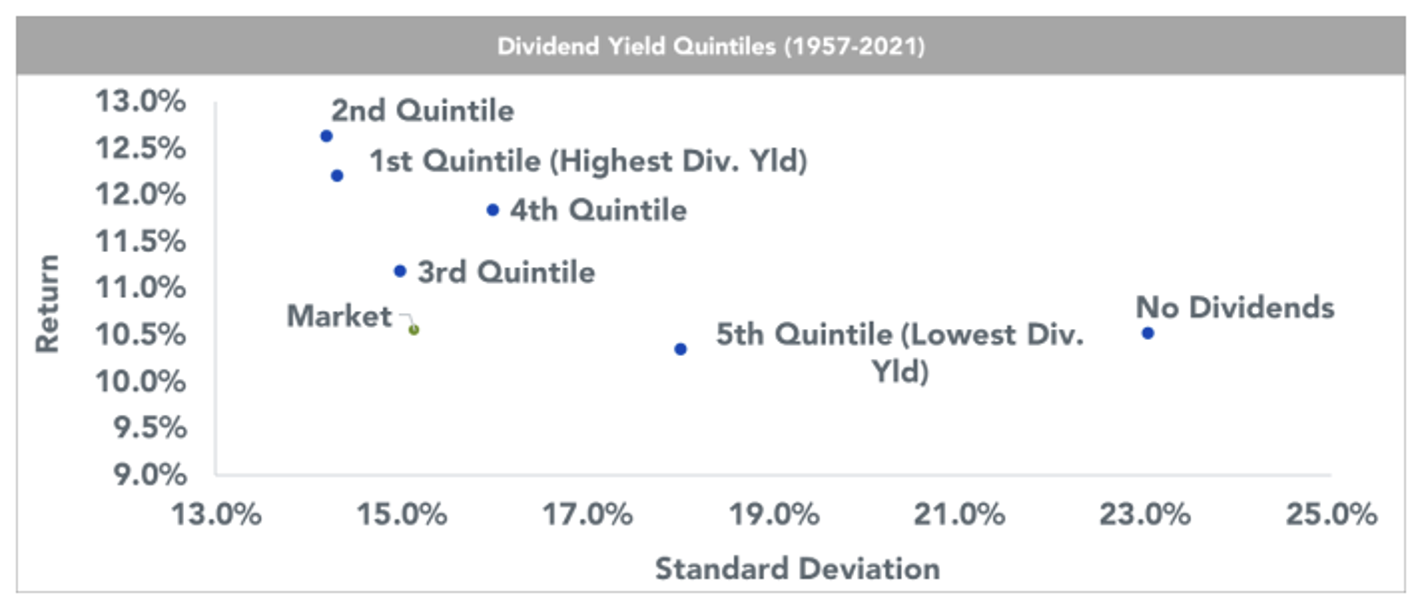

Si l'on se concentre sur les dividendes, il est important de reconnaître que toutes les actions à dividendes ne sont pas créées de la même manière. Selon les recherches de WisdomTree ETFs, le "2e quintile" a toujours été le meilleur endroit où placer votre allocation de dividendes. Le deuxième quintile est tout simplement le groupe ayant le deuxième rendement le plus élevé (les actions du premier quintile sont celles qui ont le rendement le plus élevé, ce qui tend à être trop risqué). Le deuxième quintile abrite généralement des sociétés qui présentent un bon équilibre entre un taux de distribution élevé et un risque trop élevé.

Le gagnant du dividende risque et rendement : Deuxième quintile

Source : WisdomTree

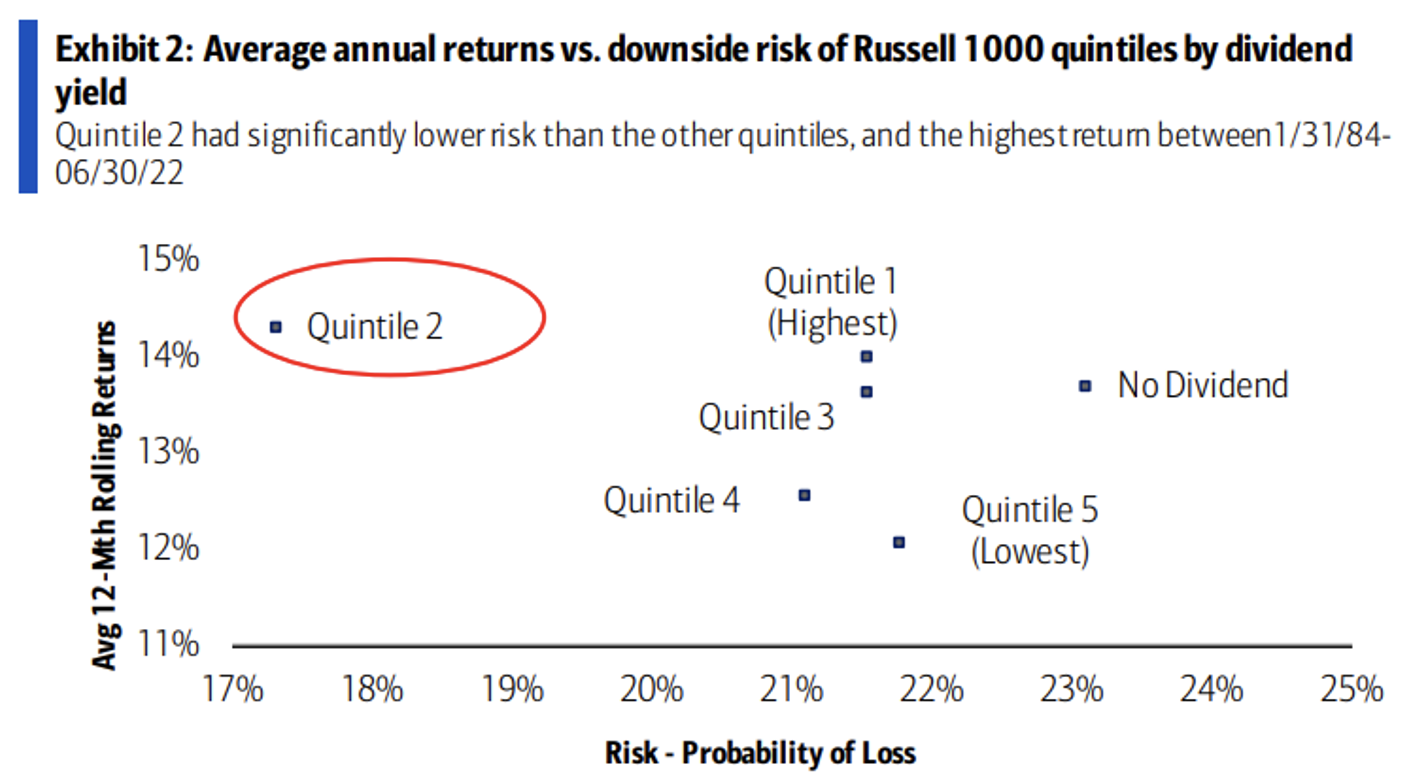

J'ai constaté que les recherches de Bank of America confirment la conclusion de WisdomTree. Le ratio de Sharpe le plus élevé parmi les cinq groupes de dividendes est décidément le quintile 2. Actuellement, ce groupe d'actions offre des rendements de 2,46 % à 3,49 %, selon BofA. En termes de performance, le Quintile 2 a battu l'indice Russell 1000 à pondération égale sur les périodes de 3 et 5 ans et depuis le début du suivi en 2010.

BofA : le Quintile 2 se distingue

Source : BofA Global Research

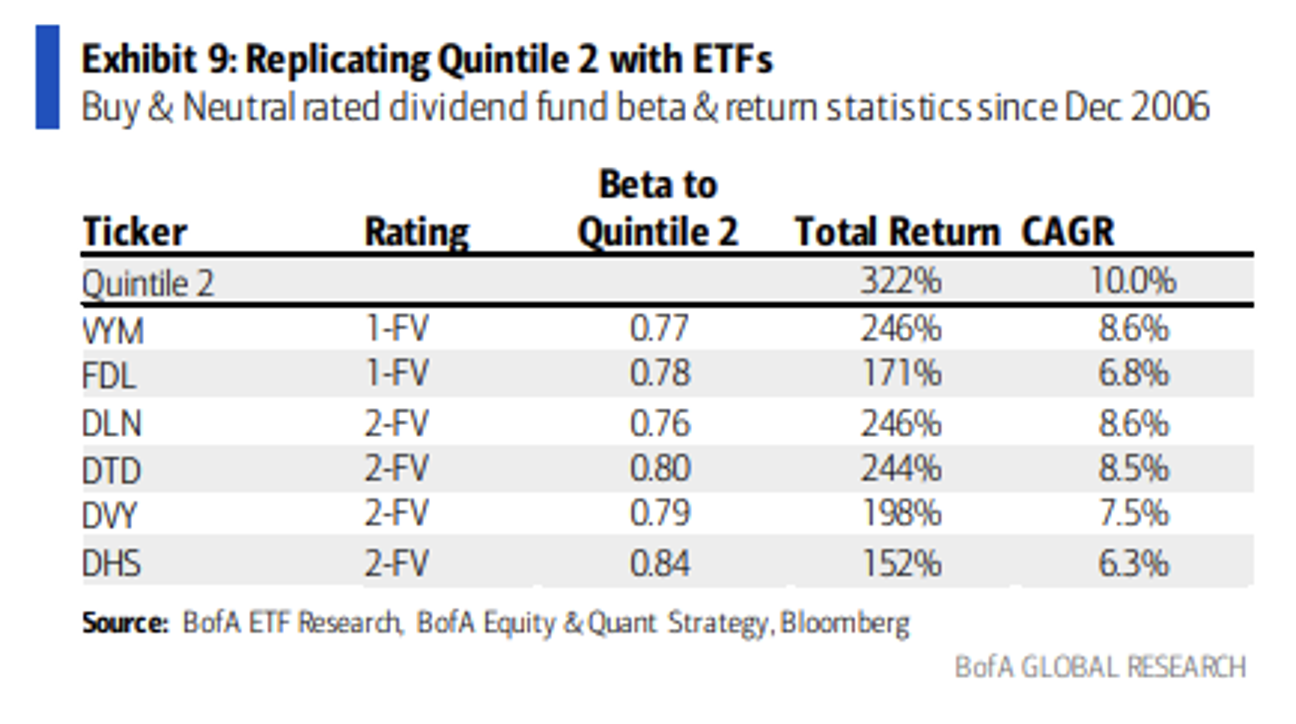

Comment les investisseurs axés sur les dividendes peuvent-ils tirer parti de cette tendance à long terme, fondée sur des preuves, de solides rendements corrigés du risque provenant du deuxième quintile de rendement le plus élevé des actions américaines ? Dans une note publiée l'année dernière, BofA a répondu à la question que je lui ai posée : Quel ETF suit le mieux le quintile 2 ?

La réponse : Vanguard High Dividend Yield Index Fund ETF Shares (NYSE:VYM). Le bêta de l'ETF par rapport au quintile 2 et son rendement global sont ceux qui reproduisent le mieux l'écran de BofA.

Le jeu des dividendes : VYM

Source : BofA Global Research

Le point de vue technique

Alors que le style croissance a fortement rebondi depuis le creux du S&P 500 à la mi-juin, les thèmes valeur et dividendes ont eu du mal sur une base relative. Alors que VYM a rebondi de moins de 100 $ à environ 104 $ au sommet de la semaine dernière, je vois une résistance autour de ce point de retour. Le support se situe au niveau des sommets pré-pandémiques, vers les 90 dollars.

Graphique technique de VYM : Test de résistance, support aux sommets de début 2020 :

Source : Stockcharts.com

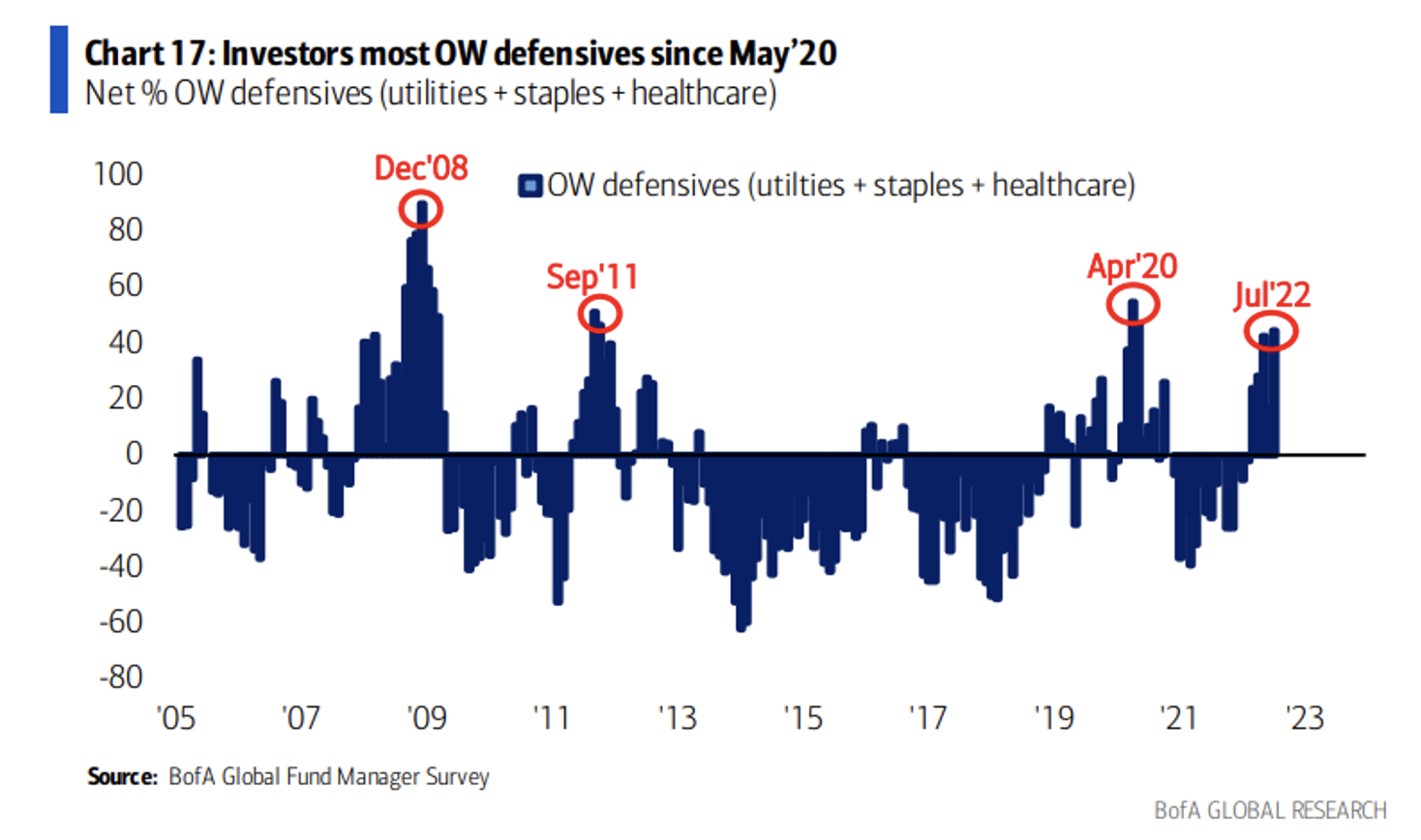

Je m'inquiète également du positionnement et du sentiment à court terme des thèmes d'investissement axés sur les dividendes. La dernière enquête mondiale des gestionnaires de fonds de la Bank of America Global Fund Manager Survey suggère que les secteurs défensifs sont encombrés. Le rapport publié la semaine dernière montre que les secteurs des services publics, des produits de base et des soins de santé sont les plus surpondérés par les gestionnaires de portefeuille depuis mai 2020.

Le positionnement suggère un trop grand optimisme dans les secteurs défensifs

Source : BofA Global Research

Source : BofA Global Research

Conclusion

J'aime l'idée d'avoir une allocation raisonnable à long terme aux actions de dividendes, mais les dividendes seuls ne devraient pas être une raison d'investir. Il est plus judicieux d'adopter une approche de rendement total. Toutefois, pour cette partie de votre portefeuille, il pourrait être judicieux de détenir un fonds comme VYM, étant donné son exposition à ce qui a fonctionné historiquement, à savoir des actions à haut rendement, mais pas trop risquées. À court terme, je vois des risques de baisse pour VYM, compte tenu de la situation technique, du positionnement et du sentiment.

Avertissement : Mike Zaccardi possède VYM mais aucun des autres titres mentionnés dans cet article.