C'est un défaut humain que de privilégier les explications simples du cycle économique. L'idée que la fiabilité et l'actualité peuvent être forgées dans un seul indicateur perdure, mais l'histoire récente a mis à mal cette approche, rappelle un nouveau commentaire d'Axios.

"Les indicateurs de récession ne fonctionnent plus comme avant", rapporte le site d'information. "Beaucoup d'entre eux ont été déclenchés, mais aucun ralentissement important ne s'est matérialisé. Les bizarreries du cycle économique pandémique - alimenté par une série de perturbations de l'offre et de la demande - en sont probablement la cause."

- ⚠️ InvestingPro est en soldes ! Rejoignez plus de 100.000 investisseurs qui surperforment le marché sans efforts grâce à l'IA pour moins de 8 euros par mois en cumulant les soldes d'été et la réduction réservée à nos lecteurs pour un rabais total de -43%* sur l'abonnement d'un an ! ⚠️

Parmi les indicateurs qui n'ont pas réussi à signaler à temps l'imminence d'une récession, on peut citer la courbe des taux, les indicateurs économiques avancés, et l'emploi temporaire, qui, selon Axios, "était un indicateur important" dans le passé, mais qui a chuté récemment.

Il est tentant de blâmer les séquelles de la pandémie pour ces faux signaux. Pour être juste, beaucoup de choses ont changé dans le cycle économique depuis que le COVID a bouleversé la routine habituelle et il serait naïf de minimiser ce facteur.

Mais il est également juste d'observer qu'aucun indicateur du cycle économique n'a jamais été irréprochable. Cela a toujours été vrai et le sera toujours. Comme le dit l'adage, il est difficile de faire des prévisions, surtout en ce qui concerne l'avenir.

Heureusement, il existe des techniques pour minimiser le bruit, maximiser le signal et améliorer l'actualité et la fiabilité des analyses sur la récession. Cela commence par un principe de base documenté depuis des décennies dans le domaine de l'analyse empirique : la combinaison de la modélisation analytique améliore les résultats.

Les lecteurs réguliers de CapitalSpectator.com savent que votre rédacteur en chef est un grand fan des méthodologies d'ensemble pour estimer le risque de récession en temps réel. Comme je l'ai écrit en 2016, "nous devrions nous méfier de nous fier uniquement aux signaux du marché pour estimer le risque de récession."

Huit ans plus tard, le même principe s'applique, et ce pour une bonne raison : cela fonctionne. Ou, pour être plus précis, il échoue moins souvent que les suspects habituels. Il est vrai qu'il est impossible de mettre au point une méthodologie véritablement sans faille.

En effet, il existe un compromis crucial qui doit être reconnu dans l'analyse de la récession : l'opportunité par rapport à la fiabilité. Ces deux éléments sont en conflit l'un avec l'autre. Bien qu'il n'existe pas de solution parfaite pour calibrer cette relation dans la modélisation, ignorer ce fait indéniable en se fiant à un, voire à une poignée d'indicateurs, c'est s'exposer à des problèmes.

En fait, on pourrait affirmer que l'élaboration d'un modèle de récession multifactoriel est plus pertinente et plus pratique que jamais. C'est d'autant plus vrai que ce principe fondamental sous-tend depuis longtemps la méthodologie des mises à jour hebdomadaires du US Business Cycle Risk Report (qui en est à sa dixième année), une publication sœur de CapitalSpectator.com.

À un niveau élevé, l'objectif principal est de rassembler soigneusement un ensemble diversifié d'indicateurs afin d'estimer l'état actuel de l'économie. Sur cette base, une prévision à court terme est mise à jour chaque semaine.

Le principe clé : les estimations reflètent une grande variété d'indicateurs et de modèles. Le raisonnement est le suivant : on ne sait jamais quel indicateur ou modèle va échouer en temps réel - et, oui, il y a toujours quelque chose qui échoue. C'est l'équivalent pour l'aviation de reconnaître que si l'on traverse le Pacifique en avion, il est préférable de ne pas se fier à un seul moteur.

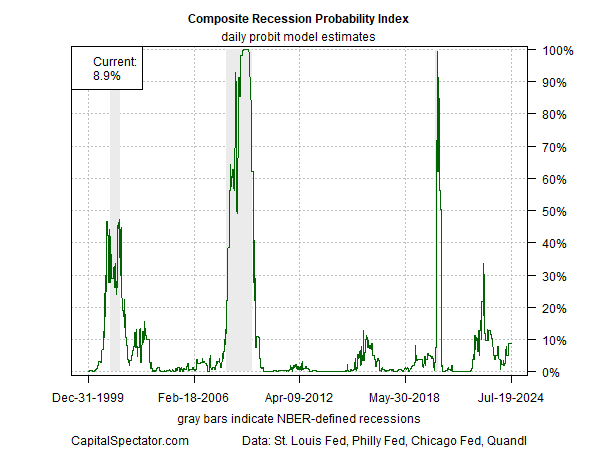

Sur cette base, l'état actuel de l'économie continue de favoriser l'expansion, d'après l'indicateur principal qui regroupe une variété de signaux pour le rapport sur les risques du cycle économique aux États-Unis (US Business Cycle Risk Report). Dans l'édition actuelle de la lettre d'information, la probabilité qu'une récession définie par le NBER ait commencé ou soit imminente est d'environ 9 %.

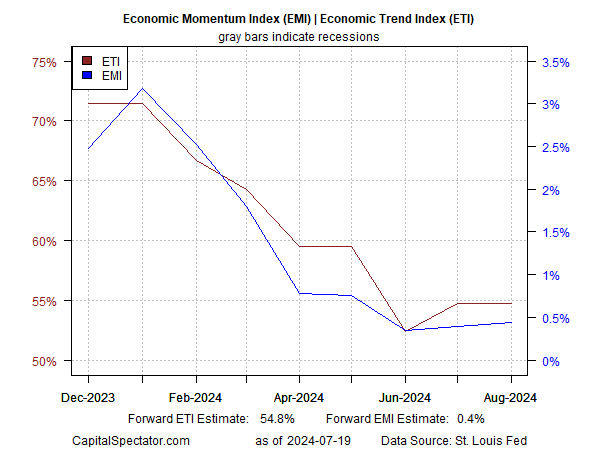

L'utilisation d'un ensemble multifactoriel d'indicateurs exclusifs du cycle économique pour prévoir les perspectives à court terme suggère que l'activité économique se stabilise jusqu'au mois d'août, bien qu'à un rythme lent ou léthargique. (Remarque : les points de basculement qui séparent l'expansion de la récession pour les indices figurant dans le graphique ci-dessous sont 50 % (ETI) et 0 % (EMI).

Pourquoi limiter les estimations prévisionnelles à un mois ou deux ? Parce que regarder plus loin, c'est deviner. Il est profondément erroné et naïf de supposer qu'il est possible de modéliser la manière dont la complexité de l'économie américaine se répercutera au-delà de l'avenir proche.

En effet, la seule chose qui soit encore plus erronée que de se fier à un seul indicateur dans l'analyse de la récession, c'est de faire des prévisions à six mois, un an ou plus.