Lors de la réunion du FOMC de la semaine dernière, Jerome Powell a déclaré,

"Nous pensons que les conditions financières pèsent sur l'économie".

Ses commentaires semblent raisonnables, compte tenu de ce qui suit :

- La Fed réduit son bilan (QT).

- Le taux des Fed Funds est à son plus haut niveau depuis plus de 15 ans.

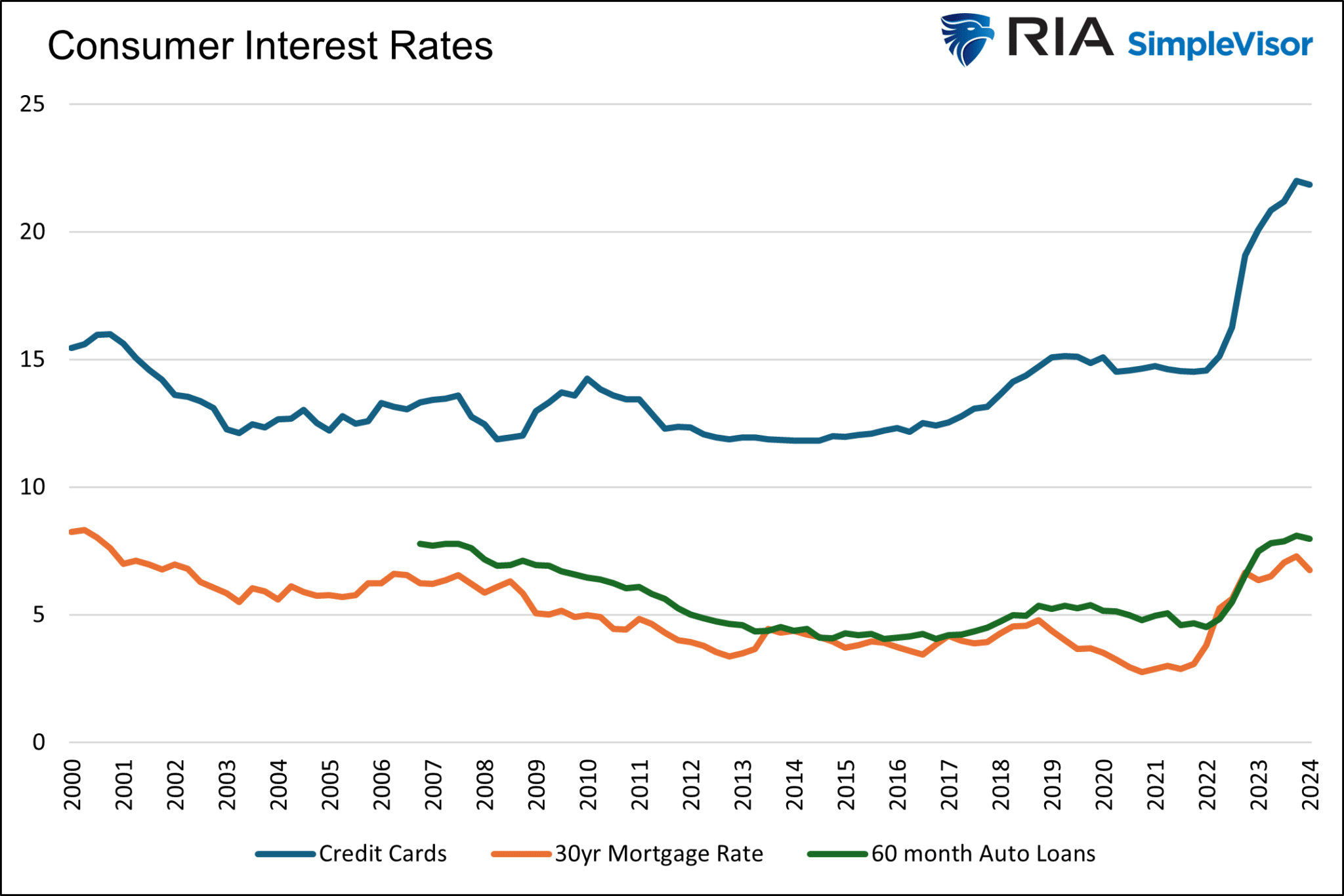

- Les taux hypothécaires sont d'environ 7 %, soit 3 à 4 % de plus que les niveaux d'avant la pandémie.

- Les taux d'intérêt des cartes de crédit sont de 20 % ou plus.

- Les prêts automobiles se situent entre 7 et 10 %

- La croissance des prêts à la consommation, hors pandémie, est retombée à des niveaux observés pour la dernière fois il y a plus de dix ans.

- L'encours des prêts commerciaux et industriels (C&I) est en baisse.

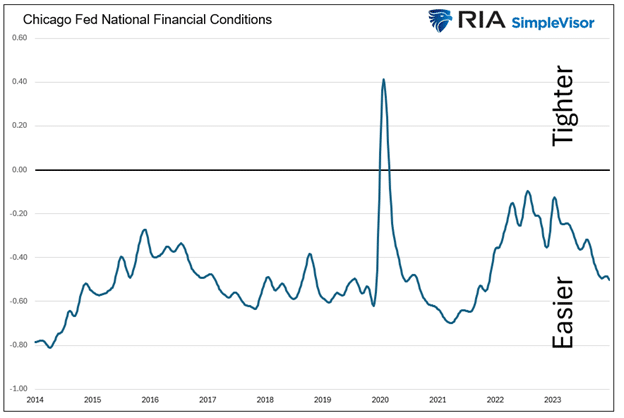

La déclaration de M. Powell indique que les conditions financières sont tendues. Cependant, elles sont faciles selon la définition des conditions financières de la Fed. Si M. Powell ne comprend pas la différence entre les conditions financières et les conditions d'emprunt, nous devons supposer que la plupart des investisseurs ne la comprennent pas non plus.

Comme nous allons l'expliquer, il y a une grande différence entre les conditions financières et les conditions d'emprunt. Il est tout aussi important de considérer que la combinaison actuelle de conditions financières faciles et de conditions d'emprunt strictes rend la politique monétaire difficile à équilibrer pour la Fed.

Que sont les conditions financières ?

La Réserve fédérale de Saint-Louis définit les conditions financières comme suit :

"Lesmesures du prix des actions (aussi communément appelé prix des actions), la force du dollar américain, la volatilité du marché, les écarts de crédit, les taux d'intérêt à long terme et d'autres variables.

Les conditions financières ont tendance à être faciles lorsque les investisseurs sont optimistes et spéculatifs. Examinons les quatre mesures essentielles de la définition de la Fed de St. Louis pour comprendre pourquoi les conditions financières sont faciles aujourd'hui.

Prix des actions: Le S&P 500 a augmenté de 38 % depuis 2023 et de 10 % au cours des trois premiers mois de 2024.

Dollar américain: Le Dollar Index est relativement stable depuis 2023 et depuis le début de l'année.

Volatilité du marché: L'indice de volatilité VIX oscille entre 12 et 15 cette année. C'est environ un écart-type en dessous de la moyenne de l'indice VIX de 19,32 au cours des 35 dernières années.

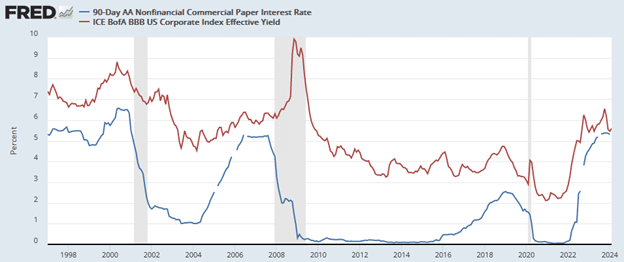

Écarts de crédit: Le rendement des obligations de qualité BBB n'est supérieur que de 1 % à celui des obligations du Trésor à échéance comparable. Il s'agit de l'écart le plus faible depuis les années 1990.

Taux d'intérêt à long terme: Les taux d'intérêt à long terme ont été nettement plus élevés que la moyenne au cours des dernières années et ont atteint des niveaux jamais vus avant la crise financière de 2008. Toutefois, ils sont inférieurs d'environ 1 % à leur pic de l'année dernière.

Les prix des actions, la volatilité du marché et les écarts de crédit indiquent des conditions financières très faciles, et nous pourrions également qualifier leurs niveaux de spéculatifs.

Le dollar a eu peu d'effet sur les conditions financières car il est resté relativement stable.

Les taux d'intérêt à long terme indiquent un resserrement des conditions financières, bien qu'ils se soient détendus au cours des six derniers mois.

En fin de compte, les conditions financières sont faciles en grande partie parce que le sentiment robuste sur les marchés des actions et du crédit compense largement la hausse des taux d'intérêt.

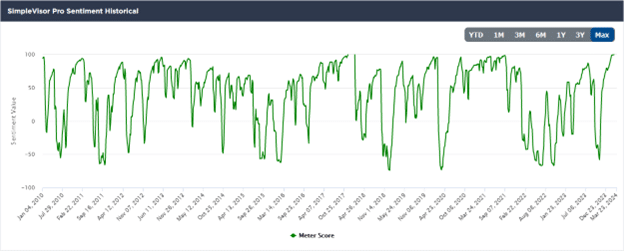

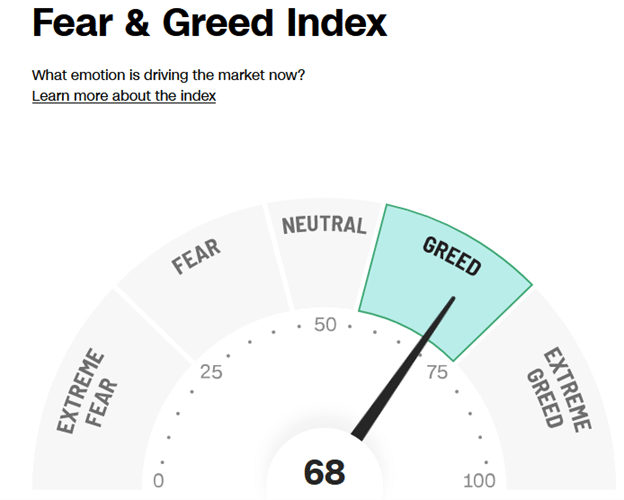

Comme le montre le graphique ci-dessous, notre indicateur exclusif SimpleVisor Sentiment est à son niveau maximum, et l'indice CNN Fear & Greed se rapproche de l'extrême cupidité.

Que sont les conditions d'emprunt ?

Contrairement aux conditions financières, les conditions d'emprunt sont loin d'être faciles. Les deux graphiques ci-dessous mettent en évidence le stress financier auquel sont soumis les consommateurs et les entreprises qui empruntent.

Les taux d'intérêt des cartes de crédit dépassent les 20 % et sont supérieurs d'environ 5 % aux taux les plus élevés des 24 dernières années. Les taux d'intérêt des prêts hypothécaires et des prêts automobiles ont atteint des niveaux inégalés depuis au moins quinze ans.

Le graphique suivant montre que les prêts de papier commercial à 90 jours et les rendements des obligations d'entreprises notées BBB sont à leur plus haut niveau depuis la crise financière.

Que peut et ne peut pas gérer la Fed ?

La Fed joue un rôle crucial dans l'orientation des conditions financières et d'emprunt. À certains moments, comme aujourd'hui, les conditions financières et d'emprunt peuvent être contradictoires, ce qui complique la tâche de la Fed en matière de gestion de la politique monétaire.

La perception par le marché de la position de la Fed, hawkish ou dovish, et plus important encore, les prévisions sur la manière dont elle pourrait modifier sa politique, peuvent avoir un impact considérable sur le sentiment du marché et les conditions financières.

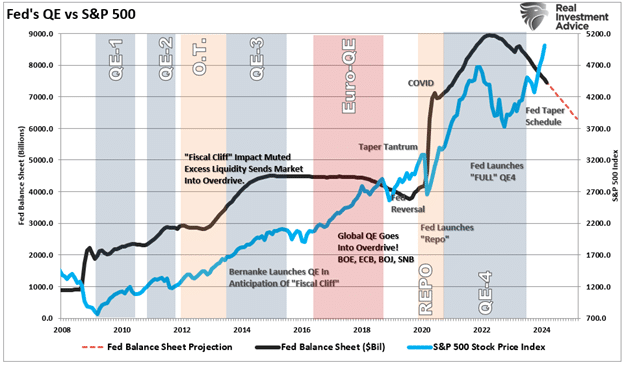

Par exemple, il existe une forte corrélation entre l'assouplissement quantitatif et l'augmentation des rendements boursiers, la baisse de la volatilité et le resserrement des écarts de crédit. Cette relation s'explique en partie par la psychologie des investisseurs.

Toutefois, elle est également fonction des liquidités créées par la Fed dans le cadre de l'assouplissement quantitatif. Pour des raisons similaires, des taux plus bas sont considérés comme bénéfiques pour les marchés.

La Fed a plus de poids dans la détermination des conditions d'emprunt. En gérant le taux des Fed Funds, la Fed donne le ton pour les taux d'intérêt à long terme et influence de manière significative les taux à court terme.

En outre, l'assouplissement quantitatif et l'assouplissement quantitatif peuvent ajouter ou retirer des liquidités des marchés, ce qui affecte directement l'offre et la demande de liquidités disponibles sur tous les marchés.

La situation de Powell

Les conditions financières se sont considérablement assouplies, car les investisseurs ont écarté la probabilité d'une hausse des taux et ont commencé à envisager des baisses de taux.

La combinaison de taux d'intérêt plus bas et d'un QT éventuellement moins important, associée à une croissance économique robuste, est le scénario idéal qui fait monter le moral des investisseurs. Cela se produit en dépit de conditions d'emprunt extrêmement strictes et d'une politique monétaire très expansionniste.

Actuellement, la Fed ne souhaite pas que les conditions financières s'assouplissent davantage, car l'effet de richesse lié à la vigueur des marchés peut avoir une incidence inflationniste. Elle pourrait augmenter les taux ou même parler d'augmenter les taux pour peser sur les conditions financières. Toutefois, compte tenu des conditions d'emprunt serrées et de la possibilité que l'effet retard des hausses de taux antérieures entraîne une récession, la Fed semble se trouver dans une impasse.

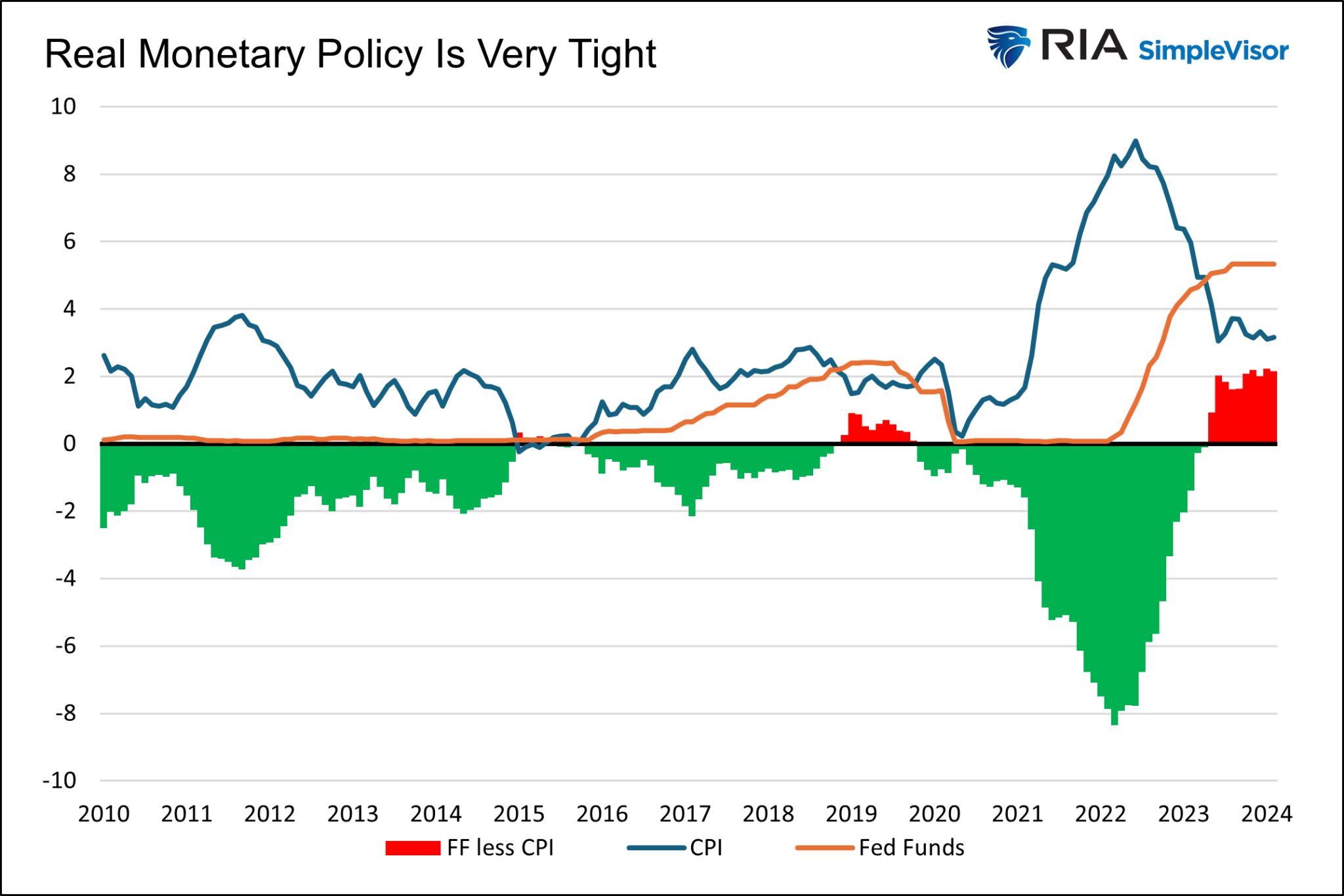

Comme nous l'expliquons ci-dessous, en termes réels, la politique de la Fed n'a jamais été aussi restrictive depuis quinze ans.

La Fed va bientôt se retrouver dans une autre situation difficile

Le sentiment et la liquidité sont les moteurs des marchés à court terme. Ils ont tous deux soutenu la hausse des cours des actions et les transactions maniaques sur les actions de l'IA et les crypto-monnaies.

Toutefois, la situation pourrait changer. Comme nous le notons sur Problèmes de liquidité, l'excès de liquidités s'écoule rapidement du système financier. La Fed est consciente de la situation et pourrait être appelée à faire face à un manque de liquidités.

Des réductions du QT et/ou des taux plus bas permettraient d'apaiser les inquiétudes concernant les liquidités. Cependant, en agissant ainsi, surtout si l'économie reste robuste et que le sentiment du marché est fort, la Fed risquerait d'assouplir davantage les conditions financières, ce qui, à son tour, pourrait maintenir l'inflation à ses niveaux actuels.

Résumé

L'économie "Boucles d'or", associée à la fin du cycle de hausse des taux, rend les investisseurs enthousiastes, ce qui assouplit les conditions financières. Paradoxalement, alors que les conditions financières ont été parmi les plus faciles de ces dix dernières années, les conditions d'emprunt restent très strictes.

La Fed doit trouver un équilibre entre ces deux conditions, ce qui est difficile car elles peuvent se contrecarrer l'une l'autre. Il pourrait s'avérer difficile de faire glisser le chas de l'aiguille, étant donné que l'inflation reste trop élevée et que, plus récemment, elle montre certains signes de rigidité.