Quel long et étrange voyage pour certains analystes depuis que les prévisions de récession de l'été se sont transformées en une solide hausse de 2,8 % du PIB du troisième trimestre. L'un des principaux moteurs de la progression du troisième trimestre est l'augmentation des dépenses de consommation, qui représente environ les deux tiers du PIB. Les dépenses de consommation personnelle ont augmenté de 3,7 % au troisième trimestre, ce qui représente une forte hausse par rapport aux 2,8 % du deuxième trimestre.

La foule, rappelons-le, s'est concentrée sur le signal de récession déclenché par la règle Sahm au début du mois d'août. En dépit d'un dossier apparemment sans faille, l'argument en faveur d'un appel à la récession à haut niveau de confiance basé uniquement sur les données sur le chômage - la base des analyses de la règle de Sahm - a toujours été imparfait. Se fier à un ou deux ensembles de données pour dresser le profil de l'énorme complexité et de la taille de l'économie américaine, c'est tenter le sort - inutilement d'ailleurs.

En revanche, le suivi d'un large éventail d'indicateurs économiques et financiers permet d'éliminer une grande partie du bruit et de maximiser le signal. Il y a toujours de l'incertitude, quelle que soit la façon dont on découpe les données. Mais la tentation de sélectionner un ou deux indicateurs pour informer vos perspectives économiques est l'équivalent macroéconomique d'une erreur de débutant.

Les suspects habituels ont-ils retenu la leçon ? Je ne retiens pas mon souffle. L'une des raisons pour lesquelles les prévisions de récession sont audacieuses est qu'elles attirent les foules. Il s'agit en quelque sorte d'une publicité gratuite. Un analyste émet un avertissement brutal indiquant que la fin est proche et les médias se précipitent pour interviewer le sage. On peut supposer que la nouvelle génère de nouveaux clients. Qu'en est-il de la qualité de la prévision ? L'analyste passe rapidement à une nouvelle prévision. Et c'est reparti pour un tour.

Heureusement, il existe une meilleure méthode. Prenons, par exemple, la combinaison de prévisions immédiates qui ont été présentées à plusieurs reprises sur CapitalSpectator.com au cours des mois qui ont précédé la publication, hier, du rapport sur le PIB du troisième trimestre. Ces mises à jour, provenant de diverses sources, ont toujours indiqué un faible risque de récession. La médiane des prévisions actuelles de la semaine dernière a réaffirmé les estimations antérieures et reflété une perspective de +3,0 % pour le rapport d'hier.

Si vous pensez avoir déjà vu ce film au cours des trimestres précédents, vous avez raison. Il n'y a pas eu non plus de pénurie d'avertissements erronés sur la récession avant la publication du rapport sur le PIB du deuxième trimestre.

Il n'est pas surprenant que les prévisionnistes de la récession ne se soient pas réformés, mais qu'ils aient plutôt avancé la date prévue pour le début de la contraction. Ils finiront par avoir raison, mais ce n'est pas une façon de gérer un chemin de fer.

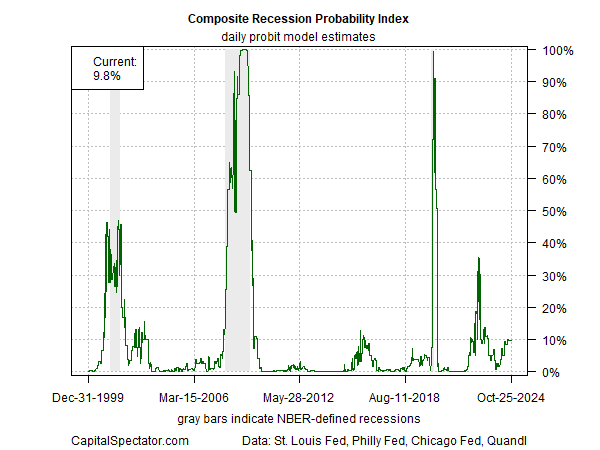

Le risque de récession reste faible, comme je l'ai indiqué dans l'édition du 26 octobre du rapport sur les risques liés au cycle économique aux États-Unis. L'indicateur clé qui sous-tendait ce point de vue était la probabilité estimée à 10 % qu'une récession définie par le NBER ait commencé ou soit imminente, sur la base de l'indice composite de probabilité de récession (Composite Recession Probability Index - CRPI), qui regroupe divers ensembles de données sur le cycle économique.

L'IPCR, ainsi que plusieurs autres indicateurs généraux, indiquent clairement que les perspectives à court terme sont optimistes. Mais les vieilles habitudes ont la vie dure dans l'art et la science de l'analyse de la récession, conçus pour maximiser l'attention plutôt que le signal. Ce n'est qu'une question de temps avant que les sombres avertissements ne refassent surface et que les montagnes russes ne redémarrent. Caveat emptor.