- L'or maintient des perspectives positives, se maintenant au-dessus du soutien à long terme à 2050 $ après avoir atteint 2148 $ au début du mois de décembre.

- La demande élevée pour l'or est attribuée aux attentes croissantes que la Réserve fédérale américaine entame des réductions de taux d'intérêt en mars 2024.

- Les marchés anticipent actuellement des baisses de taux allant jusqu'à 150 points de base, ce qui renforce l'idée que 2024 pourrait être une année haussière pour l'or.

La dernière semaine de l'année est en cours et l'or a conservé des perspectives positives, se maintenant au-dessus de son prix de résistance à long terme.

Au cours de la première moitié du mois de décembre, l'or a atteint le niveau record de 2 148 dollars, mais a connu une baisse partielle due à des prises de bénéfices. La seconde moitié du mois a été marquée par une tendance à la reprise.

La forte demande d'or est attribuée aux attentes croissantes concernant la réduction des taux d'intérêt par la Réserve fédérale américaine en mars 2024.

Cette anticipation a entraîné une baisse des rendements du Trésor américain. Associée à une baisse de la demande pour le dollar US, cette chute a ramené l'or à ses niveaux de prix du début du mois de décembre.

Compte tenu de la situation actuelle, les investisseurs anticipent que la Fed pourrait réduire agressivement les taux d'intérêt jusqu'à 150 points de base à partir de mars 2024.

Cela renforce l'idée que la période à venir pourrait être l'année des matières premières, ce qui conforte les perspectives haussières de l'or, la matière première dont le volume de transactions est le plus élevé.

Tout au long de l'année 2023, le statut de valeur refuge de l'or a soutenu les prix dans un contexte d'escalade des risques géopolitiques. Les conflits en cours en Ukraine et à Gaza pourraient s'étendre à 2024 et alimenter les perspectives haussières du métal jaune l'année prochaine.

Si nous examinons le graphique de l'or au comptant, le retournement à la hausse à partir de la bande de 1 970 $ la semaine dernière a assuré la poursuite de la reprise qui a commencé en octobre.

Le prix de l'or a réussi à clôturer la semaine au-dessus de la zone que nous considérons comme la zone de résistance à long terme dans la fourchette de 2 030 à 2 050 dollars.

Si nous regardons l'action du prix dans la seconde moitié de 2023 ; Après que le premier mouvement au-dessus de la zone de résistance ait échoué en décembre, une tendance à la hausse plus robuste est à noter dans la situation actuelle.

Si l'or peut terminer l'année 2023 au-dessus du dernier sommet de clôture dans la bande des 2 070 $, il pourrait continuer à augmenter son élan dans la première semaine de janvier.

Dans ce cas, une ligne haussière s'étendant jusqu'à 2 200 $ selon les niveaux de Fibonacci attire l'attention. Sur ce chemin, les niveaux de 2 115 $ et 2 150 $ seront suivis comme résistances intermédiaires.

Sur le graphique journalier, les valeurs de la moyenne mobile exponentielle (EMA) à court terme soutiennent les perspectives positives, tandis que les perspectives du RSI stochastique indiquent qu'il y a un peu plus de place pour la hausse.

Le prix le plus proche de 2 035 $ constitue un soutien dans la zone inférieure. Ce niveau de prix est un support important en tant que limite de l'EMA à 8 jours et de la ligne de résistance à long terme.

Dans le cas d'une rupture possible, nous pouvons voir que cette fois la phase de correction peut se poursuivre jusqu'à 1 970 $, ce qui correspond à la valeur de l'EMA à 3 mois.

Cependant, la grande confiance dans le marché des matières premières en 2024 peut faire en sorte que les baisses éventuelles restent limitées par rapport à la possibilité d'être considérées comme une opportunité d'achat.

Dollar américain : Le billet vert continue de baisser

Du côté du dollar, après les dernières données publiées la semaine dernière, l'atténuation continue des pressions inflationnistes a augmenté la probabilité que la Fed réduise les taux d'intérêt plus tôt que prévu.

D'autre part, la baisse de l'inflation annuelle américaine en dessous de 3 % est l'indicateur le plus important que la politique monétaire restrictive commence à porter ses fruits.

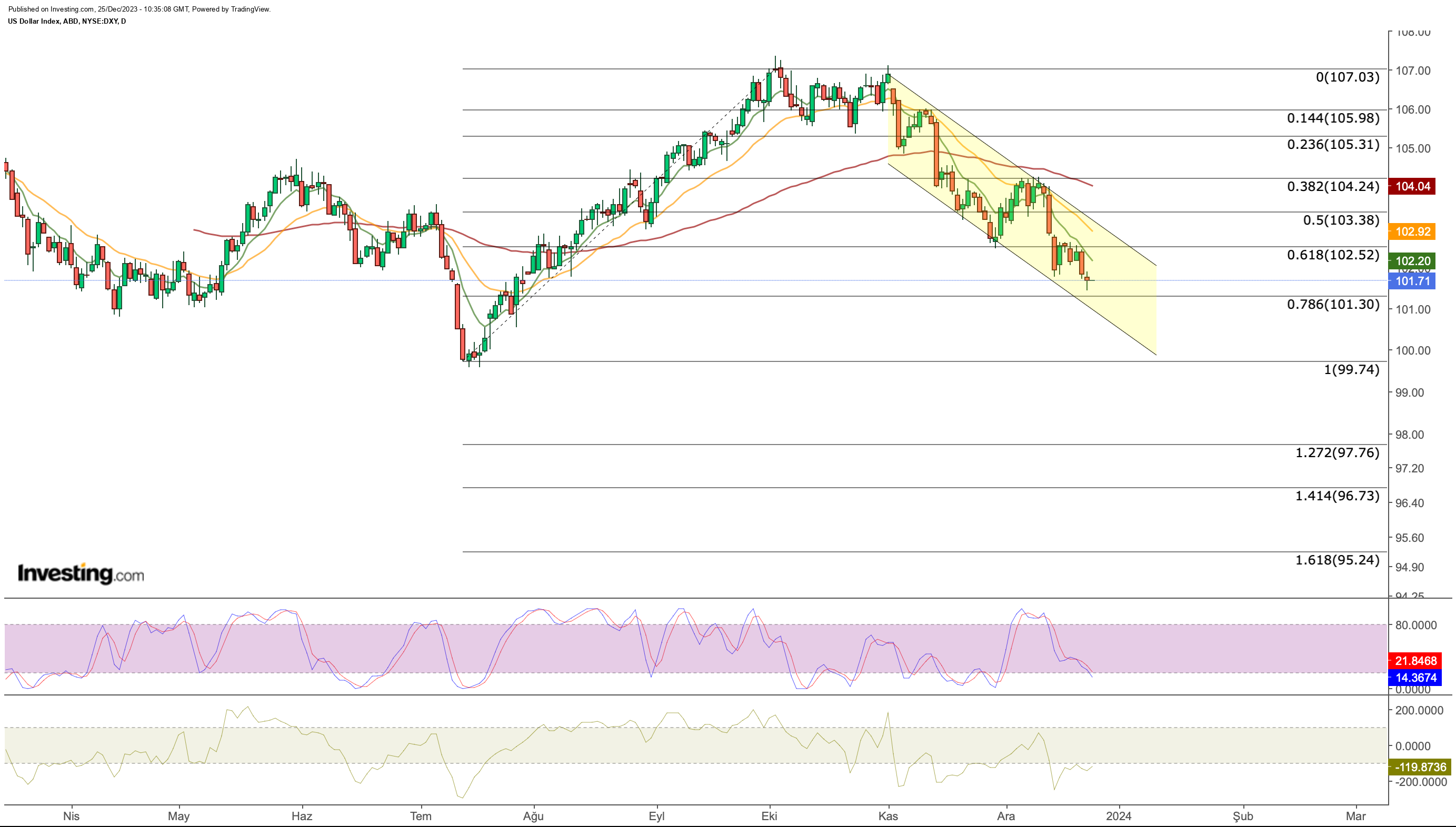

Le dollar américain a poursuivi sa tendance baissière de novembre en décembre, tombant dans la bande des 101 et atteignant son niveau le plus bas au cours des cinq derniers mois.

La baisse des rendements des obligations de référence à leurs plus bas niveaux depuis juillet soutient la tendance à la baisse de l'indice du dollar.

D'un point de vue technique, on constate que le DXY, qui évolue dans un canal descendant en forte accélération depuis novembre, a atteint le Fib 0,786 (101,3), qui peut être considéré comme une ligne de support importante selon la tendance haussière récente.

Dans les achats de réaction qui pourraient survenir à ce stade, le dollar pourrait voir des achats de réaction vers le niveau 102,5, qui coïncide également avec la bande supérieure du canal.

Toutefois, tant que les perspectives actuelles ne changent pas, la tendance baissière du DXY devrait se poursuivre le long du canal.

En cas de clôture hebdomadaire sous le support moyen de 101,3 en DXY, le niveau inférieur de juillet deviendra important dans la bande de 99, et une rupture possible peut déclencher une baisse jusqu'au niveau de 95.

***

En 2024, les décisions difficiles deviendront faciles à prendre grâce à notre outil de sélection des actions piloté par l'IA.

Vous êtes-vous déjà retrouvé confronté à la question suivante : quelle action dois-je acheter ?

Heureusement, ce sentiment n'existe plus depuis longtemps pour les utilisateurs de ProPicks. Grâce à une technologie d'IA de pointe, ProPicks propose six stratégies de sélection d'actions qui battent le marché, y compris la stratégie phare "Tech Titans", qui a surperformé le marché de 670% au cours de la dernière décennie.

Dernière chance pour profiter d’un tarif réduit sur InvestingPro ! La plateforme de stratégies d’investissement et d’analyse fondamentale InvestingPro est à -50% pour les fêtes de fin d’année, et nous en rajoutons une couche pour les lecteurs de nos articles, qui bénéficient d’une réduction supplémentaire de 10% sur l’abonnement Pro+ de 2 ans en utilisant le code promo “ACTUPRO” ICI

Divulgation: L'auteur ne détient aucune position dans les classes d'actifs mentionnées.