Dans un article d'opinion publié dans le Washington Post le 5 novembre 2010, Ben Bernanke a fait un tour de piste, louant les efforts de la Fed pour endiguer la crise financière. Dans cet article, il explique comment l'assouplissement quantitatif et d'autres politiques de la Fed ont permis d'assouplir les conditions financières et de renforcer la confiance des investisseurs. Il écrit : "La hausse des prix des actions stimulera la richesse des consommateurs :

La hausse des cours boursiers augmentera la richesse des consommateurs et contribuera à renforcer la confiance, ce qui peut également stimuler les dépenses. L'augmentation des dépenses entraînera une hausse des revenus et des bénéfices qui, dans un cercle vertueux, soutiendra davantage l'expansion économique.

Si Bernanke veut s'attribuer le mérite des politiques de la Fed qui ont fait grimper les cours boursiers, il devrait aussi en assumer les coûts. Ces mêmes politiques monétaires, qui ont été répétées à de nombreuses reprises depuis 2008, ont joué un rôle important dans l'exacerbation de l'écart de richesse aux États-Unis. Par conséquent, nous devrions remettre en question son utilisation du terme "cercle vertueux" pour décrire le fonctionnement de la politique monétaire moderne.

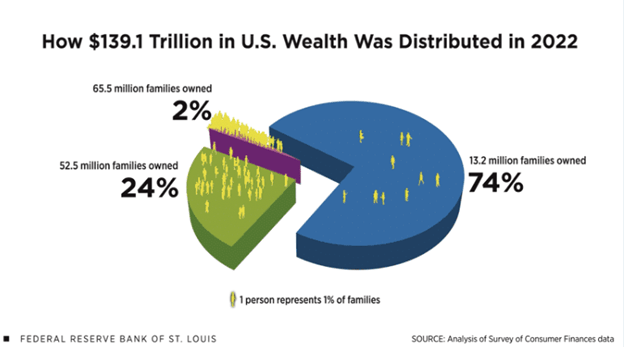

Graphique de l'écart de richesse

Cet article s'inspire d'un article paru récemment.

Avant de discuter du rôle de la Fed dans l'élargissement de l'écart de richesse, il convient de replacer le problème dans son contexte. Les graphiques et les citations ci-dessous sont tirés de l'article.

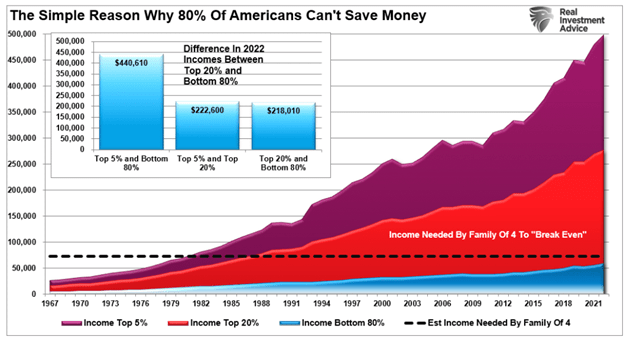

Pour 80 % des Américains, le résultat final du surendettement, du vieillissement de la population et de la pression en faveur de "politiques socialistes" est l'extraction continue de la richesse de la "classe moyenne" vers les "riches".

L'économie de marché et la politique monétaire

L'expression "Trickledown economics" a été inventée par John Kenneth Galbreth en 1982 et rendue célèbre par le président Ronald Reagan. Il s'agit d'une autre appellation de la politique économique de l'offre. Cette politique part du principe que la population bénéficie d'une intervention minimale de l'État dans l'économie. Par exemple, une réduction des impôts et des réglementations devrait favoriser l'activité économique et la prospérité de l'ensemble de la population.

La théorie est logique, mais les politiciens n'ont pas réussi à la mettre en œuvre.

En 2008, la Fed s'est inspirée de la théorie de l'offre pour endiguer la crise financière. À partir de ce moment-là, le modus operandi de la Fed a consisté en des politiques monétaires à effet de ruissellement.

L'assouplissement quantitatif a-t-il un effet de ruissellement ?

Ben Bernanke n'a pas été le premier président de la Fed ou banquier central à utiliser l'assouplissement quantitatif. Mais il en a fait un nom familier et un outil apparemment permanent dans la boîte à outils de la Fed.

L'assouplissement quantitatif a deux effets importants sur les marchés financiers et le système bancaire.

Tout d'abord, le fait de retirer des actifs des marchés financiers modifie l'équilibre entre l'offre et la demande en faveur d'une hausse des prix. En outre, lorsque les investisseurs pensent que l'assouplissement quantitatif est positif pour les prix des actifs, comme c'est le cas, la demande augmente, ce qui stimule encore plus la hausse des prix des actifs.

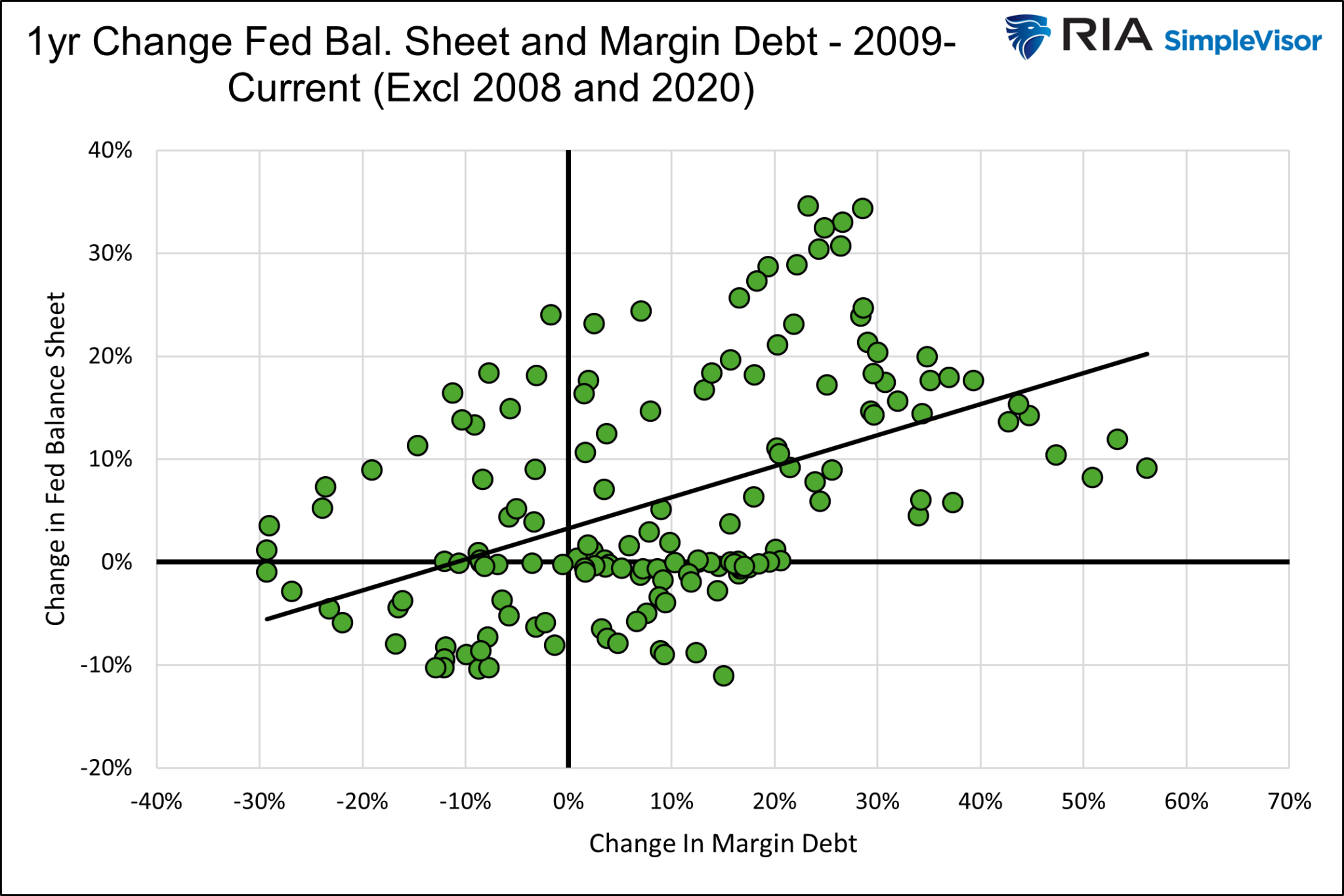

Deuxièmement, la Fed achète des obligations aux banques avec des réserves. Les réserves sont une forme d'argent qui n'est viable que dans les transactions entre banques ou avec la Fed. Les réserves soutiennent les prêts bancaires et les achats d'actifs. Par conséquent, lorsque davantage de réserves sont disponibles, les banques peuvent plus facilement accorder des prêts et acheter des actifs. En outre, certains prêts bancaires, en particulier les prêts sur marge ou les prêts repo, génèrent une demande supplémentaire d'actifs.

Le diagramme de dispersion ci-dessous montre la corrélation positive entre la variation en pourcentage sur un an de la dette sur marge et le bilan de la Fed.

La hausse des prix des actions et des actifs, associée à un effet de levier plus important, est une combinaison gagnante pour les investisseurs.

Le graphique de tous les graphiques

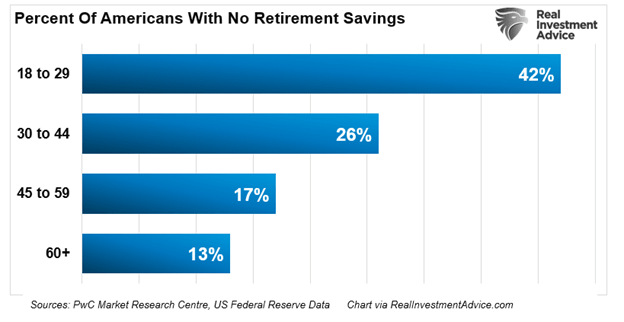

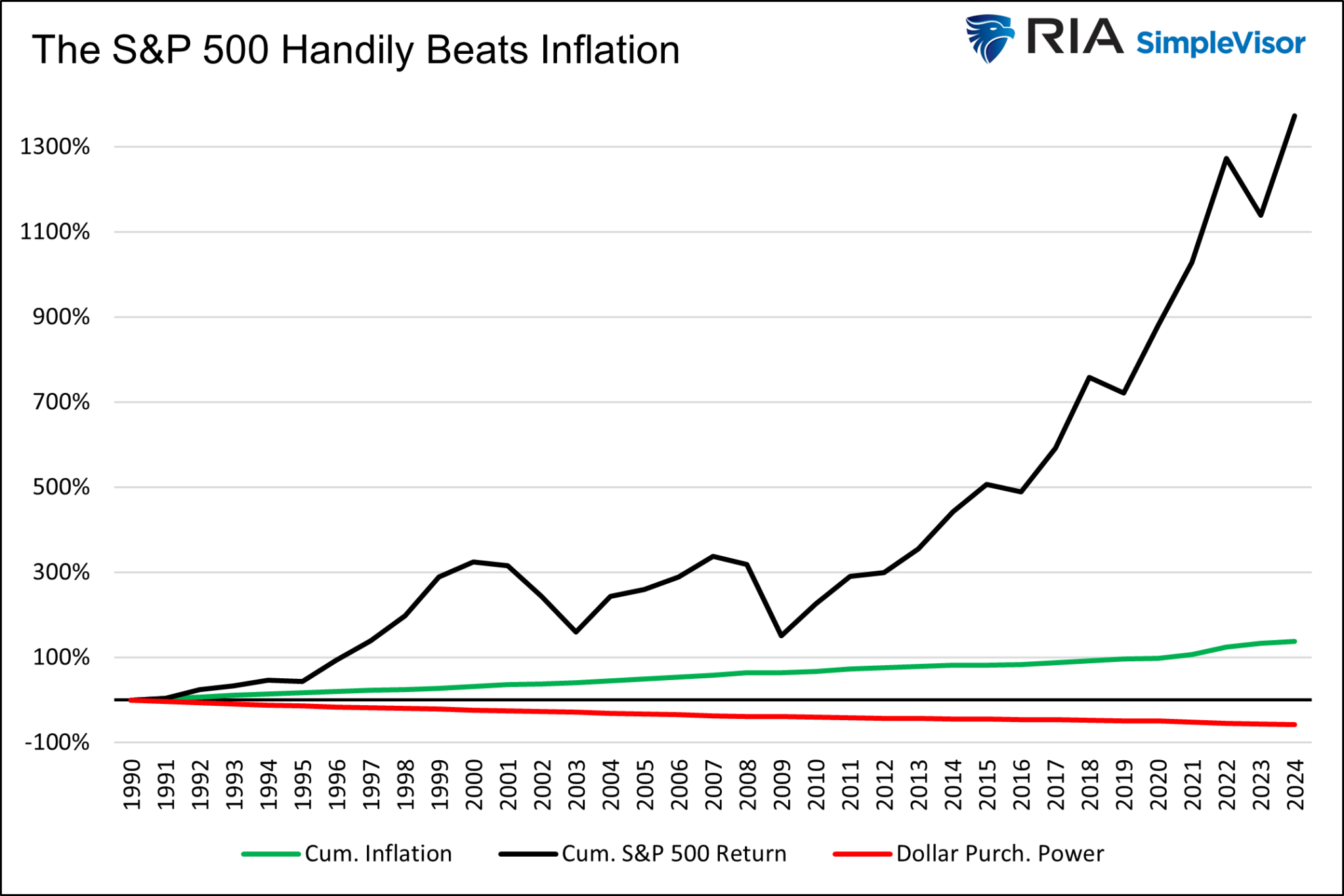

Après avoir expliqué comment la politique monétaire au compte-gouttes soutient les prix des actifs pour atteindre les objectifs de la Fed, nous partageons avec vous un graphique expliquant pourquoi les politiques de la Fed creusent l'écart de richesse.

Depuis 1990, le pouvoir d'achat du dollar a diminué de plus de 50 %. Dans le même temps, le S&P 500 a augmenté de plus de 1 300 %. Ceux qui disposent d'un portefeuille d'actions suffisant peuvent plus que compenser la baisse du pouvoir d'achat du dollar. Ceux qui n'ont pas d'actions sont laissés pour compte. Ceux qui n'ont pas d'actions sont laissés pour compte.

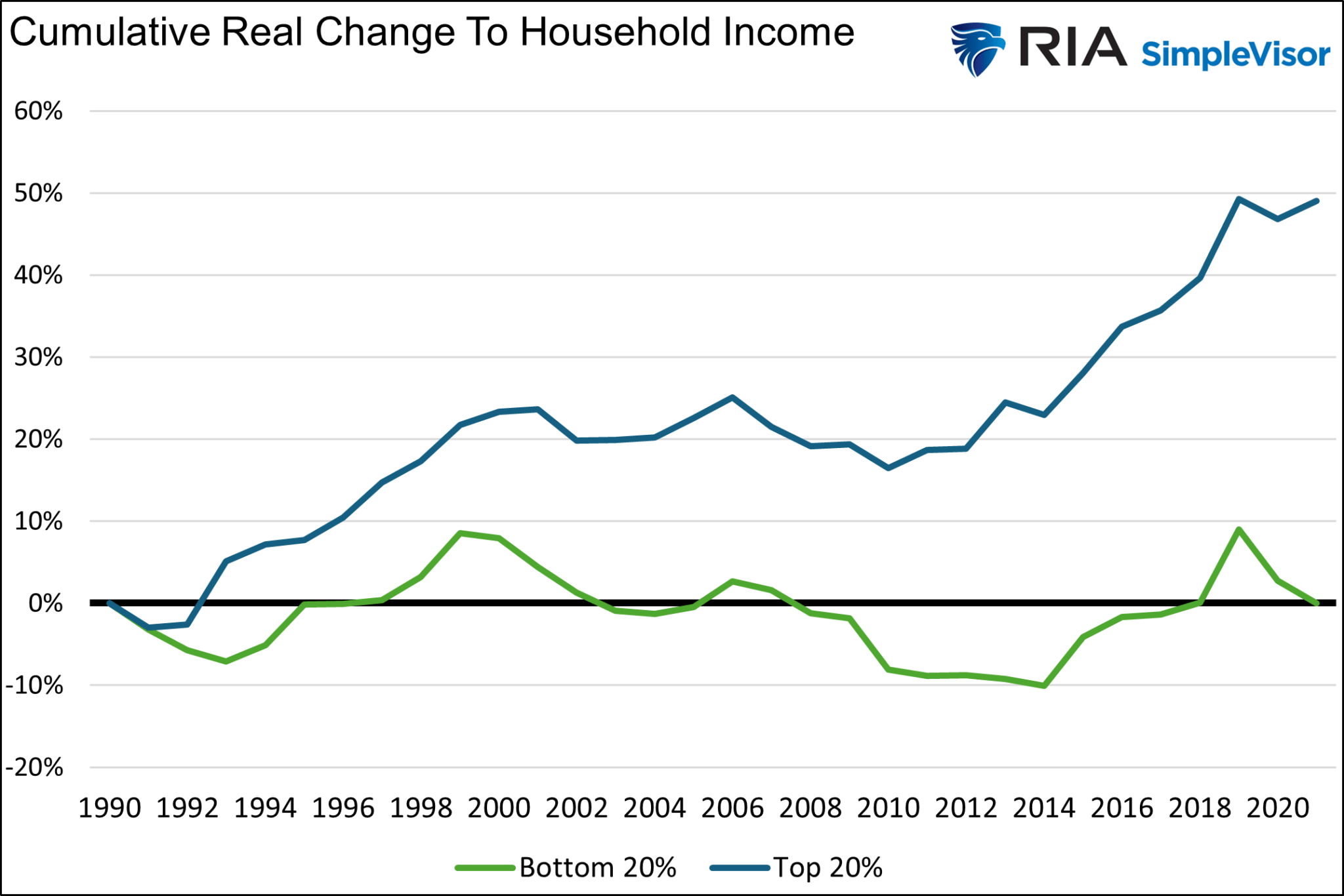

En outre, le fait que le revenu réel des ménages pour les 20 % les plus modestes soit resté inchangé depuis 1990 n'arrange pas les choses. Au cours de la même période, ils ont augmenté d'environ 50 % pour les 20 % de revenus supérieurs.

Part de la richesse

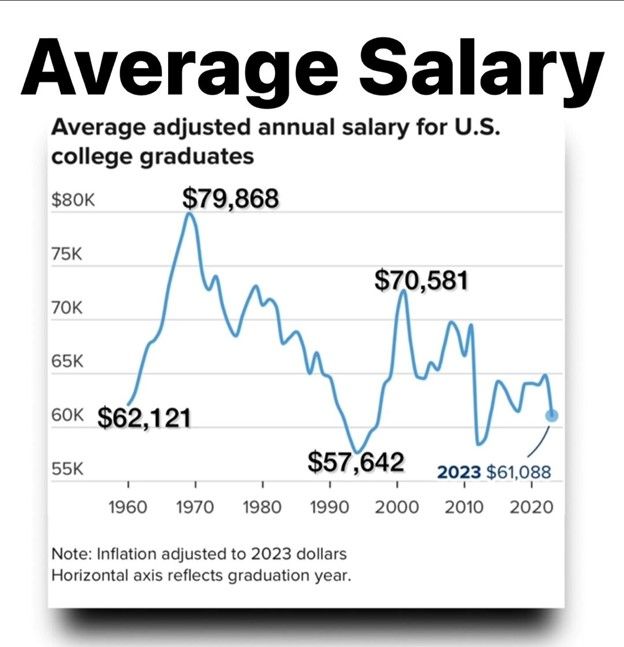

Les plus riches ont vu leurs salaires et la valeur de leurs actifs financiers augmenter beaucoup plus que l'inflation. Dans le même temps, les classes de richesse et de revenu inférieures ont vu leurs revenus réels augmenter de façon marginale, dans le meilleur des cas, et n'ont guère profité de la hausse des prix des actions.

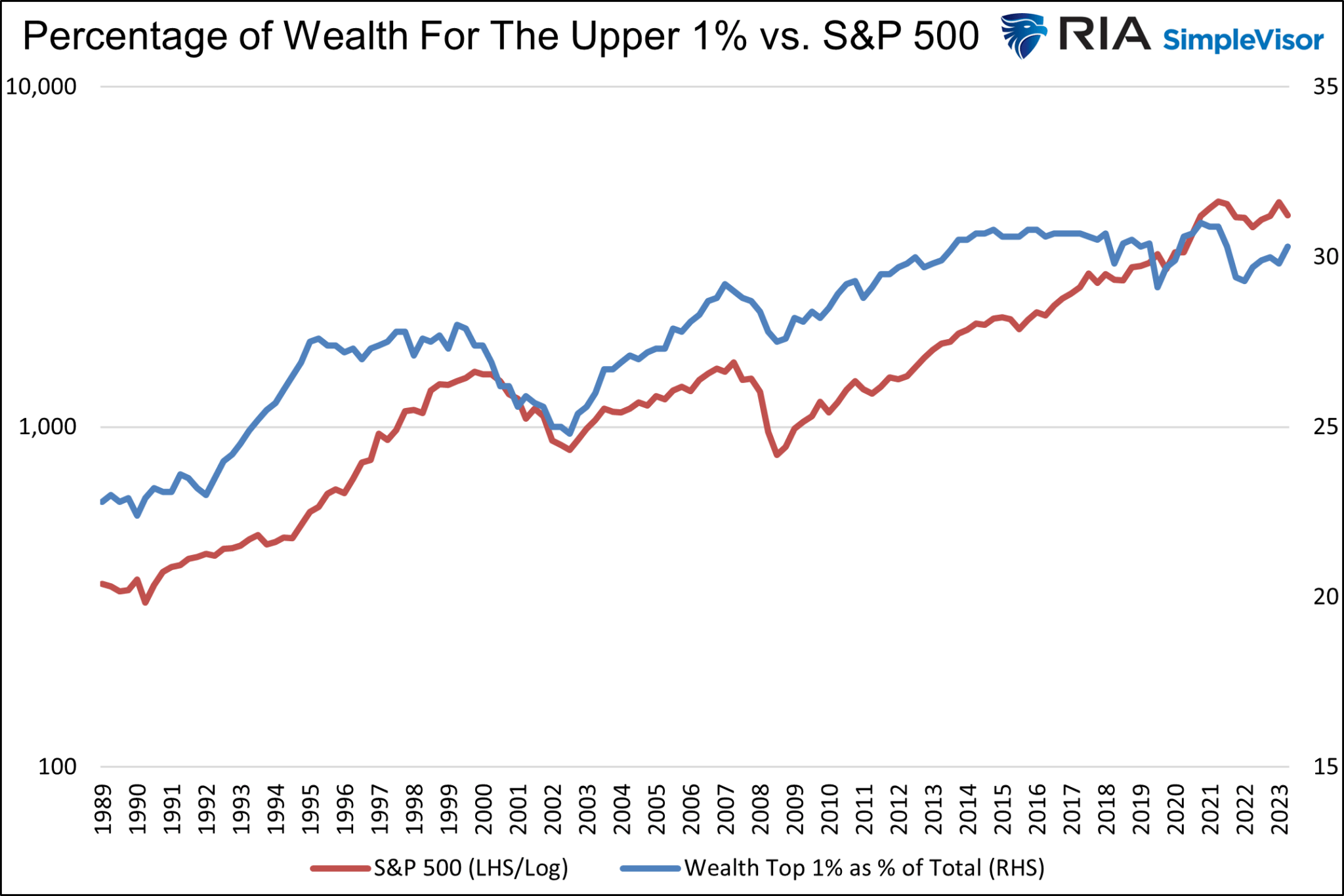

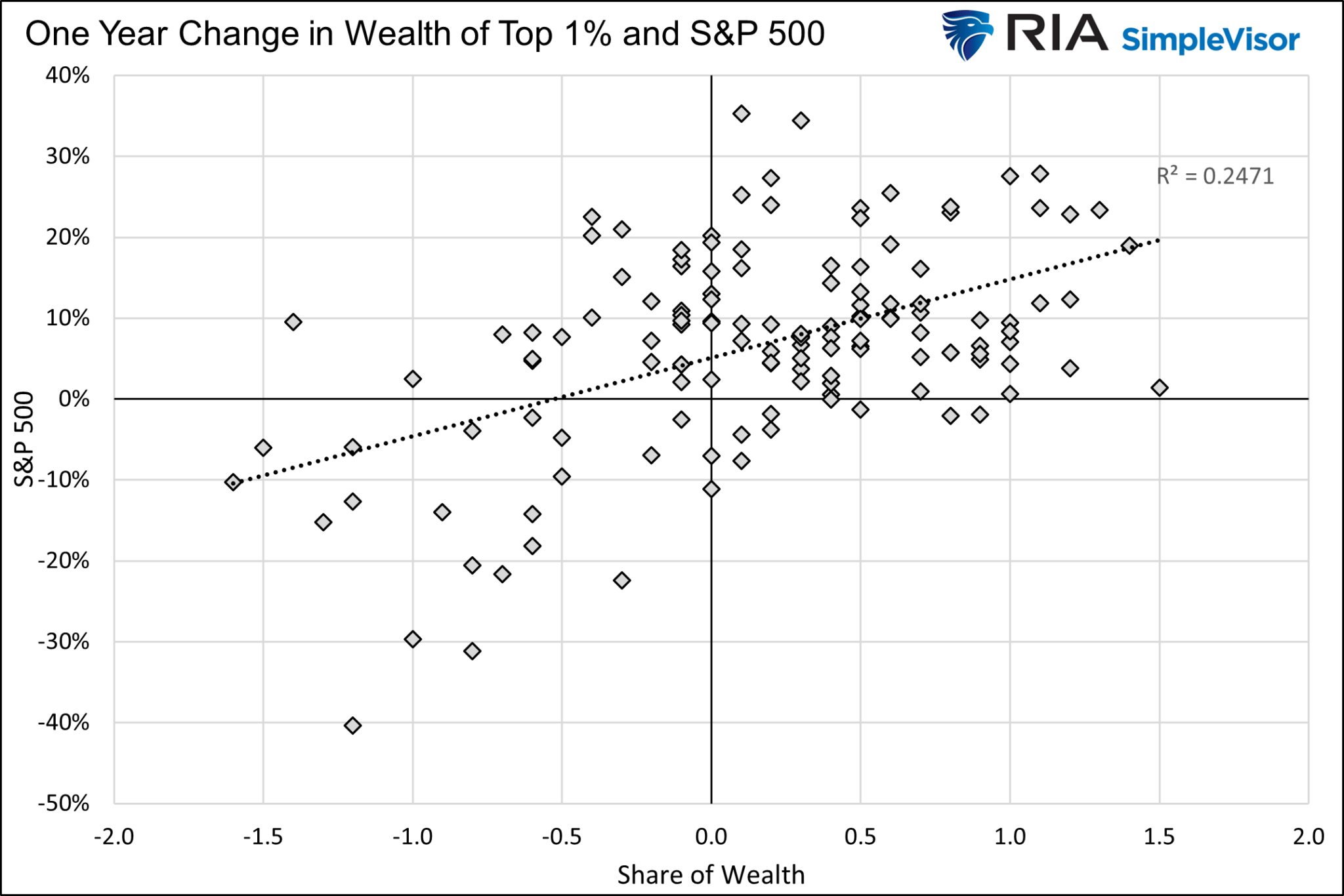

Les deux graphiques ci-dessous montrent la corrélation entre le pourcentage de la richesse détenue par les 1 % les plus fortunés et l'évolution du S&P 500.

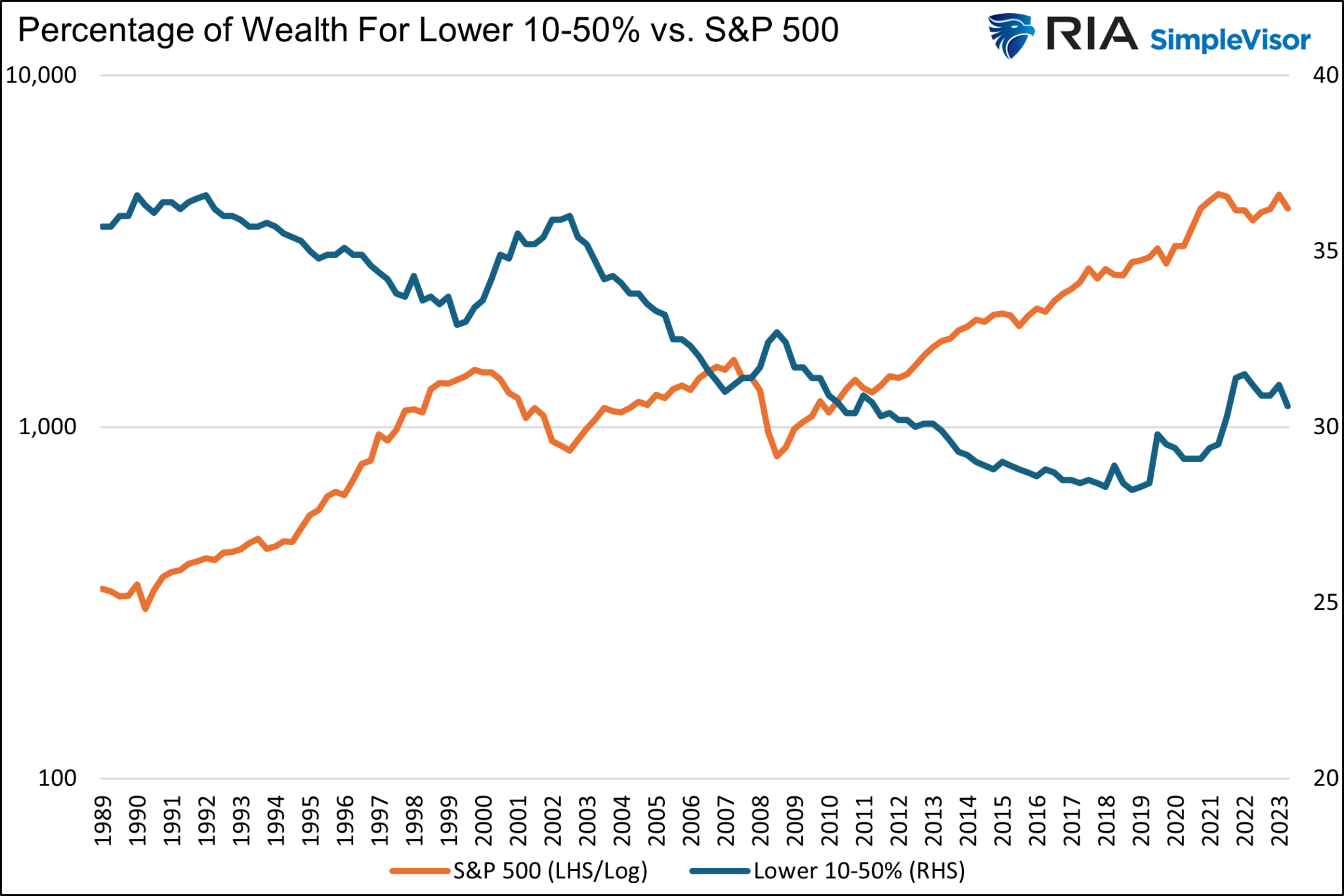

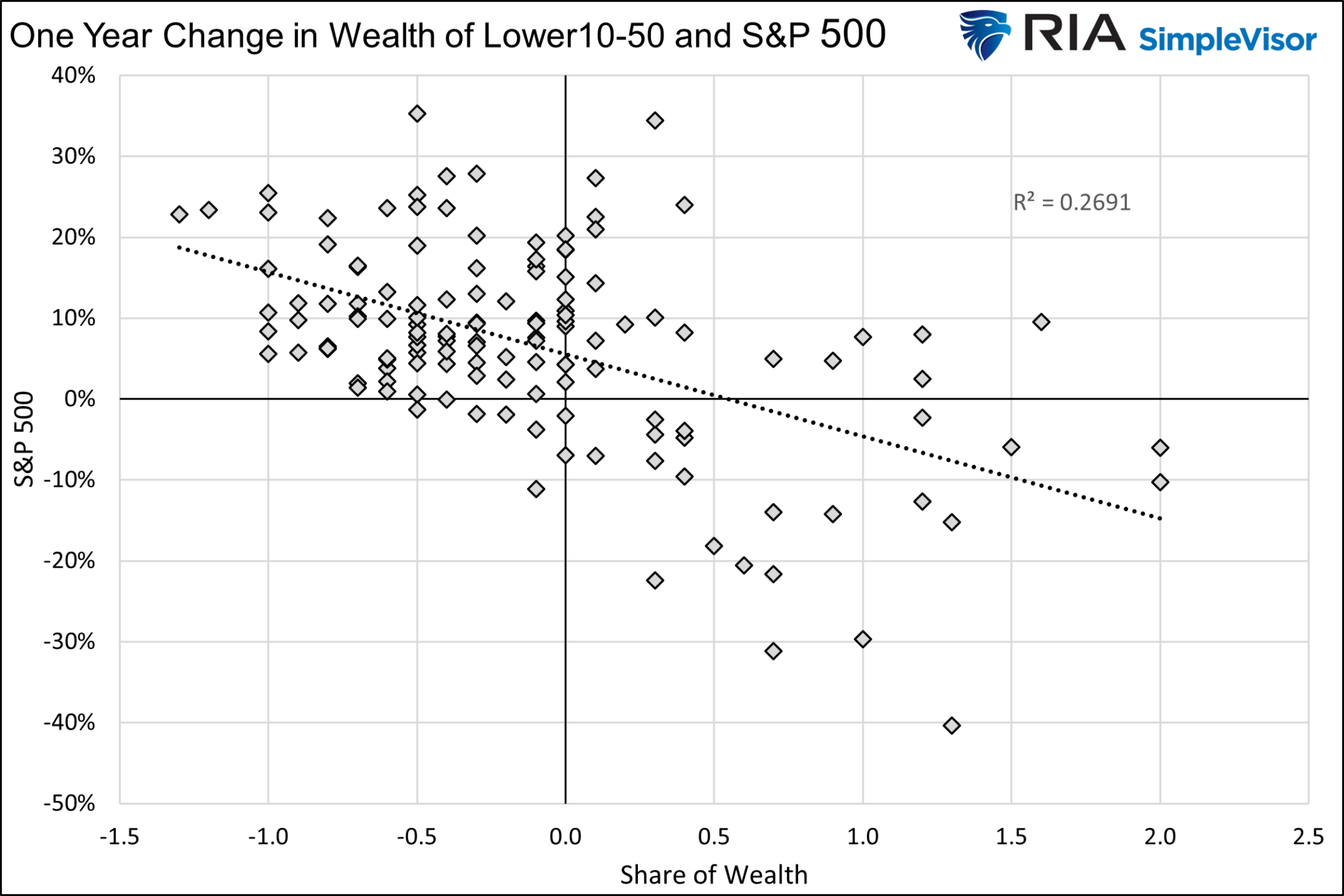

Au contraire, la richesse globale d'une grande partie de la moitié inférieure de la nation, exprimée en pourcentage de la richesse totale, a une relation négative avec le S&P 500.

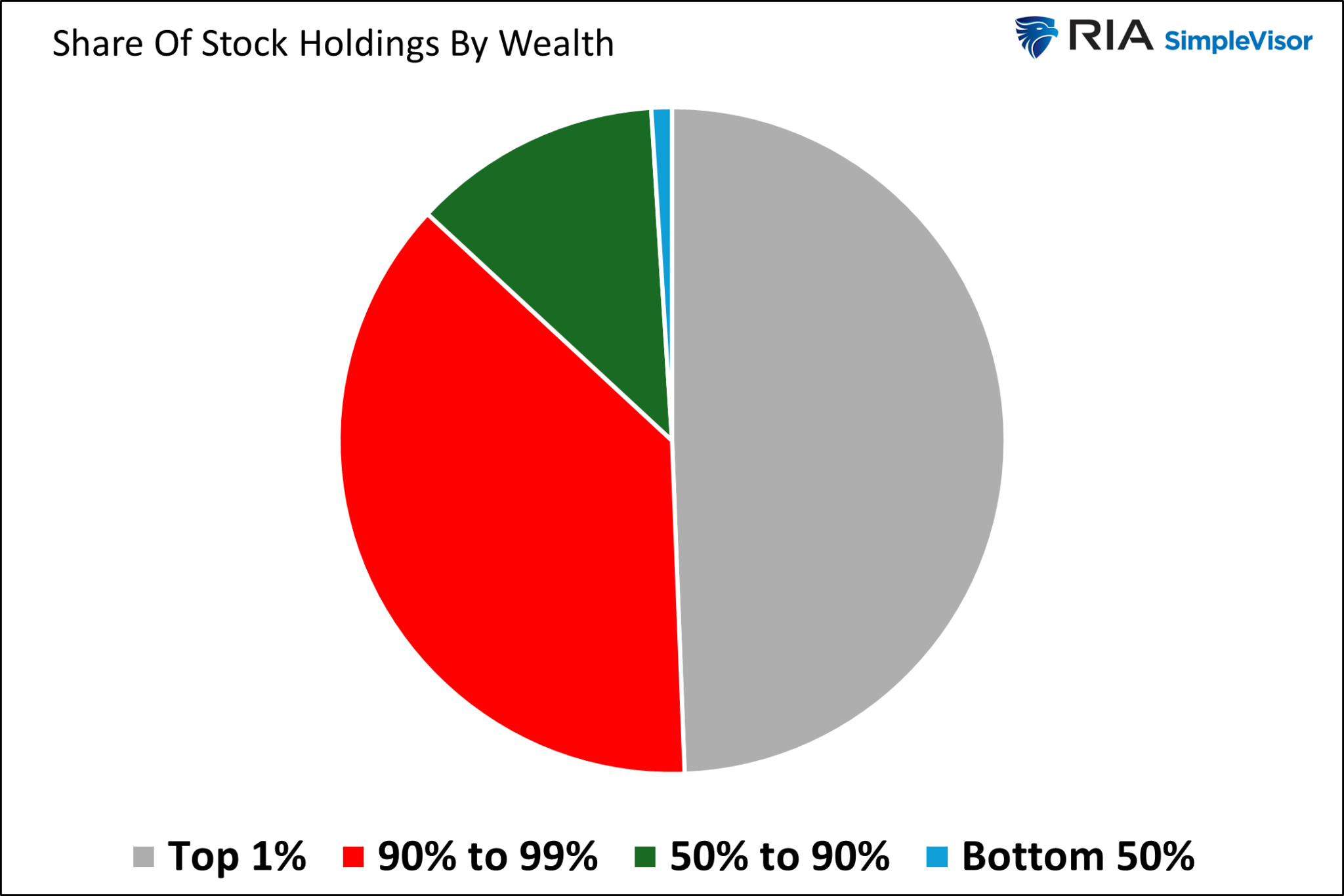

La raison pour laquelle la corrélation entre la part de la richesse des riches et celle du reste de la population présente des corrélations opposées avec l'indice S&P 500 s'explique aisément. 10 % de la population détient près de 90 % des actions.

La politique monétaire à la petite semaine handicape le capitalisme

L'assouplissement quantitatif et d'autres politiques de la Fed peuvent aider l'économie à la marge et sauver quelques emplois. Toutefois, rien ne prouve qu'à long terme, les avantages économiques augmentent la prospérité de la majorité de la population. En outre, comme nous le partageons, il existe des preuves irréfutables qu'elles exacerbent l'écart de richesse.

Le capitalisme s'est avéré être le meilleur système économique pour accroître la richesse de l'ensemble de la population. L'un des principes fondamentaux du capitalisme est de promettre des incitations financières à ceux qui travaillent dur et possèdent des compétences uniques. Ces incitations se traduisent par des gains de productivité, qui favorisent la croissance économique et permettent d'augmenter les salaires et de répartir largement les richesses.

Malheureusement, lorsque les incitations financières ne sont pas seulement une fonction du capitalisme, mais aussi une conséquence des politiques du gouvernement et de la Fed, les avantages du capitalisme sont réduits.

Par exemple, Elon Musk est extraordinairement riche et devrait être largement récompensé pour tout ce qu'il a accompli. Cependant, quelle est la part de sa richesse qui repose sur son travail acharné et son ingéniosité, et quelle est la part qui lui a été offerte par la Fed par le biais de ses politiques monétaires qui dopent les actions. Bien que cela soit légèrement hors sujet, nous devrions également nous demander quelle part de sa richesse est attribuable aux subventions gouvernementales en faveur des véhicules électriques.

Résumé

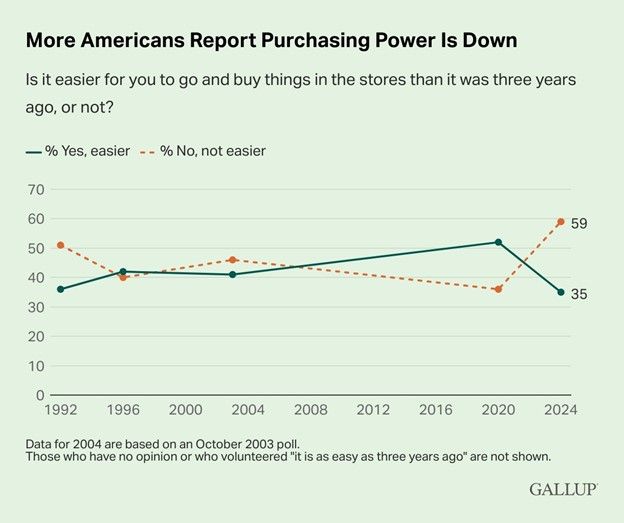

Les sondages du président Biden sur la confiance économique sont médiocres malgré une croissance économique robuste et un taux de chômage historiquement bas. Bien qu'il y ait de nombreuses raisons à cette étrange divergence, nous pensons qu'il est juste de dire que les bénéfices de la poussée de croissance post-pandémique ont profité de manière disproportionnée aux personnes à hauts revenus et à celles qui détiennent des actions. Les laissés-pour-compte, qui représentent une grande majorité de la population, n'ont pas confiance dans la gestion de l'économie par M. Biden et souffrent de la hausse des prix.

La plupart des Américains continuent à percevoir des salaires qui ne peuvent lutter contre l'inflation et n'ont que peu ou pas de richesses investies en bourse. Peut-on leur reprocher de manquer de confiance ?

L'assouplissement quantitatif a peut-être servi de moyen d'urgence pour ajouter des réserves bancaires au système et stimuler la confiance. Toutefois, son utilisation continue, même en période de prospérité économique, ne fait qu'accentuer l'écart de richesse.