En 2019, la Fed a réduit les taux d'intérêt et relancé l'assouplissement quantitatif malgré une économie en bonne santé. Aujourd'hui, l'inflation est supérieur à l'objectif de la Fed, la croissance économique est supérieure aux tendances historiques et les marchés financiers font preuve de complaisance et d'exubérance.

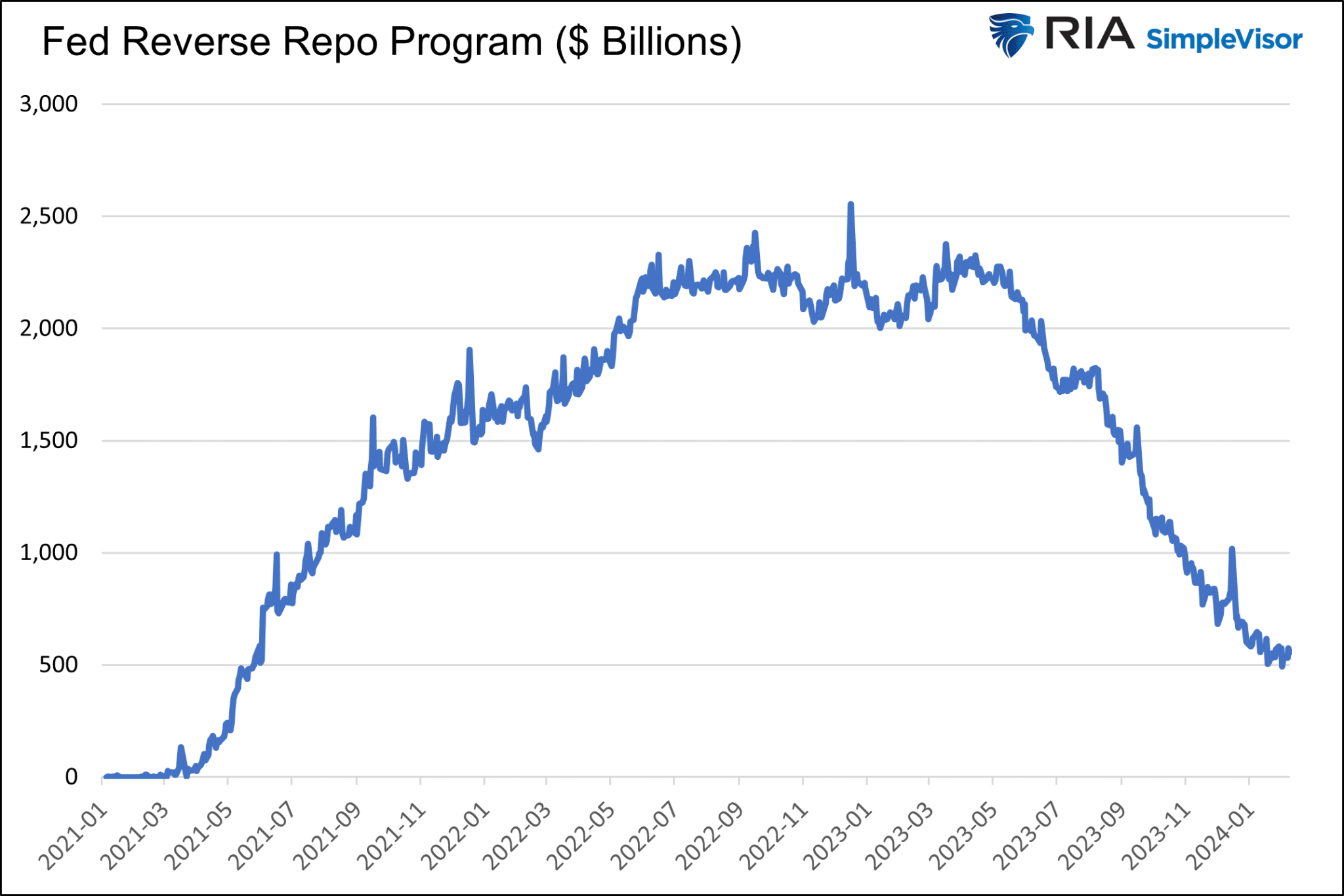

Pourtant, la Fed parle d'abaisser les taux et de réduire le QT. Dans un tel contexte, la seule raison d'être de ces mesures doit être la crainte d'éventuels problèmes de liquidité, comme le suggère la baisse des soldes du programme de prise en pension de la Fed (RRP).

Avant d'aborder la question du programme de rachat à l'envers et de ce qu'il pourrait présager, il convient de souligner qu'une bonne compréhension des instruments de politique monétaire de la Fed est essentielle pour les investisseurs.

Pourquoi la Fed est-elle si importante pour les investisseurs ?

Il y a vingt ou trente ans, très peu d'investisseurs avaient besoin de comprendre la plomberie monétaire de la Fed. La Fed était sans aucun doute importante, mais ses actions n'étaient pas suivies de près ou n'avaient pas autant d'impact qu'aujourd'hui. Le succès des investisseurs, que ce soit dans l'immobilier, les actions, les obligations ou presque tous les autres actifs financiers, dépend désormais de leur compréhension des rouages de la Fed.

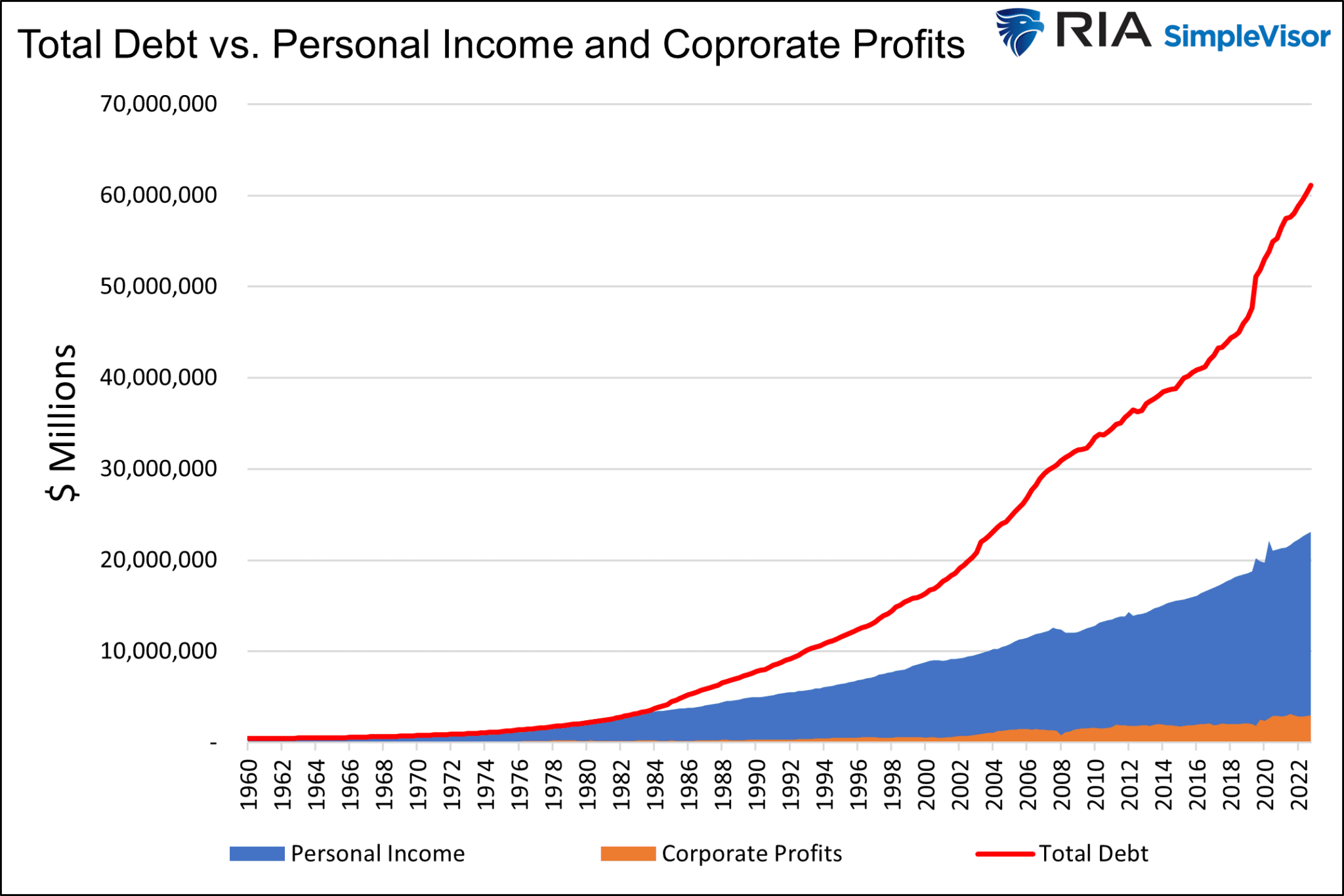

La dette totale augmente beaucoup plus rapidement que le revenu collectif de l'économie. Pour faciliter cette divergence et tenter d'éviter les problèmes de liquidité, la Fed a eu de plus en plus recours à des taux d'intérêt bas et à des opérations de bilan (QE). De nombreux sauvetages de banques et d'investisseurs ont également été utiles.

Au fur et à mesure que le pays s'endette, l'importance de la Fed augmentera.

Qu'est-ce que le RRP ?

Un accord de rachat, mieux connu sous le nom de "repo", est un prêt garanti par un titre. L'accord de mise en pension de la Fed est un prêt par lequel la Fed emprunte de l'argent aux négociants principaux, aux banques, aux fonds du marché monétaire et aux entreprises parrainées par le gouvernement. La durée du prêt est d'un jour.

Ce programme permet aux investisseurs du marché monétaire de placer des fonds au jour le jour.

Quel est l'objectif du programme RRP ?

Le RRP est une offre du marché monétaire destinée à équilibrer la courbe de l'offre et de la demande de fonds au jour le jour.

Pendant la pandémie, la Fed a acheté environ 5 000 milliards de dollars d'obligations du Trésor et d'obligations hypothécaires à Wall Street. Une quantité massive de liquidités a ainsi été injectée dans le système financier. Comme les banques n'ont pas utilisé toutes les liquidités pour accorder des prêts ou acheter des actifs à plus long terme, les institutions financières disposaient de liquidités excédentaires qui devaient être investies sur les marchés monétaires. Il en est résulté une pression à la baisse sur les rendements à court terme.

La Fed a relevé le taux au jour le jour des Fed Funds pour lutter contre l'inflation. Mais, compte tenu de l'excès de liquidités sur le marché, il lui était difficile d'atteindre son taux cible. Le RRP a permis à la Fed d'atteindre son objectif.

Le statut actuel du RRP

À son apogée, le RRP a atteint 2 500 milliards de dollars. Depuis, il n'a cessé de diminuer. Actuellement, il s'élève à 500 milliards de dollars et tombera probablement à près de zéro dans les mois à venir. En fait, le marché absorbe les liquidités excédentaires. Au cours de l'année écoulée, le Trésor a eu besoin de liquidités excédentaires pour financer la croissance rapide de sa dette et pour aider le marché à absorber les obligations qui sortent du bilan de la Fed dans le cadre du QT.

L'excès de liquidités s'évanouit

Il est difficile de rencontrer des problèmes de liquidité lorsque celle-ci est abondante. Les actions extrêmes de la Fed en 2020 et 2021 ont permis au système bancaire, aux marchés financiers et à l'économie de supporter plus facilement des taux d'intérêt beaucoup plus élevés et 95 milliards de dollars par mois de QT.

Toutefois, l'excès de liquidités diminue rapidement.

Quels sont donc les problèmes qui se posent lorsque les liquidités excédentaires disparaissent ? Tout d'abord, les banques devront encore utiliser leurs réserves pour aider le Trésor à émettre de la dette et absorber la baisse du bilan de la Fed. Ces actions obligeront les liquidités à migrer d'autres parties du système financier vers la Fed et le Trésor. Faute de pouvoir puiser dans leurs réserves, les banques devront resserrer leurs normes de crédit pour les prêts à la consommation et les prêts aux entreprises. En outre, elles risquent de réduire les prêts sur marge offerts aux investisseurs spéculatifs.

Le coût de la hausse des taux d'intérêt et de l'assouplissement quantitatif se fera probablement sentir à ce stade.

Réexamen de l'année 2019

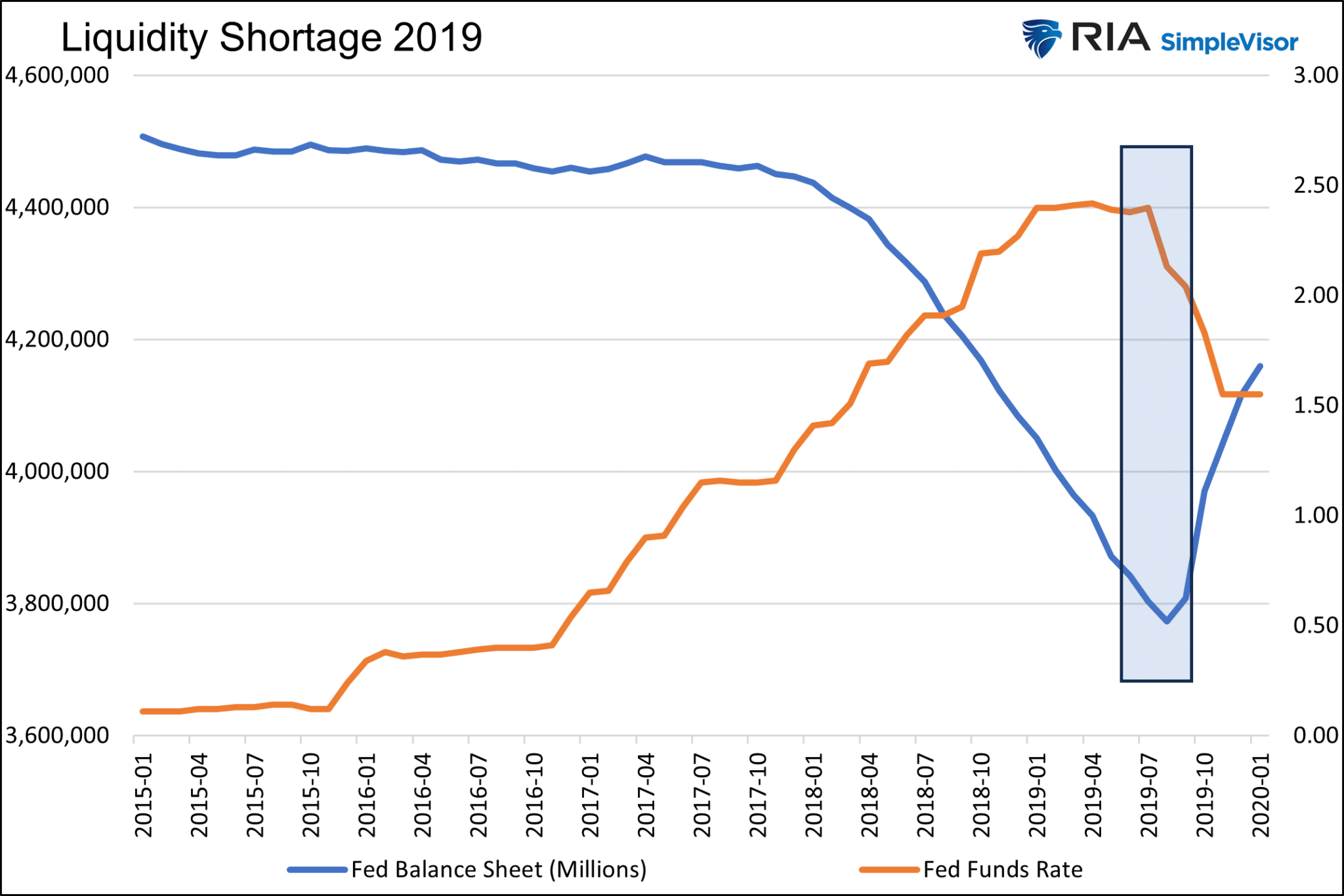

En 2019, les taux d'intérêt des pensions garanties par le Trésor entre les banques et les autres investisseurs s'échangeaient bien au-dessus des Fed Funds non garantis. Une telle situation n'avait aucun sens.

À titre d'exemple hypothétique, JP Morgan prêtait à Bank of America (NYSE:BAC) de l'argent au jour le jour à 5,50 % sans garantie (collatéral), alors qu'un fonds spéculatif était prêt à emprunter à 5,75 % entièrement garanti par des obligations du Trésor. Certes, Bank of America a une meilleure cote de crédit et un risque de défaillance plus faible, mais le fonds spéculatif offre une garantie sans risque. Bien que faibles, les chances que JP Morgan perde de l'argent dans cet exemple sont plus grandes pour le prêt de Bank of America que pour l'opération de mise en pension du fonds spéculatif.

À l'époque, la Fed relevait ses taux et réduisait son bilan depuis un an et demi. La liquidité devenait un problème majeur. Il n'y avait pas de RRP dans lequel puiser des liquidités pour compenser le QT. Les liquidités manquaient tout simplement.

Pour remédier à cette pénurie, la Fed a ajouté des liquidités en réduisant le taux des fonds fédéraux et en relançant l'assouplissement quantitatif. Il est important de rappeler que ces mesures ont été prises alors que l'économie se portait bien et que les marchés financiers n'avaient guère de raisons de s'inquiéter.

Le graphique ci-dessous montre à quel moment la Fed a rapidement changé de cap.

L'année 2019 est très pertinente, car des problèmes similaires pourraient survenir lorsque les liquidités excédentaires provenant de la pandémie sortiront enfin du système.

La Fed se prépare à des problèmes de liquidité

La Fed semble consciente de l'éventualité d'une pénurie de liquidités. Au cours du mois dernier, elle a commencé à discuter de la réduction de ses montants mensuels de QT. Une annonce formelle pourrait intervenir dès la réunion du FOMC du 20 mars.

Ces discussions et cette planification ont lieu alors que l'inflation est toujours supérieure à l'objectif, que l'économie croît plus rapidement que la tendance et que le marché boursier est proche de ses records. Dans ces conditions, on pourrait penser que la Fed maintiendra sa politique monétaire restrictive.

La Fed est consciente que les grands investisseurs institutionnels doivent vendre des actifs pour réduire l'effet de levier s'il n'y a pas suffisamment de liquidités. De telles actions collectives pourraient peser de manière significative sur les prix des actifs financiers et, en fin de compte, sur l'économie.

Prenons par exemple un article récent de la Fed de New York. Dans The Financial Stability Outlook, l'auteur Anna Kovner déclare ce qui suit :

Il est primordial de parvenir à une économie américaine forte et à des prix stables, et rester conscient de l'impact des choix politiques sur le système financier est un ingrédient clé pour maintenir la capacité d'exécuter la politique. Pour conclure avec la métaphore de la neige que j'ai utilisée au début, s'il y a un blizzard en mars, nous serons prêts à creuser rapidement, à déneiger les rues et à nous remettre au travail.

Le mois de mars n'est pas un hasard. C'est en mars que le programme RRP devrait tomber à près de zéro !

La Fed saura-t-elle que la liquidité n'est plus "ample" ?

Aucun chiffre ou calcul magique ne permet à la Fed de savoir quand l'excès de liquidité a disparu. En outre, elle ne saura quand les liquidités deviendront insuffisantes qu'après que les marchés monétaires auront réagi négativement.

Lorie Logan, présidente de la Fed de Dallas, l'a récemment précisé. Voici un extrait d'un discours qu'elle a prononcé le 1er mars 2024 :

Le défi aujourd'hui est de savoir jusqu'où aller dans la normalisation du bilan. En 2019, le FOMC a décidé qu'il fonctionnerait à long terme avec une version du système plancher où les réserves sont "amples". Le terme "ample" suggère de répondre confortablement mais efficacement à la demande des banques. Comme je l'ai expliqué ailleurs, la règle de Friedman fournit un guide pour l'offre efficace de réserves dans un régime de réserves abondantes. Le coût d'opportunité de la détention de réserves par les banques doit être approximativement égal au coût de l'offre de réserves par la banque centrale.

Elle ajoute : "Je ne pense donc pas que nous ayons besoin d'une règle de Friedman :

Je ne pense donc pas que nous puissions identifier à l'avance le niveau de réserves abondantes. Nous devrons tâter le terrain en observant les écarts et la volatilité du marché monétaire.

Résumé

Des montants excessifs de dette soutiennent notre économie et la valorisation des actifs. Par conséquent, la Fed n'a pas d'autre choix que de maintenir les pompes à liquidités pour soutenir l'effet de levier.

Comme en 2019, la Fed prendra probablement des mesures politiques stimulantes pour fournir des liquidités malgré un environnement économique et inflationniste où la politique devrait rester stricte.

Surveillez de près la jauge d'excès de liquidité RRP et soyez attentifs à toute activité irrégulière sur les marchés monétaires.

- ProPicks : Des portefeuilles d'actions gérés par une fusion d'IA et d'expertise humaine, et à la performance éprouvée

- ProTips : Des informations digestes pour simplifier en quelques mots des masses de données financières complexes

- Juste Valeur et score de santé : 2 indicateurs de synthèse basés sur les données financières qui permettent de connaitre le potentiel et le risque de chaque d'action instantanément.

- Screener avancé d'actions : Pour rechercher les meilleures actions selon vos attentes en prenant en compte des centaines de métriques financières et indicateurs.

- Historique de données financières pour des milliers d'actions : Pour permettre aux pros de l'analyse fondamentale de creuser eux-mêmes tous les détails.

- Et bien d'autres services, sans compter ceux que nous prévoyons d'ajouter prochainement !