- L'action Adobe a chuté de 11 % après avoir publié des prévisions de revenus plus faibles que prévu pour le deuxième trimestre, éclipsant ainsi les bonnes performances du premier trimestre.

- En revanche, l'action Williams-Sonoma a progressé de 17 % après la publication d'un bénéfice et d'un chiffre d'affaires supérieurs à ceux du quatrième trimestre, ce qui a incité les analystes à revoir leurs prévisions à la hausse.

- Enfin, l'action Oracle a grimpé de 11 % après la publication des résultats du troisième trimestre, alimentée par une forte demande pour ses services de cloud computing, bien que l'analyse de la juste valeur suggère une surévaluation potentielle.

- Abonnez-vous à InvestingPro pour moins de 9 $ par mois et ne manquez plus jamais un marché haussier !

Dans le récapitulatif des bénéfices de cette semaine, nous nous penchons sur les derniers rapports trimestriels de quatre géants du secteur : Adobe (NASDAQ:ADBE), Williams-Sonoma (NYSE:WSM), Oracle (NYSE:ORCL) et Dollar Tree (NASDAQ:DLTR).

Nous avons analysé ces actions en utilisant la puissance d'InvestingPro, disponible dès maintenant pour moins de 9 $ par mois. Voyons donc ce qui distingue ces titres et ce que les analystes disent de leurs perspectives.

Adobe chute à cause de prévisions médiocres

Adobe Systems a vu ses actions chuter de 11 % avant le marché aujourd'hui suite à l'annonce d'un chiffre d'affaires pour le deuxième trimestre inférieur aux attentes des analystes, éclipsant les bénéfices du premier trimestre de la société qui ont dépassé les estimations.

Au premier trimestre, Adobe a dépassé la prévision des analystes de 4,38 $ et a réalisé un bénéfice par action de 4,48 $. D'une année sur l'autre, le chiffre d'affaires a augmenté de 11 % pour atteindre 5,18 milliards de dollars, dépassant les prévisions de 5,14 milliards de dollars.

Pour le T2/24, Adobe prévoit un BPA compris entre 4,35 et 4,40 dollars, contre 4,38 dollars attendus. La société prévoit un chiffre d'affaires compris entre 5,25 et 5,3 milliards de dollars, en deçà des 5,31 milliards de dollars prévus.

La prévision de 440 millions de dollars pour les nouveaux revenus nets des médias numériques est également inférieure aux 460 millions de dollars attendus. Ces prévisions ont suscité des inquiétudes quant à l'impact de l'intensification de la concurrence sur la croissance de l'entreprise.

En outre, Adobe a dévoilé un nouveau programme de rachat d'actions, permettant de racheter jusqu'à 25 milliards de dollars d'actions ordinaires.

Les résultats ont précédé la prochaine journée des investisseurs d'Adobe, le 26 mars, au cours de laquelle la société devrait présenter de nouveaux produits susceptibles de répondre aux inquiétudes concernant la concurrence, notamment celle de Sora, le générateur de texte à partir de la vidéo d'OpenAI.

L'action Williams-Sonoma bondit de 17 % après une forte hausse, les analystes sont positifs

Les actions de Williams-Sonoma ont grimpé de plus de 17% mercredi suite à la publication de ses résultats du quatrième trimestre. La société a publié un bénéfice par action de 5,44 $, dépassant les prévisions des analystes qui tablaient sur 5,14 $. Les revenus ont atteint 2,28 milliards de dollars, dépassant les 2,22 milliards de dollars attendus.

Pour l'exercice 2024, Williams-Sonoma prévoit une croissance du chiffre d'affaires net comprise entre -3% et +3%, avec des ventes comparables anticipées entre -4,5% et +1,5%.

Par ailleurs, Williams-Sonoma a annoncé une augmentation de son dividende trimestriel à 1,13 $ par action, soit une hausse de 25,6 % par rapport au dividende précédent de 0,90 $, avec un rendement annuel de 1,9 %. En outre, le conseil d'administration a autorisé un nouveau programme de rachat d'actions de 1 milliard de dollars, en remplacement de l'autorisation existante.

À la suite de la publication des résultats, la société a fait l'objet de plusieurs révisions à la hausse de la part des analystes. {Morgan Stanley}} a relevé Williams-Sonoma de sous-pondéré à égal, soulignant la "capacité sous-estimée de l'entreprise à maintenir sa marge même dans un environnement de demande plus faible".

Morgan Stanley (NYSE:MS) a relevé son objectif de prix de 155 à 270 dollars et a revu à la hausse ses prévisions de bénéfices pour les exercices 2024 et 2025, soulignant la capacité de l'entreprise à bénéficier d'un levier d'exploitation dans un contexte de demande tiède.

La société Williams-Sonoma a également été reclassée de Vendre à Neutre, reconnaissant les marges plus élevées et les tendances plus favorables que prévu pour le quatrième trimestre et les perspectives pour l'année 2024.

Oracle s'envole grâce à un résultat positif au troisième trimestre, mais les modèles de juste valeur suggèrent une baisse

Les actions d'Oracle ont grimpé de 11 % mardi, suite à l'annonce de ses résultats trimestriels qui ont dépassé les attentes, grâce à la forte demande d'IA pour son infrastructure cloud.

Au troisième trimestre, Oracle a publié un BPA de 1,41 $, dépassant les attentes des analystes de 0,03 $. Les revenus de la société ont atteint 13,3 milliards de dollars, légèrement supérieurs à la projection du consensus de 13,29 milliards de dollars.

Suite aux résultats, Oracle a reçu plusieurs mises à jour de la part d'analystes. Le cabinet Argus a relevé la valeur d'Oracle de Hold à Buy, fixant un objectif de prix de 145 $.

L'entreprise a souligné la réussite significative d'Oracle au cours du trimestre, où son revenu cloud en plein essor a dépassé pour la première fois son revenu de support de licence traditionnel. Cette évolution souligne la prédominance attendue des services cloud dans la composition du chiffre d'affaires d'Oracle.

William Blair a relevé le niveau d'Oracle de "Market Perform" à "Outperform", en déclarant : "Nous pensons que les commentaires positifs sur la demande sont une bonne chose :

Selon nous, les commentaires positifs sur la demande et la forte croissance des réservations sous-tendent le changement structurel d'Oracle qui place l'entreprise en bonne position pour une accélération soutenue de la croissance du chiffre d'affaires.

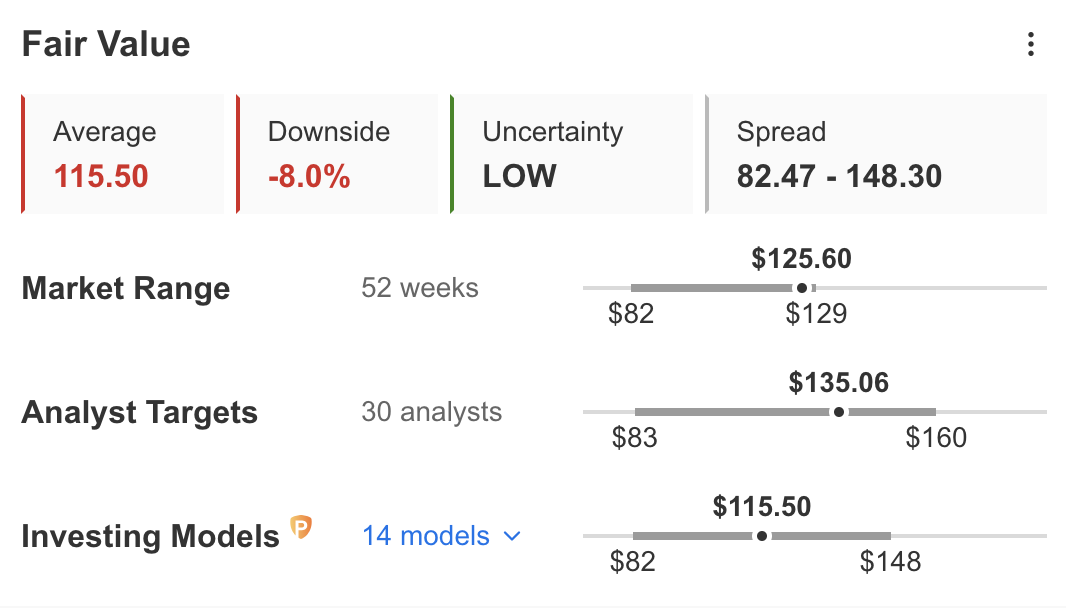

Cependant, malgré la dynamique positive, l'analyse de la juste valeur d'InvestingPro suggère que l'action Oracle pourrait être surévaluée, projetant une baisse potentielle de 8% sur la base des modèles d'InvestingPro.

Source : InvestingPro

Dollar Tree manque ses prévisions et envisage de fermer des magasins

Le cours de l'action de Dollar Tree a chuté de 14 % mercredi à la suite de la publication de son rapport trimestriel des résultats, qui n'a pas été à la hauteur des estimations du consensus. En outre, la société a révélé son intention de fermer plusieurs magasins.

Le détaillant discount a affiché un BPA de 2,55 $ pour le quatrième trimestre, n'atteignant pas les attentes des analystes qui étaient de 2,66 $. Les revenus du trimestre ont totalisé 8,64 milliards de dollars, soit un peu moins que les 8,66 milliards de dollars anticipés.

Pour l'exercice 2024, Dollar Tree prévoit que les ventes nettes se situeront entre 31,0 G$ et 32,0 G$, comparativement à l'estimation de la rue de 31,65 G$. La société prévoit que son BPA dilué pour l'exercice 2024 se situera entre 6,70 et 7,30 dollars, contre un consensus de 7,04 dollars.

En outre, Dollar Tree a annoncé qu'elle fermerait 970 magasins Family Dollar, dans le cadre de sa stratégie visant à relancer son secteur d'activité qui se détériore.

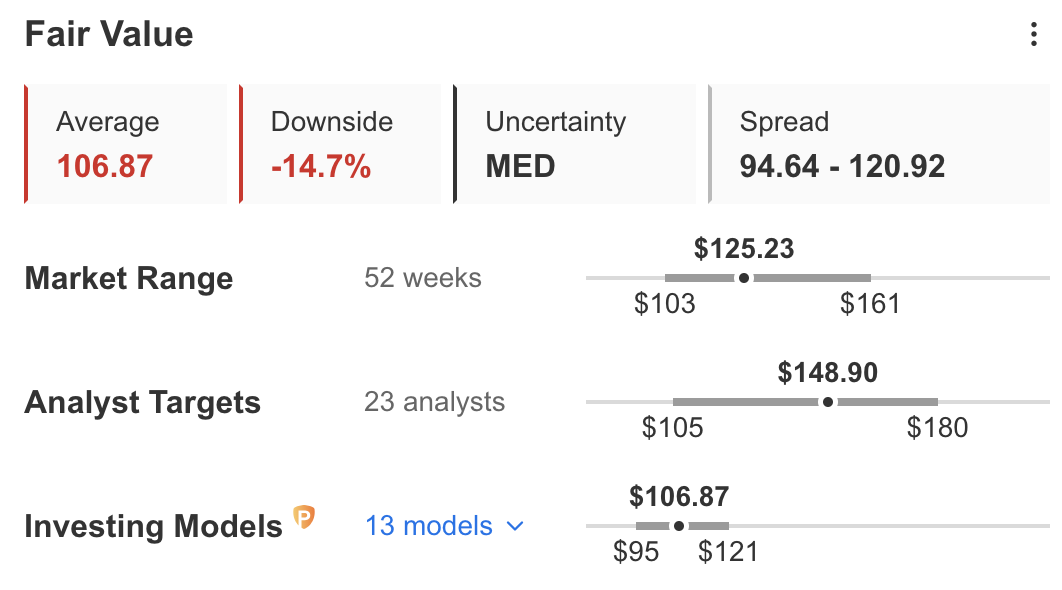

Malgré la baisse subséquente du cours de l'action, l'analyse de la juste valeur d'InvestingPro indique que l'action de Dollar Tree pourrait encore être surévaluée. L'analyse prévoit une baisse potentielle de 14,7 %, selon les modèles d'InvestingPro.

***

Ne manquez pas de consulter InvestingPro pour vous tenir au courant des tendances du marché et de ce qu'elles signifient pour vos transactions. Comme pour tout investissement, il est essentiel d'effectuer des recherches approfondies avant de prendre une décision.

InvestingPro permet aux investisseurs de prendre des décisions éclairées en fournissant une analyse complète des actions sous-évaluées ayant un potentiel de hausse significatif sur le marché.

Abonnez-vous ici et ne manquez plus jamais un marché haussier !

*Les lecteurs de cet article bénéficient d'un rabais supplémentaire de 10% sur nos plans Pro annuels et de 2 ans avec les codes OAPRO1 et OAPRO2.

Abonnez-vous ici et ne manquez plus jamais un marché haussier !

Avertissement : Cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit. Je tiens à vous rappeler que tout type d'actif est évalué de plusieurs points de vue et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque associé restent à la charge de l'investisseur.