Nous avons récemment écrit Les décennies perdues du Japon pour mieux comprendre pourquoi le PIB du Japon est inférieur à ce qu'il était en 1995 et pourquoi il a fallu 35 ans pour que son marché boursier atteigne son récent record.

De nombreux experts affirment que les États-Unis sont en train de suivre la voie tracée par le Japon. Cette voie comprend une économie stagnante, une dette publique massive et une banque centrale qui doit dominer les marchés financiers pour maintenir l'économie et les marchés financiers à flot.

Cette opinion n'est pas dénuée de fondement. Le gouvernement américain a une dette excessive et est de plus en plus négligent dans la gestion de son budget. En outre, le taux de croissance économique du pays est en baisse depuis trente ans, et la domination fiscale devient la norme, et non l'exception.

Si nous sommes peut-être sur la même voie que le Japon, nous sommes loin d'être aussi avancés. De nombreuses différences entre le Japon et les États-Unis méritent d'être prises en compte.

Toutes les bulles d'actifs ne se ressemblent pas

Au cœur des problèmes actuels du Japon se trouvent les énormes bulles immobilières et boursières qui ont éclaté en 1989.

Pour se rendre compte de l'énormité de ces bulles, il suffit de lire l'article de Ben Carlson intitulé "The Biggest Asset Bubble In History" (La plus grosse bulle d'actifs de l'histoire).

De 1956 à 1986, les prix des terrains au Japon ont augmenté de 5000 %, alors que les prix à la consommation n'ont fait que doubler pendant cette période.

En 1990, le marché immobilier japonais était évalué à quatre fois la valeur de l'immobilier aux États-Unis, bien que le pays soit 25 fois plus petit en termes de masse continentale et compte 200 millions d'habitants de moins.

Tokyo elle-même était sur un pied d'égalité avec les États-Unis en termes de valeur immobilière.

On estime que les terrains du palais impérial valent plus que la valeur totale de l'immobilier de la Californie ou du Canada au sommet du marché.

Il y avait plus de 20 clubs de golf dont l'adhésion coûtait plus d'un million de dollars.

En 1989, le ratio cours/bénéfice du Nikkei était de 60 fois les bénéfices des 12 derniers mois.

Le Japon représentait 15 % de la capitalisation boursière mondiale en 1980. En 1989, il représentait 42 % des marchés boursiers mondiaux.

Entre 1970 et 1989, les grandes capitalisations japonaises ont progressé de plus de 22 % par an. Les petites capitalisations ont progressé de près de 30 % par an. Pendant 20 ans !

Les actions sont passées de 29 % du PIB japonais en 1980 à 151 % en 1989.

Le Japon se négociait à un ratio CAPE de près de 100 fois, soit plus du double de celui des États-Unis au plus fort de la bulle Internet.

Le contrecoup aurait pu être géré de différentes manières, mais il s'agissait avant tout de savoir s'il fallait payer le prix fort sur une courte période ou étaler les coûts sur des décennies. Les Américains ont opté pour cette dernière solution, sauvant leurs banques et comptant sur les dépenses publiques massives pour isoler l'économie.

Au cours des 25 dernières années, les bulles Internet et des subprimes ont éclaté aux États-Unis. Bien que coûteuses sur le plan économique, ces bulles étaient mineures par rapport à celles du Japon. Par conséquent, lorsqu'elles ont éclaté, les conséquences économiques et financières ont été minimes par rapport à celles du Japon.

Secteur bancaire

Les bulles immobilières et boursières ont été soutenues par un effet de levier massif via des prêts bancaires. Lorsque la valeur des actifs s'est effondrée, la dette qui les soutenait était souvent sans valeur. Le système bancaire se serait effondré si les banques avaient passé les créances douteuses par pertes et profits. Le gouvernement s'est efforcé de mettre le système bancaire à l'abri. Pour l'essentiel, les banques n'ont pas eu à reconnaître les pertes. Toutefois, les prêts non productifs figuraient toujours dans leurs livres, ce qui entravait considérablement leurs capacités de prêt.

Les politiques monétaires de la BOJ, qui ont maintenu les taux d'intérêt à zéro et en dessous de zéro pendant de longues périodes, ont encore plus handicapé les banques. Il en est résulté une courbe de rendement plate. En plus d'une capacité de prêt limitée, les politiques de la BOJ ont sévèrement réduit l'incitation financière à prêter. L'économie japonaise du secteur privé ne pouvait pas contribuer à la croissance autant que possible si le secteur bancaire était sain et incité à prêter.

À l'inverse, les banques américaines sont saines et bien capitalisées. En outre, la Fed est très attentive au montant des réserves dans le système bancaire et se tient prête à en fournir davantage en cas de besoin. Les réserves sont la matière première dont les banques ont besoin pour accorder des prêts.

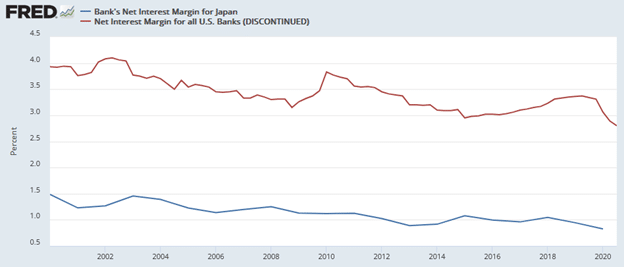

Le graphique ci-dessous compare la marge d'intérêt nette des banques japonaises et américaines pour montrer à quel point elles sont plus incitées financièrement à prêter que leurs concurrentes japonaises.Marge d'intérêt nette Banques américaines et japonaises.

À moins d'une crise financière importante, il n'y a aucune raison de s'attendre à ce que les banques américaines soient soumises aux mêmes restrictions que les banques japonaises.

Capitalisme d'État

Comme indiqué dans la section précédente, les banques japonaises ont eu une capacité de prêt minimale pendant la majeure partie des 35 dernières années. En raison de leur statut de zombie, le gouvernement a été fortement obligé de promouvoir la croissance économique. En conséquence, le gouvernement a joué un rôle beaucoup plus important dans la gestion de l'économie que dans une économie capitaliste.

L'un des principes fondamentaux du capitalisme est que lorsque le marché libre fixe les prix en fonction de l'offre et de la demande de biens et de services, il peut affecter les ressources de la manière la plus efficace possible à leur utilisation la plus productive. En général, l'utilisation la plus productive des ressources favorise la croissance économique et permet des salaires plus élevés et une large distribution des richesses. L'intervention de l'État réduit la valeur du capitalisme, car le capital n'est souvent pas utilisé de la manière la plus productive.

Les politiques de l'après-Seconde Guerre mondiale

Après la Seconde Guerre mondiale, le Japon a suivi la voie du capitalisme, mais sous la houlette de l'État. Cela était probablement nécessaire dans les dix ou vingt ans qui ont suivi la guerre, car le pays était physiquement et émotionnellement dévasté. Le Japon a énormément bénéficié de l'impulsion donnée par le gouvernement en faveur d'une industrialisation et d'un développement économique rapides. Cependant, grâce à une politique monétaire laxiste, à la déréglementation financière, aux incitations fiscales et aux dépenses d'infrastructure, ses politiques ont joué un rôle crucial dans le gonflement des bulles immobilières et boursières.

Après la bulle, le gouvernement a été appelé à stimuler l'économie. Leur ingérence a finalement abouti à une allocation improductive des ressources qui, à long terme, a probablement réduit l'activité économique, prolongeant ainsi leur faiblesse.

La forme de capitalisme des États-Unis n'est pas aussi pure qu'elle pourrait l'être, mais elle n'est pas dictée au même degré que le Japon. La Fed et le gouvernement réduisent la valeur du capitalisme et encouragent certainement la spéculation et l'effet de levier. Mais ils n'ont pas encore mis en place de politiques qui induisent des bulles comme celles que le Japon a connues dans les années 1980.

Le yen face à la monnaie de réserve mondiale

Le dollar américain est la monnaie de réserve mondiale, ce qui entraîne d'énormes avantages et complications. Dans notre article, Notre monnaie, le problème du monde, nous discutons de la valeur de la monnaie de réserve pour les États-Unis.

Les pays étrangers accumulent et dépensent des dollars dans le cadre de leurs échanges commerciaux. Ils conservent des dollars supplémentaires pour gérer leurs économies et limiter les chocs financiers. Ces dollars, appelés réserves excédentaires, sont investis principalement dans des placements libellés en dollars américains, allant des dépôts bancaires aux titres du Trésor américain et à un large éventail d'autres titres financiers. L'expansion de l'économie mondiale et l'intensification des échanges commerciaux ont entraîné des besoins supplémentaires en dollars. Les réserves de dollars étrangers ont donc augmenté et ont été prêtées à l'économie américaine.

Pour rendre le monde encore plus dépendant du dollar, de nombreux pays et entreprises étrangers émettent des emprunts libellés en dollars américains afin de faciliter les échanges et de tirer parti de la liquidité des marchés financiers américains.

En fin de compte, les États-Unis disposent d'une source constante de capitaux pour financer leurs dettes, soutenir leurs marchés d'actifs et leur économie. Le Yen japonais n'offre pas de tels avantages au Japon.

Autres facteurs

Dans Les décennies perdues du Japon, nous abordons les défis démographiques du pays. En résumé, le Japon a une population vieillissante avec un faible taux de natalité et un maigre taux d'immigration. Ces facteurs et d'autres encore ont entraîné un déclin de la population, qui pèse sur la croissance économique. Bien que les États-Unis soient également confrontés à des vents contraires démographiques qui ont et auront un impact négatif sur la croissance économique, ils ne sont pas aussi prononcés que ceux du Japon.

L'économie des États-Unis est beaucoup plus vaste et plus diversifiée. Cela s'explique en partie par le fait que nous sommes riches en ressources naturelles. L'économie américaine englobe un large éventail de secteurs, notamment la technologie, la finance, l'industrie manufacturière, l'agriculture et les services. En revanche, l'économie japonaise est fortement axée sur l'industrie manufacturière et les exportations.

Diverses différences culturelles façonnent également les politiques économiques et influencent le comportement des consommateurs et des entreprises. La culture d'entreprise au Japon se caractérise par des contrats de travail à vie et des relations étroites entre les entreprises et les banques (keiretsu). La population japonaise met l'accent sur le consensus et l'harmonie. À l'inverse, les États-Unis ont une culture plus compétitive, davantage axée sur l'individu que sur la nation.

Résumé

La domination fiscale, selon laquelle la Réserve fédérale doit aider le Trésor à financer ses dettes à des coûts raisonnables, est à nos portes. Le Japon s'appuie sur la domination fiscale depuis 35 ans. C'est l'un des quelques indices qui montrent que les États-Unis sont sur la voie du Japon.

Toutefois, comme nous l'avons écrit, nos deux pays présentent des différences significatives. Bien que nous soyons sur une voie similaire à celle du Japon, nos chemins seront différents. Comme nous ne sommes pas allés aussi loin que le Japon, nous avons le temps d'apprendre leurs leçons et de les corriger. Cela se produira-t-il ?