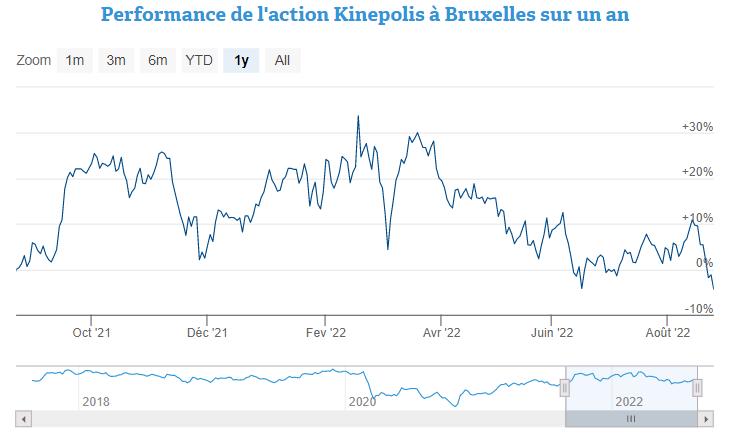

Malgré la publication jeudi dernier de résultats semestriels convaincants, l’action Kinepolis a perdu plus de 10% en bourse. En arrière-plan: les déboires de Cineworld, le numéro deux mondial du secteur, en passe de déposer le bilan. Pas de quoi toutefois s'inquiéter pour le leader belge, les suiveurs évoquant un cas isolé au sein de l’industrie.

Lorsqu'un géant s’enrhume, c’est l’ensemble du secteur qui tousse, ce que l’on appelle communément "un effet sectoriel défavorable". On a encore pu s’en rendre compte en marge des graves difficultés rencontrées par l’exploitant britannique Cineworld, seconde chaîne de cinémas au monde derrière l'américain AMC (NYSE:AMC).

Celui qui gère quelque 9.000 écrans dans 751 succursales réparties dans 10 pays se voit acculé par une dette colossale, avec des ratio d’endettement dégradés en marge de la pandémie et une perte de 2,65 milliards de dollars en 2020, conséquence directe de la fermeture des salles.

La semaine passée, l’exploitant a par ailleurs annoncé des résultats préliminaires décevants, avec un retour des visiteurs qui peine à renouer avec les niveaux d’avant pandémie, "faute d’une offre insuffisante de films à succès" selon le principal intéressé, qui s'attend à souffrir d'une faible fréquentation ces prochains mois.

De quoi rendre la réduction de la dette de 4,8 milliards de dollars encore plus difficile, au point qu’en début de semaine, Cineworld a dit envisager plusieurs options dont un éventuel dépôt de bilan aux États-Unis.

Autant d’annonces qui ont fait chuté de 80% l’action du groupe à Londres, et mis sous pression les valorisations du secteur.

"Un cas isolé à l’industrie"

Plutôt que de parler "de déclin du cinéma", les analystes voient dans les déboires de Cineworld un cas isolé à l’industrie.

Comme le faisait remarquer Russ Mould, analyste au sein de la société d'investissement AJ Bell, "les soucis de Cineworld découlent d’une stratégie de croissance trop agressive imprimée par le géant des salles obscures, monnayée par de la dette".

Le groupe de Brentford a vu sa dette s’envoler suite au rachat pour 5,8 milliards de dollars de la chaîne américaine Regal Entertainment en 2018.

Un an plus tard, Cineworld était condamné à verser un dédommagement de 975 millions de dollars par la Cour supérieure de justice de l’Ontario, suite au rachat avorté du groupe canadien Cineplex. En désaccord, Cineworld a fait appel.

Outre sa dette massive, les analystes rappellent que Cineworld doit également faire face à de lourdes charges locatives des salles.

"Kinepolis est hyper sein"

Chez Kepler Cheuvreux, on évoque également des difficultés "spécifiques" à Cineworld et non à l’industrie. Une conviction renforcée par les "solides performances" de Kinepolis ces derniers mois selon le courtier.

Dans un entretien accordé à Oblis, Kris Kippers de Degroof Petercam note lui que l’exploitant belge détient la plupart des salles où il est actif, et évoque "une valorisation avoisinant le milliard d’euros pour ses murs".

Kippers en profite pour rappeler que l’histoire de Cineworld n’a rien à voir avec celle de Kinepolis, celui-ci pouvant compter sur un bilan "hyper sein" avec des marges très élevées.

L’analyste dit également être séduit par le "pricing power" de Kinepolis. "On voit clairement que le groupe retourne vers les marges qui étaient les siennes avant la pandémie, avec un revenu au premier semestre proche de celui de 2019, et ce malgré un nombre de visiteurs inférieur, signe de la capacité de fixation des prix du groupe".

Grâce au Blockbuster "Top Gun", Kinepolis a même accueilli 7% de visiteurs de plus comparé au mois de juin 2019, fait remarquer l’analyste, avec sur l’ensemble du premier semestre, 13,7 millions de cinéphiles accueillis en salle.

Alors que les résultats affichés par l’exploitant belge sont ressortis supérieurs à ses attentes, David Vagman d’ING dit lui s’attendre à ce que le trimestre en cours soit plus faible, sur fond notamment des vagues de chaleurs, mais anticipe toutefois un "excellent quatrième trimestre", soutenu pas les grosses sorties prévues, qu’il s’agisse de suites ou de nouveautés.

On notera que l’ensemble des analystes précités recommandent d’acheter l’action Kinepolis, avec des objectifs de cours de 77 euros pour ING (AS:INGA), 65 euros chez Degroof Petercam et 72 euros chez Kepler Cheuvreux.

Kinepolis a bouclé la séance de ce jeudi à 43,2 euros, en repli de 22% cette année.