Cet article a été écrit exclusivement pour Investing.com.

- L'action Lowe's a chuté de 24 % depuis le sommet de 12 mois atteint en décembre 2021.

- La société vient d'augmenter son dividende de 31 %.

- Les bénéfices augmentent à un rythme soutenu

- Le consensus de Wall Street est haussier

- Les perspectives implicites du marché sont légèrement haussières.

- Si vous souhaitez améliorer votre recherche de nouvelles idées d'investissement, consultez InvestingPro+.

Les magasins de bricolage, notamment Home Depot (NYSE:HD et Lowe's (NYSE:LOW), ont prospéré pendant des années grâce aux taux d'intérêt ultra-bas et à la flambée des prix de l'immobilier. La pandémie a donné un coup de pouce supplémentaire, car les gens ont rendu leur maison plus confortable et plus fonctionnelle pour pouvoir travailler à domicile.

Au cours de l'année écoulée, toutefois, ces moteurs de croissance ont diminué. Les gens passent moins de temps à la maison, les taux d'intérêt ont augmenté et les prix à la consommation ont grimpé. Depuis qu'il a atteint un sommet historique de 261,38 $ le 10 décembre 2021, LOW a ensuite chuté de 24 %. LOW a un rendement total depuis le début de l'année (YTD) de -23,8 %, contre -25,5 % pour le secteur de la vente au détail de produits d'amélioration de l'habitat (tel que défini par Morningstar) et -13,3 % pour le SPDR S&P 500 (NYSE:SPY).

Source : Investing.com

LOW a publié ses résultats du premier trimestre le 18 mai, dépassant les attentes en termes de bénéfices mais manquant les revenus. La direction a mis l'accent sur un mois d'avril anormalement froid et humide qui a réduit les ventes d'articles saisonniers pour expliquer les ventes plus faibles que prévu. LOW a réalisé des bénéfices supérieurs au consensus au cours de chacun des six derniers trimestres, ce qui reflète la vigueur générale du marché de l'amélioration de l'habitat. Le consensus pour la croissance des bénéfices attendus au cours des trois à cinq prochaines années est de 19,9 % par an.

Source : E-Trade

Les valeurs vertes (rouges) représentent l'écart entre le BPA et la valeur attendue par le consensus.

La surperformance du BPA au cours des derniers trimestres suggère que la baisse importante du cours de l'action est peut-être une réaction excessive. Le ratio C/B, 15,93, est presque à son plus bas niveau depuis 10 ans.

J'ai écrit pour la dernière fois sur LOW le 22 novembre 2021, date à laquelle j'ai maintenu une note d'achat/haussière. Depuis, LOW a publié des résultats trimestriels pour le quatrième trimestre 2021 et le premier trimestre 2022, dépassant les prévisions de bénéfices pour les deux. Alors que les actions semblaient quelque peu chères en novembre, le consensus de Wall Street était haussier, avec un objectif de cours à 12 mois supérieur d'environ 9 % au cours de l'action.

En plus d'examiner les fondamentaux et les perspectives du consensus de Wall Street, je m'appuie sur un consensus dérivé des prix des options, les perspectives implicites du marché. En novembre, les perspectives implicites du marché pour le LOW jusqu'à la mi-2022 étaient légèrement haussières.

Pour les lecteurs qui ne connaissent pas les perspectives implicites du marché, le prix d'une option sur une action est largement déterminé par l'estimation consensuelle du marché de la probabilité que le prix de l'action dépasse (option d'achat) ou descende (option de vente) un niveau spécifique (le prix d'exercice de l'option) entre aujourd'hui et l'expiration de l'option.

En analysant les prix des options d'achat et de vente à une gamme de prix d'exercice, tous avec la même date d'expiration, il est possible de calculer une prévision de prix probabiliste qui concilie les prix des options. Il s'agit de la prévision implicite du marché. Pour une explication et un contexte plus approfondis, je recommande cette monographie publiée par le CFA Institute.

J'ai calculé les perspectives implicites du marché pour LOW jusqu'au début de 2023 et les ai comparées aux perspectives actuelles du consensus de Wall Street à la lumière de l'amélioration de la valorisation.

Perspectives du consensus de Wall Street pour LOW

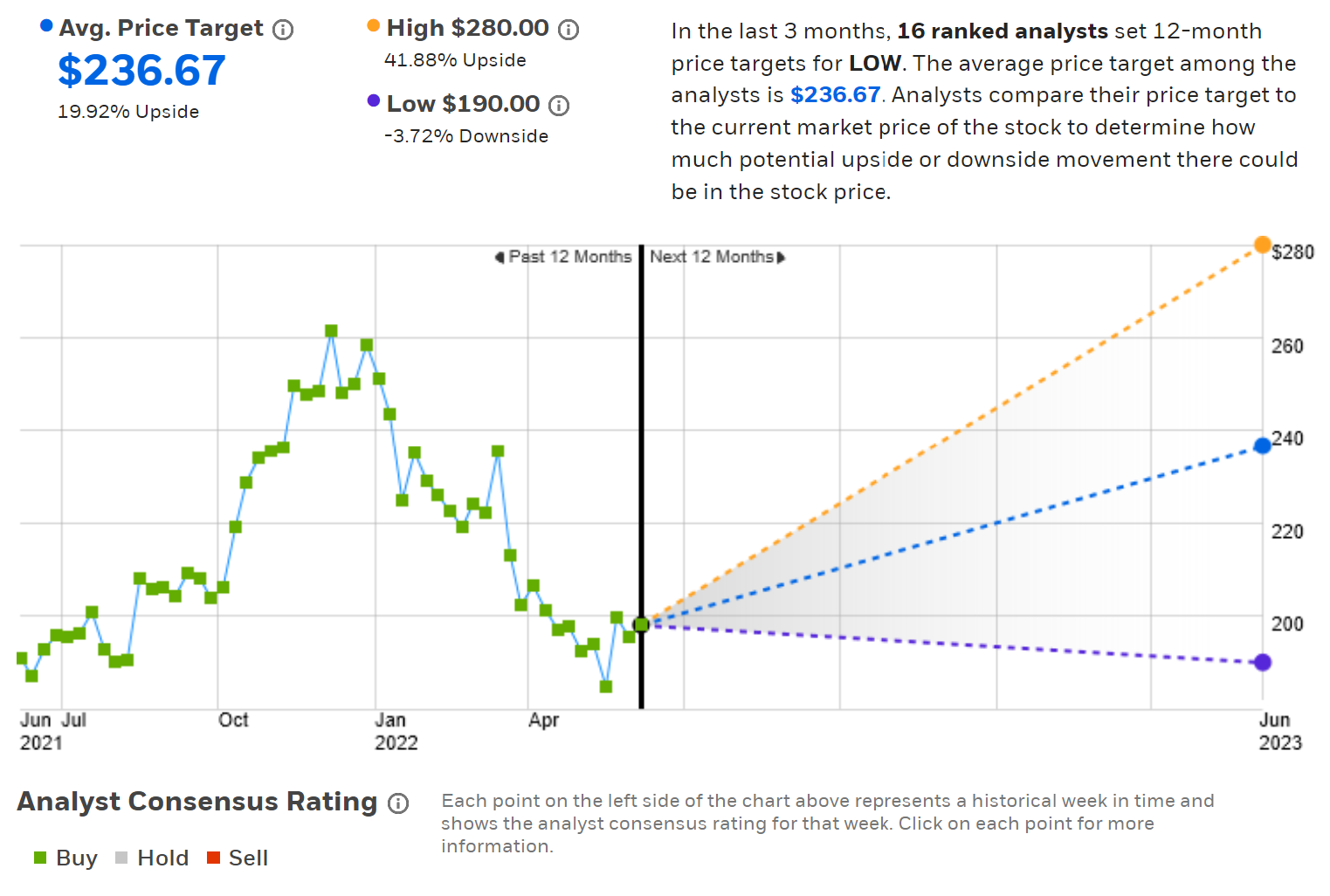

E-Trade calcule les perspectives du consensus de Wall Street pour LOW en combinant les opinions de 16 analystes classés qui ont publié des notes et des objectifs de cours au cours des trois derniers mois. Le consensus est haussier et l'objectif de cours à 12 mois est supérieur de 19,9% au cours actuel de l'action. L'objectif de cours du consensus est légèrement inférieur à ce qu'il était en novembre, mais le cours de l'action a chuté d'un montant beaucoup plus important, de sorte que l'appréciation du cours à 12 mois impliquée par le consensus est considérablement plus élevée maintenant.

Source : E-Trade

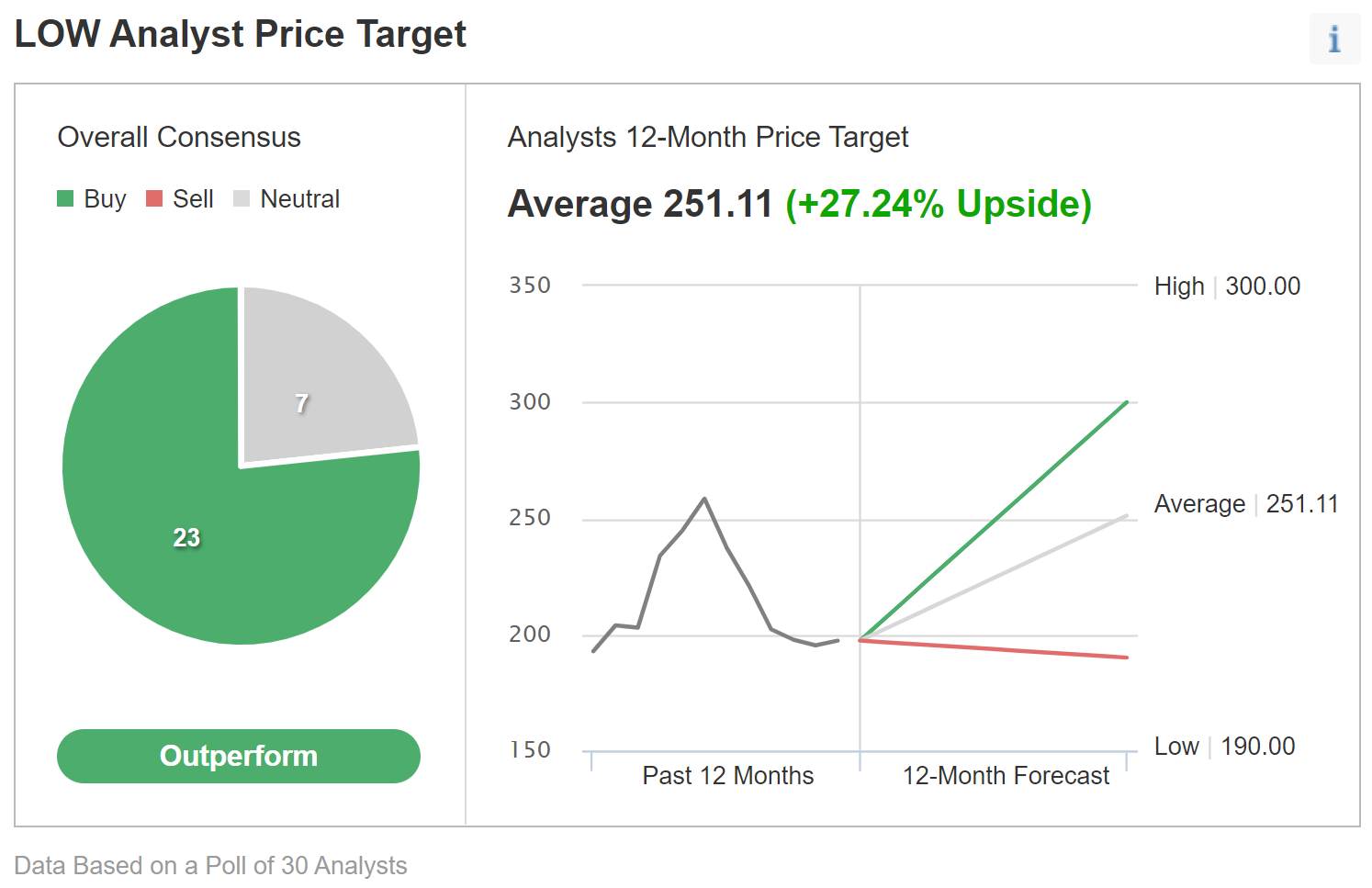

La version d'Investing.com du consensus de Wall Street est calculée à partir des notes et des objectifs de cours de 30 analystes. La note du consensus est haussière, ce qui correspond aux résultats d'E-Trade, mais l'objectif de cours du consensus implique un potentiel d'appréciation considérablement plus élevé de 27,2%.

Source : Investing.com

Les changements de l'objectif de prix du consensus par rapport au cours de l'action indiquent que les actions ont été survendues, par rapport aux estimations de la juste valeur des analystes.

Perspectives implicites du marché pour LOW

J'ai calculé les perspectives du consensus de Wall Street pour LOW pour la période de 7,45 mois allant de maintenant au 20 janvier 2023, en utilisant les prix des options d'achat et de vente qui expirent à cette date. J'ai analysé les options ayant cette échéance afin de fournir une vue sur le début de 2023 et parce que les options expirant en janvier ont tendance à être parmi les plus négociées.

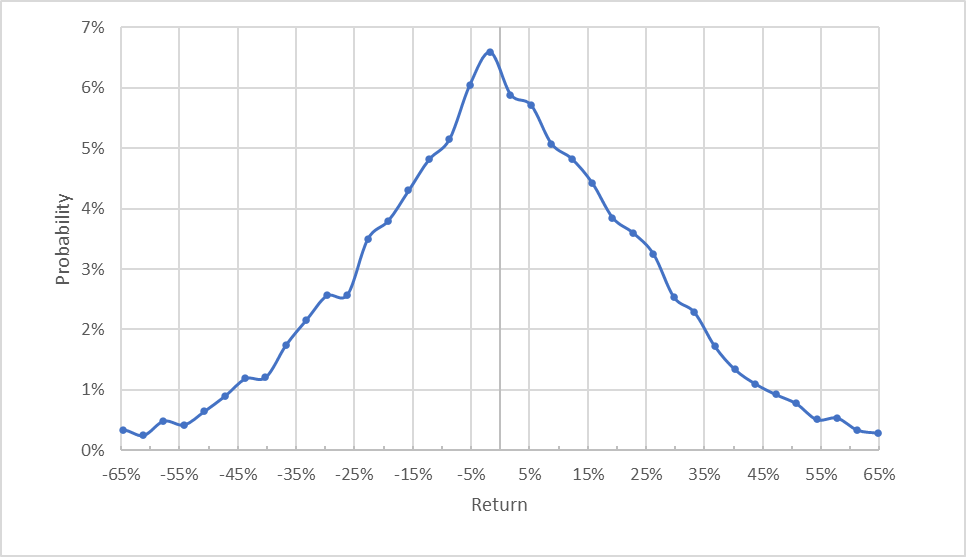

La présentation standard des perspectives implicites du marché est une distribution de probabilité du rendement du prix, avec la probabilité sur l'axe vertical et le rendement sur l'axe horizontal.

Source : Calculs de l'auteur à partir des cotations d'options d'E-Trade.

Les perspectives implicites du marché jusqu'au 20 janvier 2023 sont généralement symétriques, avec des probabilités comparables pour des rendements positifs et négatifs de la même taille, bien que le pic de probabilité soit légèrement incliné en faveur des rendements négatifs. La probabilité maximale correspond à un rendement du prix de -1,75%. La volatilité attendue calculée à partir de cette perspective est de 34 % (annualisée).

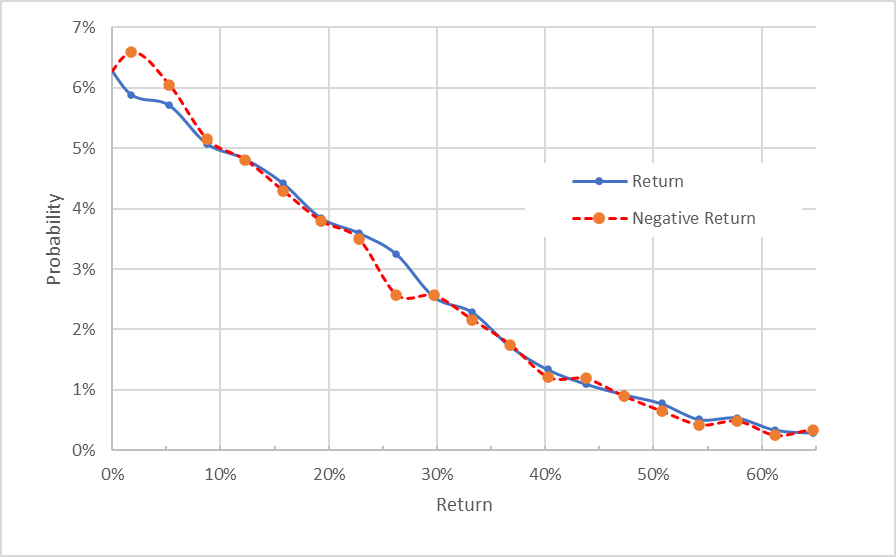

Pour faciliter la comparaison directe des probabilités relatives de rendements positifs et négatifs, je fais pivoter le côté des rendements négatifs de la distribution autour de l'axe vertical (voir le graphique ci-dessous).

Source : Calculs de l'auteur à partir des cotations d'options d'E-Trade.

Remarque : le côté des rendements négatifs de la distribution du graphique a été tourné autour de l'axe vertical. Cette vue montre que les probabilités de rendements positifs et négatifs correspondent presque parfaitement sur toute la plage de probabilités (la ligne bleue pleine est presque au-dessus de la ligne rouge pointillée).

La théorie suggère que les perspectives implicites du marché devraient avoir un biais négatif parce que les investisseurs, dans l'ensemble, ont une aversion pour le risque et ont donc tendance à surpayer pour une protection contre la baisse (par exemple, des options de vente). Bien qu'il n'y ait aucun moyen de mesurer si cet effet est présent, la possibilité de ce biais négatif signifie que l'appariement des probabilités de rendements positifs et négatifs doit être interprété comme une perspective légèrement haussière.

Cette perspective implicite du marché est plus haussière que les résultats de novembre.

Résumé

À la lumière de la hausse des taux d'intérêt, qui devrait tempérer le marché du logement, il n'est pas surprenant que les investisseurs aient vendu des actions de LOW alors que le marché en général est en baisse. Cependant, les solides bénéfices de LOW au cours des derniers trimestres suggèrent que les actions sont survendues.

En outre, malgré de solides perspectives de croissance des bénéfices, l'action se négocie actuellement à un niveau de ratio cours/bénéfice le plus bas depuis 10 ans. Le consensus de Wall Street est haussier, et l'objectif de cours à 12 mois du consensus implique un rendement total attendu de 25,7 % (en faisant la moyenne des objectifs de cours d'E-Trade et d'Investing.com et en ajoutant le dividende de 2,15 %).

Le consensus de Wall Street est légèrement plus optimiste qu'en novembre. En règle générale, pour un achat, je souhaite que le rendement total attendu sur 12 mois soit au moins égal à la moitié de la volatilité annualisée attendue (34 %). Même avec une décote importante par rapport à l'objectif de cours consensuel de Wall Street, LOW peut remplir ce critère. Je maintiens ma note globale d'achat/haussière pour LOW.

***

Vous souhaitez trouver votre prochaine idée géniale ? InvestingPro+ vous donne la possibilité de passer en revue plus de 135 000 actions pour trouver les actions à la croissance la plus rapide ou les plus sous-évaluées du monde, avec des données, des outils et des informations professionnels. En savoir plus >>