- Le yen japonais a continué à se renforcer après une possible intervention de la Banque du Japon sur le marché des changes.

- Avant la prochaine réunion de la Banque du Japon à la fin du mois, la paire USD/JPY est dans une tendance baissière.

- La paire a déjà testé le support à 155, et pourrait maintenant le briser bientôt.

- Débloquez des conseils boursiers alimentés par l'IA pour moins de 8 $/mois : Les soldes d'été commencent maintenant!

Au cours des deux dernières semaines, la paire de devises USD/JPY a connu une phase de correction, probablement influencée par les interventions potentielles du gouvernement japonais sur le marché des changes. Historiquement, sans coordination entre le gouvernement et la Banque du Japon (BoJ), la pression à la baisse persistante sur le yen a tendance à se poursuivre.

Tous les regards sont désormais tournés vers la réunion de la Banque du Japon (BoJ) du 31 juillet pour voir si la banque adoptera une politique monétaire plus restrictive. Le même jour, la Fed devrait maintenir ses taux inchangés. Toutefois, le communiqué d'accompagnement de la Fed pourrait fournir des indications essentielles sur d'éventuelles baisses de taux d'ici la fin de l'année.

L'intervention sur les devises affecte-t-elle le yen ?

Bien que le gouvernement japonais n'ait pas officiellement confirmé une intervention sur le marché des changes, la dynamique récente de la paire USD/JPY et les données de la BoJ suggèrent que de telles actions ont probablement eu lieu. Selon les estimations, environ 5,64 billions de yens (35,6 milliards de dollars) pourraient avoir été utilisés, ce qui a poussé le taux de change à environ 156 yens pour un dollar.

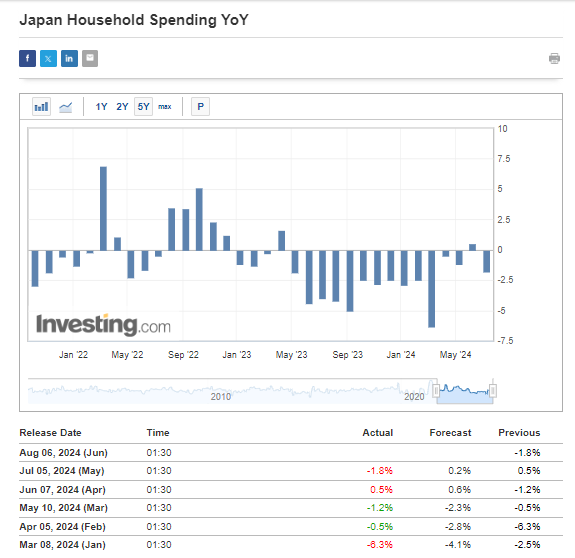

Malgré cela, la situation fondamentale reste défavorable au yen, notamment en raison de l'important différentiel de taux d'intérêt entre les États-Unis et le Japon. La prochaine réunion de la BoJ pourrait combler cet écart, mais une action décisive semble peu probable compte tenu de la faiblesse persistante des dépenses de consommation, qui est toujours restée en dessous de zéro, à l'exception d'un mois. Les données récentes soulignent encore cette tendance négative.

Si la Banque du Japon surprend le marché par son optimisme, il faut s'attendre à ce que le yen continue de se renforcer.

Entre-temps, le dollar U.S reste sous pression, les marchés anticipant un éventuel changement de politique de la part de la Réserve fédérale en septembre. Les attentes actuelles suggèrent qu'une réduction de 25 points de base est presque certaine, avec des probabilités dépassant les 90%.

Toutefois, pour maintenir cette pression à la baisse sur le dollar, les marchés auront besoin de plus qu'une simple baisse de taux ; ils auront besoin d'indications d'un véritable cycle d'assouplissement.

La clé de cela sera une baisse continue de l'inflation, ce qui rendra les données de l'indice des prix à la consommation (IPC) de juin cruciales. Pour que le scénario d’assouplissement gagne du terrain, l’IPC devrait afficher une baisse d’une année sur l’autre inférieure à 3 %.

USD/JPY : la tendance à la baisse devrait persister

Après un bref rebond à la fin de la semaine dernière, la paire de devises USD/JPY reprend son déclin. On s'attend à ce que la tendance haussière générale s'estompe, l'accent étant mis dans l'immédiat sur le niveau de soutien autour de 155 yens par dollar, qui a déjà été testé.

Si les vendeurs franchissent le support de 155 yens, la prochaine cible est le niveau de 152 yens. Cette zone, où une forte demande est apparue au début du mois de mai, pourrait offrir de nouvelles opportunités de rejoindre la tendance à la baisse à des prix plus favorables.

***

Cet été, bénéficiez de réductions exclusives sur nos abonnements, y compris des plans annuels à moins de 8 dollars par mois !

Vous en avez assez de voir les grands acteurs engranger des bénéfices alors que vous restez sur la touche ?

L'outil révolutionnaire d'IA d'InvestingPro, ProPicks, met la puissance de l'arme secrète de Wall Street - la sélection d'actions par IA - au bout de VOS doigts !

Ne manquez pas cette offre à durée limitée.

Avertissement : Cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un avis, un conseil ou une recommandation d'investissement et n'a pas pour but d'inciter à l'achat d'actifs de quelque manière que ce soit.Je tiens à vous rappeler que tout type d'actif est évalué sous de multiples angles et présente un risque élevé. Par conséquent, toute décision d'investissement et le risque qui y est associé incombent à l'investisseur.