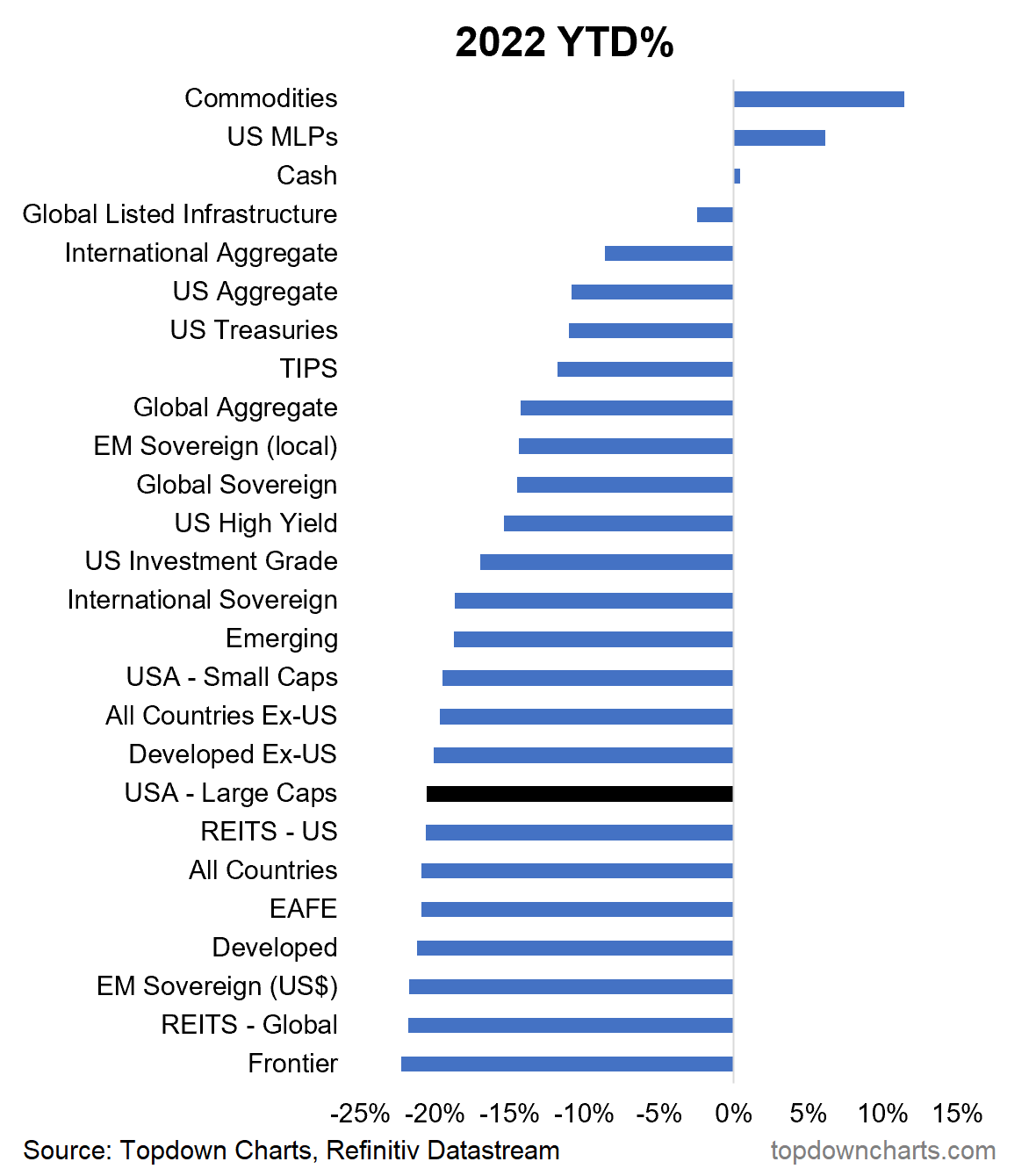

Le fait que la première partie de l'année ait été négative ne fait aucun doute : c'est le quatrième plus mauvais début d'année de l'histoire. J'ai montré ci-dessous la performance par classe d'actifs depuis le début de l'année, pratiquement à l'exclusion des matières premières, tout le reste est en baisse d'environ 10% à 25% selon la catégorie.

Toutefois, nous avons également mentionné que lors des trois pires années de l'histoire (cette année est la quatrième), le marché a toujours enregistré de bonnes performances au cours du second semestre. Toutefois, comme rien (ou presque) n'est certain dans ce monde, nous ne pouvons pas nous fier uniquement à ces statistiques et données pour aborder nos portefeuilles dans les mois à venir.

L'inconnue des prochains trimestriels

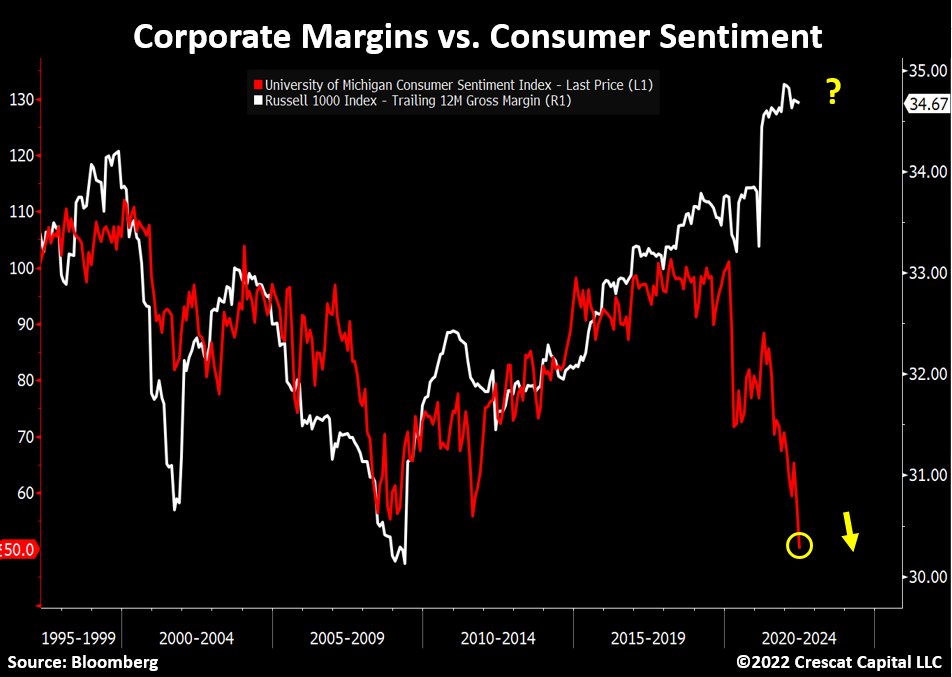

Un autre facteur qui pourrait nous affecter à court terme, outre les banques centrales, les conflits et l'inflation, sont les prochains rapports trimestriels.

Ils arrivent en effet à un moment délicat, où une phase de faiblesse excessive pourrait effrayer encore plus les investisseurs et commencer à faire vendre même les plus intrépides qui avaient résisté jusqu'à présent.

En effet, si l'on regarde le graphique ci-dessus, la divergence entre le sentiment des investisseurs et les marges des entreprises est claire. Cette divergence devra se refermer quelque part tôt ou tard, donc il y a deux choses :

- Les investisseurs redeviennent optimistes (ou moins pessimistes).

- Baisse des bénéfices

Nous saurons tout cela à partir du 14 juillet, lorsque débuteront les rapports trimestriels américains (comme toujours, ceux du secteur bancaire), que vous pouvez suivre sur notre Calendrier économique.

Comment aborder la fin de l'année

Comme personne n'a de boule de cristal, la meilleure façon d'aborder des moments comme ceux-ci, surtout si vous n'avez pas de longs horizons temporels devant vous (ce qui serait conseillé), est de préparer deux types de scénarios différents, un pire cas et un meilleur cas.

Dans le premier cas, le pire, puisque le principal indice américain S&P 500 est en baisse d'environ 19,8 %, vous pourriez préparer votre portefeuille à une baisse pouvant atteindre 35 % (en sachant donc déjà comment vous comporter en termes d'allocation tactique et stratégique des actifs et de divers repositionnements ou rééquilibrages). Cela s'explique par le fait que la baisse au cours de la période Covid était à peu près de cette ampleur, de sorte que l'on pourrait supposer une nouvelle baisse prudentielle et agir en conséquence.

Dans le second scénario, on pourrait plutôt supposer une récupération de l'indice autour de 15%, car dans les 3 pires cas mentionnés ci-dessus, nous avons eu les récupérations suivantes :

- 1970 (Vietnam) : +27,5%.

- 1940 (deuxième guerre mondiale) : +15,5%.

- 1932 (Grande Dépression) : +32,8%.

Ainsi, en cas de rebond, s'installer prudemment sur le plus mauvais des trois pourrait être une valeur crédible (s'il reprend ensuite l'ancien ATH tant mieux).

Même sur le plan graphique (voir ci-dessous), une chute de l'ampleur de celle de Covid ramènerait l'indice S&P 500 au niveau de 3200 points environ, à partir duquel une forte reprise vers les sommets précédents avait en fait commencé (après un double creux).

Dans tous les cas, il faut toujours agir avec humilité en sachant que nous ne pouvons absolument rien prévoir, car c'est en fait le cas.

Si vous trouvez mes analyses utiles, et que vous souhaitez recevoir des mises à jour lorsque je les publie en temps réel, cliquez sur le bouton FOLLOW de mon profil !

" Cet article est rédigé à des fins d'information uniquement ; il ne constitue pas une sollicitation, une offre, un conseil ou une recommandation d'investissement en tant que tel et ne vise en aucun cas à encourager l'achat d'actifs ". Je tiens à vous rappeler que tout type d'actif, est évalué à partir de multiples points de vue et est hautement risqué et que, par conséquent, toute décision d'investissement et le risque associé restent à votre charge."