- Manulife a annoncé ses résultats pour le quatrième trimestre de 2021 et pour l'ensemble de l'exercice le 9 février.

- La division Gestion de patrimoine et de l'actif de MFC a enregistré de solides résultats.

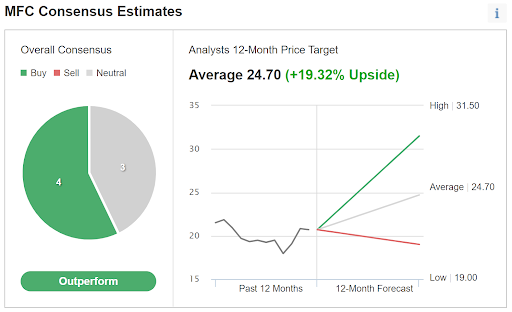

- Le consensus de Wall Street est haussier.

- Les perspectives implicites du marché sont également positives.

La Financière Manulife (NYSE:MFC), société multinationale de services financiers établie à Toronto, au Canada, a annoncé ses résultats pour le quatrième trimestre et l'ensemble de l'exercice 2021 le 9 février. Le BPA du Q4 a légèrement dépassé les estimations du consensus. Comme prévu, les nouvelles les plus positives proviennent du côté de la gestion de patrimoine et d'actifs (WAM), ainsi que de la croissance continue des nouvelles affaires sur les marchés asiatiques.

Les actions du groupe international de services financiers ont gagné 10,6 % jusqu'à présent en 2022, mais elles sont inférieures de 6 % au sommet de clôture de 22,16 $ enregistré le 5 mai 2021.

Les actions ont atteint leur plus bas niveau sur 12 mois à la fin de l'année 2021, à la suite de l'annonce d'une augmentation des versements d'assurance-vie en raison de décès liés à COVID, mais elles se sont redressées depuis.

Source : Investing.com

La direction s'attend à ce que la hausse des taux soit un avantage net en raison de la réduction de la valeur actualisée du passif. Des taux d'intérêt plus élevés justifient un taux d'actualisation plus élevé. De manière générale, on s'attend à ce que les assureurs bénéficient de la hausse des taux pour cette raison, mais il est rassurant d'entendre cela directement de la direction.

Le rendement du dividende de MFC est de 4,9 % et le ratio de distribution de 34 % est raisonnable. La société a augmenté le taux de croissance du dividende au cours des dernières années, ce qui rend les actions plus attrayantes pour les investisseurs à revenu. Les taux de croissance des dividendes sur 3, 5 et 10 ans sont respectivement de 10,5 %, 10,9 % et 6,4 %. Compte tenu de ces taux de croissance des dividendes et du rendement actuel, le modèle de croissance de Gordon suggère qu'il est raisonnable de s'attendre à un rendement total futur de 15 à 16 % par an.

La dernière fois que j'ai écrit sur MFC, il y a presque 6 mois, j'ai attribué une note haussière/achat pour quatre raisons. Premièrement, je considérais que l'anticipation d'une hausse des taux d'intérêt était un élément positif. Deuxièmement, les perspectives sur la base d'un cadre de décote des dividendes étaient attrayantes. Troisièmement, les perspectives du consensus de Wall Street pour MFC étaient très favorables. Quatrièmement, les prix des options sur MFC soutenaient une perspective haussière.

Depuis la fin du mois d'août, alors que MFC se négociait à 19,91 $, l'action a augmenté de 4,5 %. Les actionnaires de MFC ont également reçu deux paiements de dividendes depuis le 30 août, bien qu'un seul d'entre eux ait eu une date ex-dividende après le 30 août. Le dividende du troisième trimestre, qui s'élevait à 0,26 $ par action, a été détaché au début de novembre et versé à la fin de décembre. Sur cette même période, l'indice S&P 500 a enregistré un rendement total de -4,3 % (dividendes compris).

De nombreux lecteurs ne sont pas familiers avec l'utilisation du prix des options pour former une perspective, aussi une brève explication s'impose-t-elle. Le prix d'une option sur une action est principalement déterminé par l'estimation consensuelle du marché de la probabilité que le prix de l'action dépasse (option d'achat) ou tombe en dessous (option de vente) d'un niveau spécifique (le prix d'exercice de l'option) entre maintenant et l'expiration de l'option. En analysant les prix des options d'achat et de vente à une série de prix d'exercice, tous ayant la même date d'expiration, il est possible de calculer une prévision de prix probable qui concilie au mieux les prix des options. C'est ce qu'on appelle la perspective implicite du marché et c'est, en fait, l'opinion consensuelle des acheteurs et des vendeurs d'options.

Près de six mois s'étant écoulés depuis ma dernière analyse, j'ai calculé des perspectives implicites du marché actualisées pour MFC et les ai comparées aux perspectives consensuelles des analystes de Wall Street.

Perspectives du consensus de Wall Street pour MFC

E-Trade calcule les perspectives du consensus de Wall Street en combinant les opinions de 10 analystes classés qui ont publié des notes et des objectifs de cours au cours des 90 derniers jours. La note consensuelle pour MFC est un achat, tandis que l'objectif de cours sur 12 mois est de 24,13 $, contre 25,36 $ à la fin du mois d'août.

L'objectif de cours actuel sur 12 mois implique une appréciation du cours prévue de 16,5 %, pour un rendement total prévu de 21,4 %. Bien que la dispersion entre les objectifs de cours individuels soit assez élevée, la plupart de la variabilité est à la hausse. Le plus bas des objectifs de cours à 12 mois est inférieur de 3,5 % au cours actuel.

Source : E-Trade

La version d'Investing.com du consensus de Wall Street est calculée à partir des opinions de sept analystes. La note consensuelle est un achat et l'objectif de cours à 12 mois est de 24,70 $, soit 19,3 % de plus que le cours actuel.

Source : Investing.com

Le consensus dominant pour MFC est haussier et les objectifs de cours sur 12 mois impliquent un rendement total de 21,5 % à 24,2 %. Il s'agit d'une perspective très positive, étant donné que les rendements totaux sur un et trois ans sont respectivement de 11,9 % et 13,3 %, et qu'ils sont bien supérieurs aux rendements totaux annualisés des cinq à quinze dernières années.

Perspectives implicites du marché pour MFC

J'ai calculé les perspectives implicites du marché pour MFC pour la période de 3,8 mois allant de maintenant au 17 juin et pour la période de 6,8 mois allant de maintenant au 16 septembre, en utilisant les options qui expirent à ces deux dates. Il n'y a pas d'options sur le MFC dont la date d'expiration dépasse le 16 septembre. L'absence d'options à plus long terme reflète le faible niveau de négociation d'options sur le CFM, ce qui, à son tour, réduit la confiance dans les perspectives implicites du marché en tant qu'indicateur avancé. L'intérêt ouvert pour les options expirant en juin est beaucoup plus élevé que pour celles expirant en septembre.

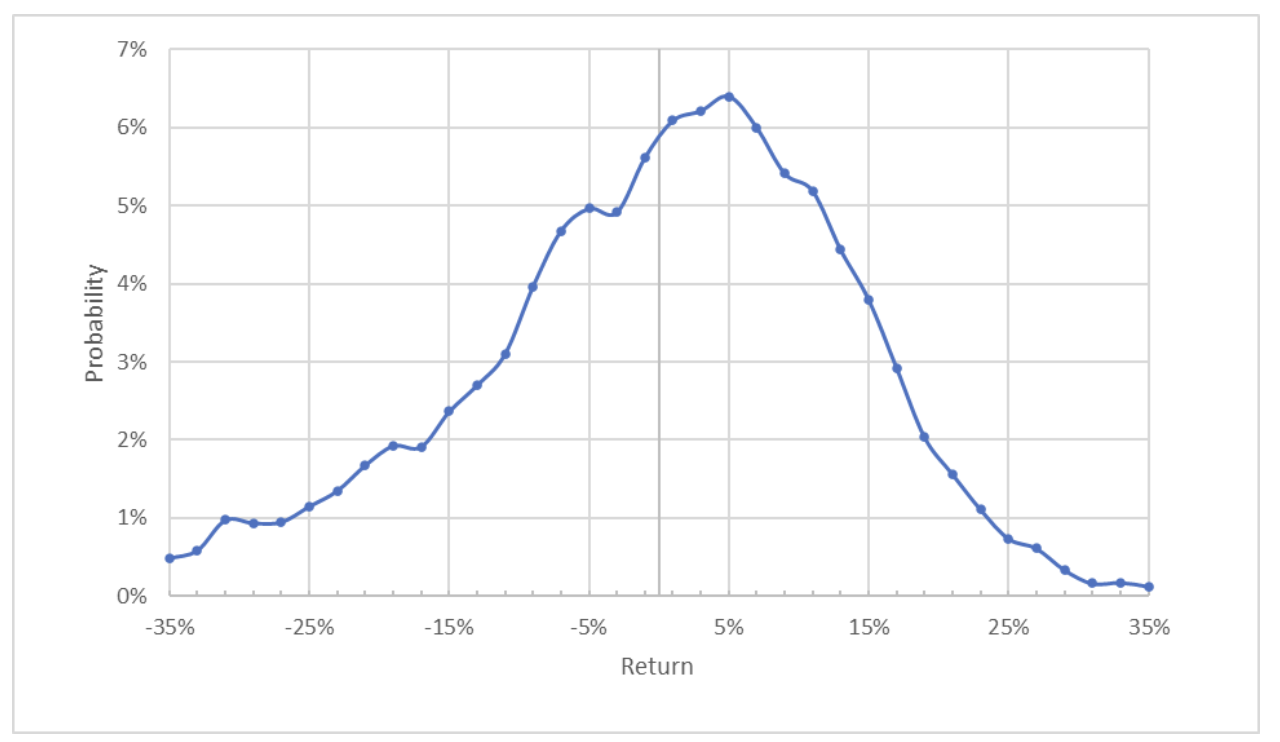

La présentation standard de la perspective implicite du marché est sous la forme d'une distribution de probabilité du rendement du prix, avec la probabilité sur l'axe vertical et le rendement sur l'axe horizontal.

Source : Calculs de l'auteur à partir des cotations d'options d'E-Trade.

Les perspectives implicites du marché pour le MFC jusqu'au 17 juin favorisent de manière significative les retours de prix positifs. La probabilité maximale correspond à un rendement de +5% au cours des 3,8 prochains mois. Les perspectives sont fortement biaisées négativement, avec des probabilités plus élevées de rendements négatifs importants que de rendements positifs de la même ampleur. Cela correspond aux résultats de mon analyse du mois d'août et mérite d'être souligné en raison de la recherche qui conclut que les actions ayant une asymétrie négative ont tendance à surperformer celles ayant une asymétrie positive. Le degré d'asymétrie négative observé dans les perspectives implicites du marché est assez inhabituel. La volatilité annualisée calculée à partir de cette distribution est de 27 %.

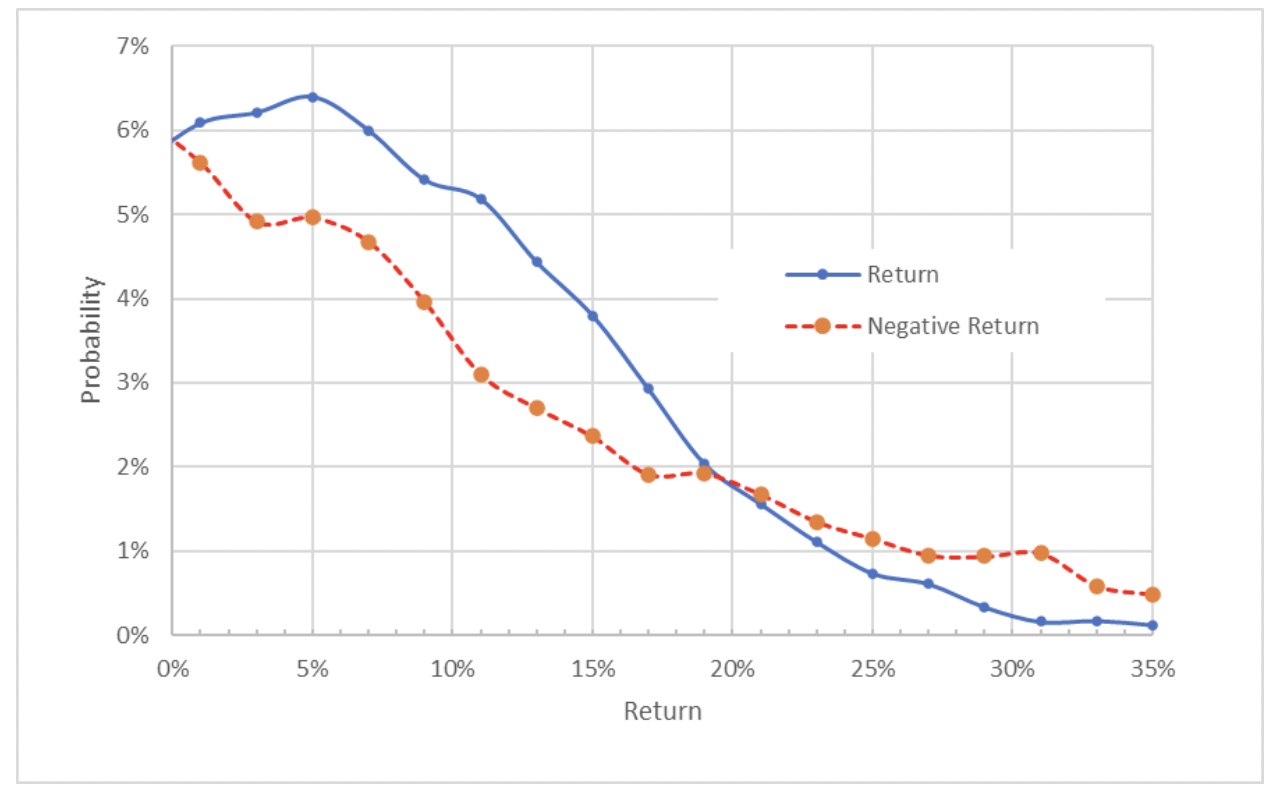

Pour faciliter la comparaison directe des probabilités de rendements positifs et négatifs de même taille, je fais pivoter le côté des rendements négatifs de la distribution autour de l'axe vertical (voir le graphique ci-dessous).

Source : Calculs de l'auteur à partir des cotations d'options de E-Trade

Cette vue montre que la probabilité d'avoir un rendement positif est nettement supérieure à la probabilité d'avoir un rendement négatif sur la large gamme des résultats les plus probables. (La ligne bleue pleine est supérieure à la ligne rouge pointillée sur la moitié gauche de la courbe du graphique ci-dessus). Il s'agit d'une perspective haussière pour le MFC, même s'il existe une probabilité élevée de mouvements de prix négatifs très importants, bien que la probabilité globale soit faible (voir le tiers droit du graphique ci-dessus).

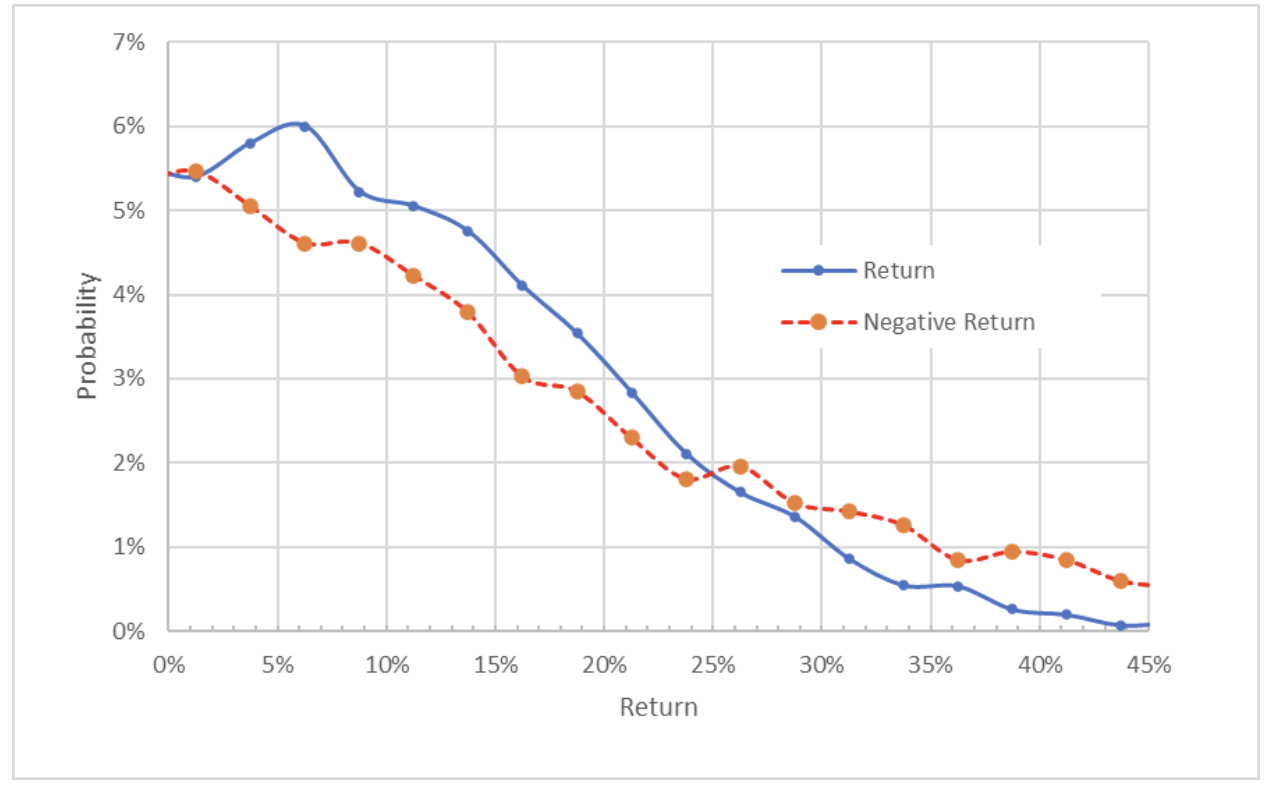

La perspective à 6,8 mois jusqu'au 16 septembre est cohérente avec la perspective à 3,8 mois. Les probabilités sont inclinées en faveur d'un retour positif des prix et la probabilité maximale correspond à un retour des prix de +6%. La volatilité annualisée calculée à partir de cette distribution est de 25 %.

Source : Calculs de l'auteur à partir des cotations d'options d'E-Trade

Bien que les perspectives implicites du marché pour MFC doivent être interprétées avec une certaine prudence en raison des faibles volumes de négociation d'options, les options expirant en juin et en septembre indiquent une perspective haussière avec une volatilité d'environ 26 %.

L'action Manulife est-elle un bon investissement ?

Les perspectives générales de Manulife demeurent favorables et les résultats de l'année écoulée incitent à l'optimisme. Le rendement du dividende de 4,9 % et le taux de croissance du dividende de 10,9 % par an sur cinq ans devraient attirer l'attention des investisseurs à revenu, d'autant plus que les perspectives fondamentales semblent solides.

Le consensus de Wall Street est haussier et l'objectif de cours à 12 mois du consensus implique un rendement total de 21,5 % ou plus.

En règle générale, pour une note d'achat, je souhaite que le rendement total attendu sur 12 mois soit au moins égal à la moitié de la volatilité attendue. En utilisant la volatilité attendue des perspectives implicites du marché, le consensus de Wall Street pour le rendement attendu dépasse largement ce seuil. Les perspectives implicites du marché continuent d'être haussières. Je maintiens donc ma cote globale haussière pour Manulife.