Linflation s'est détendue en octobre, affichant une hausse plus faible que prévu et suscitant de nouvelles attentes selon lesquelles la pression sur les prix aurait atteint son maximum. Même si c'est le cas, l'inflation devrait rester élevée et la Réserve fédérale devrait continuer à relever les taux d'intérêt, peut-être à un rythme plus lent que prévu. Mais dans le sillage du rapport d'hier, il y a une nouvelle raison de penser que la poussée inflationniste a atteint son sommet.

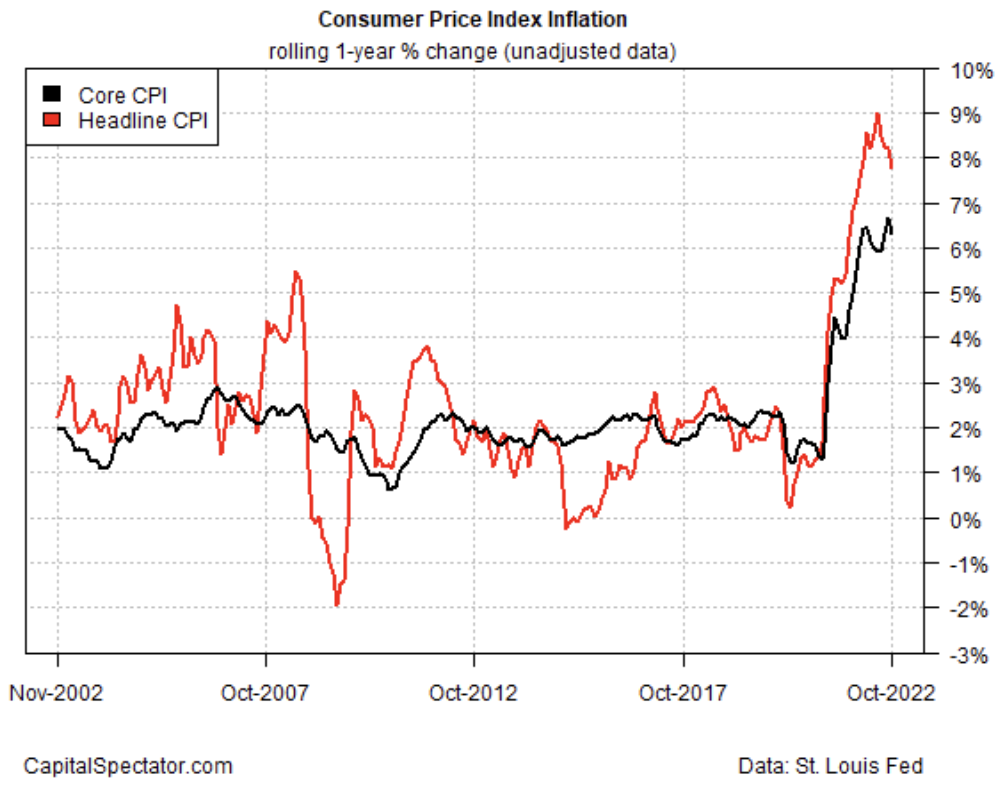

Les prix à la consommation ont augmenté de 7,7 % en glissement annuel pour la mesure globale jusqu'en octobre, un recul encourageant par rapport à la hausse de 8,2 % enregistrée en septembre. Notamment, l'inflation de base, que la Fed surveille de près, a également diminué, passant de 6,6 % à 6,3 %.

Le ralentissement de l'inflation a été salué à Wall Street. Le marché boursier a bondi et les rendements du Trésor ont fortement baissé. La mise en garde, bien sûr, est qu'un rapport d'inflation peut être du bruit. La comparaison avec le prochain rapport d'inflation sera un test clé.

Dans l'intervalle, la Fed reste en bonne voie pour relever à nouveau son taux cible lors de la prochaine réunion du FOMC, le 14 décembre. Mais après les nouvelles de l'inflation d'hier, les contrats à terme sur les fonds fédéraux ont considérablement réévalué les attentes en faveur d'une hausse plus douce de 50 points de base plutôt que de 75 points de base.

Pourtant, certains responsables de la Fed ont mis en garde contre la lecture des derniers chiffres de l'IPC. "Un mois de données ne fait pas une victoire, et je pense qu'il est vraiment important de garder à l'esprit qu'il ne s'agit que d'une seule information positive, mais que nous examinons un ensemble d'informations", a déclaré Mary Daly, présidente de la Fed de San Francisco.

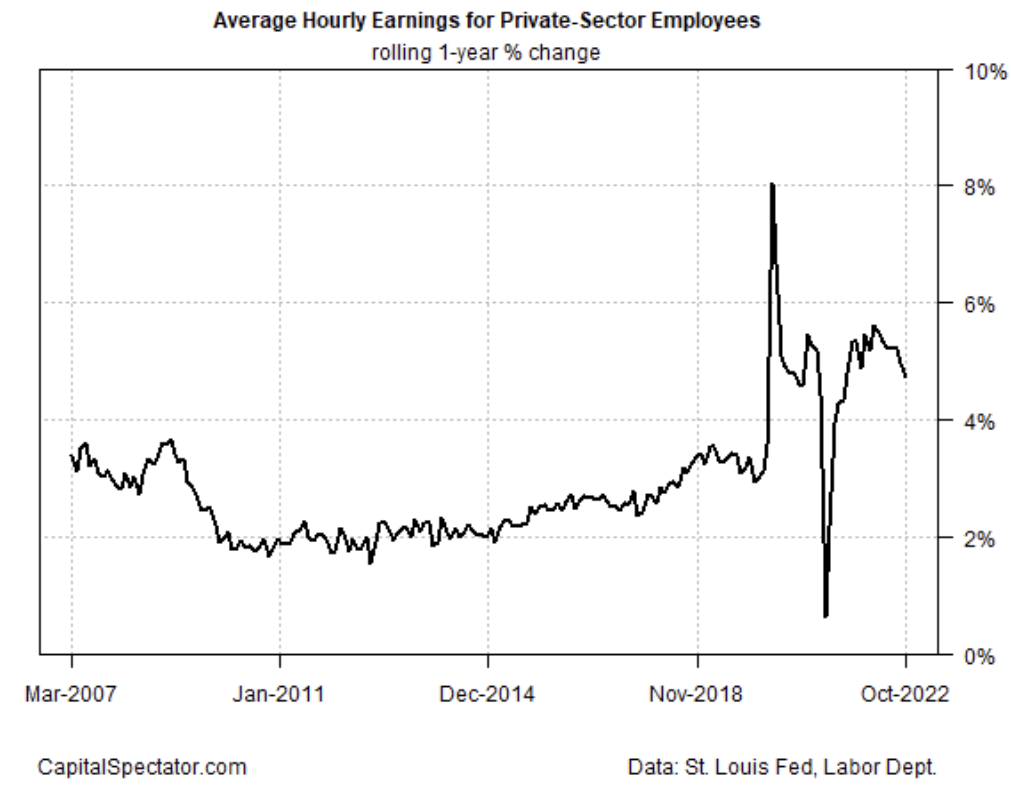

Bien qu'il soit toujours prudent d'envisager l'évolution de l'inflation avec prudence, plusieurs autres mesures de la pression sur les prix semblent se renverser. Les revenus des travailleurs du secteur privé, par exemple, continuent de reculer par rapport au pic récent, ce qui laisse penser que l'inflation des salaires se modère.

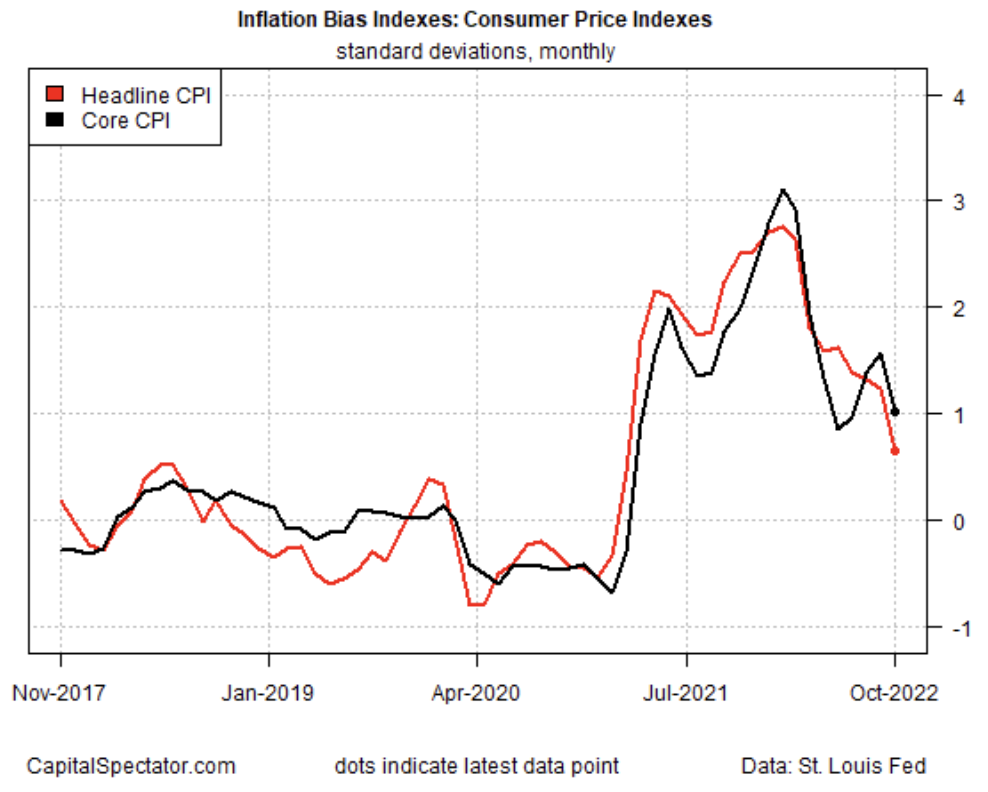

Un autre signe encourageant est la baisse des indices de biais d'inflation de CapitalSpectator.com pour l'IPC. (La méthodologie prend un indice d'inflation standard, calcule la variation sur un an, puis calcule la différence mensuelle et transforme les résultats en écarts types autour de la moyenne. Cette mesure offre un moyen de développer un certain aperçu quantitatif pour décider de quelle manière le vent inflationniste souffle).

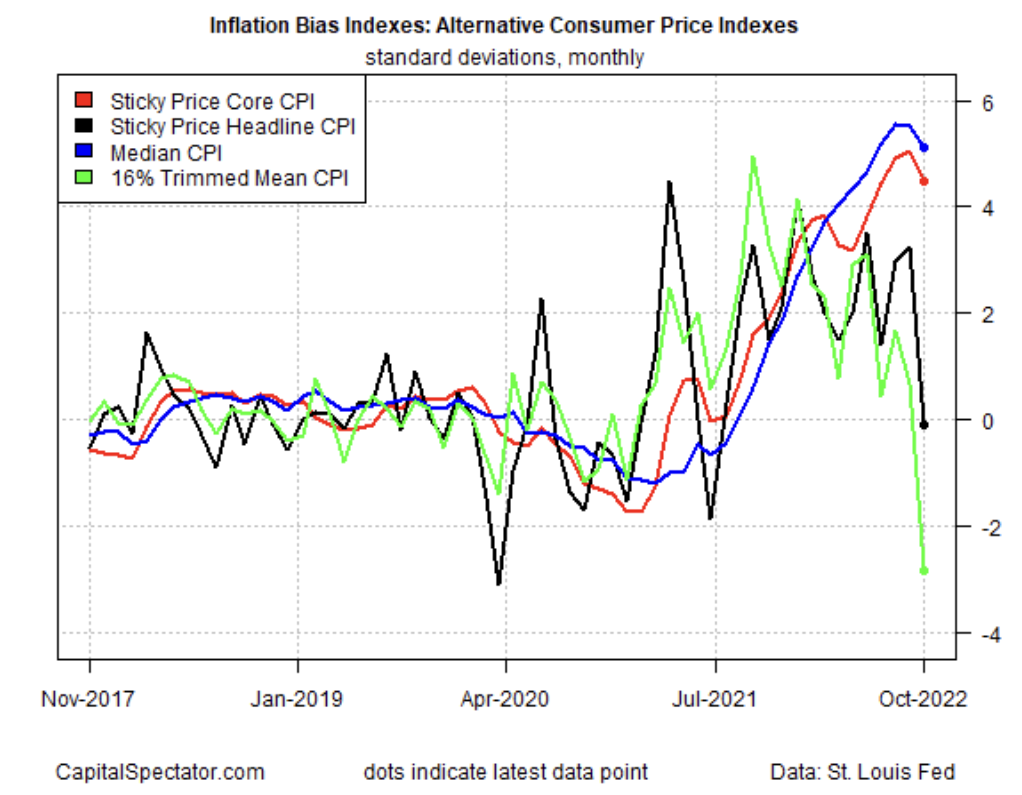

Un profil similaire s'applique à un autre ensemble (et sans doute plus robuste) de mesures de l'inflation des consommateurs publiées par plusieurs banques fédérales régionales. La baisse des biais pour les quatre mesures suggère que les lectures d'inflation plus faibles d'octobre marquent le pic de la pression sur les prix.

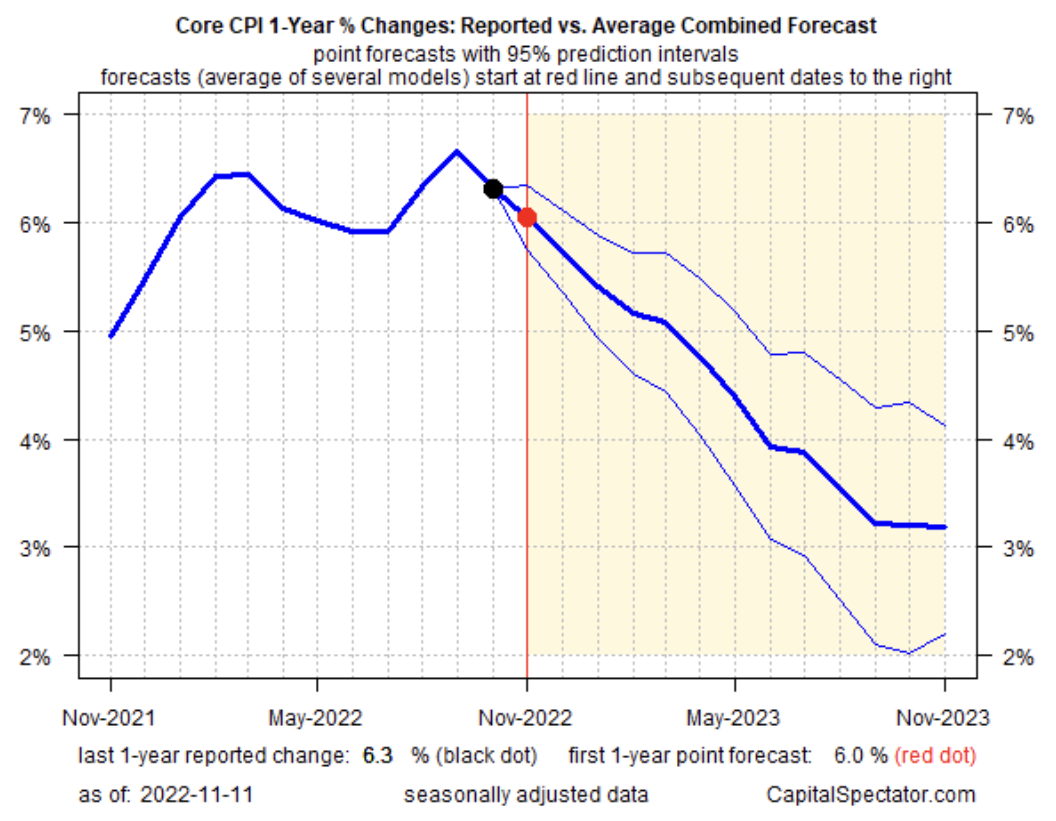

Enfin, les perspectives pour l'IPC de base indiquent une nouvelle détente dans les mois à venir, selon le modèle de prévision combiné de CapitalSpectator.com. Ce système de prévision a correctement identifié la hausse plus modérée de l'IPC de base et les perspectives révisées d'aujourd'hui pour novembre et au-delà indiquent une poursuite des baisses.

Malgré les nouvelles encourageantes concernant l'inflation et les estimations futures, l'incertitude reste élevée quant à la rapidité avec laquelle la pression sur les prix va se relâcher. Les responsables de la Fed sont également désireux de minimiser les attentes concernant la fin prochaine des hausses de taux.

Lorie Logan, présidente de la Fed de Dallas, a déclaré :

" Les données de l'IPC de [jeudi] matin ont été un soulagement bienvenu, mais il y a encore beaucoup de chemin à parcourir. "