- Les valeurs technologiques à forte croissance n'ont plus la cote alors que la Fed resserre sa politique monétaire pour lutter contre l'inflation galopante.

- La chute spectaculaire des cours a créé des opportunités d'achat convaincantes pour plusieurs anciens chouchous du marché dont les valorisations ont été réduites de plus de la moitié.

- 3 actions à prendre en considération par les investisseurs - Datadog, Cloudflare, et Roku - en raison de leurs solides perspectives de demande.

- Pour des outils, des données et du contenu qui vous aideront à prendre de meilleures décisions d'investissement, essayez InvestingPro+.

- Performance depuis le début de l'année : -46,4%.

- Pourcentage par rapport au prix de base rajusté : -52,2%.

- Capitalisation boursière : 30,1 milliards de dollars

- Performance depuis le début de l'année : -57,4%.

- Pourcentage par rapport à l'ATH : -74,7%.

- Capitalisation boursière : 18,3 milliards de dollars

- Performance depuis le début de l'année : -58,4%.

- Pourcentage par rapport au prix de base rajusté : -80,6 %.

- Capitalisation boursière : 12,9 milliards de dollars

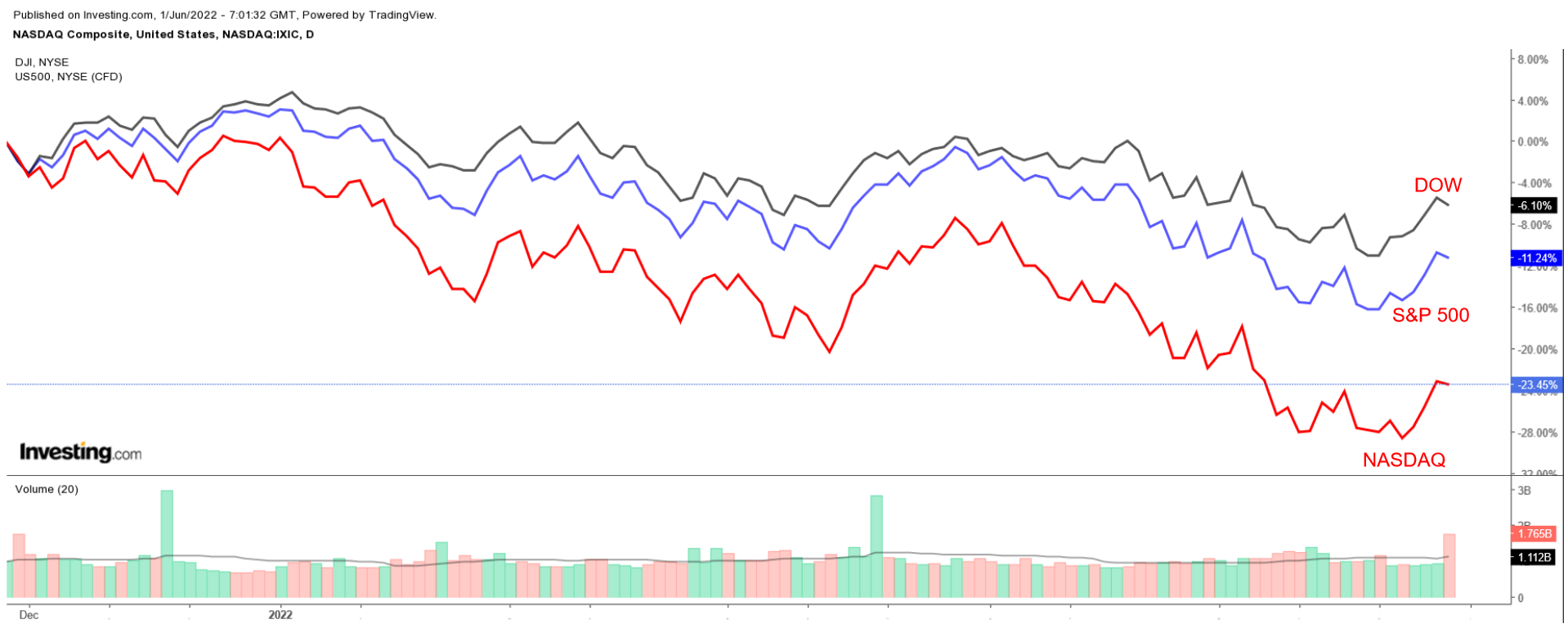

Les actions technologiques de haut vol ont été fortement vendues pendant la majeure partie de 2022 dans le contexte des plans de la Réserve fédérale visant à resserrer agressivement la politique monétaire.

En effet, le NASDAQ Composite {{14958|NASDAQ} a chuté de 22,8 % depuis le début de l'année, sous-performant les rendements comparables du Dow Jones Industrial Average et du S&P 500 sur la même période.

Malgré la récente volatilité, nous mettons en évidence ci-dessous trois anciens favoris du marché qui méritent d'être pris en considération alors que le groupe tente de rebondir après le repli général.

Ces trois sociétés ont encore beaucoup de marge de manœuvre pour développer leurs activités respectives, ce qui en fait des investissements solides à long terme.

1. Datadog

Compte tenu de la fragilité de nombreuses valeurs technologiques de premier plan, en particulier celles du secteur du logiciel-service, Datadog (NASDAQ:DDOG) a été malmenée par la forte réinitialisation des valorisations dans l'espace technologique en ébullition au cours des derniers mois.

Après avoir enregistré des gains considérables de 160 % et 80 %, respectivement, en 2020 et 2021, Datadog - qui fournit une plateforme de surveillance et d'analyse de la sécurité pour les développeurs de logiciels et les services informatiques - a vu son action s'effondrer de 46,4 % depuis le début de l'année.

DDOG a clôturé la séance de mardi à 95,39 dollars, soit environ 52 % en dessous de son pic record de 199,68 dollars atteint en novembre 2021. Aux valorisations actuelles, le fabricant de logiciels d'entreprise basé à New York a une capitalisation boursière de 30,1 milliards de dollars.

Selon nous, l'action Datadog est bien positionnée pour reprendre sa marche en avant à court terme, car l'environnement actuel de travail à domicile et de travail hybride pousse les entreprises à accélérer les tendances de transformation numérique.

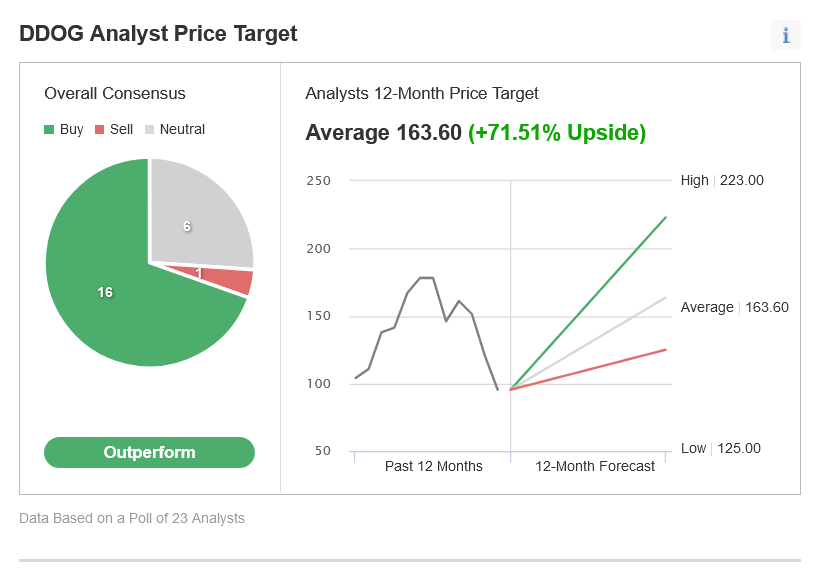

Il n'est pas surprenant que 16 des 23 analystes interrogés par Investing.com aient classé l'action DDOG dans la catégorie "Achat", ce qui implique une hausse de plus de 71 % par rapport aux niveaux actuels, pour atteindre une moyenne de 163,60 dollars par action. Un seul analyste interrogé a attribué la note "Sell" à ce titre.

Source : Investing.com

Le 5 mai, Datadog a publié des résultats financiers pour le premier trimestre qui ont dépassé les estimations de Wall Street en termes de bénéfices et de revenus. L'entreprise a également présenté des perspectives optimistes, en relevant ses prévisions pour l'ensemble de l'année, tant pour les bénéfices que pour les ventes. Comme l'a expliqué le directeur général Oliver Pomel dans la déclaration de résultats de la société :

"Nous continuons à voir des clients de toutes tailles et de tous secteurs progresser dans leur transformation numérique et leur migration vers le cloud."

Le fournisseur de plateformes de surveillance de la sécurité a déclaré qu'il comptait 2 250 clients ayant un revenu annuel récurrent (RAR) de 100 000 dollars ou plus à la fin du mois de mars, soit une hausse de 60 % par rapport à l'année précédente.

Les orientations de Datadog ont clairement indiqué que le fabricant de logiciels de sécurité ne s'attend pas à un ralentissement dans les mois à venir, reflétant la forte demande des grandes entreprises pour ses outils logiciels de cybersécurité basés sur le cloud.

La société prévoit désormais un bénéfice par action pour 2022 compris entre 0,70 et 0,77 dollar, ce qui représente une forte hausse par rapport aux prévisions antérieures de 0,45 à 0,51 dollar. Elle s'attend à ce que le chiffre d'affaires se situe entre 1,60 et 1,62 milliard de dollars, ce qui représente une amélioration par rapport aux prévisions précédentes de la direction, qui prévoyait une fourchette de 1,51 à 1,53 milliard de dollars.

2. Cloudflare

Cloudflare (NYSE:NET), qui fournit des services de sécurité et d'infrastructure Web, a également été victime du repli général des sociétés technologiques non rentables à forte croissance, en particulier celles dont le ratio cours/bénéfice (C/B) est élevé.

Les actions du spécialiste de la cybersécurité basé à San Francisco, en Californie, qui ont récemment plongé à leur plus bas niveau depuis octobre 2020, ont perdu environ 57 % depuis le début de l'année, les investisseurs fuyant les sociétés technologiques dont les valorisations sont très élevées.

NET est près de 75 % en dessous de son sommet historique de 221,64 dollars atteint en novembre 2021. Les actions ont clôturé à 56,00 $ hier. Aux valorisations actuelles, le fournisseur de sécurité web a une capitalisation boursière de 18,3 milliards de dollars.

Graphique quotidien de NET

Malgré les récentes turbulences, nous pensons que le recul spectaculaire de l'action Cloudflare a créé une opportunité d'achat convaincante dans le nom battu, compte tenu de la forte demande pour ses outils de réseau et de cybersécurité dans le contexte géopolitique actuel.

Selon Investing.com, l'objectif de cours moyen des analystes de l'action NET est d'environ 123,70 $, ce qui implique une hausse considérable de 120,92 % par rapport aux niveaux actuels au cours des 12 prochains mois.

Source : Investing.com

Cloudflare a battu son record de ventes et fourni des prévisions optimistes lors de la présentation des résultats du premier trimestre le 5 mai, grâce à la demande continue pour ses services et solutions de sécurité Web, de diffusion de contenu et de mise en réseau des entreprises.

"Cloudflare a connu un premier trimestre formidable, dépassant les attentes avec une croissance du chiffre d'affaires de 54 % par rapport à l'année précédente et l'ajout de plus de 14 000 nouveaux clients payants - un record trimestriel ", a déclaré le cofondateur et PDG Matthew Prince dans le communiqué sur les résultats.

"Nos plus gros clients continuent de grossir, ceux qui dépensent plus d'un million de dollars par an augmentant de 72 % par rapport à l'année précédente."

Pour l'avenir, Cloudflare a relevé ses perspectives de revenus pour l'ensemble de l'année à une fourchette de 955 à 959 millions de dollars, contre une fourchette précédente de 927 à 931 millions de dollars.

3. Roku

L'un des grands gagnants de la pandémie de COVID, Roku (NASDAQ:ROKU) a vu sa valorisation s'effondrer sous l'effet d'une puissante combinaison de hausse des taux d'intérêt et d'accélération de l'inflation qui a déclenché un vaste dumping des noms technologiques à forte croissance.

Les actions de la société basée à San Jose, en Californie, qui vend des appareils et fournit une plateforme permettant aux utilisateurs d'accéder à des services de streaming, ont perdu environ 58 % depuis le début de l'année, résultat de la récente sortie des investisseurs des valeurs de croissance.

Les actions de ROKU - qui sont environ 81 % en dessous de leur sommet historique de 490,76 $ atteint en juillet 2021 - ont clôturé la séance de mardi à 94,90 $. Aux niveaux actuels, le fabricant de lecteurs multimédia numériques a une capitalisation boursière de 12,9 milliards de dollars.

Nous pensons que l'action de croissance autrefois de haut vol - qui a grimpé d'environ 27 % depuis qu'elle a atteint un creux de plus de deux ans à 75,03 $ le 24 mai - est prête à étendre son rebond dans les semaines à venir, car le pionnier de la vidéo en continu bénéficie de la force générale de son activité principale de revenus publicitaires.

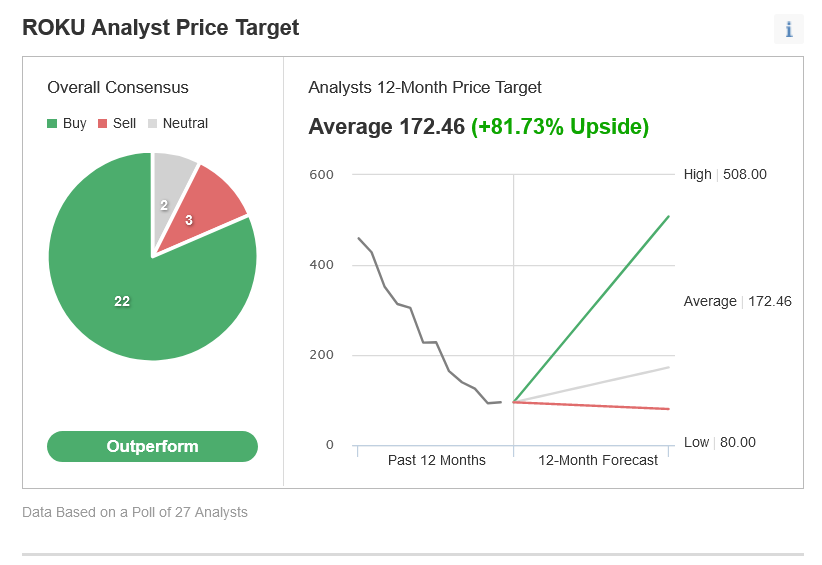

Sur les 27 analystes interrogés par Investing.com, 22 sont optimistes à l'égard de ROKU, prévoyant une hausse d'environ 82 % par rapport aux cours actuels, pour atteindre une moyenne de 172,46 $ par action.

Source : Investing.com

Lors de la publication de ses résultats financiers du premier trimestre fin avril, la plateforme de streaming media a annoncé une smaller loss than expected et des ventes qui ont facilement dépassé les prévisions.

Le chiffre d'affaires de la plateforme Roku, composé principalement de la publicité, a augmenté de 39 % d'une année sur l'autre pour atteindre 646,9 millions de dollars. Elle a ajouté 1,1 million de comptes actifs au cours des trois premiers mois de 2022, portant le total à 61,3 millions.

Le directeur général, Anthony Wood, et le directeur financier, Steve Louden, ont déclaré dans le rapport sur les résultats :

"Nous avons enregistré des performances solides dans un environnement opérationnel difficile et nous prévoyons que nous continuerons à naviguer à travers les vents contraires macro, notamment les pressions inflationnistes, les conflits géopolitiques et les perturbations de la chaîne d'approvisionnement."

Pour l'avenir, la direction de Roku prévoit que le chiffre d'affaires augmentera de 25 % en glissement annuel pour atteindre 805 millions de dollars au cours du trimestre actuel. Pour l'ensemble de l'année, elle prévoit une croissance annualisée des revenus de 35%.

***

Vous souhaitez trouver votre prochaine grande idée ? InvestingPro+ vous donne la possibilité de passer en revue plus de 135 000 actions pour trouver les actions à la croissance la plus rapide ou les plus sous-évaluées au monde, avec des données, des outils et des informations professionnels. En savoir plus >>