Tout d'abord, un rappel : le mois dernier, le rapport du mois d'août n'a pas été à la hauteur. Mais l'écart était principalement dû à l'augmentation étrange de l'équivalent loyer des propriétaires. En dehors de cela, l'IPC a été correct - pas excellent, mais évoluant dans la bonne direction. La Fed a tout de même procédé à un assouplissement de 50 points de base (à l'époque, j'avais dit que l'écart de l'IPC ne l'empêcherait pas de le faire), préparant ainsi ce qui fera les gros titres de la semaine à venir. En raison de la vigueur du rapport sur l'emploi, certains se demandaient déjà si la Réserve fédérale n'avait pas commis une erreur de politique en commençant à ramener les taux vers la neutralité aussi rapidement. Mais tant que l'inflation se rapproche de l'objectif fixé, la neutralité reste justifiée, même si le marché de l'emploi ne s'affaiblit pas (ce qui semble toujours être le cas, en dehors des dépenses publiques). Les questions sont maintenant un peu plus pointues, car le dépassement de l'indice IPC de jeudi n'est pas dû à un événement exceptionnel.

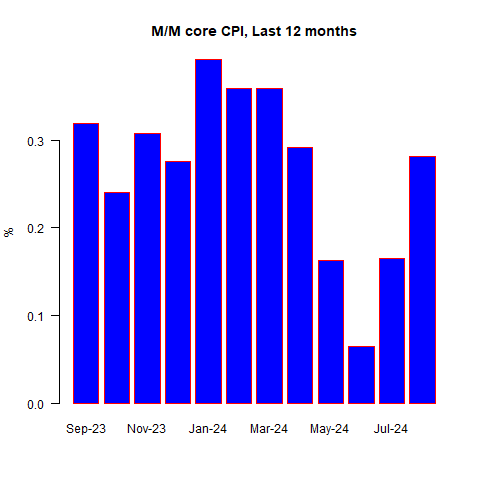

Le consensus des économistes à la veille de cette journée prévoyait une hausse de +0,10 % de l'IPC corrigé des variations saisonnières. Maintenant, l'énergie ce mois-ci était attendue comme un frein de -0,17% sur le chiffre (il s'est avéré être 13bps au lieu de 17bps), donc cette faible impression m/m était prévue pour être principalement due à la baisse des prix de l'énergie du mois dernier. Il s'agit tout de même d'une bonne nouvelle, surtout si l'on considère qu'il s'agit du dernier indice des prix à la consommation avant les élections. Les économistes prévoyaient +0,24% m/m pour l'indice de base. Les chiffres réels ont été de +0,18 % m/m pour l'IPC global et de +0,31 % m/m pour l'IPC de base. C'est regrettable, car l'IPC de base en glissement annuel a augmenté, au lieu de rester stable, pour atteindre +3,26 % en glissement annuel. De plus, la forme générale des données mensuelles... eh bien... voyez vous-même.

Nous devons faire attention au biais cognitif qui nous fait voir des histoires et des tendances là où il n'y en a pas, c'est pourquoi il est si important de ne pas se concentrer sur les chiffres d'un mois. C'est pourquoi il est si important de ne pas se focaliser sur les chiffres d'un mois ou de deux. Mais si vous regardez ce graphique, il semble bien que ce ne sont pas les mois d'août et de septembre qui sont aberrants, mais bien les mois de mai et de juin. N'est-ce pas ?

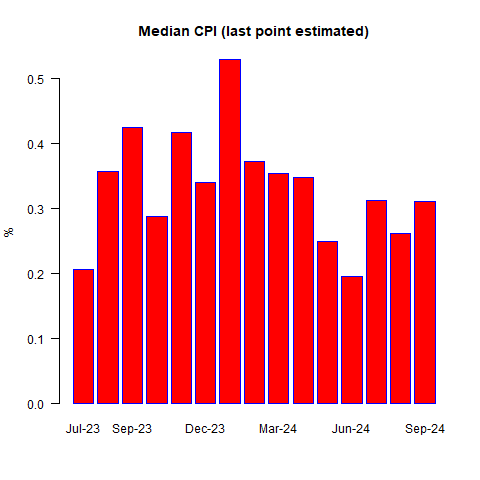

Il en va de même pour l'IPC médian (que j'ai estimé à +0,33 % m/m au dernier point).

Là encore, il peut s'agir d'une erreur cognitive, mais il semble bien que nous soyons assez stables autour de 0,3 %. S'il se maintient, ce taux se situerait dans les "hauts 3", et il est temps de rappeler chaque mois que je pense que l'inflation médiane s'établira dans les "hauts 3, bas 4", bien qu'elle puisse d'abord plonger dans les bas 3. (Il semble de plus en plus probable que ce creux dans les 3 % ne se produise pas, à mesure que nous avançons dans l'ajustement des loyers).

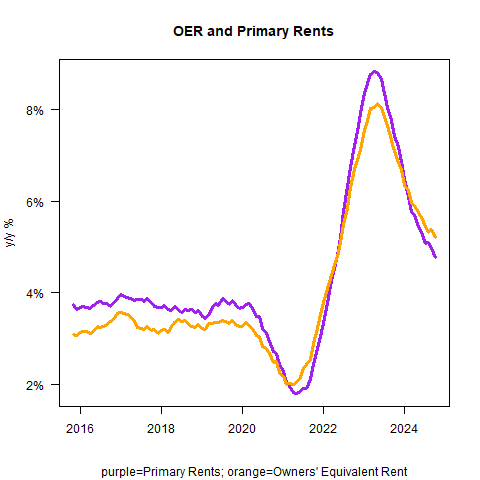

D'où vient donc cet écart important ? Elle n'est pas due au TBO et aux loyers primaires, qui ont repris leur mode de déclin lent. Le TBO était de +0,33% m/m, et les loyers primaires de +0,28% m/m. D'une année sur l'autre, les loyers primaires sont en baisse à +4,8 % a/a. Mon modèle prévoit qu'ils finiront par se situer autour de 3,8 %, après avoir baissé. Mais ils devraient être en train de baisser en ce moment, et ce n'est pas le cas. Il se peut qu'ils convergent simplement vers ce niveau de 3,8 %.

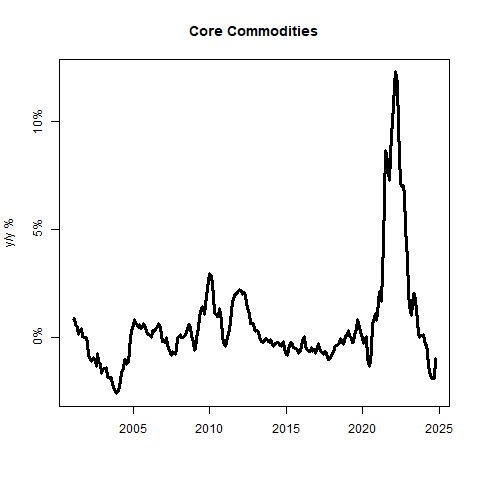

Mais voici un graphique intéressant. Vous souvenez-vous que je dis depuis longtemps qu'une bonne partie de la décélération globale de l'inflation provient des biens de base, qui ne continueront pas à s'enfoncer dans de nouvelles profondeurs déflationnistes ? Ce mois-ci, les biens de base n'étaient que de -1,0 % en glissement annuel, contre -1,9 % en glissement annuel la dernière fois que nous avons obtenu ces chiffres.

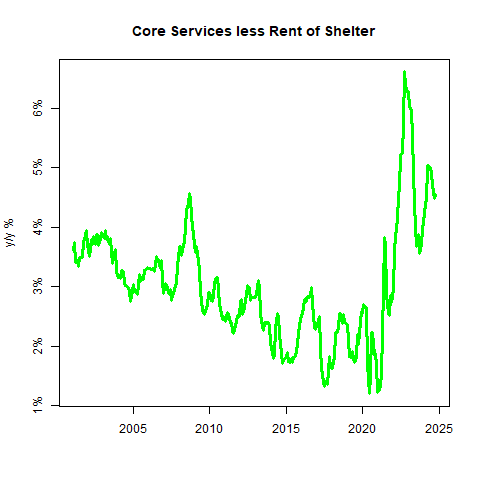

Cela ne semble pas très inflationniste, mais si l'inflation des biens de base revient simplement à la stagnation, alors les services de base doivent faire beaucoup plus d'efforts. Les services de base ont chuté de 4,9 % en glissement annuel à 4,7 % en glissement annuel. Mais la stagnation de l'inflation des biens de base et les 4,5 % de l'inflation des services de base ne nous ramèneraient pas à l'objectif de la Fed. Il s'en faut de peu.

Dans la catégorie des biens de base, il y a eu des augmentations pour les voitures d'occasion (+0,3 % m/m) et les voitures et camions neufs (+0,15 % m/m), mais rien de vraiment extraordinaire. De même, dans les services de base, il n'y a pas eu grand-chose d'extraordinaire. Le problème est que le terme "ordinaire" semble ne pas correspondre à l'objectif de la Fed. Les services de soins médicaux ont été plus élevés, avec +0,9% m/m pour les services médicaux et +0,57% m/m pour les services hospitaliers. Les tarifs aériens ont augmenté de +3,16% après +3,86% le mois dernier. L'assurance automobile continue d'augmenter, +1% m/m, la seule bonne nouvelle étant que le chiffre en glissement annuel pour l'assurance n'est plus "que" de +16%. Mais +1% par mois reste un taux supérieur à 12% par an, ce qui n'est pas très enthousiasmant.

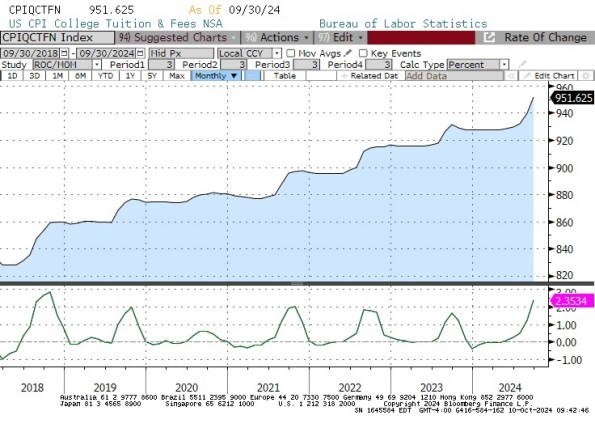

La location de voitures et de camions était également de +1,2% m/m. En dehors du coût de l'énergie, les transports ont donc connu un mois difficile (mais c'est ce qui arrive, je suppose, lorsque l'on essaie de forcer les gens à acheter des voitures électriques alors qu'ils n'en veulent pas). Mais il n'y a pas eu que les biens et services de transport. C'est à cette époque de l'année que les frais d'inscription à l'université augmentent. Et il semble que la hausse des frais de scolarité de cette année soit la plus importante depuis 2018. Les chiffres corrigés des variations saisonnières lisseront ce phénomène, mais cela signifie que les frais de scolarité augmenteront un peu plus au cours des 12 prochains mois qu'ils n'ont augmenté au cours des 12 derniers mois.

Cette évolution est également quelque peu surprenante. Normalement, lorsque les marchés d'actifs sont en pleine effervescence, nous avons tendance à observer des augmentations plus faibles des frais de scolarité, car les fonds de dotation se portent bien et le modèle financier des universités est essentiellement le suivant : augmentation des coûts exogènes que nous n'essayons pas vraiment de contrôler, moins les contributions des fonds de dotation ou les aides fédérales, le tout divisé par le nombre d'étudiants. Si les marchés se portent bien et que les frais de scolarité continuent d' augmenter, cela implique une augmentation des coûts. À mon avis, l'assurance en fait partie, tout comme les salaires des enseignants. L'éducation est une activité à forte intensité de main-d'œuvre, et les salaires continuent de refuser de redescendre aux anciens niveaux. C'est également la raison pour laquelle le secteur de l'alimentation hors foyer était de +0,34 % m/m et continue de tourner autour de +4 % par an.

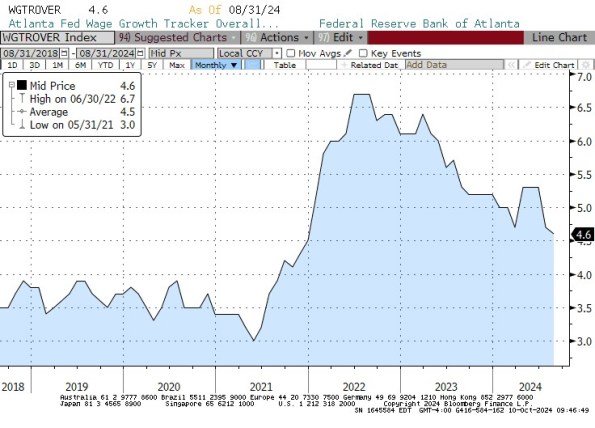

Et, en raison du refus des salaires de se modérer, les "supercores" (services de base hors logement) continuent également de refuser de revenir à leurs anciens niveaux.

En fin de compte, ce chiffre n'est pas élevé en raison d'éléments exceptionnels bizarres. De la même manière que le chiffre du mois dernier était généralement bon, de manière équilibrée, en dehors des loyers, le chiffre de ce mois-ci est généralement moins agréable, de manière équilibrée. Je ne pense pas que nous soyons au début d'une nouvelle flambée des prix. Mais nous continuons à viser des prix élevés (3) et faibles (4).

Et ce sera une histoire malheureuse pour la Fed, qui sera assaillie de questions sur une éventuelle erreur de politique. Je répète ici ce que j'ai dit le mois dernier:

"Pour être clair, je ne pense pas personnellement que le FOMC doive arrêter le resserrement quantitatif et il n'y a pas d'urgence à réduire les taux. La lutte contre l'inflation n'est pas seulement inachevée, elle ne le sera pas avant un certain temps... et un assouplissement aujourd'hui ne fera que la rendre plus difficile plus tard. Mais c'est ce que je ferais. Ce que je dis, c'est qu'il est peu probable que la Fed change de cap sur la base de ce chiffre". Comme prévu, la Fed a réduit ses taux de 50 points de base. Je ne suis pas sûr qu'il s'agisse nécessairement d'une terrible erreur politique, même si commencer par 50 points de base semble aujourd'hui une erreur évidente. Ramener les taux à un niveau neutre, autour de 4 %, n'est pas une mauvaise idée tant que le resserrement quantitatif se poursuit. Ce n'est pas la meilleure idée, mais ce n'est pas un désastre. Mais cela pose les enjeux de la prochaine réunion du FOMC. Si la Fed saute cette réunion, elle admettra tacitement que la première mesure était une erreur. Si la Fed ajoute encore 50 points de base, cela montrera qu'elle est terrifiée par la croissance ou qu'elle ne se préoccupe tout simplement pas de l'inflation. Je pense que 25 points de base est le seul choix qu'elle puisse faire, ce qui rendra presque tout le monde également mécontent. D'autres données sont attendues avant cette réunion, mais le chemin du FOMC s'est considérablement rétréci, car l'inflation reste rigide.