- Les actions subissent le pire repli depuis trois semaines

- Aplatissement de la courbe des taux d'intérêt

- Bitcoin complète deux schémas baissiers

- 2:00 : Royaume-Uni - PIB : précédemment imprimé à 0,8% QoQ, -0,1% MoM.

- 2:00 : Royaume-Uni - Production manufacturière : attendu en hausse à 0,2% contre -0,2% MoM.

- 2:00 : Royaume-Uni - Indice des gains moyens + bonus : attendu en hausse à 7,6% contre 7% en avril.

- 2:00 : Royaume-Uni - Claimant Count Change : prévision d'un bond à -42,5K contre -56,9K.

- 5:00 : Allemagne - ZEW Economic Sentiment : prévision d'une progression à -27,5 contre -34,3.

- 8:30 : Etats-Unis - PPI : hausse prévue de 0,8% à 0,5%.

- 22:00 : Chine - Production industrielle : reprise probable à -0,5% contre -2,9%.

- 8:30 : Etats-Unis - Ventes au détail : en hausse de 0,8% par rapport à 0,6% sur un an.

- 8:30 : US - Ventes au détail : attendu en baisse à 0,2% contre 0,9% sur un an.

- 10:30 : US - Stocks de pétrole brut : chute à -1,917M contre 2,025M.

- 14:00 : US - Décision du FOMC sur les taux d'intérêt.

- 7:00 : Royaume-Uni - Décision de la BoE sur les taux d'intérêt : hausse prévue de 1,00% à 1,25%.

- 8:30 : Etats-Unis - Permis de construire : prévision d'une baisse à 1,787M contre 1,823M.

- 8:30 : Etats-Unis - Initial Jobless Claims : baisse prévue à 215K contre 229K.

- 23:00 : Japon - Décision de la BoJ sur les taux d'intérêt : devrait rester stable à -0,10%.

- 5:00 : Zone euro - CPI : devrait rester stable à 8,1%.

- 8:45 : Etats-Unis - Président de la Fed, M. Powell s'exprime.

Après la publication vendredi de l'indice des prix à la consommation aux États-Unis, beaucoup plus élevé que prévu, les investisseurs se préparent à la décision de la Réserve fédérale sur les taux d'intérêt de cette semaine. Les plus malins surveillent également les marchés obligataires à la recherche d'indices d'un éventuel ralentissement économique dans un contexte de craintes persistantes d'inflation. Les rendements du Trésor ont grimpé vendredi, le billet 2 ans atteignant son plus haut niveau en plus de dix ans, même si l'indice de référence 10 ans a atteint son plus haut niveau depuis 2018.

De même, la semaine dernière, les actions américaines ont subi le pire selloff en trois semaines de baisse. La dégringolade a commencé avant même la publication de l'IPC, car les craintes du marché se sont accélérées avec les inquiétudes que l'escalade de l'inflation oblige les responsables de la politique financière américaine à adopter une posture continuellement agressive sur les taux d'intérêt.

Les actions baissent, les valeurs discrétionnaires, technologiques et financières étant particulièrement touchées

L'indice S&P 500 a perdu 2,9 % lors de la dernière séance de la semaine, ce qui constitue sa deuxième plus forte baisse de l'année et sa neuvième baisse hebdomadaire sur dix, en raison des craintes croissantes que la Fed ne parvienne pas à trouver le bon équilibre pour resserrer sa politique monétaire afin d'anticiper et de maîtriser l'inflation. Les marchés s'inquiètent de voir la banque centrale continuer à faire grimper l'inflation ou risquer de pousser l'économie, qui souffre toujours des goulots d'étranglement de la chaîne d'approvisionnement, vers une récession.

Parmi les 11 secteurs du SPX, les actions de Consomation discrétionnaire ont sous-performé ; le secteur a chuté de 4 % vendredi. À l'opposé, le secteur Consumer Staples n'a reculé que de 0,4 %, soit à peine un dixième du retard du groupe. La persistance d'une inflation galopante est considérée comme la raison pour laquelle les consommateurs réduisent leurs dépenses dans les produits non essentiels, mais continueront à acheter les produits d'hygiène et alimentaires nécessaires.

Certains analystes pensent que c'est le moment idéal pour miser sur les valeurs de consommation discrétionnaire, dans un jeu à contre-courant. Ils affirment que l'inflation a atteint un pic. Nous ne sommes pas encore prêts à faire ce choix haussier sur la base des fondamentaux, et les données techniques ne sont pas optimistes de notre point de vue.

Le prix a continuellement glissé sous le canal descendant, ce qui démontre un affaiblissement de la demande. Il est maintenant également sur le point de passer sous la MA des 200 semaines. A l'exception du début de la première vague pandémique, la 200 WMA a soutenu le prix depuis 2010.

Les actions de Technologie ont été les deuxièmes plus mauvaises performances vendredi, avec une baisse de 3,8%.

En avril, le secteur a complété un sommet H&S qui s'est confirmé en mai-juin, suggérant une baisse des prix à venir.

Le troisième secteur le moins performant a été la finance, qui a chuté de 3,6 %. Cela a conduit certains analystes à lancer un appel à l'achat pour les actions de Goldman Sachs (NYSE:GS) et de Wells Fargo (NYSE:WFC). Les deux actions sont tombées en dessous de leur valeur comptable respective.

GS a plongé vendredi à son plus bas niveau depuis janvier 2021. Cependant, il y a un argument technique à faire valoir pour dire qu'il y a maintenant une chance de rebond.

Le titre a trouvé un support au niveau de la ligne de tendance qui relie les sommets de 2007 et 2018.

Dans le même temps, bien que Wells Fargo ait chuté à son plus bas niveau depuis avril 2021, nous ne pouvons pas avancer d'argument technique suggérant un rebond de l'action WFC.

Le NASDAQ 100 a chuté de 3,6 %, sous-performant parmi les principales moyennes. L'indice des petites capitalisations Russell 2000 a chuté de 2,7 %, tout comme le blue chip Dow Jones Industrial Average.

Le NASDAQ 100 a également enregistré la pire performance au cours des trois derniers jours de la semaine de négociation, perdant 6,9 % de sa valeur pendant cette période.

Aujourd'hui, les investisseurs tentent de déterminer si le repli a atteint son but ou si les actions peuvent encore perdre de la valeur. Actuellement, le consensus veut que la banque augmente les taux d'intérêt d'un demi-point de pourcentage supplémentaire. Toutefois, l'inflation, mesurée par l'indice des prix à la consommation, a augmenté de 8,6 % en mai, soit le taux le plus élevé depuis décembre 1981. {L'IPC de base, qui exclut les prix volatils de l'alimentation et de l'énergie, a également augmenté de 6 %.

Les marchés espèrent que la conférence de presse du président de la Fed, Jerome Powell, après la réunion de deux jours de la banque centrale et la décision sur les taux d'intérêt, apportera des réponses. Les traders anxieux craignent que la Fed n'appuie sur le champignon, en augmentant les taux d'intérêt de manière plus agressive que prévu initialement. C'est pourquoi les propos de M. Powell seront soigneusement analysés, dans l'espoir de découvrir des indices sur les intentions de la banque centrale pour le mois de septembre.

L'hypothèse est que s'il ajoute quoi que ce soit aux orientations précédemment publiées, ce sera un avis favorable. S'il ne le fait pas, le marché pourrait le percevoir comme un signe d'apaisement.

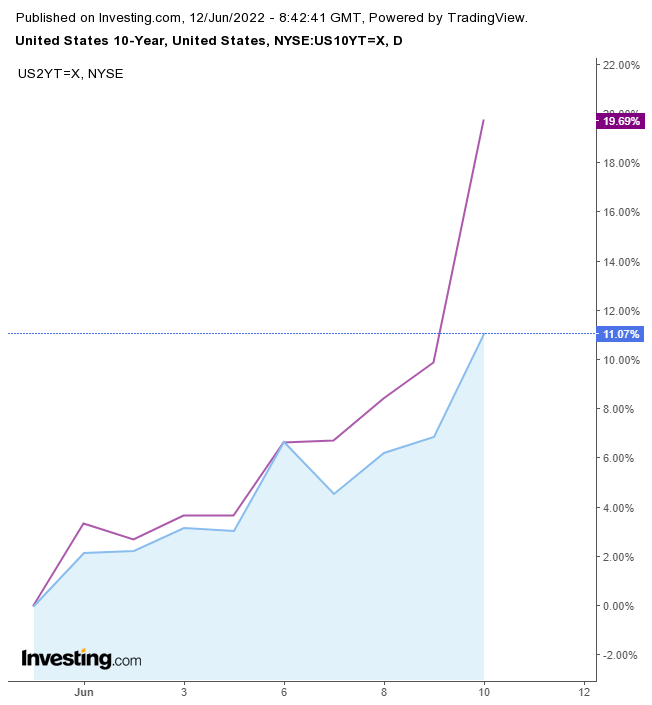

La courbe des taux s'est applatie la semaine dernière, le rendement à 2 ans ayant progressé par rapport au rendement à 10 ans.

La diminution de l'écart signale une augmentation des risques de récession.

À l'image des actions, le dollar a progressé pour la troisième journée consécutive, pour se retrouver à moins de 0,7 % de son sommet du 12 mai, le plus haut niveau du billet vert depuis 2002.

L'or a également progressé, malgré la force du dollar, grâce à son statut de valeur refuge, atteignant son point le plus haut depuis le 6 mai.

Le métal jaune a prolongé son rebond sur la ligne de tendance haussière et sur la DMA 200.

Après avoir beaucoup parlé de l'atteinte d'un plancher par Bitcoin, la principale cryptomonnaie a chuté pour une sixième journée consécutive, atteignant son plus bas niveau depuis décembre 2020.

Le jeton numérique a complété une figure de continuation sur l'encolure fine d'un Double Top massif, qui promet un retour à des prix dans les milliers de dollars à un chiffre.

Pétrole a chuté pour une deuxième journée pour terminer la semaine de négociation. Le prix a dégringolé des plus hauts niveaux de la matière première depuis la clôture du 8 mars, qui était le point le plus élevé pour le brut depuis 2008.

Statiques importantes à surveiller cette semaine

Toutes les heures indiquées sont EDT