- L'IPC de décembre devrait montrer un ralentissement de l'inflation

- La saison des résultats du quatrième trimestre 2022 commence avec les grandes banques de Wall Street.

- Les marchés continuent de se concentrer sur le thème "les mauvaises nouvelles sont bonnes, les bonnes nouvelles sont mauvaises".

- Le président de la Fed, M. Powell, participera à un débat

- L'équilibre entre les bénéfices des entreprises et l'inflation sera le principal moteur du marché dans les semaines à venir.

- Il s'agit de mon dernier article sur Investing.com.

Les fondamentaux

En ce début d'année, le marché se concentre sur les bénéfices des entreprises et l'inflation, qui sont les principaux moteurs du marché. Alors que l'inflation devrait continuer à ralentir en décembre, les prix augmentent plus rapidement que ces dernières années. Cela pose un défi aux consommateurs, aux investisseurs et à la Réserve fédérale, qui doivent faire face à une inflation lente mais rapide. La publication de décembre Indice des prix à la consommation (IPC) jeudi sera suivie de près pour déceler les signes de relâchement des pressions sur les prix pour les consommateurs et les entreprises.

Outre l'attention portée à l'inflation, la saison des résultats du quatrième trimestre 2022 débute cette semaine avec la publication des résultats de nombreuses grandes banques de Wall Street, notamment Wells Fargo (NYSE :WFC), Bank of America (NYSE :BAC), JPMorgan Chase (NYSE :JPM), BlackRock (NYSE :BLK) et UnitedHealth Group (NYSE :UNH). Les investisseurs seront intéressés par l'impact de la hausse des taux d'intérêt sur les performances de ces banques, la Réserve fédérale ayant indiqué qu'elle ne réduirait pas ses taux en 2023. Cependant, les marchés prévoient actuellement une baisse pour le quatrième trimestre de cette année, car une récession potentielle pourrait se profiler à l'horizon. Si les marges d'intérêt nettes et les revenus peuvent être positifs pour les banques, la banque d'investissement peut rester difficile en raison du manque de transactions et d'inscriptions.

La semaine dernière, les marchés ont continué à suivre le thème "les mauvaises nouvelles sont bonnes, les bonnes nouvelles sont mauvaises", qui est présent depuis que la Fed a commencé à augmenter les taux d'intérêt en mars de l'année dernière.

Le président de la Fed, Jerome Powell, participera à un débat cette semaine, et les États-Unis publieront les données de l'IPC pour décembre. Les investisseurs et la Réserve fédérale surveilleront de près ces événements pour voir si les hypothèses des marchés concernant une Fed dovish sont correctes. En outre, les données sur les salaires non agricoles publiées la semaine dernière a montré que les États-Unis ont ajouté 223 000 nouveaux emplois à l'économie en décembre et que le taux de chômage est tombé à 3,5 %. Cependant, les marchés ont accordé plus d'attention à la baisse des salaires horaires moyens, espérant un ralentissement du rythme des augmentations de taux d'intérêt de la Fed. La combinaison d'une croissance plus faible des salaires et d'un secteur des services en contraction pourrait permettre à la Fed de ralentir le rythme de ses hausses de taux d'intérêt lors de sa prochaine réunion le 1er février.

L'équilibre entre les bénéfices des entreprises et l'inflation devra être surveillé par le marché au cours des prochaines semaines. Si un ralentissement de l'inflation peut être accueilli favorablement, l'éventualité d'une récession et son impact sur les bénéfices des entreprises continuent de préoccuper les investisseurs.

Les données techniques

Source : Investing.com

Le S&P 500 Index a peut-être soufflé un fanion baissier, mais il reste dans sa tendance baissière. Les haussiers se sont emballés à chaque rebond. Chaque fois que le prix a atteint le sommet du canal, j'ai fait remarquer que chaque rallye précédent s'était terminé là. À chaque fois, les taureaux m'ont ridiculisé. Depuis la dernière fois que je l'ai dit, l'indice de référence a chuté pendant cinq semaines consécutives, la plus longue série de pertes depuis la chute de sept semaines de la mi-mai. Le test de la tendance baissière sera la moyenne mobile de 200 semaines, que les ours n'ont pas pu franchir en juin, septembre ou octobre.

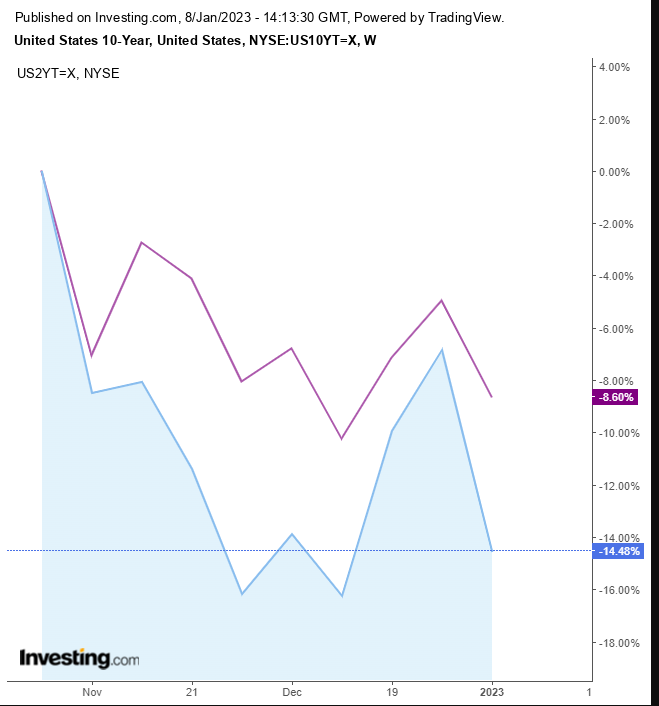

Les haussiers du marché obligataire profitent de la récente reprise des bons du Trésor à court terme après le rapport sur l'emploi de décembre, qui a révélé un ralentissement de la croissance des salaires et une contraction de l'économie du secteur des services. Cela a donné lieu à des spéculations selon lesquelles la Réserve fédérale approche de la fin de son cycle actuel de hausse des taux et pourrait commencer à assouplir sa politique monétaire d'ici la fin de l'année. La reprise a réduit l'écart entre les taux à court et à long terme, ce que l'on appelle une inversion de la courbe des taux, souvent considérée comme un signal de récession potentielle. Toutefois, il n'est pas certain que les récents mouvements du marché se maintiendront étant donné la volatilité du marché et l'incertitude entourant les perspectives.

En outre, il existe un désaccord important entre les marchés financiers et les responsables de la Fed ; ces derniers prévoient de continuer à relever les taux jusqu'à ce que l'inflation se rapproche de l'objectif de 2 % de la banque centrale. Priya Misra, responsable de la stratégie des taux mondiaux chez TD Securities, a déclaré à Bloomberg qu'elle pensait que le marché avait tort d'anticiper un retour aux baisses de taux de la Fed et a dit qu'elle s'attendait à ce que la Fed augmente son taux directeur à environ 5,5 % et le maintienne à ce niveau pendant toute l'année. Cela pourrait pousser le rendement à 10 ans encore plus loin que le rendement de référence à 2 ans. Si les données montrent que l'inflation est persistante et que l'économie reste forte, les rendements du Trésor pourraient encore augmenter à mesure que l'assouplissement attendu disparaît du marché.

Source : Investing.com

Les opérateurs de swap prévoient que la Fed continuera à augmenter son taux de référence jusqu'à ce qu'il atteigne un peu moins de 5 % en juin avant d'être ramené à environ 4,5 % d'ici la fin de l'année. Ce point de vue pourrait être remis en question si l'indice des prix à la consommation de décembre montre une inflation plus rapide que prévu ou si des responsables de la Fed, dont le président Powell, font des apparitions publiques. Certains analystes estiment que si l'économie peut supporter des taux plus élevés et ne décline pas une fois que la Fed aura fini de resserrer ses taux, les rendements à long terme reviendront à la normale, les craintes de récession se dissipant.

Source : Investing.com

Le site dollar a connu sa sixième semaine de baisse, s'enfonçant dans la MA à 50 semaines. Sur le graphique journalier, le billet vert a enregistré une série descendante de pics et de creux, mais il est toujours dans une tendance haussière sur le graphique hebdomadaire. Le prix est passé sous la première ligne de tendance haussière fin octobre, tout en restant au-dessus de la ligne de tendance haussière depuis le creux de mai 2021. Les MA hebdomadaires sont toujours haussières, chacune au-dessus d'une plus longue, ce qui démontre que le prix reste plus sain maintenant qu'il ne l'était auparavant. Cependant, sur le graphique journalier, la 50 DMA a traversé la semaine dernière sous la 200 DMA, déclenchant une croix de la mort. Néanmoins, la fourchette de prix susmentionnée peut atténuer la douleur de cet événement technique redouté, car le signal est plus puissant lorsque le prix est en mouvement. Une chute en dessous de la ligne de tendance haussière suivante renforcera la dynamique baissière.

Source : Investing.com

L'or a clôturé à ses plus hauts niveaux depuis le 10 juin, et le 50 DMA se rapproche d'une croix d'or, image miroir de la croix de la mort du dollar. Le 12 décembre, j'ai fait un appel et j'ai expliqué pourquoi l'or pourrait atteindre 1 950 dollars. Le métal jaune est toujours sur la bonne voie.

Le Bitcoin se traîne sous les 17 000 $ et varie depuis le 9 novembre. Il y a un an, lorsque le BTC était proche de 43 000 dollars et que le consensus disait qu'il allait "vers la lune", j'ai prédit que le leader des crypto-monnaies tomberait à 30 $ et, si c'était le cas, qu'il continuerait vers 0 dollar - pas nécessairement 0 dollar, mais vers 0 dollar. Je maintiens toujours cette position.

Les négociants en pétrole évaluent les chances de récession, en grande partie en fonction de l'attitude belliciste de la Fed. Les haussiers espèrent que la réouverture de l'économie chinoise augmentera la demande, ce qui fera grimper les prix.

Source : Investing.com

Le 25 juillet, j'ai écrit un deuxième billet sur les raisons pour lesquelles le pétrole tomberait vers 56 dollars. À l'époque, le prix était supérieur à 95 $. Attention au potentiel plancher en forme de tête et épaules. Si le prix atteint un nouveau plancher, cela prolongera la tendance à la baisse.

Au revoir !

Il s'agit de mon dernier article pour Investing.com, ce qui porte mon total à 2 383 articles en moins de six ans. J'espère avoir donné autant que j'ai reçu - en termes d'expérience, bien sûr. Il y a eu quelques échauffourées avec des lecteurs, mais tout cela était bien amusant, pour moi du moins.

Permettez-moi de vous laisser sur cette note : Le trading n'est pas un moyen de s'enrichir rapidement. Chaque transaction est exigeante, et le fait de trader pour vivre est particulièrement éprouvant. Il faut du capital et de la présence d'esprit, en plus de l'information et de la compréhension. Le trading n'est rien d'autre que la gestion de votre chance. Vous jouez les statistiques. Ne vous lancez donc pas dans l'aventure si vous n'êtes pas prêt à mettre toutes les chances de votre côté, à passer par les mauvais moments pour arriver aux bonnes transactions. Prenez-le comme une expérience éducative. Bon trading !

P.S. Je suis sur les médias sociaux.

***

Vous souhaitez trouver votre prochaine grande idée ? InvestingPro+ vous donne la possibilité de passer en revue plus de 135 000 actions pour trouver les actions à la croissance la plus rapide ou les plus sous-évaluées du monde, avec des données, des outils et des informations professionnels. En savoir plus >>